ウォーレン・バフェット氏が天然ガス輸送・貯蔵事業に1兆円投資

7月6日の日本経済新聞夕刊によると、「著名投資家ウォーレン・バフェット氏率いるバークシャー・ハザウェイは5日、米ドミニオン・エナジーから天然ガス輸送・貯蔵事業を買収すると発表」、「有利子負債を含めた買収総額は97億ドル(約1兆380億円)」とのことです。

これは、世の中の流れに逆行する、相当な逆バリ投資です。というのは、米国の天然ガス産業は、原油・ガス価格の下落によって今まさに苦境に陥っているからです。シェールガス大手の破綻や、撤退・縮小などが今まさに発表されているところです。

今ならば、米国のシェールガス・オイル関連事業ならば、安く買い叩くこともできるでしょう。そこに、1兆円を超える大金を突っ込んだわけです。これこそバフェット氏の本領、「バリュー(割安)投資」だと思います。

「バフェット氏の運用手法」と一言でいっても、若年期と壮年期で異なります。無名だった若年期にはハゲタカ・ファンドばりのディープ・バリュー(激安)株投資で荒稼ぎしていました。運用手法の根底に、バリュー重視があります。ただし、年とともに、グロースを重視しました。

ただ、根底には、常にバリューを考えながら投資銘柄を選ぶ慎重さがあります。運用で「勝つ」ことを考えつつも、常に「大負け」しないようにリスクをコントロールしています。それが、グロースを重視しつつ、バリューも見る運用手法につながっていったと思います。

リーマン・ショックの時は、暴落した金融株を買い、その後のリバウンドで稼ぎました。今は、世界中で嫌われて株価が下がっている「資源関連株」に目を付けたものと思われます。

日本の個人投資家も、この手法には学ぶところがあると思います。逆バリで割安株を買うことが、投資リスクをコントロールするのに寄与する部分があるからです。

ワクチン関連、リモートワーク関連などの成長株は、人気が沸騰して短期に株価が急騰する面白さがありますが、そればかりに投資していると、人気が去った時に株価が大きく下落するリスクもあり、注意が必要です。

一方、資源関連株や金融株は、不人気なので短期的な株価上昇は期待できませんが、株価が割安なので、長期でじっくり投資していくのにふさわしいと思います。人気の成長株と割安株は、バランス良く分散投資していく必要があります。

ところで、日本株で資源関連株というと、代表として「大手総合商社」が挙げられます。世界中に資源権益を保有していて、資源事業が利益の柱の一つとなっているからです。今、資源関連株は嫌われて、世界中で株価が低評価になっています。日本の大手総合商社株も、資源事業を幅広く手掛けているので、株価指標で見て割安となっています。長期投資でじっくり買っていけると判断しています。

株価指標で見て「割安」な大手総合商社

私は、総合商社株を、投資対象として高く評価しています。その魅力の1つは、株価が割安で、予想配当利回りが高いことです。

大手総合商社の株価バリュエーション

| コード | 銘柄名 | 株価:円 | PER:倍 | PBR:倍 | 配当利回り |

|---|---|---|---|---|---|

| 8058 | 三菱商事 | 2,289.5 | 12.5 | 0.64 | 5.9% |

| 8031 | 三井物産 | 1,594.0 | 15.1 | 0.70 | 5.0% |

| 8001 | 伊藤忠商事 | 2,336.0 | 8.7 | 1.16 | 3.8% |

| 8002 | 丸紅 | 493.6 | 8.9 | 0.56 | 3.0% |

| 8053 | 住友商事 | 1,249.5 | 9.8 | 0.61 | 5.6% |

| 出所:PERは、7月6日の株価を、今期(2021年3月期)の1株当たり利益(会社予想)で割って算出。今期利益の会社予想を公表していない三菱商事・住友商事は、1株当たり利益(日経QUICKコンセンサス予想)から計算。配当利回りは、今期の1株当たり配当金(会社予想)を7月6日株価で割って算出、楽天証券経済研究所が作成 | |||||

PER(株価収益率)が低く、PBR(株価純資産倍率)も低く、配当利回りは高いことがわかります。

株価が割安ということは、投資家に人気がないということです。なぜ、大手総合商社が投資家に人気がないのか考えてみましょう。

大手総合商社の利益に占める資源事業の比率が高いことが、商社株の人気が低い原因の1つと思います。最近、資源価格が全般に軟調に推移していることも、商社株への投資を避ける要因となっています。

商社が新興国で積極的にビジネス展開していることは、一時投資家から高く評価されましたが、今のように東南アジア・ブラジル・インドなど新興国の景気が低迷している時は、評価されません。

伊藤忠は、中国最強商社と言われ、中国で幅広くビジネスを行っていることが強みと考えられてきましたが、米中対立が激化しつつある今は、かえって不安材料となっています。「中国関連株」と言われる日本株は、中国景気への先行き不安から、低く評価されるようになりつつあります。

商社はビジネスモデルを転換しつつある

現在の商社は、投資家のイメージとかなり異なった姿になってきています。リーマン・ショック後、資源価格が下落する中で、資源事業の利益は減少しました。それで、利益が大きく減少したかというと、そんなことはありません。資源事業の利益減少を、非資源事業の利益拡大でカバーし、高水準の利益を維持してきました。それで資源事業への依存が低下し、利益構成は大いに改善しています。

大手総合商社は、利益の安定性を確保するために、非資源事業を意識して拡大してきました。特に、食料品・生活関連事業や電力事業など、景気変動の影響を受けにくい安定的事業の比率を高めてきました。

商社に再び成長の機会が出てきたと判断

総合商社の戦略は、資源もなく少子化が進む日本がどう生きていくべきか、まさにその道筋を示しています。政府が成長戦略としてやっていくべきことは、商社がほとんど手をつけています。まず、資源のない日本が生きていくのに不可欠な貴重な「日の丸資源会社」となっています。

ただし、資源に依存しすぎないよう、非資源事業も拡大しました。中でも注目できるのは、新興国での社会インフラ整備事業です。発電所・鉄道・上下水道などの建設・運営を幅広く手がけています。

総合商社は、IT・バイオ・新エネルギーなど、今すぐ花開かなくても、将来いつか大きな成長のタネになりそうなものには、片っ端から手を出しています。その貪欲さこそが、今の日本に欠けている成長力の獲得につながると思います。

それでいて、赤字が長期化した場合の撤退ルールについても厳格に適用しています。カントリー・リスク管理も徹底していて、特定国で過度なリスクを持たないようにしています。かつて新興国ビジネスで何度も失敗して損を出した経験が生きて、今はビジネス巧者となっています。

大手5社でやっている事業、リスクの取り方は異なりますが、いずれも新興国の成長を取り込みつつ、巧みにリスク管理している有望な投資対象だと思います。

決算内容は意外にしっかり、高配当株として投資価値は高いと評価

大手総合商社5社の前期(2020年3月期)決算が出そろいました。コロナ・ショックで世界景気が急激に悪化し、原油など資源価格が急落している最悪の環境下ですが、丸紅以外は、意外にしっかりした内容だったと言えます。

コロナ・ショックの下、今期(2021年3月期)の業績や配当の予想を出さない企業が多い中、五大商社は、配当予想をすべて開示しました。

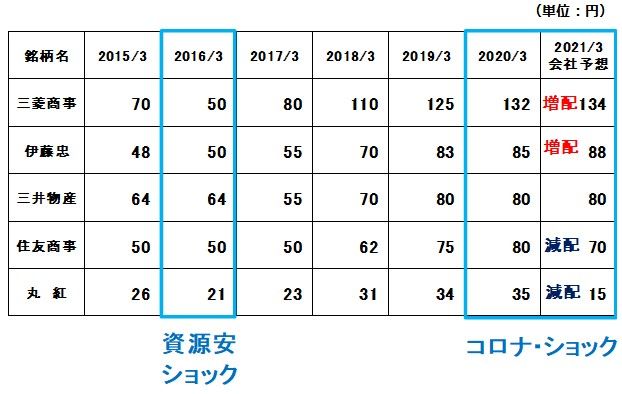

五大商社の1株当たり配当金:2015年3月期実績~2021年3月期(会社予想)

三菱商事・伊藤忠は、今年度(2021年3月期)に増配を予想しています。これまで取り組んできた経営改革の成果による、先行きへの自信が感じられます。三井物産は、配当を据え置きましたが、同様に将来への自信を感じる決算でした。高配当利回り株として投資価値が高いと判断しています。

住友商事・丸紅は、三菱商・伊藤忠・三井物と比べると、収益基盤がやや弱く、今期は減配を予定しています。それでも、高配当利回り株として投資していくには問題ないと考えています。

▼著者おすすめのバックナンバー

2020年6月18日:利回り4%超!アナリスト注目の「20万円以下」で買える高配当利回り株

2020年6月11日:配当利回り5.3%!三菱UFJの投資価値を見直す

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。