はじめに

今回のアンケート調査は10月28日(月)~10月30日(水)の期間で行われました。

2019年10月末の日経平均株価は2万2,927円で取引を終えました。月足ベースでは2カ月連続の上昇となり、前月末の終値(2万1,755円)からは1,172円高と1,000円を超える上昇幅でした。前月の上昇幅(1,051円高)も1,000円を超えていますので、日経平均はここ2カ月のあいだに株価水準を2,000円以上切り上げてきたことになります。

あらためて10月の相場を振り返ってみますと、国内消費増税の影響見極めや、米国景気の減速懸念、香港情勢などの材料が重石となり、月初の国内株市場はやや軟調気味なスタートとなりました。

ただし、その後は米中協議が一部で合意との報道をきっかけにして、一気に上値をトライする展開へと転じていきます。日米の企業決算動向や米国の金融緩和期待なども追い風となり、日経平均は4月26日高値である2万2,362円を上抜けて年初来高値を連日で更新し、月末近くの10月29日の取引時間中には2万3,000円台に乗せる場面もありました。

今回のアンケートは2,700名超の個人投資家から回答をいただきました。株式・為替の見通しDIは、相場環境の好転が続いたこともあって前回の調査からともに大きく改善し、株高・円安の見通しが優勢の結果になりました。ひとまず短期的には強気のムードが高まっている印象です。

次回もぜひ、本アンケートにご協力お願いいたします。

日経平均の見通し

「DI改善傾向の持続性がカギ」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

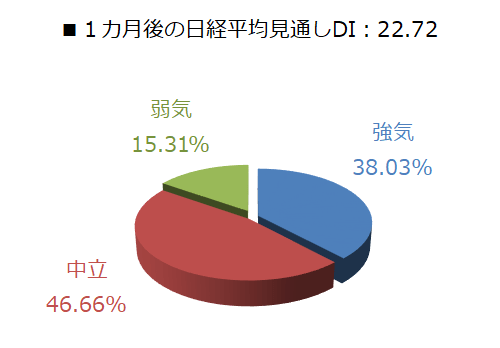

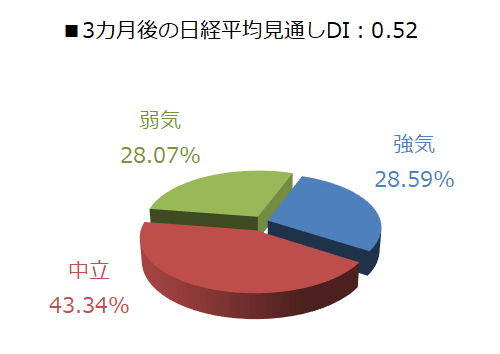

今回調査における日経平均の見通しDIの結果は、1カ月先が22.72で、3カ月先は0.52でした。

前回調査の結果(それぞれマイナス21.14、マイナス9.20)を踏まえると、1カ月見通しについては劇的と言っても良いくらいの改善を見せています。3カ月見通しについても、昨年(2018年)9月以来のプラスとなり、マイナス記録が12カ月連続でようやくストップしました。回答の内訳グラフを見ても、強気派が占める割合がかなり盛り返していることが分かります。

もちろん、今回のアンケート実施期間(10月28~30日)の日経平均が昨年12月以来の2万3,000円台に乗せる場面を見せていたことを考慮する必要はありますが、個人投資家のマインドは改善してきていると言えそうです。1カ月見通しの強気派は4割弱程度、3カ月見通しも3割近くになっています。

11月相場に入り、2019年相場もいよいよ残り2カ月を切りましたが、こうした心理面の改善を継続的に後押ししていく実体経済面や政治環境面などの具体的な好材料によるサポートが年末株高へ向けてのカギになってきそうです。

最近までの株価上昇は、「米中関係の改善」、「企業業績の底打ち・回復感」、「金融緩和や景気対策」、「需給関係」などに対する期待感が背景になっていますが、その中でも存在感が大きいのが米中関係です。

まずは先日の合意内容を正式に調印することが先決ですが、それに伴って12月発動予定の対中制裁関税第4弾(2回目)が延期もしくは取り止めされるのか、華為技術(ファーウェイ)への取引規制が緩和されるのかなども注目されます。

もっとも、ここまでの内容は「さらなる関係悪化を食い止めている」だけに過ぎず、さらに景気や企業業績回復の支援材料になっていくには、すでに実施されている関税や規制を緩和させるところまで議論や交渉を踏み込んでいく必要があります。

さらに、今年の4月から5月にかけて「合意が近い」とされていたにもかかわらず、ちゃぶ台をひっくり返されてしまった経緯があるだけに、米中関係についてはまだ油断できないと言えます。現在の株価が期待の先行し過ぎが反映されているのであれば調整は免れませんし、企業業績の底打ち・回復見通しシナリオも修正されていくことになります。

期待の先取りによる株価上昇は「まだ買える」段階から脱し切れたとは言えない状況ですので、今後は「もっと買える」状況にできるかが年末相場に向けての焦点になりそうです。

今月の質問 「気になる?米国株!」

楽天証券経済研究所 根岸 美知代

楽天DIアンケートの5番目の質問、「投資先として今後、有望だと思う国や地域を教えてください。」で、先月も1位となった米国、今月はそんな「気になる?米国株!」について聞いてみました。

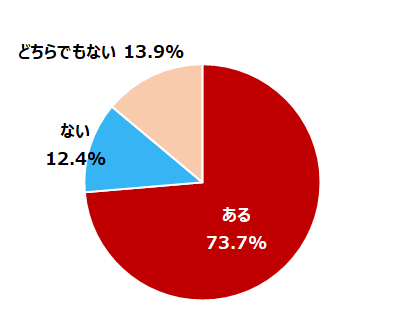

【今月の質問1】米国株に興味はありますか?

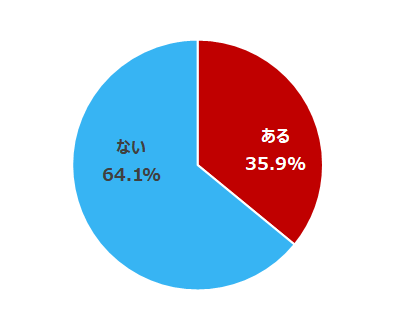

【今月の質問2】米国株を買ったことはありますか?

米国株に興味があるという方は73.7%と多くいますが、買ったことがあるという方は35.9%と意外と少ないことがわかりました。

興味はあるけれど、よくわからないという方が多いと思います。そこで、米国株と日本株の取引ルールを比較してみました。

米国株と日本株 取引ルール比較表

| 米国株式 | 国内株式 | |

|---|---|---|

| 取引単位 | 1株 | 100株 |

| 取引時間 (日本時間) |

23:30~翌6:00 (サマータイムは22:30~5:00) |

9:00~11:30、 12:30~15:00 |

| 銘柄コード | 1~5文字のアルファベット (ティッカーシンボル) |

4桁の数字 |

| 取引通貨 | 米ドル | 日本円 |

| 決済通貨 | 米ドル、日本円 | 日本円 |

| 値幅制限 | 値幅制限なし(発注制限あり) | 値幅制限あり (ストップ高、ストップ安) |

| 配当支払い回数(年間) | 4回の企業が多い | 1~2回の企業が多い |

| 株主優待 | 基本なし | あり(設定企業) |

| 取引できる口座 | 一般口座、特定口座、NISA口座 | |

| 税制 (キャピタルゲイン) |

日本国内で申告分離課税(20.315%) | |

| 税制(配当) | 米国での源泉徴収 (米国企業の場合税率10%※) 日本国内での源泉徴収 (税率20.315%) |

日本国内での源泉徴収(税率20.315%) |

| ※ADRや米国市場に上場する外国株式については、米国と当該相手国間の租税条約により、米国内での課税率が異なります。 出所:楽天証券 |

||

平日朝8時配信「3分でわかる!今日の投資戦略」(主に金曜日)の香川睦が米国株についてレポートしております。ご参考いただければと思います。

ETF活用!新年に向けたグローバル投資。日本株だけでいい?(香川睦)

世界株安なぜ?前門の虎、後門の狼。「ウォーレン・リスク」を警戒!(香川睦)

【今月の質問3】米国株の情報源を教えてください(自由回答)。

| 順位 | 情報源 | 件数 |

|---|---|---|

| 1 | ネット | 319 |

| 2 | 証券会社 | 267 |

| 3 | 特になし | 265 |

| 4 | ブログ | 141 |

| 5 | 新聞 | 78 |

| 6 | テレビ | 54 |

| 7 | ニュース | 52 |

| 8 | 雑誌 | 50 |

| 9 | Yahooファイナンス | 42 |

| 10 | トウシル | 41 |

| 11 | 31 | |

| 12 | YouTube | 30 |

| 12 | セミナー | 30 |

| 14 | Bloomberg | 27 |

| 15 | 米国株四季報 | 22 |

| 出所:楽天DIのデータより楽天証券経済研究所作成 | ||

1位は「ネット」、2位は「証券会社」、3位が「特になし」という結果となりました。4位「ブログ」、9位「Yahooファイナンス」10位「トウシル」11位「Twitter」12位「YouTube」14位「Bloomberg」と全体の約40%がネットを介した情報源ということがわかりました。

【今月の質問4】興味のある米国株銘柄をひとつだけ教えてください(自由回答)。

こちらがベスト10となります。

| 順位 | ティッカー | 銘柄名 | 件数 |

|---|---|---|---|

| 1 | AMZN | アマゾン・ドット・コム | 155 |

| 2 | AAPL | アップル | 151 |

| 3 | MSFT | マイクロソフト | 115 |

| 4 | GOOGL | アルファベット クラスA | 89 |

| 5 | V | ビザ | 67 |

| 6 | PG | プロクター・アンド・ギャンブル | 56 |

| 7 | KO | コカ・コーラ | 53 |

| 8 | T | AT&T | 44 |

| 9 | FB | フェイスブック | 35 |

| 9 | JNJ | ジョンソン・エンド・ジョンソン | 35 |

| 出所:楽天DIのデータより楽天証券経済研究所作成 | |||

今回もたくさんのご意見をありがとうございました。

為替DI:「利下げ」は終了も「利上げ」は何年も先

楽天証券FXディーリング部 荒地 潤

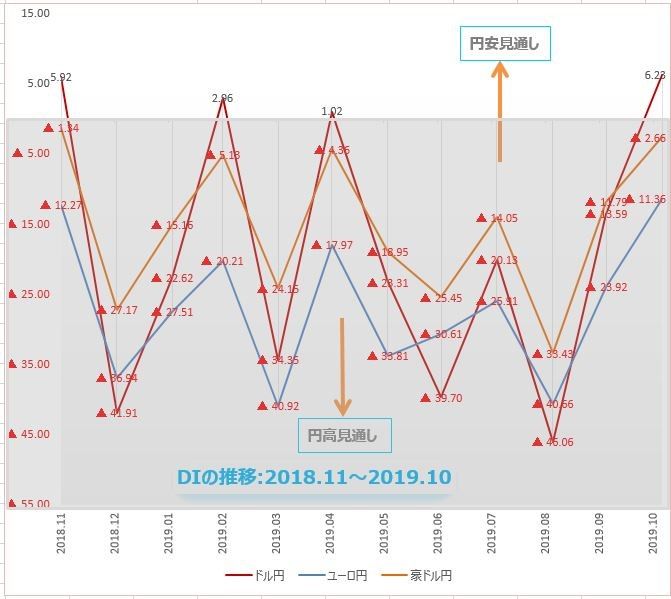

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

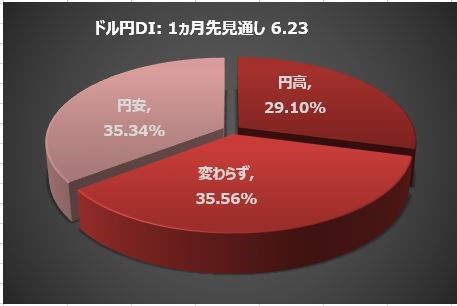

「11月のドル/円は円安、円高のどちらへ動くと思いますか?」という質問に対して、意外にも「円高」という回答が最も少なく、全体(2,711人)の29%(786人)でした。「円安」は35%(949人)で、「現在の1ドル=109円前後で横ばい」はそれよりやや多い36%(976名)を占めました。

回答者の70%が「これ以上の円高はない」と考えているわけで、ドル/円は109円前後にとどまるか、動くなら円安方向と予想していることがわかりました。円高見通しが強かった先月に比べるとセンチメントは大きく変わりました。

DIは先月まで5カ月間連続でマイナス(円高見通し)に振れ、9月にはリーマン・ショックがあった2008年10月以来となる▲46.03までマイナスに振れたのですが、今回は+6.23と、4月以来のプラス(円安見通し)に復帰しています。

先月のハイライトは、10月31日にFOMC(米連邦公開市場委員会)が政策金利を0.25%引き下げ、FF金利の誘導目標を1.50~1.75%にすることを決定したことでした。利下げは2カ月連続で今年3度目。

もっともこの利下げは想定内。われわれが知りたいのは、FRB(米連邦準備制度理事会)はこれからも利下げを続けるのか、ということです。

パウエルFRB議長は将来の利下げの可能性について明言を避けていますが、「3回の利下げによって、米景気拡大を支えるのにちょうど良い位置になった」と述べ、金利が適正水準に落ち着いたことを示唆しています。また、パウエル議長は米経済の先行きにかなりの自信を持っています。それを裏打ちするように、11月1日に発表された米10月雇用統計が予想以上に強い結果となりました。利下げは今回を最後に「当面休止」の可能性が高くなったようです。

FRBは過去、1995年と1998年にも「中期サイクルの調整」という名目で利下げを実施しています。当時も利下げ幅は合計75bpで終了しました。パウエル議長は、今年の一連の利下げは、中期サイクルの調整と説明しているので、FRBの政策行動から推測して今回も同じく75bpで調整終了というのはありえることです。

利下げが終った、では今度は「利上げ」だ、という期待が早くも一部で盛り上がっています。しかしFRBは利下げから利上げへ急速に政策を転換することはありません。直近ではイエレン前議長が2015年に利上げするまで9年半の時間がかかっています。それでさえ、利上げは早すぎたという意見が出ているくらいです。次の利上げは、2、3年後ということはなく、少なくとも5年は待たないといけないでしょう。トランプ米大統領が再任されるとして、その次の大統領が誕生するまで、東京五輪まで、あるいはその先まで利上げは期待できそうにありません。

FRBが利下げしても、企業投資を活性化させることはできません。投資活動は貿易戦争の影響で萎縮しています。米中貿易摩擦が長引くなら、利上げはさらに遠のくことになります。米中貿易戦争の決着がつきそうにない現状では、利上げよりも追加利下げのリスクの方が高いといえます。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、設問「今後、投資してみたい金融商品」で国内株式、および外国株式を選択した方の割合と、設問「今後、投資してみたい国(地域)」で日本、およびアメリカを選択した方の割合に注目します(両設問、複数選択可です)

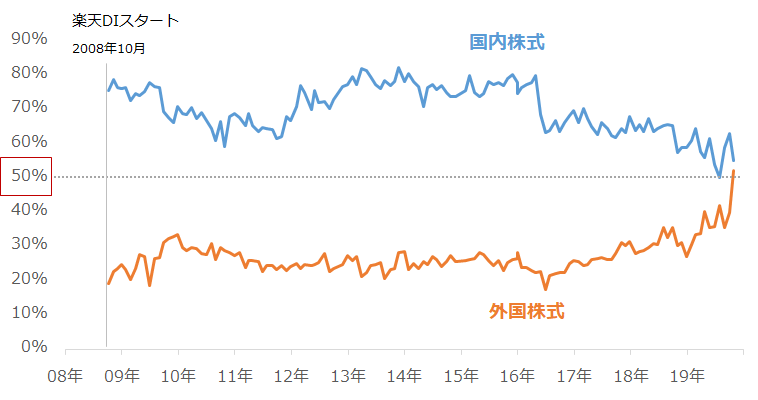

以下の図は、設問「今後、投資してみたい金融商品」で国内株式、および外国株式を選択した方の割合です。

図:設問「今後、投資してみたい金融商品」で国内株式および外国株式を選択した方の割合

外国株式を選択した人の割合は、2019年10月、2008年10月の楽天DIのスタート以来、初めて50%を超えました。この上昇傾向は、外国株式の代表格である米国の主要な株価指数の上昇が鮮明になった2017年上旬以降、特に顕著になっています。

一方、同設問で1位を維持してきた国内株式を選択した人の割合は、2019年7月に50.3%まで低下するなど、長期的には低下傾向にあります。

「上昇する外国株式、低下する国内株式」という構図になっており、近い将来、外国株式が国内株式を上回る(国内株式が外国株式を下回る)逆転現象が起こる可能性があります。

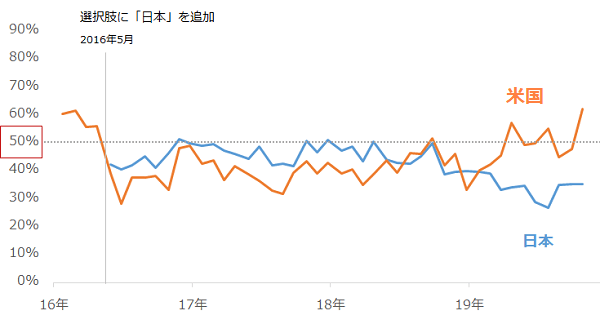

また、以下は、設問「今後、投資してみたい国(地域)」で日本、および米国を選択した方の割合です。

図:設問「今後、投資してみたい国(地域)」で日本、および米国を選択した方の割合

選択肢に「日本」が追加された2016年5月以降、2018年の半ばまで、日本を選択した人の割合が米国を選択した人の割合を上回る状態が続いていました。しかし、2018年後半から現在にかけて、米国を選択した人の割合が大きく上昇し、逆に、日本を選択した人の割合は低下しました。

設問「今後、投資してみたい金融商品」では、国内株式が急上昇中の外国株式に追い抜かれそうになっており、設問「今後、投資してみたい国(地域)」では、日本が米国に引き離されつつあります。

株価の上昇が目立ち、株価上昇の一因である利下げについて、今後も(利下げを)実施できる余地があり、そして中国と真っ向勝負ができる強いリーダーがいるなど、米国にあって日本にないこれらの複数の要素が、この2種類のデータから見える“海外シフト”の理由なのだと筆者は考えています。

引き続き、設問「今後、投資してみたい金融商品」で国内株式、および外国株式を選択した方の割合、設問「今後、投資してみたい国(地域)」で日本、および米国を選択した方の割合に注目したいと思います。

表:今後、投資してみたい金融商品 2019年10月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 55.04% | ▲ 8.00% |

| 外国株式 | 52.19% | + 12.24% |

| 投資信託 | 36.48% | + 3.50% |

| ETF | 31.72% | + 8.82% |

| REIT | 18.92% | +0.04% |

| 国内債券 | 6.05% | + 0.10% |

| 海外債券 | 8.23% | + 1.19% |

| FX(外国為替証拠金取引) | 10.33% | ▲ 0.60% |

| 金やプラチナ地金 | 12.91% | ▲ 2.32% |

| 金先物取引 | 2.51% | + 0.13% |

| 原油先物取引 | 1.33% | ▲ 0.05% |

| その他の商品先物 | 1.44% | ▲0.51% |

| 特になし | 5.68% | ▲ 0.39% |

| 出所:楽天DIのデータより筆者作成 | ||

表:今後、投資してみたい国(地域) 2019年10月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 35.23% | ▲ 0.18% |

| 米国 | 62.12% | + 14.25% |

| ユーロ圏 | 4.87% | + 1.12% |

| オセアニア | 4.94% | +0.29% |

| 中国 | 9.00% | +1.27% |

| ブラジル | 5.75% | +1.51% |

| ロシア | 3.61% | + 0.89% |

| インド | 31.02% | ▲ 0.43% |

| 東南アジア | 23.24% | ▲ 0.17% |

| 中南米(ブラジル除く) | 2.66% | + 0.07% |

| 東欧 | 2.29% | +0.44% |

| アフリカ | 8.89% | +0.01% |

| 特になし | 7.12% | ▲2.80% |

| 出所:楽天DIのデータより筆者作成 | ||

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。