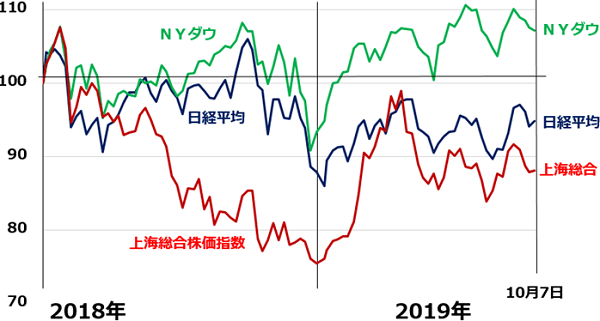

NYダウの戻りが大きいのに、日経平均・上海総合株価指数の上値重い

今年に入ってから、NYダウ平均株価の戻りが大きいのに、日経平均株価・上海総合株価指数の戻りは鈍いままです。

NYダウ・日経平均・上海総合株価指数の動き比較:2017年末~2019年10月7日

これには、3つの理由があります。

日経平均株価・上海総合株価指数の戻りが鈍い3つの理由

【1】貿易戦争のダメージが製造業に集中

日本と中国は、ともに製造業王国です。産業構造を見ると製造業の比率が高く、貿易戦争のダメージを受けやすい構造です。

米国も製造業だけ見ると、業況悪化が顕著です。ところが、米国では早くから製造業の空洞化が進んでいます。既に製造業への依存は小さくなっています。代わって、IT・ヘルスケア・金融など、非製造業の構成比が高くなっています。経済構造の違いゆえ、貿易戦争のダメージは日中に重く、米国には比較的軽くなっています。

【2】IT大手の力の差が歴然、米企業が世界のITインフラを支配

グーグル・アマゾン・フェイスブック・アップル・マイクロソフトなど世界のITインフラを支配する米IT大手が高収益を稼ぐ中、日本のIT大手の業績は冴えません。米IT大手が世界のITインフラを支配して稼いでいるのに対し、日本のIT大手は世界標準を取ることができず、狭い日本で過当競争に陥り、収益が悪化している例が増えています。

中国には、アリババ・テンセント・バイドゥなど、中国市場を支配して巨大化したIT大手があります。中国政府が米IT大手の参入を拒絶したおかげで、中国のIT大手が中国市場を独占的に支配して成長してきました。ただし、米IT大手のように、世界のインフラを支配する力はありません。

近年、ITを使ったサービスが世界中に広がり、ネットがリアルを代替する流れが加速しています。こうした環境下、IT産業の力の差が、米国と日本、中国の株価パフォーマンスの差につながっています。

【3】シェール・オイル&ガス革命の恩恵が米国に大きい

米国はかつて、世界最大の原油輸入国でした。ところが、シェール・オイルの増産が続き、2018年には世界最大の産油国となり、原油を輸出するようになりました。かつて採掘することができなかったシェール層から大量のシェール・オイル、シェール・ガスを産出するようになった効果はとても大きく、米国経済の競争力を高めました。その恩恵が、今も続いています。この大きな変化を、シェール・オイル&ガス革命と呼びます。

NYダウは過去30年、日経平均を上回るパフォーマンスを実現

NYダウが強く、日経平均が弱いのは、今に始まったことではありません。日経平均が、バブル相場で最高値(3万8,915円)をつけた1989年12月末から比較すると、日米の株価パフォーマンスには以下のように、大きな差がついています。

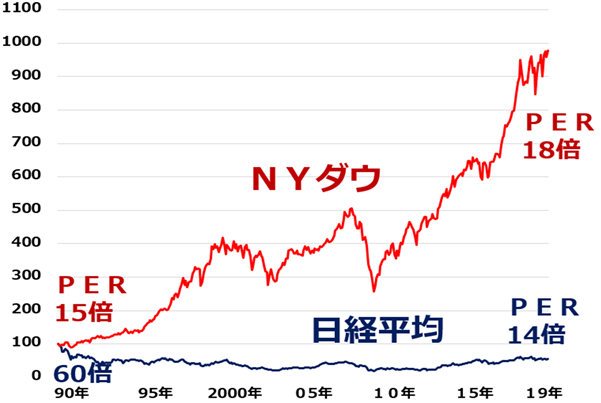

日経平均・NYダウの動き比較:1989年末~2019年9月

上のチャートを見ると、上がり続けるNYダウはバブルのように見えますが、そうではありません。バブル相場では、利益を無視して夢だけで株価が上昇しますが、NYダウは利益を無視して上昇してきたわけではありません。1株当たり利益の増加を反映して、上昇しただけです。

株価の割安度をはかる代表的な指標にPER(株価収益率)があります。1株当たり利益の何倍まで株価が買われているか、示します。世界各国の主要株価指数は、だいたいPER10~20倍の範囲で評価されてきました。米国株のPERは、だいたい13~20倍の範囲で推移してきました。90年ころ約15倍だったのが、現在約18倍です。特に割高感はありません。

一方、日本株(東証株価指数)の平均PERは大きく変動しました。1973年ころは約13倍で割安でしたが、バブルのピーク(1989年末)には、約60倍まで上昇していました。利益を度外視して、夢だけで株が買い上げられた結果です。90年以降、バブル崩壊でPERは低下が続き、現在は約14倍まで低下しています。今の日本株はPERから評価して再び割安と言えます。

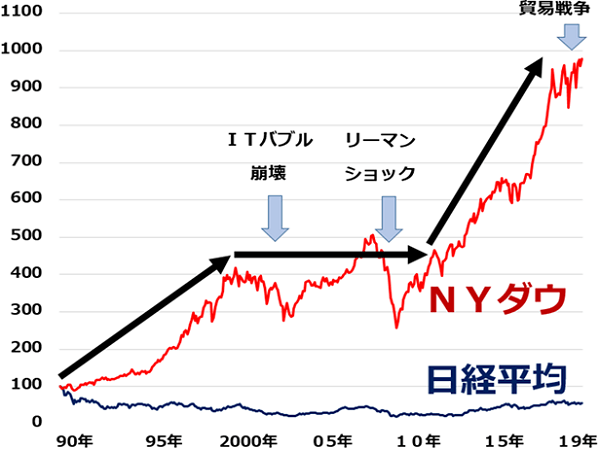

NYダウは90年代に大きく上昇、2000年代は足踏み、2010年から再び上昇加速

NYダウは、過去30年継続的に上昇しているように見えますが、実際はそうではありません。90年代に大きく上昇、その後10年間は、ITバブル崩壊やリーマンショックがあったために停滞しました。そして2010年以降に再び上昇が加速しています。

【再掲】日経平均・NYダウの動き比較:1989年末~2019年9月

2010年以降のNYダウを牽引したのは、以下4つの要因です。

【1】米企業が世界のITインフラを支配で高収益を稼ぐ

【2】シェール・オイル&ガス革命の恩恵大

【3】トランプ政権が大型の法人減税実施

【4】移民パワー。人口増加が継続

米国株には、日本株にない魅力を持つIT企業が多数あります。中長期的に資産形成をはかる上では、日本株だけでなく米国株にも分散投資していった方が良いと考えています。

▼もっと読む!著者おすすめのバックナンバー

9月25日:もみあう米国株市場、押し目買いしたい銘柄5選

8月14日:配当利回り3%の米コカ・コーラ、健康でスリムな企業体質へ

7月24日:配当利回り6%強のAT&T,事業の見通しとリスクは?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。