世界が低金利環境で金とREITの好調は続く?

今週の米国市場では、貿易摩擦を巡る懸念をいったん織り込んで下げたことや、大手小売り企業の決算発表で個人消費を巡る不安が後退して株価が反発。ダウ平均は26,000ドル、ナスダック総合指数は8,000ポイント超に反発しました(21日)。

投資家のリスク回避姿勢がやや緩和したことで、為替では円高も一巡。ドル円は106円台に回復しており、日経平均は2万円台で値を固める動きとなっています(22日)。ただ、香港情勢やパウエルFRB(米連邦準備制度理事会)議長の講演(23日/ジャクソンホール)を控えた警戒感で、上値も重い展開です。

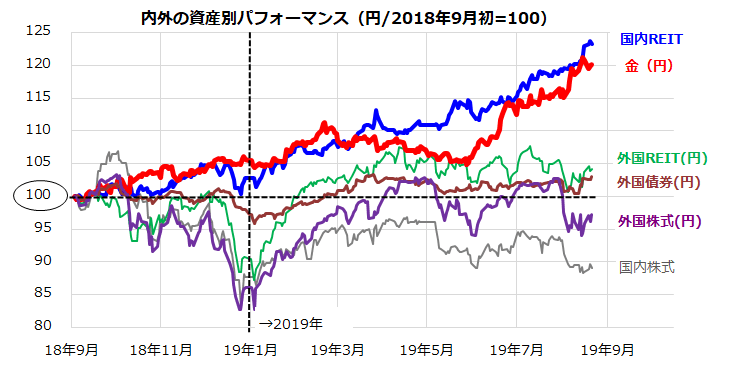

こうした中、国際分散投資の効果と意義が見直されつつあります。図表1が示す通り、過去約1年の資産別パフォーマンス(円)を振り返ると、外国株式(日本を除く世界株式)に対して日本株式が劣勢であるだけでなく、資産別では金利低下の恩恵により内外債券が相対的に堅調。オルタナティブ(株式や債券など伝統的資産と特徴を異にする代替的資産)を象徴する金とREIT(上場不動産投資信託)の優勢が鮮明となっています。

令和元年は、「国内株式や外国株式に広く分散投資する」だけでなく、「株式だけでなく債券やオルタナティブにも分散投資する」ことが運用資産全体のリターンを安定化させる方法として再認識されそうです。

金相場の堅調については下記のレポートをご参照ください。

40年ぶり?6年半ぶり?どっちが正解?上昇する金相場、ドル/円相場にも要注意!

図表1:金とJ-REITの優勢が鮮明となっている

※各種総収益(配当/クーポン/分配金込み)指数を都度の為替で円換算した(2018年初を100)

カルテット(四重奏)運用法のリスク分散効果に注目

「卵は一つの籠(かご)に盛るな」(Don’t put all your eggs in one basket)は「分散投資」の意義を伝える格言です。世界景気が減速し、低インフレ・低金利の長期化が見込まれている中、国内株式や国内債券(利回りはマイナス圏)だけで資産運用を実践するにはリスクがありそうです。

投資環境の変化次第で好不調が入れ替わる資産(種類)のリスク・リターン特性を理解し、内外市場に幅広く分散投資をすることで、運用資産全体のリスク低減を目指すことが大切だと考えられます。分散投資における最適な資産別ウエイト(資産配分比率)は、投資家それぞれのリスク許容度やニーズ(選好)に応じて決定されるべきと言われますが、「リスク・リターン特性が異なる内外資産に幅広く分散投資すること」が重要と考えています。

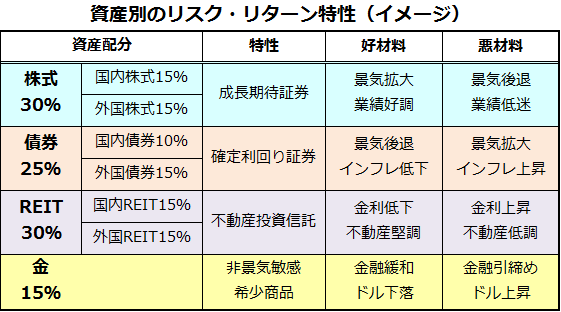

そこで、参考モデル(例)として「カルテット(四重奏)運用法」を図表2でご紹介したいと思います。

図表2:カルテット運用法の資産配分とリスク分散期待

※上記はあくまで一般的なイメージであり実際の値動きが異なる場合もあります。上記資産配分は参考情報であり、将来の投資成果を保証しません

上記モデルは、「わかりやすさ(運用管理のしやすさ)」を重視し、

(1)4種類の資産クラスに幅広く資産配分(株式30%、債券25%、REITは30%、金15%)

(2)株式とREITは国内と外国に等配分

(3)債券は金利水準を加味して国内債10%、外国債15%

(4)そして金に15%を配分する(以上で100%)

(5)年末にリバランス(市場変動で生ずる配分比率のズレを等配分に戻す調整売買)

を実施することを想定しています。

株式、債券、REIT、金に分散することで、全体のリスク(リターンのブレ)を抑制できる効果を期待できることが本質です。

カルテット運用法のパフォーマンスは?

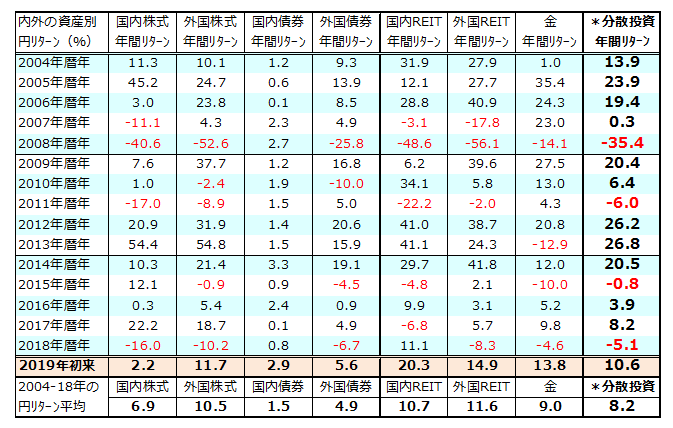

図表3は、カルテット運用法の投資先である内外市場のパフォーマンスを示す総収益指数(円換算)を市場実績にして、2004年から2018年までの暦年リターンと2019年初来リターン(21日時点)を一覧にしたものです。

とは言っても、2008年は「リーマン・ショック(金融危機)」の影響で国内債券を除く全ての資産が円ベースで下落に追い込まれました。ただ、2004年以降で「全ての資産でリターンがマイナスとなった」ことはありません。

加えて、長期(15年)の暦年平均リターンが全てプラスであったことに注目。そして本年は、内外株式、内外債券、内外REIT、金の全てがプラスを維持しています(21日時点)。なお、2004年以降の市場実績で検証したのは、国内REIT(東証REIT指数)が2003年を起点としているからです。

そして「*分散投資年間リターン」はカルテット運用法の配分比率に準拠した場合の加重平均リターンを示しています。15年間における円で約8.2%の暦年平均リターンは、リスクに応じたリターンとして「堅調な実績」と考えています。

図表3:カルテット運用法の市場実績(円)

※各種総収益(配当/クーポン/分配金込み)指数を都度の為替で円換算した

※分散投資=国内株式×15%+外国株式×15%+国内債券×10%+外国債券×15%+国内REIT×15%+外国REIT×15%+金×15%(全て円換算/年末にリバランスを想定)

※上記は市場実績であり、将来の投資成果を保証しません。売買コストは考慮していません

カルテット運用法はGPIF型運用法よりも優勢

上述したように、資産運用を検討するにあたっては、「異なる音色」を奏でる資産を組み合わせる「四重奏」(カルテットによるハーモニー)を意識いただくのが良いと思います。この場合の「ハーモニー」とは、「調和」というよりも「お互いのリスク(リターンのブレ)を和らげ合う分散投資効果」と考えています。

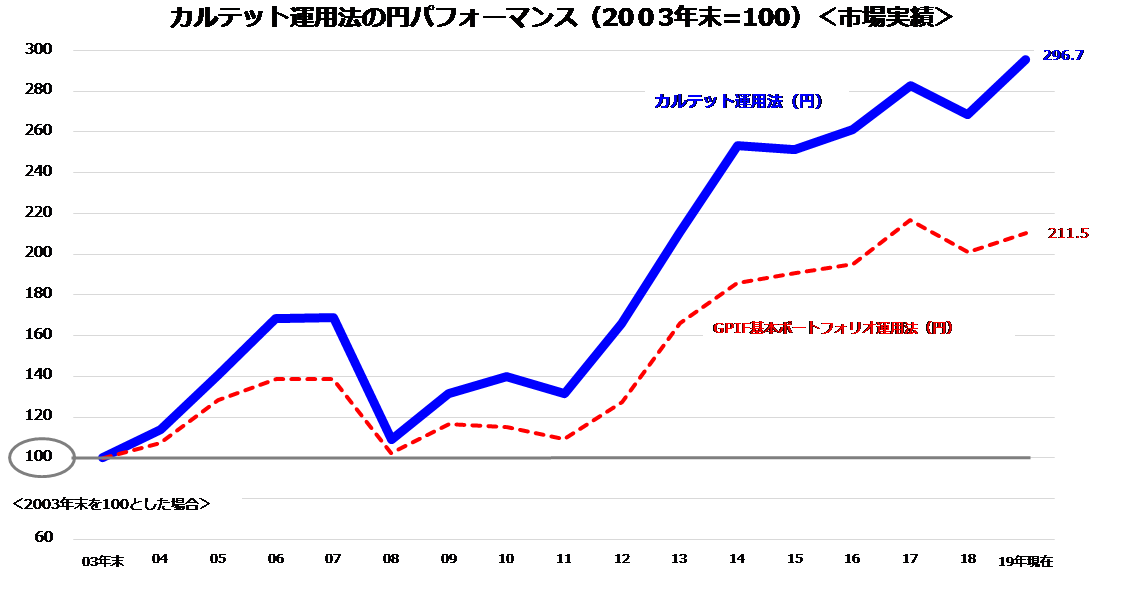

なお、国内の公的年金うち、厚生年金と国民年金の積立金の管理・運用を行っているGPIF(年金積立金管理運用独立行政法人)は、2014年から株式5割(国内株式25%+外国株式25%)・債券5割(国内債券35%+外国債券15%)で構成する資産配分を「基本ポートフォリオ」(基準)にして運用を実施しています。

約160兆円に及ぶ総資産を運用するGPIFは、流動性(資産規模)を考慮してJ-REITを含むオルタナティブに投資できる額は微々たるものとされます。図表4は、GPIFの基本ポートフォリオ(上記した資産配分の基準で毎年末にリバランスを想定)をベースに運用したケースを検証したパフォーマンス(円)と、カルテット運用法のパフォーマンス(円)を比較したものです。カルテット運用法の方が優勢で、金やREITを組み入れた効果が表れていることがわかります。

図表4:カルテット運用の長期パフォーマンス(円)

※各種総収益(配当、クーポン、分配金込み)指数を都度の為替で円換算した(2003年末を100)

※カルテット運用法=国内株式×15%+外国株式×15%+国内債券×10%+外国債券×15%+国内REIT×15%+外国REIT×15%+金×15%(全て円換算/各年末にリバランスを想定)

※GPIF基本ポートフォリオ運用法=国内株式×25%+外国株式×25%+国内債券×35%+外国債券×15% (全て円換算/各年末にリバランスを想定)

※上記は市場実績であり、将来の投資成果は保証しません。売買コストは考慮していません

個人投資家が構築する資産運用の「コア・バランス」に関しては、REIT(上場不動産投資信託)や金なども積極的に組み入れることで、リスク分散効果を高めることが可能だと思います。こうしたグローバル分散投資を実践するには、各種資産(市場)の平均市場指数に連動を目指すインデックス(市場指数)連動型の公募投資信託やETF(上場投資信託)を活用することをお勧めします。

令和時代の資産運用では、リターンやリスクだけでなく「コスト」を意識しながらポートフォリオを構築していくことが大切だと考えています。

▼著者おすすめのバックナンバー

2019年8月16日:日経平均でPBRが1倍は買い?トランプ支持率と株価の関係にヒント

2019年8月9日: 史上最強の積立投資は株価急落に強い?複利×ドルコスト×リターンの効果を日米で比較

2019年8日2日:貿易摩擦から漁夫の利?ブラジル市場の優勢に注目

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。