米・英市場の長短金利逆転で「Rの悲劇」を警戒

今週の国内株式は、米国株急落と為替の円高を受け下落しました。米中貿易摩擦と世界景気の先行き警戒感が高まり、14日の米国と英国の債券市場ではイールドカーブ(利回り曲線)上で長短金利(10年債利回りと2年債利回り)が一時逆転し、いわゆる「逆イールド」現象が発生。米30年国債利回りは史上初めて2%を割り込みました。

米国市場の長短金利逆転は、2007年以来約12年ぶりで、株式市場は景気後退(リセッション)の頭文字をとる「Rの悲劇」を織り込む展開となりました。株価の急落で米国市場の「恐怖指数」(VIX=株価の先行き変動予想)は22ポイントを上回り、リスク回避姿勢の強まりが外国人投資家による先物売りに繋がっています。

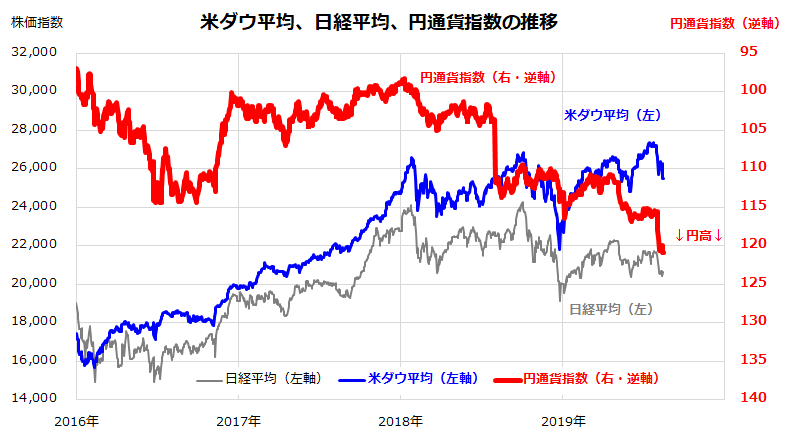

なお、為替市場では日米金利差縮小とリスク回避の円買い需要で円高が進行。図表1は、米ダウ平均と日経平均の推移(左軸)に「円通貨指数」(右・逆軸)の推移を重ねたものです。円通貨指数は、主要外貨に対する円の価値変動を貿易加重平均にした通貨指数で、図表上では「円通貨指数が下に向かうと円高」、「上に向かうと円安」を示します。

ドル円が「100円の攻防」となった2016年8月当時よりも円通貨指数が高いのは、米ドルが下落するより大きく下落してきた外貨(クロス円)が多いことを示します。

影響度に濃淡はありますが、円高進行は国内の株価指数で比重が高いグローバル製造業の業績見通しの下方修正要因です。すなわち、円の全面高が国内株式の押し下げ圧力となっていることが分かります。

図表1:為替の円高進行が日経平均を押し下げた

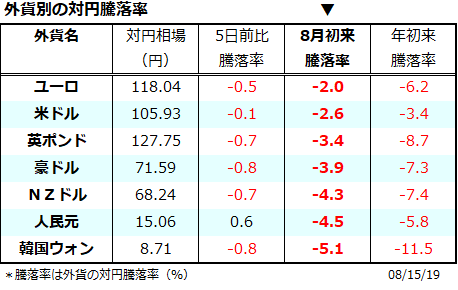

ドル/円の下落より下落率が大きい通貨を知る

図表2は、主要外貨(通貨)別に対円の期間騰落率を計算し、8月初来騰落率(8月に入ってからの騰落率)の降順に並べた一覧表です。米ドルやユーロといった主要通貨よりも、英ポンド、豪ドル、NZドルの下落率が大きく、中国人民元や韓国ウォンの下落率はさらに大きくなっています。

これら外貨の対円相場下落(円の上昇)は、日本のグローバル企業(輸出や海外事業を収益の柱としている多国籍企業)には「交易条件」(売上や利益を変動させる要因)の悪化をイメージさせます。

図表2:外貨別の対円相場(8月初来騰落率の降順)

英国のボリス・ジョンソン新・首相(保守党)は「なにがなんでも10月末にEU(欧州連合)から離脱する」と公言。産業界からの批判を無視して「合意なきEU離脱」を強行する姿勢を示したことで、英ポンドの対円相場は年初来で8.7%も下落しています。また、トランプ大統領が「為替操作国」と断定した中国では、人民元の対円相場が一時15円割れに下落。

一方で、日本と韓国の政治的な対立激化を背景に、経済的な混迷が懸念される韓国ウォンの対円相場は「8月初来」と「年初来」の両方で最も下落した通貨となっています。図表2の「5日前比騰落率」で横ばいに転じる兆しもありますが、円高・外貨安が進行するなら、業績見通し下方修正を介して国内株の上値が一段と重くなる可能性もあり予断を許しません。

「パニックは政策の母」なら何を期待できる?

古くからの格言で、「相場は悲観のなかで生まれる」、「ピンチはチャンス」、「株価の大波乱(パニック)は政策の母である」などがあります。特に、株価が大きく下落する局面では、各国の首脳(為政者)や金融当局(中央銀行)が、株価波乱が景気悪化や支持率低下につながらないよう、政策的対応や政策の軌道修正を打ち出す可能性があります。

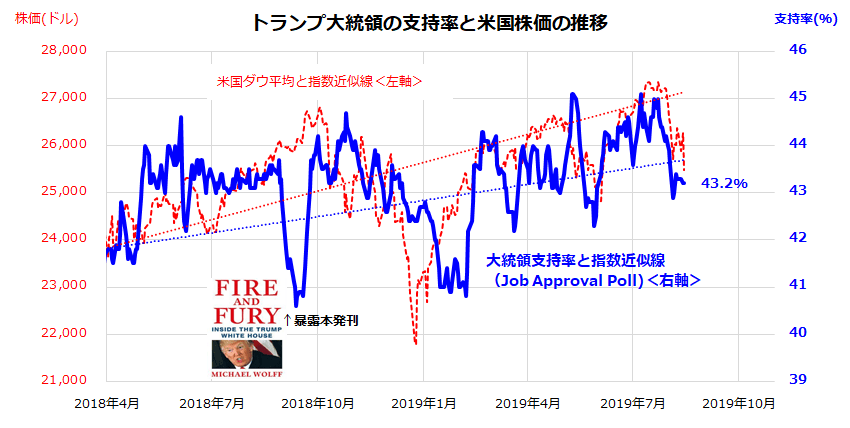

例えば、トランプ大統領は「ホワイトハウスの執務室で最初にチェックする数字は株価と自身の支持率(Job Approval Poll)の上下」との説が有力です。株価が高値圏で支持率も高めで推移している時は対中貿易交渉で強気な姿勢をとり、株価が下落して支持率も下落しそうな時は、対中姿勢をやや緩めるとの見方があります。

図表3は、米ダウ平均とトランプ大統領の支持率(全米平均)の推移を示しています。昨年9月にホワイトハウス内の「暴露本」が出版され支持率が急落した場面を除いては、確かに株価と支持率の相関性は高そうです。

実際にトランプ政権は13日、対中関税第4弾の発動時期と対象輸入品を巡り、年末商戦への影響を考慮する柔軟策を発表。当日の米国株は上昇しました。来年11月3日の大統領選挙での再選に向け、個人消費を柱とする景気や支持率の下支え意図を感じます。ちなみに、直近の支持率は平均して43.2%、不支持率(Job Disapproval Poll)は平均して53.7%です。

図表3:米国の株価と大統領支持率の相関性は高い

リスク要因への政策対応の可能性を整理

そこで、悪材料視されているリスク要因について、市場が期待する政策対応の可能性を整理してみます。これらのうち複数が実施されれば、「過度の懸念」が後退し、株式相場が「下値模索」から「下値固め」を経て「戻りを試す動き」に転じる可能性はありそうです。

(1)トランプ大統領は株価大幅下落で支持率が低下することを憂慮。米中貿易交渉に対する強硬姿勢をやや和らげ、9月の貿易交渉再開に向けた期待が市場で再浮上する。

(2)同大統領はパウエルFRB(米連邦準備制度理事会)議長の「金融緩和への慎重姿勢」を批判。14日も「クレージーな逆イールドの原因はFRBにある」、「積極的な金融緩和に二の足を踏むFRBが(株価や景気の)足かせになっている」とツイート。9月17-18日のFOMCに向け、FRB高官が軌道修正を匂わせ、追加緩和や大幅利下げへの期待が再浮上する。

(3)減速基調を続ける中国経済について、習近平主席と共産党政府が積極的な景気対策、金融緩和策、構造改革をトップダウンで決定。中国株式や人民元が反転する。

(4)英国のジョンソン首相は「条件合意がなくとも10月末にEUから離脱する」と息巻くが、議会の総意は得られず。結果としてEUとの協議を進め、金融市場をやや安堵させる。

(5)岩田規久男氏(前・日銀副総裁)や本田悦朗氏(前・駐スイス大使で安倍首相の経済政策ブレーンとされる)は、「消費税増税は日本発のリーマン・ショック級危機を招く」と5月に主張。安倍政権は外部環境悪化を理由に「増税延期(もしくは凍結)」を表明へ。その場合、民意を問うための「解散総選挙」の可能性も。国内株式には安堵材料。

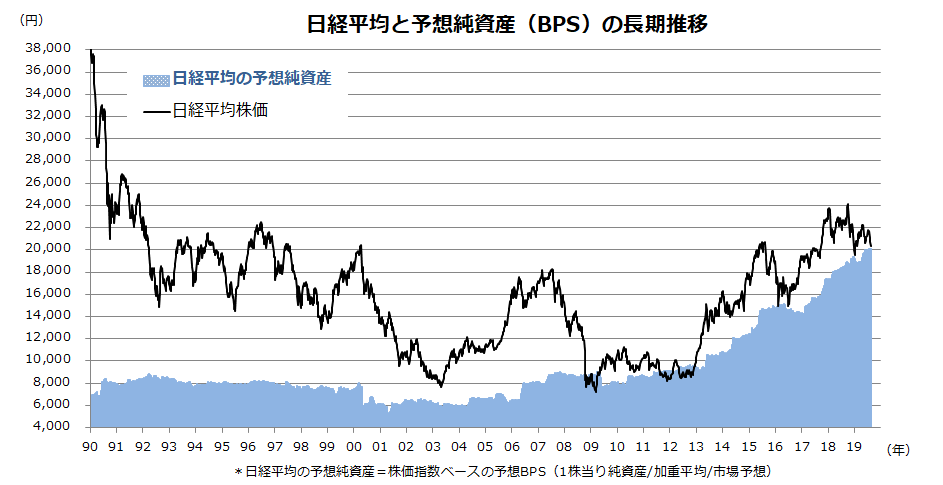

図表4が示すとおり、株価下落で日経平均の予想平均PBR(株価純資産倍率)は1.03倍まで低下(14日時点)。日経平均を「日本株式会社」に見立てると、株価は「解散価値」(予想BPS=約2万0,054円)近くまで下落しているという現状です。為替動向を警戒しつつも、「Rの悲劇」が起きない(国内の業績が減益でも赤字転落しない)と想定するなら、2万円近くの日経平均は割安で、中長期では「買い手に分がある」と考えています。

※BPS=1株当り純資産

図表4:日経平均は「予想純資産」付近まで下落した

▼もっと読む!著者おすすめのバックナンバー

2019年8月9日:史上最強の積立投資は株価急落に強い?複利×ドルコスト×リターンの効果を日米で比較

2019年8日2日:貿易摩擦から漁夫の利?ブラジル市場の優勢に注目

2019年7月26日:もうはまだなり?日米テック株が同時株高!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。