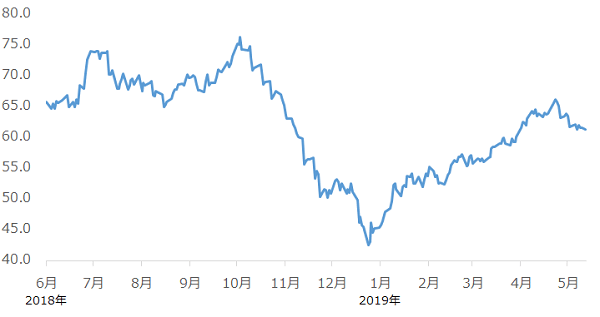

5月2日以降、原油価格(*WTI原油先物、期近)は、1バレル当たり62ドルを挟んだ上下50セント程度の小幅なレンジで推移しています。上昇、下落、ともに材料があり、それらが作用していることが要因とみられます。

*WTI=West Texas Intermediate。米国南部で産出される軽質で低硫黄な原油の総称

上昇要因としては、

・OPECプラス(OPEC=石油輸出国機構と、非加盟国合計24カ国で構成される組織)の減産が続いていること

・OPEC加盟国であるイランとベネズエラへの米国による制裁実施のために両国からの石油供給が減少していること

・イラン情勢の悪化が中東情勢を混乱させ、同地域からの石油供給が減少する懸念が生じていること

などが挙げられます。

一方、下落要因としては、

・米中貿易戦争の激化による世界全体の石油消費量の減少懸念が生じていること、米国の原油生産量の増加していること、および増加見通しが引き上げられたこと、

・世界の石油在庫の指標であるOECD(経済協力開発機構)石油在庫が増加傾向にあること

などが挙げられます。

今回のレポートでは、上昇要因の先頭に挙げた、“OPECプラスの減産が続いていること”について書きます。筆者は、この材料は足元の上昇要因である一方、今後、下落要因に変わる可能性があると考えています。

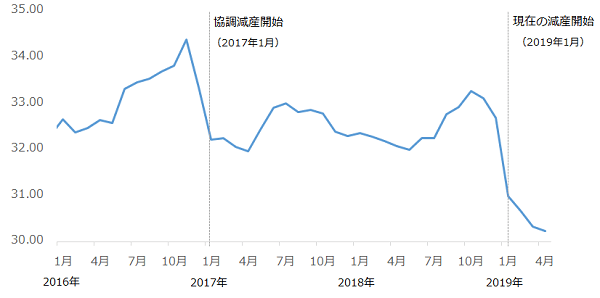

図:原油価格の推移

出所:CME(シカゴ・カーマンタイル取引所)のデータをもとに筆者作成

イラン石油制裁における猶予期限が終了し、減産延長への第1関門クリア

前回のレポート「イラン石油制裁と原油相場【後編】2020年もOPECプラスは減産を実施?」で書いたとおり、2018年同様、制裁によるイランの石油供給の減少がOPECプラスの増産実施の口実となり、7月以降、サウジアラビアやロシアが増産を始める可能性があります。

これは、期限到来のため現在実施している減産が終了することを想定しているのではありません。2018年同様、6月の総会で“減産順守率を100%に調節する(引き下げる)”という、100%を下回らない範囲(減産合意を反故にしない範囲)で増産を行うことを決定する可能性があるという意味です。

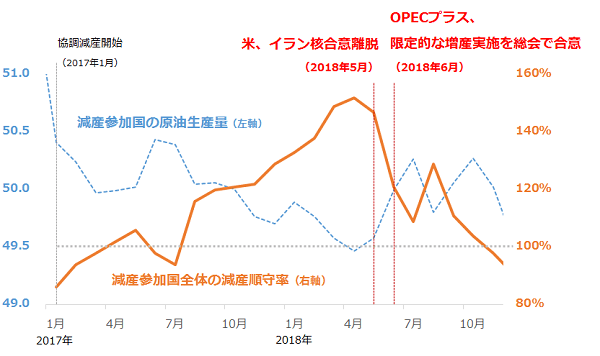

図:減産参加国の原油生産量と減産順守率

2017年1月にはじまった協調減産において、減産順守率(100%以上で減産順守)は2018年4月にピークを迎え、その後、下落に転じました。翌5月にトランプ米大統領がイラン核合意から単独離脱を宣言、6月にOPECプラスは総会で減産を継続しながら、(イランの減少分を補完することを目的として)減産順守率を100%にするとし、限定的に増産を実施することを決定しました。

これにより、減産参加国の原油生産量は増加に転じ、減産順守率は低下しました。これが昨2018年後半に起きた出来事です。

2019年5月初旬、中国、日本などの8カ国が180日間、イラン産原油を輸入できるとしたイラン石油制裁猶予の期限が切れました。米国政府が猶予期限を延長しなかったため、今後、本格的にイランの原油生産量が減少する可能性があります。

そして、昨年同様、イランの供給減少を補うべく、6月のOPEC総会で限定的な増産を実施することで合意し、昨年同様、サウジやロシアが増産を開始する可能性があります。

減産延長への第2関門である“高い減産順守率”について、その目安が来週公表される

現在の減産は、2019年1月から6月まで行われる予定です。減産参加国や生産量の削減幅などのルールは、2018年12月の総会で2017年1月から行ってきたものを一部変更したものです。

仮に、6月25日のOPEC総会、翌26日のOPEC・非OPEC閣僚会議で昨年同様、減産順守率を100%に引き下げて、減産を順守しながら限定的な増産を行うことで合意した場合、直前の減産順守率が増産できる量を決めるカギとなります。

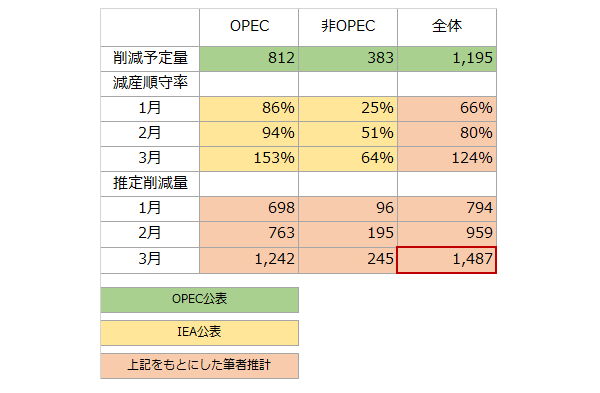

以下は、OPECプラスが2018年12月に合意した削減予定量と、IEA(国際エネルギー機関)が公表した、2019年1~3月までのOPECおよび非OPECの減産順守率、そしてそれらから推定したOPECおよび非OPECの削減量、そしてOPECプラス全体の減産順守率です。

図:現在実施中の減産における減産順守率(一部筆者推定)

出所:海外主要メディアおよびOPECのデータより作成

OPECプラス全体の減産順守率は、1月は66%、2月は80%、3月は124%と推定され、徐々に減産順守率が上がってきていることが分かります。

3月時点の減産順守率をもとにすれば、100%を超えた24%分、つまり日量29万2,000バレル分が増産できる量となります。10%減産順守率が上昇するごとに日量およそ12万バレルの増産ができる計算です。

原油生産量のデータは経済統計と違い、調査方法が異なるため、大差はないものの、公表する機関によって異なります。

このため、IEA自らが集計した原油生産量をもとにして計算・公表した減産順守率と、OPECプラス(OPECやロシアで構成される24カ国)のうち10カ国で構成されるJMMC(Joint Ministerial Monitoring Committee /減産監視委員会)が公表する減産順守率は同一ではありません。

JMMCによれば、1月の減産順守率は83%、2月は90%でした。5月19日に、サウジのジェッダで開催される次回のJMMCで3月と4月の減産順守率が公表されるとみられ、徐々に上昇してきているIEAの減産順守率を参照すれば、JMMCが公表する3月の減産順守率も100%を超える可能性があります。

減産順守率が100%を超えれば、6月の総会で昨年同様、減産順守率を100%に調節する(引き下げる)ことで合意し、増産を行う可能性が出てきます。

すでにイラン石油制裁の猶予期限が終了し、同国産原油の供給が本格的に減少していくとみられる状況になったため、減産期間中であったとしても、イラン石油制裁猶予期限終了を口実に増産を実施すると訴えやすくなっています(増産への第1関門はクリア)。さらに減産順守率が100%を超えているとなれば、2018年同様(第2関門をクリアして)、6月の総会で実質的な増産を決定する可能性がさらに高まります。

OPEC側の減産が、実態以上にうまくいっていると評価されている点に注意

現在、“OPECプラス全体として”減産がうまくいっているとみられます。

しかし、問題点は少なくありません。仮に6月の総会で減産順守率を100%に調整する(引き下げる)という、2018年同様の内容で決定した場合、これらの問題点が後の原油相場の下落要因に発展する可能性があるとみています。

問題点を考える上で、OPECプラス24カ国は、OPEC14カ国(サウジなどの減産参加国11カ国、イランなどの減産免除国3カ国)、そしてロシアなどの非OPEC10カ国に分けられることを念頭に置く必要があります。

問題点は2つあり、1つはサウジの減産余力が低下している点です。

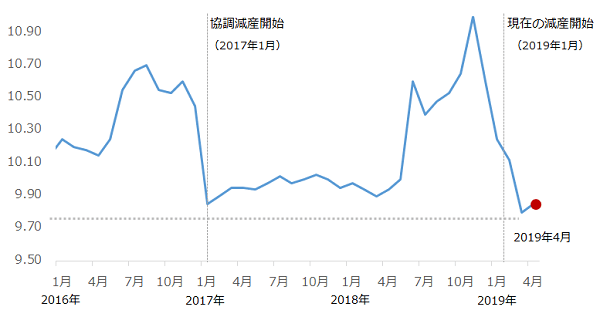

以下は、減産に参加するOPEC11カ国をリードするサウジの原油生産量の推移です。2017年1月の協調減産開始以降、最低水準まで減少していることがわかります。

図:サウジアラビアの原油生産量

出所:海外主要メディアのデータより筆者作成

2017年1月の協調減産開始以降、サウジの原油生産量は、日量およそ980万バレルが底となっています。

サウジを含め、減産に参加する11カ国は、OPECの名の通り“石油輸出国機構”であり、石油の輸出量がその組織の要(かなめ)であると言えます。その輸出量を支えるのが生産量であるため、生産量が減少しては、組織の要を維持することが難しくなります。

生産量が一定水準以下になると、組織そのものが立ち行かなくなるリスクが生じるとみられ、ある一定以上の生産量を維持することが求められます。その一定以上の水準が、日量およそ980万バレルという協調減産開始以降、下回ったことがない現在の水準と考えられます。

サウジを中心としたOPEC11カ国もほぼ同様の状況にあり、サウジもOPEC11カ国全体としても、これ以上減産幅を拡大することが難しい水準まで減産を実施している可能性があります。

6月の総会でより大きい増産枠を獲得するには、減産順守率をさらに引き上げておくことが重要ですが、OPEC側ではこれ以上の削減は困難な状態にあり、協調相手であるロシアを中心とした非OPEC10カ国の削減幅が拡大することが望まれます。

問題点の2つ目は、そのOPECの減産が実態以上にうまくいっていると見えている点です。OPECは現在14カ国あり、そのうちベネズエラ、リビア、イランの3カ国は減産に参加していない減産免除国です。

以下のグラフのとおり、一見するとOPECの減産へ取り組む温度感は非常に高いように見えます。

図:OPEC全体の原油生産量

出所:海外メディアのデータより筆者作成

現在の減産の基準月である2018年10月と2019年4月を比較すると、OPEC全体で日量304万バレル減少していますが、2018年12月にOPECを脱退したカタール(日量およそ60万バレル)を除けば、OPEC14カ国で日量244万バレル減少している計算になります。

そのうち減産に参加している11カ国の減少分は日量124万バレル(50.8%)で、減産免除国3カ国の減少分は日量120万バレル(49.2%)です。減産免除国3カ国(ベネズエラ、リビア、イラン)の生産量減少への貢献度は、減産参加国11カ国に匹敵します。

OPECの減産(OPECプラス全体ではない)はうまくいっているように見えますが、カタール脱退を考慮し、減産順守率に関わる11カ国とそうでない免除国3カ国に分けてみると、OPECの減産は盤石の体制でないことが分かります。

OPECの減産は、カタール脱退の数字上の誤解や、減産をするべき国よりもそうでない減産免除国の生産減少(減産と言わないのは、生産調整ではなく制裁や政情不安に起因した生産減少であるため)によって、減産が順調であるように見えていると言えます。

このような状況で、昨年同様、6月の総会で増産ができることを決定すれば、減産するべき国の増産が始まり、その増産の実態を減産免除国の生産減少がさらに見えにくくするとみられます。

現在の原油市場はどちらかと言えば、上昇要因を強めに材料視する傾向があると筆者は感じています。その意味では、(これも昨年同様ですが)サウジやロシアがイランの減少分を上回る増産をしたとしても、イランの減少分を補うためであるから(容認できる)というムードが生じたり、免除国の生産減少が増産を過少に見せたりする(時には見えなくする)可能性があります。

2018年 10月初旬に発生した世界同時株安の後、原油相場の急落が年末まで止まらなかったのは、下落要因探しが始まった際、実はサウジやロシアがイランの生産減少分を上回る増産をしていたという、見過ごされてきた下落要因が、その時に材料視されたことが要因の一つだったと筆者は考えています。

OPECプラスの減産順守率は100%を超えているとみられますが、OPEC11カ国の減産が限界に達しつつあることが減産免除国の生産減少の裏に隠れていること、非OPECの減産が不十分であることなど、決して盤石ではありません。

仮に6月の総会で増産ができるようになった場合、さらにこれらの点に気を付けていく必要があります。冷静に、現在の減産を、そして総会後の減産の姿を見守ることが重要であると筆者は考えています。

▼併せて読みたい!

米中協議は振り出し。エネルギー消費2大国の需要悪化は原油相場の重しに!?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。