日経平均は長期的に魅力的な投資対象と考えるが、値動きが荒いことが難点

日経平均株価は、PER(株価収益率)や配当利回りなどの指標で見て割安で、日経平均インデックスファンドへの投資は、長期的に資産形成に貢献すると考えています。本欄で繰り返している通り、私は今が2019年の景気悪化を織り込む最終局面で、年後半は、2020年の景気回復を織り込む上昇相場になると予想しています。ただし、短期的には米中摩擦やブレグジット(英国のEU[欧州連合]離脱)など、さまざまなイベントで日経平均が急落することもあり得ます。

長期投資対象として魅力的と考えていますが、日経平均インデックスファンドは、これからも非常に荒い値動きが予想されます。

近年、日経平均と逆の動きをすることが多くなったREIT

今日は、分配金利回りが平均3.94%と魅力的で、東京証券取引所に上場しているREIT(リート:不動産投資信託)について、考えていることを書きます。REITも、財務内容・収益力、利回りから見て、長期的な投資価値は高いと考えています。

ただし、REITの分配金利回りは確定利回りではありません。日経平均ほど値動きが荒いわけではありませんが、株と同じで価格が上昇したり下落したりするので、適切なリスク管理が必要です。

今日、お伝えしたいメッセージは、以下の3点です。

【1】昔、REITは、日経平均と同じ動きをすることが多かった。日経平均とREITに分散投資しても、分散効果はあまり得られなかった。

【2】近年、REITは、日経平均と逆の動きをすることが増えてきた。日経平均とREITに分散投資することで、分散投資によるリスク低減が期待できるようになってきた。

【3】日経平均もREITも、PERや利回りなどの指標で見て割安と判断しており、長期投資で資産形成に貢献すると予想している。日経平均インデックスファンドとREITに合わせて投資することで、リスクをある程度おさえつつ、長期的な資産形成をはかっていくことができると考えている。

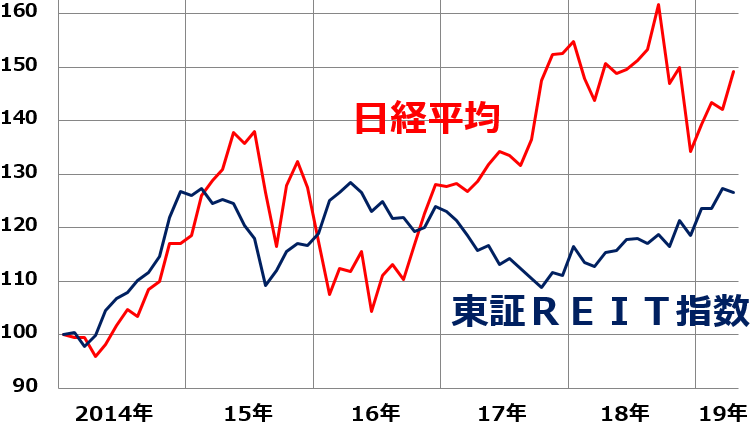

それでは、東証REIT指数と日経平均の過去4年の値動きを比較した、以下のグラフをご覧ください。

東証REIT指数と日経平均の動き比較:2014年1月~2019年4月(24日まで)

日経平均と東証REIT指数は、2014年まで連動していました。投資家がREITを、不動産の成長商品と勘違いして売買していたためと考えられます。ところが、2015年以降は、逆の動きをするようになりました。つまり、日経平均が上がる時にREITが下がり、日経平均が下がる時にREITが上がることが多くなりまし。REITが利回り商品だということが理解されるようになってきたためと考えられます。

今後、逆の動きをすることが多くなると予想しています。日経平均とREITにあわせて投資することで、分散投資効果が出ると考えています。

不動産への小口投資を可能にしたREIT

REITの仕組みをご存知ない方もいらっしゃると思いますので、基礎的なことを説明します。REITは、不動産への小口投資を可能にした投資商品です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、資金規模からおのずと直接投資できる対象は限られます。

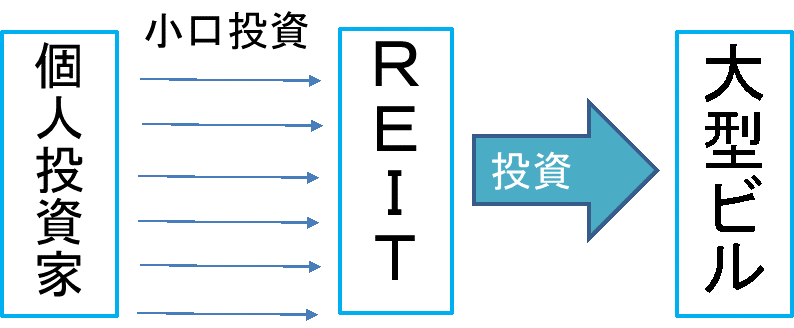

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

しかし、REITの普及により、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。REITは、証券取引所に上場されていて、一般の株式と同じように売買することができます。最低売買単位での投資額は、10万円以下から100万円超まで、さまざまな種類があります。

REITには、さまざまな種類がある

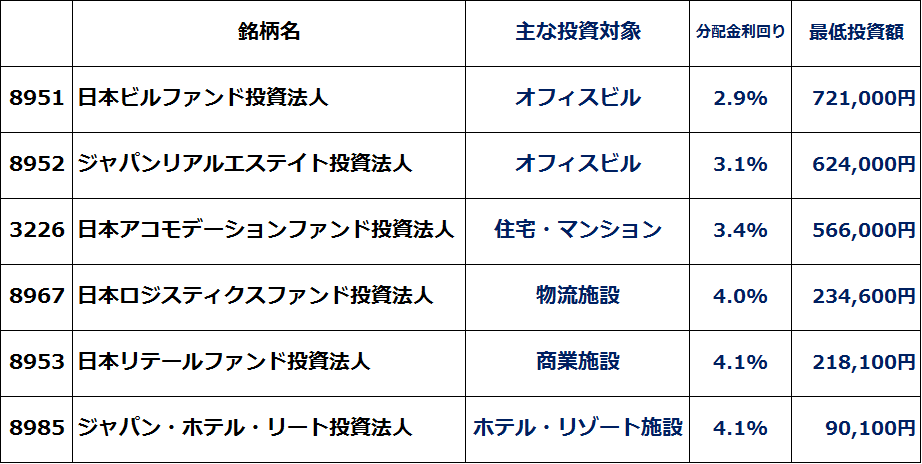

REITには、さまざまな種類があります。もともとは、不動産に投資するファンドでしたが、近年は、利回りが稼げるさまざまなものに投資されています。純粋な不動産投資と言えないものも増えています。代表的な種類とファンドは、以下の通りです。

REIT種別と代表的ファンド、分配金利回り:2019年4月24日時点

分配金利回りが高いものほど有望というわけではない

上表の代表銘柄は、分配金利回りの低いものから順に並べています。このような表を見ると、利回りの高いものほど有望で、利回りが相対的に低いものが魅力がない、と考える方もいますが、必ずしもそうではないことを強調しておきたいと思います。

一般的に、利回りが高いファンドほど、将来、分配金が引き下げられるリスクが高く、利回りが低いファンドほど、分配金が引き下げられるリスクが低いといえます。十分な投資資金があるならば、利回りが高いファンドと低いファンドに分散投資することが望ましいと思います。

上表で、「オフィスREIT」として、主に都心の一等地のオフィスビルに投資するファンドをご紹介しました。日本ビルファンドは、三井不動産が運営する看板ファンドで、ジャパンリアルエステイトは、三菱地所が運営する看板ファンドです。分配金利回りはともに約3%で、東証REITの平均分配金利回り3.94%よりも低くなっていますが、長期投資のコアとして投資するには適格と判断しています。

不動産の利回りは、都心一等地が低く、地方にいくほど高くなります。都心のビルは、テナントが退出しても、立地が良く競争力があるので、すぐに代わりのテナントが入ります。ところが、地方都市のビルは、テナントが退出すると簡単には代わりのテナントが見つかりません。賃貸料の引き下げ圧力が働きやすくなります。そうしたリスクを織り込んで価格がつくため、地方の不動産は相対的に利回りが高くなります。利回りが高いほど魅力的とはいえません。

物流施設、商業施設、ホテルなどに投資するREITは、約4%の利回りが出ています。これらも、分散投資で保有して魅力的と考えている銘柄です。

▼もっと読む!著者おすすめのバックナンバー

2019年4月23日:GW10連休に相場へのサプライズはある?:米指標・決算発表、米中・日米交渉、ブレグジット…

2018年10月23日:利回り4%超のJリートを見直す。日本株下落時の分散投資効果も

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。