しんた:高校2年生。中学からお年玉のお金で運用をしているインテリ高校生。クイズ研究部の部長

ひな:しんたの同級生。クイズ研究部の部員

先生:社会担当で、クイズ部顧問のくるみ先生

機関投資家の法則

ひな:しんた君、そろそろ3学期も終わりだね~。

しんた:高校2年生になって投資の勉強を始めたからほぼ1年! たくさん学んだな~。

ひな:面白かったのは「機関投資家の法則」。機関投資家は莫大なお金を動かすから相場に与える影響って大きかったよね。(参考:第11話:投資信託の買い時は何月?、特別編:2019年はどうなる?)

しんた:日本では機関投資家(銀行、生命保険、年金基金など)が決算を迎える3月下旬(本決算)か9月下旬(中間決算)に日経平均株価が下がる可能性があるっていうことだったね。

先生:そう。リーマンショック後の2009年3月、チャイナショック後の2015年9月、そして、2018年2月の急落を受けた3月は、投資のチャンスだったんだよ。

ひな:先生も「2月末から3月末に買ってみたら?」言っていたね(特別編:2019年はどうなる?)。

先生:決算だけじゃなくて、参考にしたのが「相場の格言」。相場に対する心構えや投資家心理を表しているの。例えば「頭と尻尾はくれてやれ」。

ひな:なんですかそれは?

しんた:投資をすると、いちばん安いときに買って、いちばん高いときに売りたいけど、そんなのできない。まずまず安いほうで買えて、高いほうで売れれば十分、欲張るなって言う感じかな。サカナに例えて、頭の先から尻尾の先まで全部を儲けようとせず、頭の部分と尻尾の部分くらいは欠けても十分、ってこと。

ひな:さすがクイズ部部長! 欲張らずに、適当なところで利益を確定するのがいいってことね。

先生:他にも「節分天井彼岸底(せつぶんてんじょう・ひがんぞこ)」、「セルインメイ」という格言がある。

しんた:はじめて聞きました。調べて見ると…「節分天井彼岸底(せつぶんてんじょう・ひがんぞこ)」は、「年明けから強気相場で上昇した場合、2月に入ったあたりに高値をつけ、そこから売りが出始めて、3月下旬(彼岸)に底値をつけること」。

「セルインメイ」は…海外の株式市場で古くからある格言で「夏場の株式相場が不安定なので、5月に売って9月中旬から下旬になったら買いなさい」と言う意味。

ひな:なるほど! じゃあ、3月下旬とか9月下旬が安くなりそう、ってことね。

しんた:ちょっと待って。二つとも古くからの相場の格言だから、現代に当てはまるかどうか、確認しよう。

相場の格言:いつ買うのがいい?

しんた:とりあえず、1月から12月の1年間で、日経平均が高値をつけた月、安値をつけた月を、2000年以降について調べました!

図1:日経平均株価が年間最高値を記録した月と最安値を記録した月(2000~2018年)

しんた:高値は19回中6回が12月、あとは、4月と5月が合計で6回。

ひな:結構偏ってる。

先生:「節分天井」はともかく、「セルインメイ」はある程度合っているみたいね。

しんた:12月高値の6回中、5回は2012年以降。アベノミクスをはじめとする世界的な量的緩和で株式市場が上昇しているからかも。

ひな:ということは、アベノミクスを除くと、セルインメイがある程度当たってそう! 安値は、11月から1月に7回、4月から6月に7回か。

先生:高値ほど偏ってはいないけど、なんとなく5月近辺と12月近辺が多いことが分かるね(図1:黄色部分)。

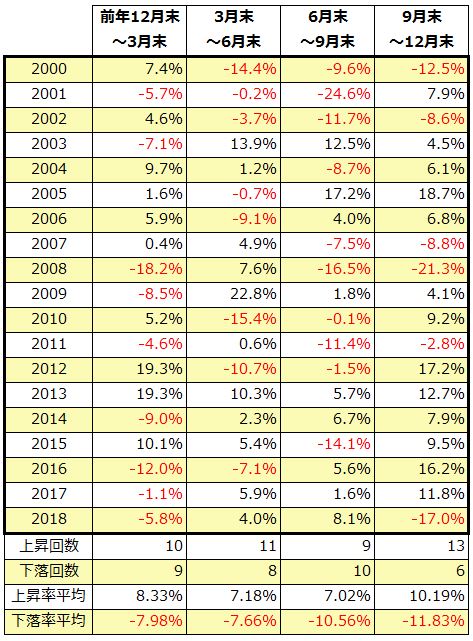

次に、3カ月ごとの上昇率・下落率を計算してくれる?

しんた:了解です!

日経平均株価の3カ月毎の上昇率・下落率(2000~2018年)

しんた:7~9月の3カ月間は、上昇回数より下落回数の方が多いですね。「セルインメイ」って、すごいですね!

先生:古くからある海外の格言なんだけど。そうすると、9月末に安くなる確率が高そうね。

ひな:でも先生、上昇回数と下落回数の差を考えれば、3月末も9月末とほとんど一緒です! それに、最近5年間だけで見れば「12月末から3月末」の下落回数がダントツで多い。「彼岸底」もそれなりに当たってるのでは?

しんた:3月下旬や9月下旬に下がる「機関投資家の法則」と一緒になってきたね。

市場参加者が少ない12月は要注意!

しんた:逆に、9月末から12月末は、18回中13回プラス!

先生:「閑散に売りなし」という相場の格言は知ってる?

しんた:聞いたことはありますけど……。

先生:簡単に言うと、「市場参加者が少ないときは、売りが出にくい」ってことなの。12月末が高くなりやすい理由のひとつに、12月は「市場参加者が少ない」から「売りが出にくい」っていうのがあるのかも。

ひな:なんで12月は市場参加者が少ないんですか? …クリスマスだから、なーんて。

先生:その「クリスマス」は、半分正解! 海外では、クリスマス休暇を取る人たちがいるから、年度末に激しく売買する人たちは少ないみたい。さらに、年金などを運営している大きな投資家たちは、ファンドで運用しているケースが多々あるんだけど、「注文は1カ月前まで」とかのルールがあるのが一般的。だから、12月に入ってから行われる取引が少なくなるの。

ひな:でも「売りが出にくい」のは、なんで?

先生:「売る」ためには、「買い」の人たちがいないと売れない。だから、参加者が少ないときに「売る」と、参加者が多いときよりも、値段が下がってしまう可能性が高い。

しんた:でも、「買い」も条件は同じじゃないですか?

先生:「買い」は急いでない人が多いの。だから、買いたい値段の「売り」が出てくるまで待てる投資家が多い。一方で「売り」は、「利益確定」とか「損失確定」のために、急いで売る人が多い。

ひな:そうなんだ。

しんた:なんか、それも「機関投資家の法則」っぽい!

先生:さらにアメリカは「クリスマス」は大イベント。各社「クリスマス商戦」への期待もあるの。だから、経済効果への期待も高くて、株が高くなりやすい。

ひな:クリスマスの力ってスゴイ!

しんた:「相場の格言」って、やっぱりある程度の根拠があるんですね。面白い!

投資をはじめてみよう!

しんた:まとめると、過去実績の分析からは、「個人投資家が投資を開始するチャンス」として、「相場の格言」や「機関投資家の法則」もある程度後押ししてくれる、3月下旬か9月下旬がよさそう、ってことでいいでしょうか。

ひな:先生! これ、知ってて「2月下旬から3月下旬に買おうかな」って、言ってたんですか?

先生:え? まあ、なんとなく、ね。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。