円安が進む、4つの理由

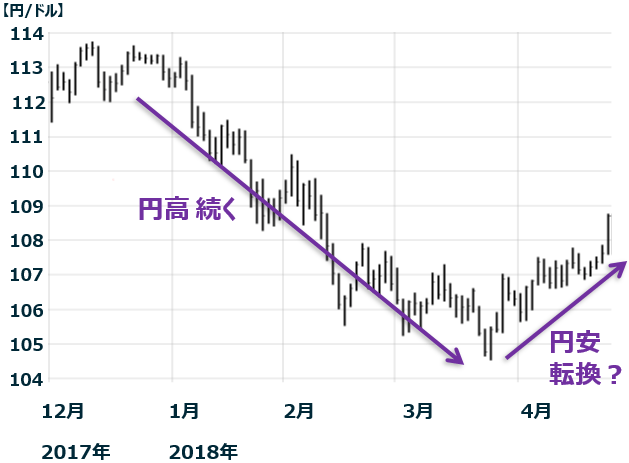

4月25日の東京市場で、一時1ドル108.92円まで円安が進みました。3月23日に一時1ドル104.63円をつけたのが円高のピークで、そこから円安に転じています。

ドル円為替レート推移:2017年12月1日―2018年4月23日

円高から円安にトレンドが変わったのに、4つの理由があります。

- 米長期金利が再び3%に迫る→日米金利差拡大で、ドル買い需要が増える

- 貿易摩擦の懸念がやや後退→米国から円安批判が出る可能性がやや低下

- 世界的な株安が一巡→株安局面で安全資産として買われた「円」が株反発で売られる

- 東アジアの地政学リスクがやや低下→北朝鮮が核実験・ICBM(大陸間弾道ミサイル)実験をやめると表明

ドル円を動かす3大要素、一番重要なのは「日米金利差」

為替を動かす要因は無数にありますが、今ホットな話題で重要度の高いものに絞ると、3つです。

-

日米金利差

ドル金利が上昇し、日米金利差が拡大すると、円安(ドル高)になります。

ドル金利が低下し、日米金利差が縮小すると、円高(ドル安)になります。 -

政治圧力

米国政府筋から、円安を非難する発言が増えると、円高(ドル安)が進みます。

米国政府が、円安を容認している間は、円安(ドル高)が進みやすくなります。 -

政治不安

世界に政治不安が広がると、安全資産として円が買われ、円高(ドル安)となります。

政治不安が解消し、政治が安定すると、円安(ドル高)となります。

中でも一番重要なのが、日米金利差です。米国の中央銀行であるFRB(連邦準備制度理事会)は、利上げを続け、「金利の正常化」を目指しています。一方、日銀は、大規模金融緩和を長期的に継続する方針です。日米中央銀行の言っていることを、言葉通りに受けとめれば、ドル金利はさらに上がり、日米金利差が開き、円安(ドル高)が進むことになります。

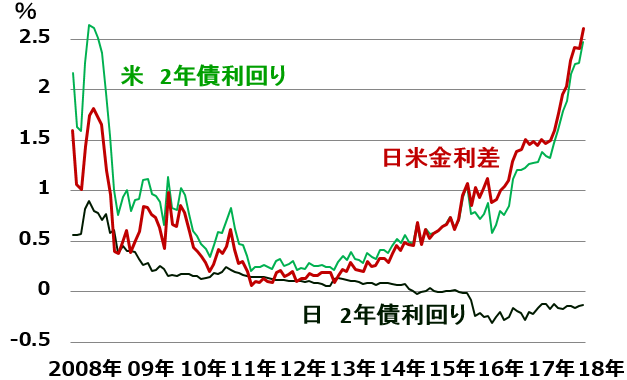

日米金利差(2年金利)で動く、ドル円為替レート

最近10年間のドル円の動きは、日米2年金利の差で、ほぼ説明できます。

日米の2年金利(残存2年の国債利回り)と日米金利差:2008年1月~18年4月23日

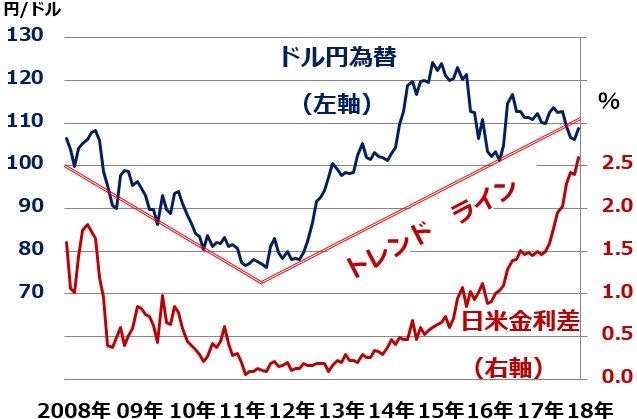

次に、ドル円の動きと日米金利差を比較します。

ドル円為替レートと、日米2年債利回りの差:2008年1月~2018年4月23日

過去10年を見ると、おおむね日米2年金利差と、ドル円は連動していることがわかります。ただ、厳密にいうと、以下のように細かい相違があります。

-

2008~11年

日米金利差の縮小にしたがって、円高(ドル安)が進みました。 -

2012~15年

日米金利差が少ししか拡大していないのに、大幅な円安が進みました。2年金利の差では説明できない程、円安の進行が大きかったということです。 -

2016~17年

日米金利差が拡大する中で、円高が進みました。行き過ぎた円安に修正が起こったと見ることもできます。 -

2018年

金利差から見ると、やや円高が行き過ぎとなりました。4月には、円安に転じました。

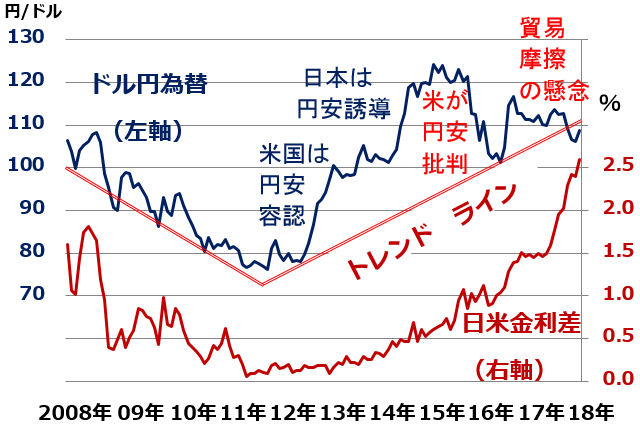

近年、政治が為替を動かす重要な要因となりつつある

ドル円は、日米金利差だけで動いているわけではありません。アベノミクス開始以来、ドル円は政治に振り回されるようになっています。

米国が円安を容認している間は、円安が進みやすい一方、米国から円安や日本の対米貿易黒字に批判が出ると、円高が進みやすくなります。ごく大雑把にドル円に与えた政治要因を振り返ると、以下の通りです。

ドル円為替レートと、日米2年債利回りの差:2008年1月~2018年4月23日

-

2008~11年

日米金利差の縮小にしたがって、円高(ドル安)が進みました。 -

2012~15年

米国が円安を容認していたので、日米金利差では説明できないほど、大幅な円安が進みました。 -

2016~17年

2016年には、米大統領選キャンペーンで共和党候補だったドナルド・トランプ氏(現大統領)と、民主党候補だったヒラリー・クリントン氏が、ともに円安を批判したことをきっかけに、円高が進みました。トランプ大統領が、日本の対米黒字を問題視していることも、潜在的な円高圧力となっています。朝鮮半島有事リスクの高まりも、円高要因となりました。 -

2018年

4月には、貿易戦争の懸念がやや後退、東アジアの地政学リスクもやや後退する中、円安に転じました。

為替は今後、円高・円安どちらへ進むか

米FRBが利上げを続け、日米金利差がさらに拡大するならば、円安が進むと考えられます。ただし、トランプ大統領が「円安批判」を始めると、円高圧力がかかることに注意が必要です。また、東アジアの地政学リスクが高まるときや、世界的に株が下がる局面でも、円高圧力が働きやすいと言えます。

結論のない話で恐縮ですが、目先は、円安が進みやすくなりますが、これで本格的な円安トレンドが始まったとは、いえないと思います。

30年前に聞いた敏腕ディーラーの言葉

「適正水準?そんなの誰にもわからないよ。適正水準よりプラスマイナス20円以上離れて動くのがフツーだから」。

30年前に聞いたあの言葉を、私は今でもよく覚えています。30年前、私はニューヨークで日本株ファンドマネージャーになるための研修を受けていました。研修の一環で、現地で腕利きの為替ディーラーに話を聞いたのですが、その時の私の質問「ドル円レートの適正水準はいくらですか?」に対する答えがそれだったのです。

まだ相場と取り組んだ経験のなかった私に、とても印象に残る言葉でした。その時、聞いた言葉が、その後、私が為替を考える基本になりました。

日米金利差などによって、ドル円為替レートの適正水準を推定することはできます。2年金利差から考えると、今は、1ドル110円前後が適正と考えています。ただし、実際の為替レートは、適正水準に向かって動くとは限りません。さまざまな材料に反応して、円安にも円高にもどちらにも動く可能性があります。

▼著者おすすめのバックナンバー

3月29日:「10万円以下」で買える、好配当利回り株のえらび方

▼他の新着オススメ連載

今日のマーケット・キーワード:米家計『正味資産』は引き続き過去最高を更新

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。