2003年は「新コモディティ時代の元年」

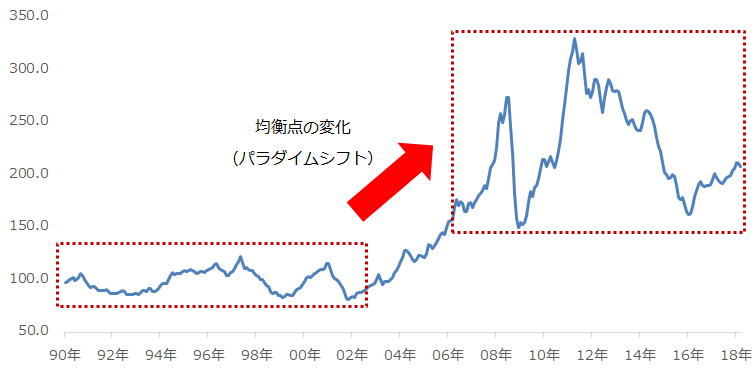

筆者が注目したコモディティ銘柄21商品の価格推移を図1で示しました。2003年1月を100とした場合、各月の21銘柄の変化率の平均をグラフ化しています(21銘柄の内訳は後述)。

図1:主要コモディティ銘柄の変動率の平均(月次)の推移

注:2003年1月の平均価格を100とした

1990~2003年頃までと、2006年頃~現在までの点線で囲んだ2つの時期を比較すると、2006年頃~現在までのほうが、水準が切り上がっていることがわかります。

これは、コモディティ価格の推移において、売り注文と買い注文が釣り合う価格となる均衡点が変化した、つまりパラダイムシフトが起きたと言えるのです。

このパラダイムシフト要因について、筆者は主に以下の4つだと考えています。

(1)新興国の勃興

(2)世界的な人口の増加

(3)コモディティ商品の金融商品化

(4)主要国の金融緩和

新興国の勃興、世界的な人口増加により、さまざまなコモディティ商品の消費が急拡大しました。これに加えてコモディティの値動きに連動したETF(上場投資信託)が登場したこと、2009年頃から主要国で相次いだ金融緩和によって、余剰資金がコモディティ銘柄にも流入して取引が活発化しました。

このような要因により、コモディティ銘柄の価格を長期的な視点で見ると、水準が切り上がったのだと考えています。

コモディティを長期投資のための投資対象として見た場合、この変化は非常に重要な意味を持ちます。

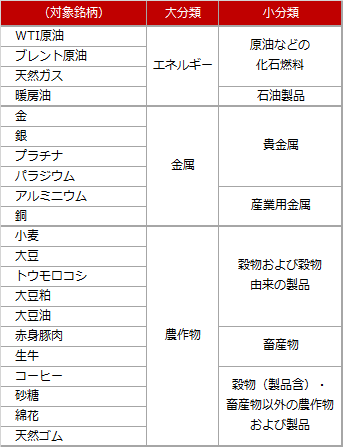

図2:本レポートで参照したコモディティ21銘柄

注:欧米のドル建ての先物市場で取引されている銘柄(天然ゴムのみ円建ての先物市場)

注:大分類は取引所の定義におおむね準じ、小分類は筆者によるもの

出所:筆者作成

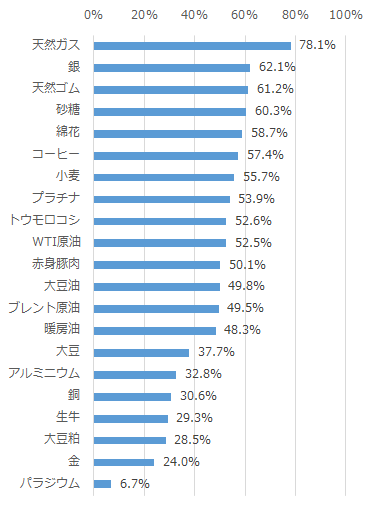

【銘柄ランキング】2006年以降の最高値に比べて現在価格の下落率が高い

コモディティ価格の推移で、売り注文と買い注文が釣り合う価格となる均衡点が変化したパラダイムシフトが起きたことが明確になったのは、図1から見ると2006年頃だと考えられます。そのため、この2006年以降の価格の推移を参照することが、長期投資には有効でしょう。

この点を踏まえ、長期投資において重要な「下げ一服感」「底値感」という2つの値ごろ感について考えてみます。

まずは、「下げ一服感」が強そうな銘柄として、2006年1月以降の最高値から見て、現在価格の下落率が高い銘柄のランキングを見ると、最も高い銘柄は、天然ガスでした。次に銀、天然ゴムと続きます。

図3:2006年以降の最高値に比べて現在価格の下落率が高い銘柄ランキング

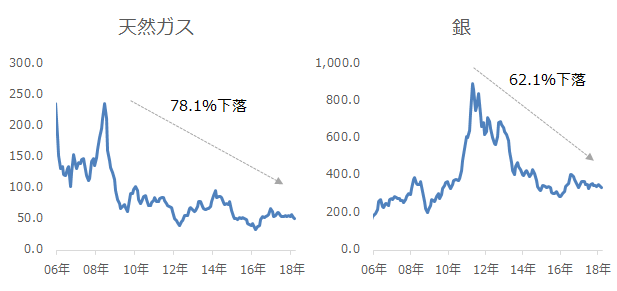

図4:天然ガスと銀の値動き

注:2003年1月平均価格を100とする

【銘柄ランキング】2006年以降の最安値に比べて現在価格の上昇率が低い

次に「底値感」についてです。

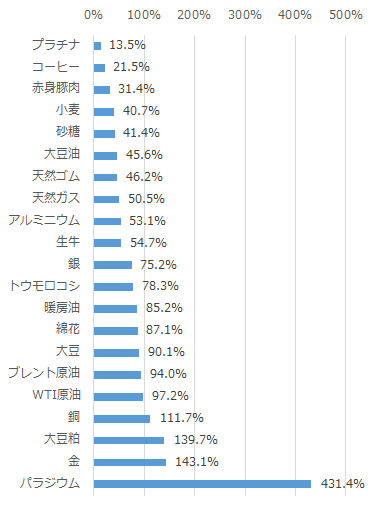

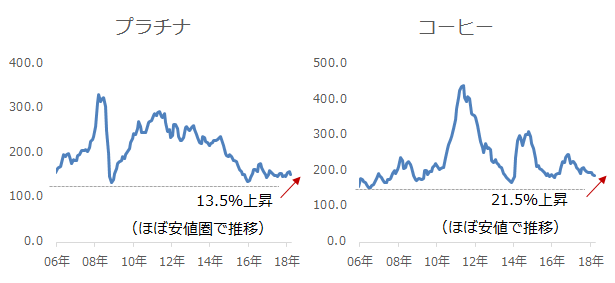

2006年1月以降の最安値から現在価格の上昇率が低いランキングを見ると、最も低い銘柄は、プラチナでした。次にコーヒー、赤身豚肉と続きます。

図5:2006年以降の最安値に比べて現在価格の上昇率が低い銘柄ランキング

図6:プラチナとコーヒーの値動き

注:2003年1月平均価格を100とした

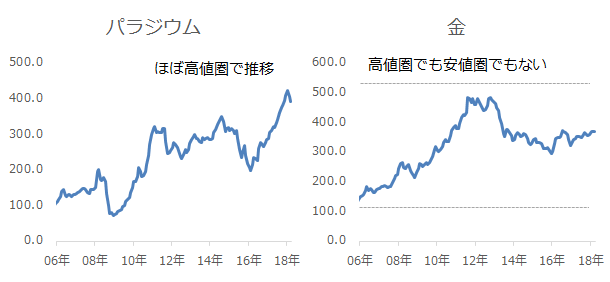

「下げ一服感」では下落率が低く、「底値感」では上昇率が高かったパラジウムや金は、目下、長期的なトレンドが出ている、あるいは2006年以降、現在の価格が高値圏でも安値圏でもない、と言えそうです。

図7:パラジウムと金の値動き

出所:CMEのデータをもとに筆者作成

注:2003年1月平均価格を100とした

長期的視点で「下げ一服感」「底値感」が比較的見られるのは「銀」「プラチナ」!?

期間内の高値安値を基にした上昇率、下落率という単純なものであるものの、パラダイムシフトが明確になった以降の各種コモディティ銘柄の長期的な値動きを「下げ一服感」「底値感」という視点で見てきました。

投資という点で言えば、この2つの点に加え、手軽に取引ができる(積み立て、ETFなどで取引ができる)、流動性が高い(ある程度人気がある)などが重要です。

これらの点を踏まえた上で消去法的に考えると、残る銘柄は、銀およびプラチナなのかと思います。

「下げ一服感」を測った2006年以降の最高値から下落率が高い銘柄ランキングで銀は2位、プラチナは「底値感」を測った2006年以降の最安値から上昇率が低い銘柄のランキングで1位でした。ともに、日本国内で積み立てやETFで取引できる銘柄です。

ともに下落する材料を抱えた銘柄ですが、長期的な視点に立ち、ゆっくりと値動きを見守るべき銘柄なのだと考えます。

▼もっと読む!著者おすすめのバックナンバー

2018年3月16日:プラチナ!がんばれ!我慢の先に反発への道は拓ける

2018年2月16日:メダルラッシュに沸く冬季オリンピックをコモディティの視点で眺めると…

2017年12月15日:EV化で気になる、プラチナ・パラジウムの“自動車鉱山”からの供給圧力

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。