中国株式が日米株式に対して優勢に転じた背景

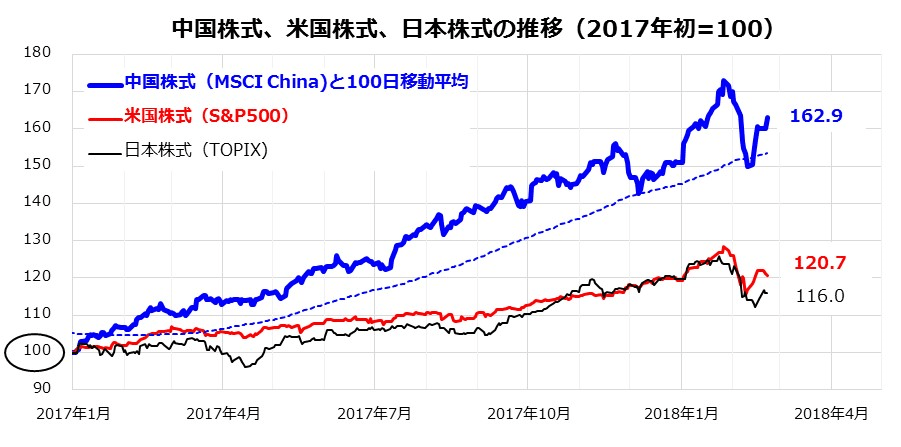

米国株式が「VIXショック」と呼ばれた調整から脱しつつあるなか、リスクオフ(回避)姿勢の緩和で他市場の株価も底入れを確認する展開となっています。こうしたなか、今週は中国株式の中期的な優勢に注目したいと思います。世界の機関投資家が注目するMSCI中国株価指数(MSCI China Index/米ドル建て)は、売上高や営業収益で中華人民共和国(香港を含む)の比率が大きい銘柄で構成される時価総額加重平均指数です。同指数の2017年以降のパフォーマンスは、日米株式市場に対する優勢を鮮明にしています(図表1)。

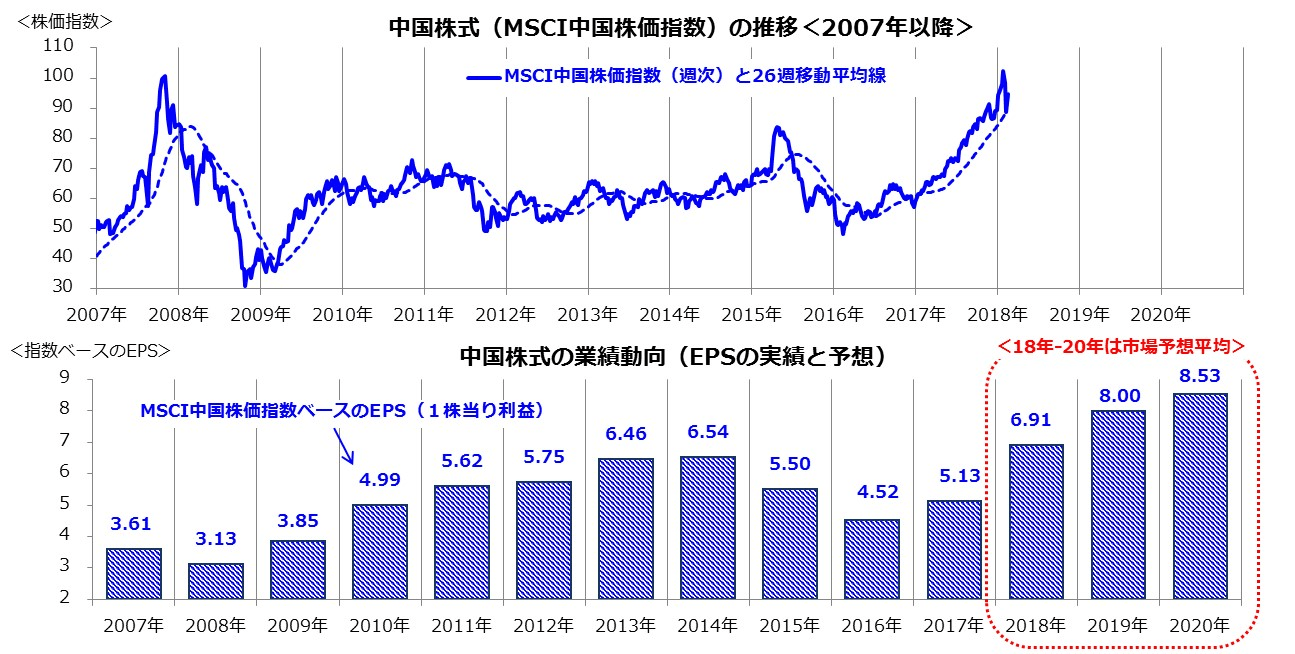

これは、中国関連銘柄群の株価パフォーマンスが平均して良好だったことに加え、為替相場で人民元が米ドルに対し比較的堅調であった要因が挙げられます。実際、MSCI中国株価指数ベースの業績見通しは回復傾向にあります(図表2)。「チャイナリスク」と呼ばれる中国の政治経済を巡る不安要因に警戒は怠れませんが、経済成長の原動力が「オールドエコノミー」から「ニューエコノミー」へ移行しつつある点にも注目したいと思います。

国営企業や重厚長大の製造業が低調である一方、個人消費、非国営(民間)企業、なかでも第3次産業(消費・サービス業)、ハイテク(IT関連)産業の成長には勢いがあり、関連企業は収益を改善させています。習近平国家主席や李克強首相が取り組む「成長安定化のための構造改革」進展を市場が冷静に評価している動きとも考えられます。

図表1:2017年以降の中国株式は日米株式より優勢

出所: Bloombergより楽天証券経済研究所作成(2018年2月21日)

図表2:中国株式の業績は回復基調が見込まれている

経済の原動力は「ニューエコノミー」にシフト

そもそも、近年の中国経済は「二面性」を鮮明にしていると言われます。「チャイナリスク」などの表現で警戒される不動産市場、銀行、民間企業などの過剰債務、重厚長大の製造業を中心とした国営企業の非効率性は「オールドエコノミー」と呼ばれ、構造改革(リストラ)が不可欠とされています。また、労働賃金の上昇は、製造業の国際競争力を低下させたとされます。

一方で、平均賃金の上昇は、個人所得の増加を介して個人消費支出を拡大させてきました。こうしたなか、非国営(民営)企業、ハイテク(IT関連)企業、付加価値の高い消費財・サービスを提供する内需関連企業が「ニューエコノミー」として中国経済を牽引しつつあります。

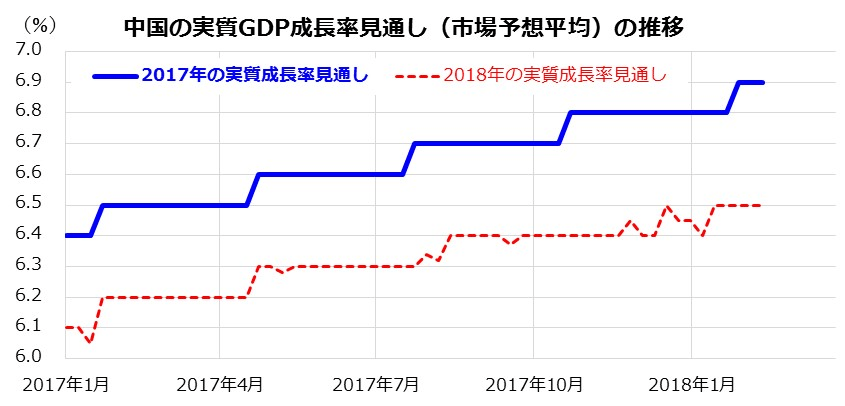

中国のGDP(国内総生産)規模は世界第2位ですが、その実質成長率はいまだ6%台で先進国を凌いでいます。成長率は徐々に低下する方向ですが、経済規模も消費購買力も拡大していくとみられます。実際、2017年以降の中国経済は、大方の市場予想を上回る成長ペースを維持しています(図表3)。

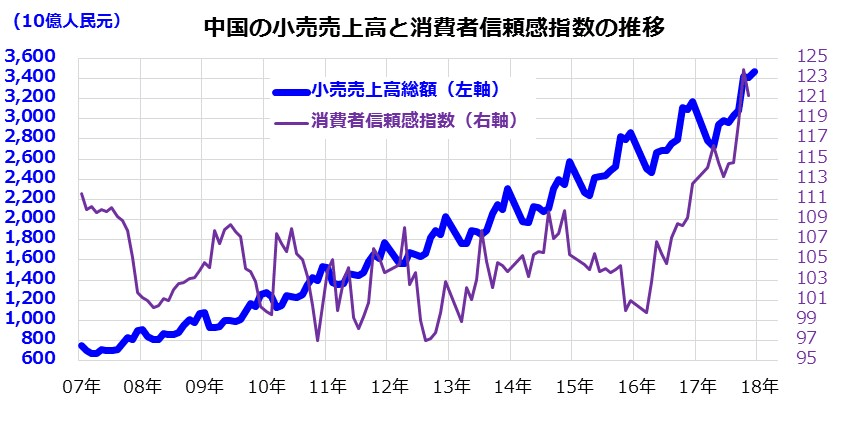

図表4が示すとおり、中国の個人消費支出を象徴する小売売上高(総額)は拡大を続け、昨年12月の前年同月比伸びは+9.4%と堅調を維持しています。中国の消費者信頼感指数も改善基調をたどってきたことがわかります。中国型資本主義経済の原動力が、「投資から個人消費」、「国営企業から非国営(民営)企業」、「製造業からサービス業(第3次産業)」へ移行する兆しがうかがえます。

加えて、中国で「イノベーションの拠点」と呼ばれている深圳(シンセン)を中心に、IT関連企業がインターネットやスマホの普及をテコにしたSNS、Eコマース(電子商取引)、電子決済サービス、ビッグデータ活用、シェアリングサービス、ドローン、自動運転、EV(電気自動車)、AI、音声認識などの分野におけるイノベーションと商品化で成果を挙げています。具体的には、テンセント(騰訊)、アリババ(阿里巴巴集団)、バイドゥ(百度)、JDドットコム(京東集団)など成長企業の株式時価総額は、米大手IT企業の時価総額に肉薄する勢いをみせ注目を集めています。

共産党政府も、李克強首相を中心に、「インターネットプラス」、「中国製造2025戦略」、「大衆創新、万衆創業」を掲げ、産業構造の高度化やイノベーションを推進しています。約13億8千万人の総人口をベースとする個人消費の拡大とIT業界の発展が相乗効果を発揮し、「チャイナリスク」との警戒感だけではイメージできない「新たな経済的潮流(ニューエコノミー)」を生み出している状況に注目したいと思います。

図表3:中国の成長率見通しは予想以上に底堅く推移

図表4:中国の個人消費支出は拡大を続けている

「中国のニューエコノミー」に分散投資する方法がある

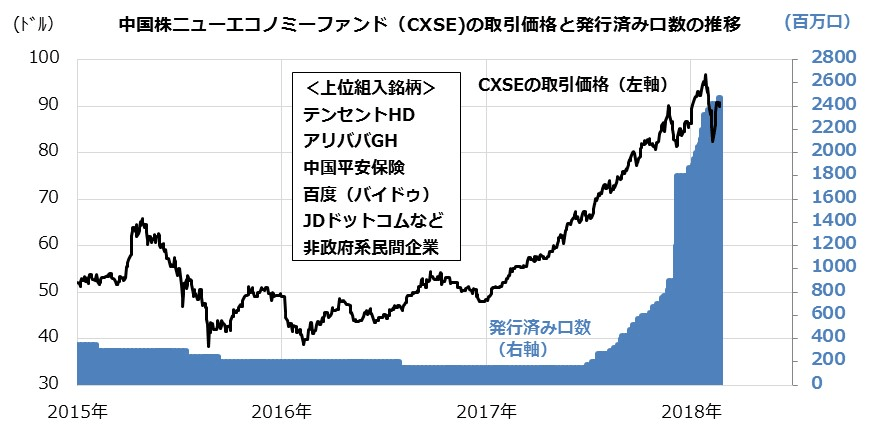

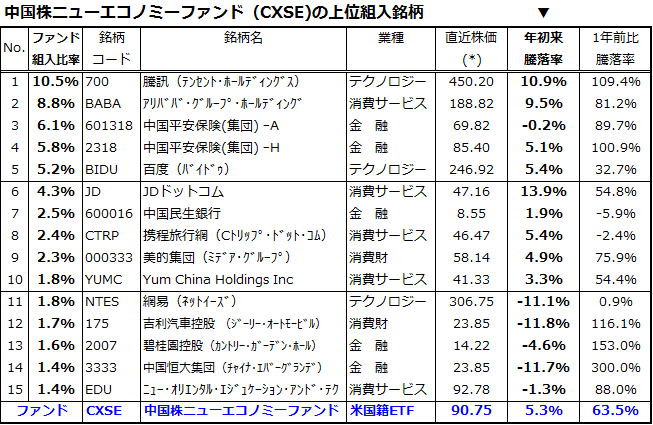

上述した中国経済の新しい側面である「ニューエコノミー」に分散投資する海外ETF(上場投資信託)として、「ウィズダムツリー中国株ニューエコノミーファンド」(米国籍ETF:CXSE)があります。同ETF(上場投信)が分散投資している対象は、国有企業を除く中国企業(「国有企業」の定義は政府所有株式が20%以上)で、ファンドにおける個別銘柄の最大ウェイトは10%、セクター最大ウェイトは30%で、運用経費率(信託報酬率)は年率0.32%となっています。

本年2月1日から日本国内でも売買が可能となりました。近年の中国経済躍進を推進しているエンジン(推進力)が、IT企業や消費サービス企業を中心とする非国営(民間)企業であることを示すような好パフォーマンスとなっています(図表5)。

特に、同ETFの発行済口数が昨年後半から増勢にあることに注目したいと思います。一般的に、ETFの売買が活況となっても発行済口数は増加しません。 ただ、機関投資家など大口マネーが当該ETFへの投資を拡大させる際は、取引価格への影響を抑えるため、「指定業者」(ETFの売買に関わるマーケットメーカー=証券会社)を介して運用会社に新たなETF受益証券を発行させる傾向があります。中国の経済や市場は規模が大きく、非効率な国有企業(オールドエコノミー)を避けたいニーズは根強くあります。

同ファンドの組入上位5銘柄(テンセント、アリババ、中国平安保険、バイドゥ、JDドットコム)で、ファンドの運用時価総額(現在は約2.2億ドル=約235億円)の約4割を占めています。共産党政府の影響を受けにくい「ニューエコノミー」と呼ばれる銘柄群を選別して分散投資したいニーズに応える海外ETFとして注目したいと思います。

図表5:中国株ニューエコノミーファンド(CXSE)のパフォーマンス

図表6:中国株ニューエコノミーファンド(CXSE)の構成銘柄を知る>

▼著者お勧めのバックナンバー3本:

・2018年2月16日 株価急落後に潮目の変化?日経平均に底入れの兆し

・2018年2月9日 世界同時株安とビットコイン暴落 バーゲンハンティングの好機?

・2018年2月2日 トランプ大統領が一般教書演説!インフラ関連株に注目

▼他の新着オススメ連載

今日のマーケット・キーワード:アジアの『eコマース』市場は急拡大

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。