2017年は日経平均が上昇する中、東証REIT指数は下落しました。最近すっかり人気がなくなったJ-REIT(国内のリート:上場不動産投資信託)ですが、平均分配金利回りは12月4日時点で4.1%に達しています。

中長期の利回り投資対象として、J-REITのインデックスファンド(東証REIT指数に連動するように運用する投資信託)は、今が買い場と判断しています。

不動産ブームでも上値の重い東証REIT指数

アベノミクスが始まった2013年以降、景気回復と異次元金融緩和の効果で、不動産需給は改善。今、都市部は、不動産ブームの様相を呈しています。

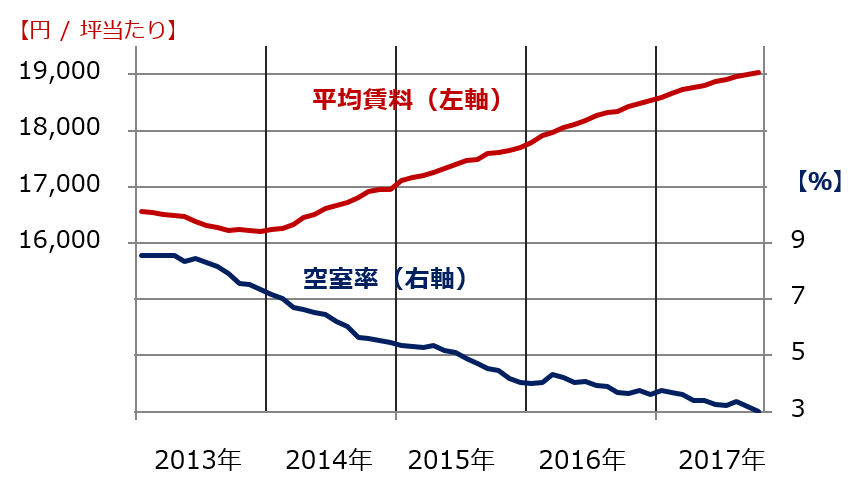

都心5区オフィスビルの賃料・空室率平均の推移:2013年1月~2017年10月

三鬼商事の調査によると、2013年1月に8.56%だった都心5区の空室率は、2017年10月に3.02%まで低下。平均賃料は、2013年12月に1万6,207円/坪で底をつけてから反発し、2017年10月には1万9,033円/坪まで上昇しました。

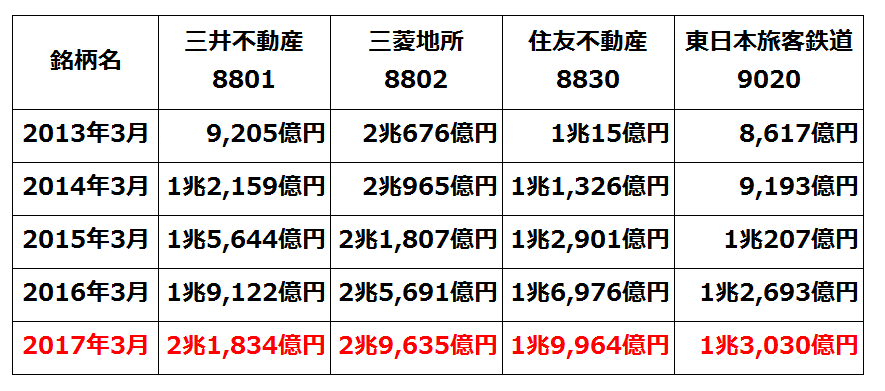

市況高騰を受け、大手不動産会社では、保有する賃貸不動産の含み益が拡大しています。賃貸不動産の含み益上位4社を挙げたのが、下の表です。上位3社は、大手不動産会社ですが、4位はJR東日本(電鉄会社)。

賃貸不動産の含み益上位4社の含み益:2013年3月~2017年3月

ブームでも売られる東証REIT指数

今、不動産ブームの最中ですが、不動産市況に過熱感があり、ブームがピークアウトする懸念も一部で語られ始めています。そのため、日経平均は上昇しても、不動産株やJ-REITは上がらなくなってきています。

過去に何度も不動産バブルとバブル崩壊を繰り返してきたため、投資家も学習したといえます。

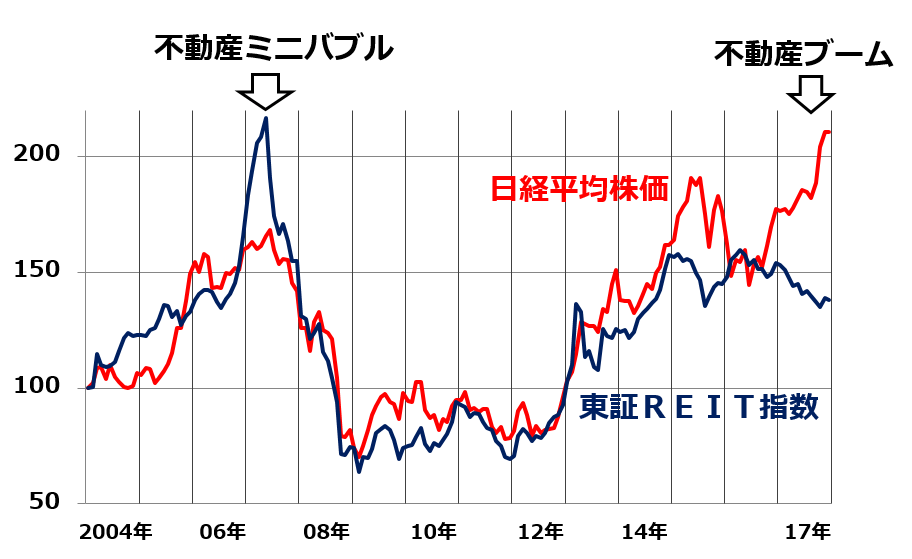

東証REIT指数と日経平均の値動き比較:2004年1月~2017年12月(4日)

2005~2007年にかけて不動産ミニバブルと言われるブームがありました。ブームのピークだった2007年には、東証REIT指数が日経平均を上回る急騰を演じました。このころの投資家は、REITが利回り投資商品であることを良く理解していなかったと言えます。成長株を買い上がる感覚で、REITが買い上げられました。

2008年に不動産ミニバブルが崩壊し、さらにリーマンショックが起こると、日経平均も東証REIT指数も暴落しました。REITは利回り商品であるにもかかわらず、ブームで急騰した反動で、日経平均と同様に大きく下がったのです。

日経平均とJ-REITの連動は、その後も続きました。ただし、近年は異なる値動きするようになっています。特に、2015年以降は、日経平均と東証REIT指数は、逆の動きをすることが多くなりました。J-REITが利回り商品であることが、理解されるようになったためと考えています。

今後、不動産バブルが崩壊して、日経平均が急落しても、東証REIT指数はそんなに大きくは下がらないと予想しています。先に値下がりし、利回りが高くなっているからです。

<参考>過去の不動産バブル

日本の不動産は、戦後3回、バブルを経験しました。

- 最初のバブル:1970年代前半、田中角栄首相の「列島改造論」を受けて不動産価格が急騰しましたが、1973年に第一次石油ショックが起こり急落。

- 過去最大のバブル:1980年代後半の「バブル景気」で、不動産価格が急騰したが、1991年以降「失われた10年」に入り、急落。

- ミニバブル:2005年~2007年、都心再開発ブームを背景に不動産価格が急騰してミニバブルと言われました。08年以降、金利上昇と世界景気悪化を受け、急落。

実物不動産に今投資するのはリスクが高いが、J-REITは有望

実物不動産を今買うのは、リスクが高いと考えています。不動産ブームで価格が高騰しているからです。ブームが終われば、価格が大きく下がるリスクもあります。

ただし、J-REITは今が買い場と考えています。先に、不動産ブーム終了を織り込んで価格が低下し、利回りが高くなっているからです。

それでは、東証に上場している不動産株はどうでしょう? 不動産株は、株主への利益還元方針が不明瞭です。配当利回りが低い銘柄が多く、長期投資する価値は低いと思います。REITは、毎期の利益をほぼすべて投資家に分配します。分配方針のわかりやすさと、相対的に高い分配金利回りから、長期投資対象として魅力的と考えています。

J-REITに投資するには、個別銘柄を買ってもいいのですが、何を買っていいか迷う方は、東証REIT指数のインデックスファンドから投資を始めたら良いと思います。投資信託ならば、1万円から投資することができるものもあります。

その際は、以下の条件を満たすファンドから選んだほうが良いと思います。

- 分配金を年1回、あるいは2回しか出さないファンドから選ぶ。毎月分配型は投資効率が低いので避ける。

- 信託報酬(毎年ファンドから差し引かれる手数料)が低いファンド(できれば0.5%以下)を選ぶ。

- ノーロード(売買手数料がゼロ)のファンドから選ぶ。

▼もっと読む!著者おすすめのバックナンバー

11月29日:REITとは?投資効果をわかりやすく解説

11月30日:12月決算の好配当利回り株

11月9日:「ダウの犬」を手なずけよう。日本の好配当利回り株の選び方

▼他の新着オススメ連載

今日のマーケット・キーワード「OPEC、『協調減産』の期間を延長へ」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。