今日のポイント

・日経平均株価は25日移動平均線上で底堅い動き。これは、ドル/円の軟調や地政学リスクに対する耐性がついたとみられる。実際、韓国市場のリスク警戒指標は「ICBM発射」を重大視していない。

・米ホリデー商戦では個人消費の堅調さを確認できた。特に、アマゾンの株高が象徴するeコマースの拡大は「IT革命」の進展を示唆。2018年も世界経済の成長が見込まれ、株価の先高感は根強い。

韓国市場はICBM発射を重大視せず

日経平均は今週、25日移動平均線上で底堅い動きを示しました。

29日未明の北朝鮮による新型ICBM(大陸間弾道ミサイル)発射や、ドル安/円高に対しても、市場は過剰反応しませんでした。軍事衝突に至らない限り、この地政学リスクが世界経済や業績の成長の阻害要因にはならないと判断したもようです。

特に、韓国市場におけるリスク警戒指標の動きに注目したいと思います。

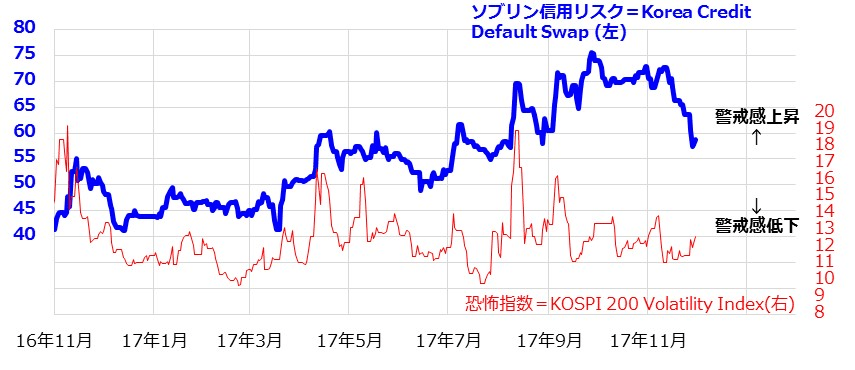

図表1は、韓国株式(KOSPI 200指数)をベースにした「恐怖指数」(ボラティリティ指数)と、韓国ソブリン債のデフォルト(債務不履行)に備えるCDS(クレジット・デフォルト・スワップ)水準の推移を重ねたものです。

隣国の北朝鮮がミサイル発射しても、29日の恐怖指数は低く留まり、韓国のソブリンリスクも上昇していません。これは、朝鮮半島情勢が緊張を高めた今年春~夏の局面とは異なる動きです。なお、今週も米国株式市場ではダウ平均が連日、史上最高値を更新。米国の株高はリスク選好姿勢の強さをもって、日経平均の底堅さを支えています。

図表1:ミサイル発射でも韓国市場のリスク警戒指標は落ち着いている

出所:Bloombergのデータより楽天証券経済研究所作成(2017年11月30日)

アマゾン株堅調に見る米国株高の原動力

米国株高の背景であるファンダメンタルズ(経済の基礎的条件)の堅調も続いています。

29日に発表された7~9月期の米GDP(国内総生産)改定値では、実質成長率(前期比年率)が速報値(+3.0%)から+3.2%へ上方修正されました。

また、民間調査機関カンファレンスボードが28日に発表した11月の消費者信頼感指数は129.5へ上昇。2000年11月以来、17年ぶり高水準となりました。カンファレンスボードは、「消費者は年末商戦に向けて意欲的。2018年初めにかけ、米景気は健全なペースで拡大すると見込まれる」との見解を示しました。

実際、先週末にスタートしたホリデー商戦は好調で推移しています。

アドビ・アナリティクスの調査によると、感謝祭(23日)から、ブラックフライデー(24日)、サイバーマンデー(27日)までのオンライン販売は、前年同期比約17%伸びたとのことです。その約55%を米アマゾン・ドット・コム1社が占めたと報道されています。

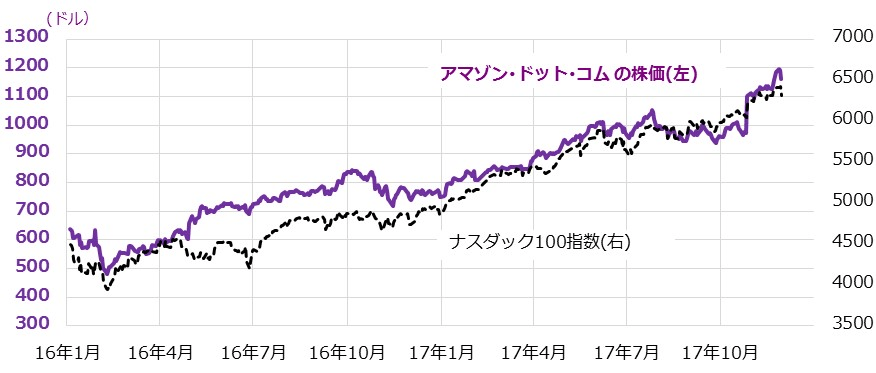

こうしたオンライン販売の隆盛やクラウドサービス事業の好調を受け、アマゾンの株価は年初来で約55%上昇。株式時価総額は約5,752億ドル(約64兆円)まで増加しました(27日)。米国株式をリードしているナスダック100指数(年初来30%上昇)におけるアマゾンの時価総額のウエートも約7.7%まで拡大しています。

利益確定売りに伴う目先の株価調整を消化しながら、「第4次産業革命(IT分野の進歩)」が主導する米国株高は、足元の「地政学リスク」を相殺する効果を発揮しているように思われます(図表2)。

図表2:アマゾンの株価動向とナスダック100指数の推移

出所:Bloombergのデータより楽天証券経済研究所作成(2017年11月29日)

企業業績の拡大期待を支える世界経済の成長

日米市場の業績拡大見通しを支えているのが、世界経済の成長予想です。

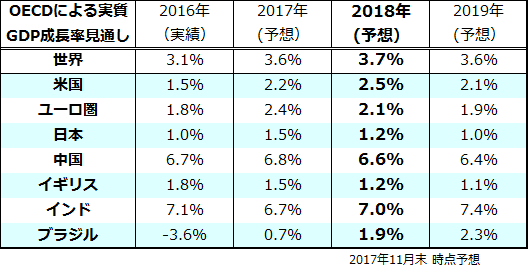

OECD(経済協力開発機構)は28日、「世界経済見通し」の最新版を発表しました。OECDは、2018年後半に米国で減税が実施されると想定。米国の2018年実質GDP成長率(前年比)を+2.5%と予想し、2017年の成長率予想(+2.2%)を上回ると見込んでいます。

また、米国の失業率(10月現在で4.1%)は2019年、さらに3.7%へ低下し、インフレ率は金融当局の2%目標を上回っていくと予想。世界経済の成長率も、2017年の+3.6%から2018年は3.7%へ拡大する見通しです。米国を中心とするグローバルグロース(世界経済の成長)は、外需を柱とする日本企業全体の業績拡大トレンドに追い風となるでしょう。

図表3:2018年に世界景気はさらに拡大へ

一方、米国経済が成長を続ける過程では、金融政策の正常化(追加利上げ)も進むとみられ、早晩、その影響で個人消費の抑制と、労働力の伸びの鈍化も予想されています。したがって、OECDは2019年の米国の実質成長率を2.1%程度と控えめに予測。つまり、米国の成長率は2018年にピークを迎え、日中欧の成長率も2018年から減速すると見通しているのです。

これに伴い、世界経済の成長率も2018年の+3.7%から2019年は+3.6%へやや減速する予想です。2019年の国内株式は、こうしたグローバルグロースの減速、消費税率引き上げ(2019年10月予定)の影響、2000年東京五輪開催に向けた「特需」一巡に直面しそうです。

米国株式の動向、企業業績、金利水準のバランスにもよりますが、2019年の株式市場には「逆風」が吹く公算が高く、長期的な観点では、相場変動に直面する可能性が警戒されると考えています。

▼もっと読む!著者オススメのバックナンバー3

・日経平均の敵か味方か?2018年の米国株を占う

・まだ続く?日米ハイテク相場の行方を占う

・地政学リスクと向き合う-半島有事のシナリオ別市場見通し

▼他の新着オススメ連載

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。