毎週金曜日午後掲載

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)、エヌビディア(NVDA、NASDAQ)、ディスコ(6146、東証プライム)

特集:半導体メモリ

1.AI半導体と半導体メモリ

今回のテーマは、半導体メモリ(DRAM、NAND型フラッシュメモリ)です。

半導体メモリは、ロジック半導体(CPU、GPU、各種のロジック半導体)と並んで、重要な半導体ですが、市況変動が激しい市況商品でもあります(ロジック半導体にも市況はありますが、メモリほど激しくはありません)。このため、DRAM(パソコン、サーバー等のコンピューターのメインメモリに使われる)もNAND型フラッシュメモリ(NANDを組み合わせて、データを保管する記録媒体であるSSDとして使う)も、メーカーの業績には好況のときは過去最高益を更新することもしばしばありますが、不況期には大赤字となる場合もあり、大きな振幅があります。

ところが、この半導体メモリの需要と需給関係がAI半導体によって変化しようとしています。

第1に、DRAMの最新規格「DDR5」(以下「DDR5」)のウェハをベースに作られる「HBM(High Bandwidth Memory)」が、AI半導体の性能向上と増産の2つの面から、AI半導体にとって不可欠の存在になっています。

第2に、AI半導体を搭載したAIサーバーが高性能化するにつれて、AIサーバーに搭載されるメインメモリ(DRAM)とストレージ(SSDを使う)がかつてないほど大容量化しています。AI処理機能強化型チップセットを組み込んだAIスマートフォン、AIパソコンも同様で、各々メインメモリとストレージの容量が拡大する傾向にあります。AIサーバーの需要拡大は、DRAM、NANDの需給ひっ迫要因になるということです。

特に、第1、第2の理由から、足元ではAIサーバー需要の拡大がDRAMの需給ひっ迫要因になりつつあると思われます。

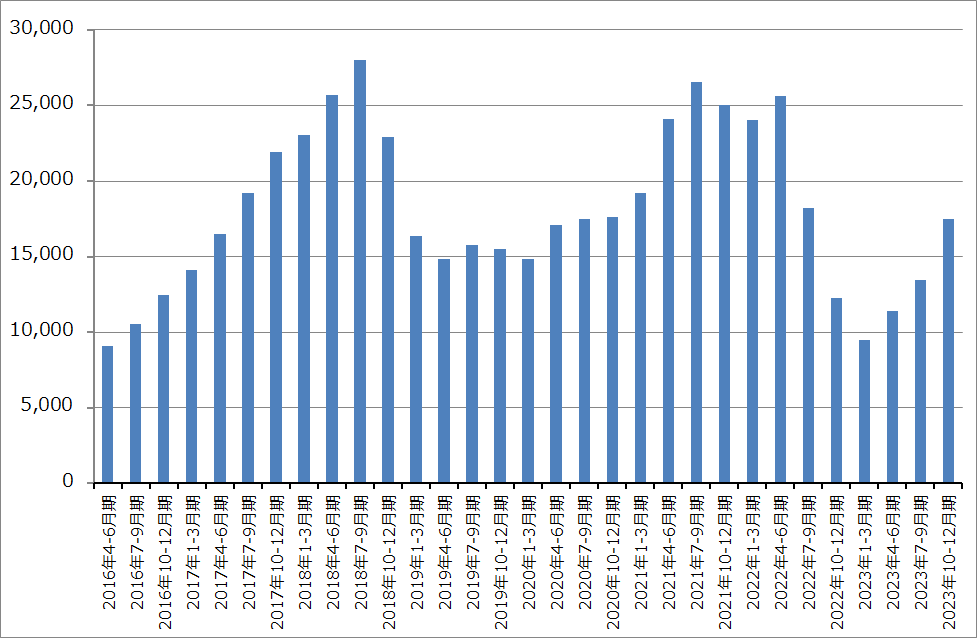

グラフ1 DRAM売上高

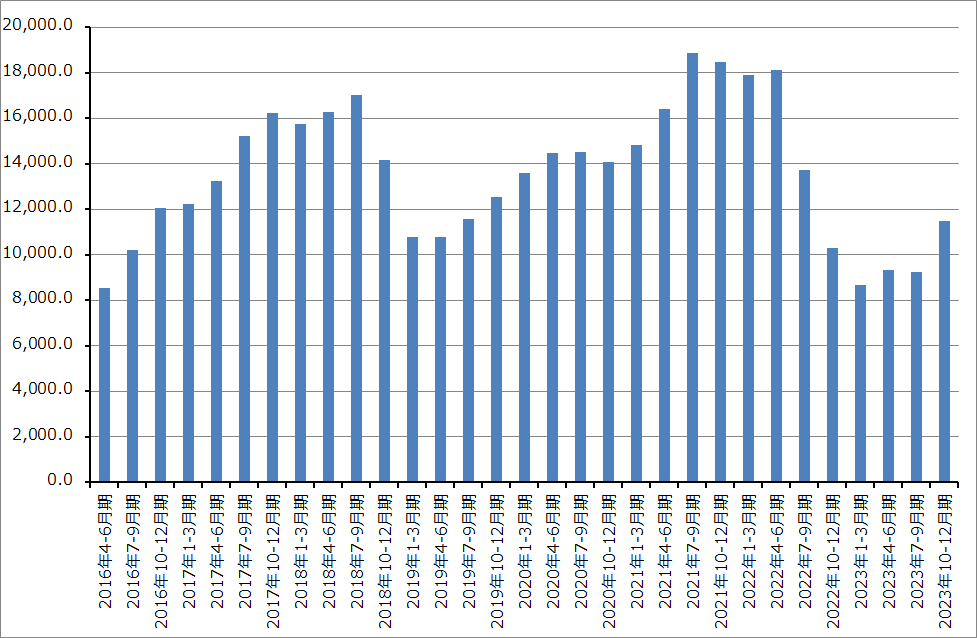

グラフ2 NAND型フラッシュメモリ売上高

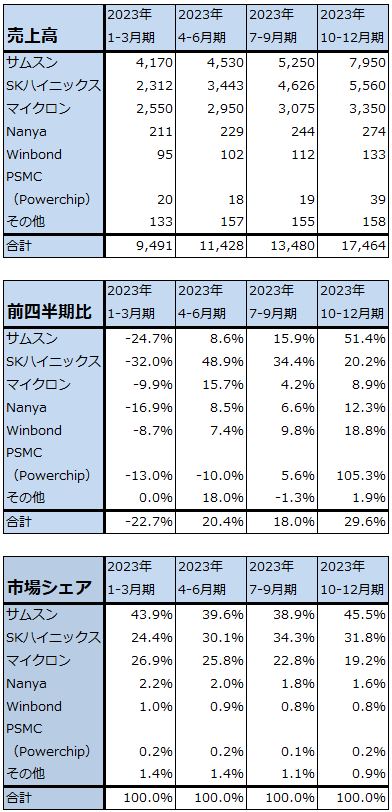

表1 DRAMのメーカー別売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

注:前四半期比、市場シェアはTrendForceプレスリリースの各社売上数値より楽天証券計算。

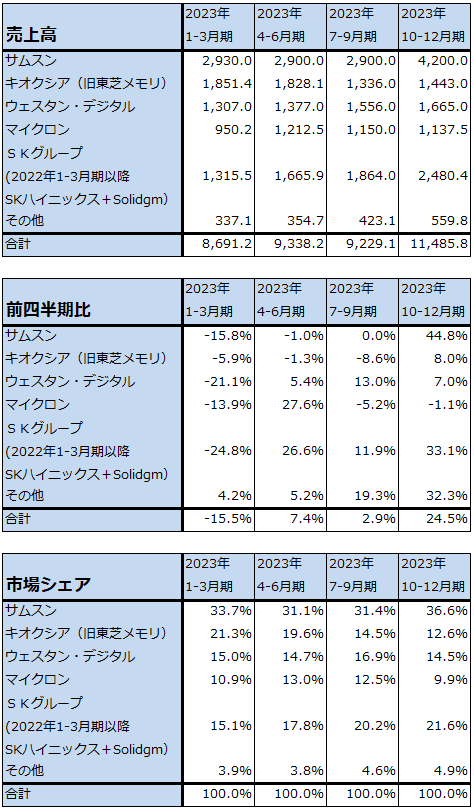

表2 NAND型フラッシュメモリのメーカー別売上高と市場シェア

出所:TRENDFORCEプレスリリースより楽天証券作成

注:前四半期比、市場シェアはTrendForceプレスリリースの各社売上数値より楽天証券計算。

2.AI半導体にはHBMが不可欠

1)AI用GPUの周辺に必ずHBMが置かれる

HBMの重要性を見ていきたいと思います。

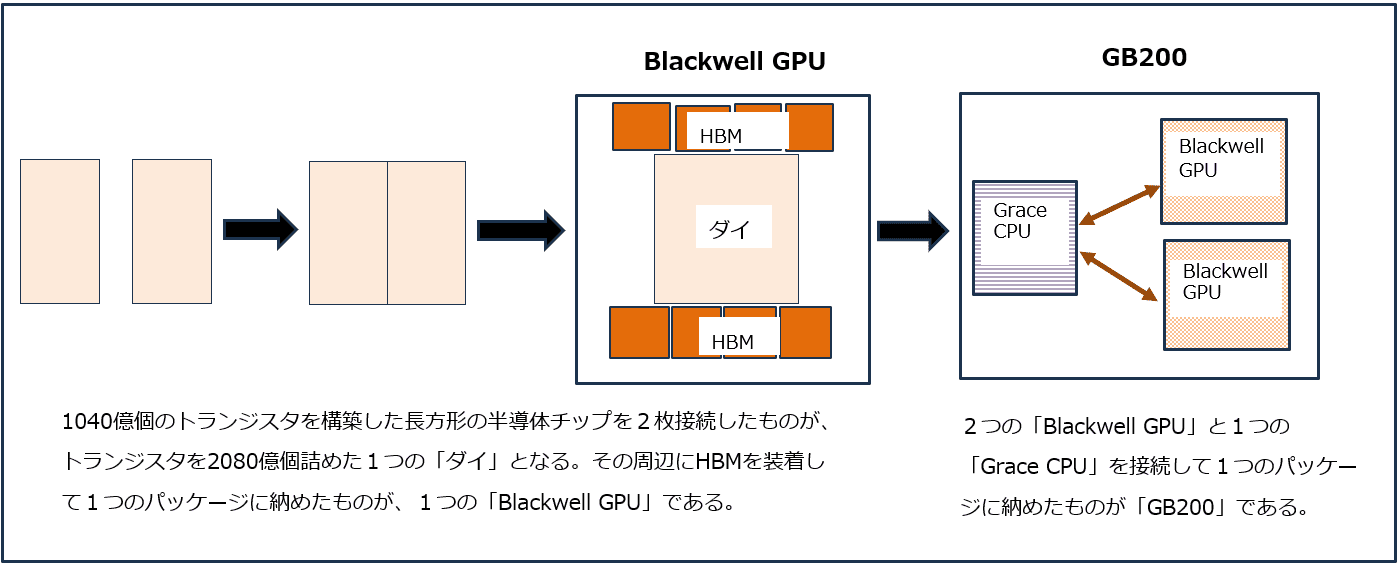

図1は、「GTC2024」におけるエヌビディアのジェンスン・ファンCEOの基調講演で説明があった「Blackwell GPU」構築の模式図です(楽天証券投資WEEKLY2024年3月22日号、3月29日号で説明)。まず、1,040億個のトランジスタを構築した長方形の半導体チップ1枚を2つ接続して、一つの「ダイ」とします。そのダイの周辺に最新型HBM「HBM3e」を並べて、一つのパッケージの中に納めたものが1つの「Blackwell GPU」です。1つの「Blackwell GPU」に搭載される「HBM3e」の容量は192GBです。

この「Blackwell GPU」2個と「Grace CPU」(Graceはエヌビディア自社製のサーバー用CPU)1個を接続したものが「GB200」で、「HBM3e」384GBを搭載します(ファンCEOの基調講演では「B200」についての説明はほとんどありませんでしたが、「B200」は「Blackwell GPU」を2個接続したものになるので、「HBM3e」384GBを搭載することになると思われます)。

図1 エヌビディア:「Blackwell GPU」の構築(模式図)

2)AI半導体の性能向上にHBMが寄与

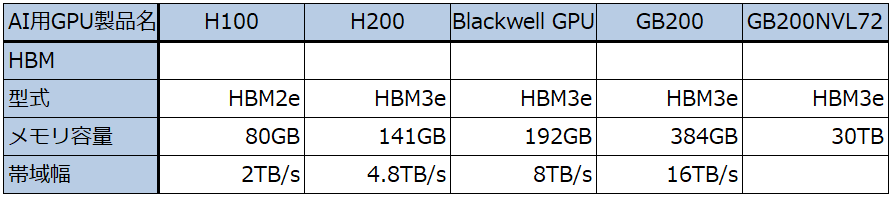

エヌビディアの現在の主力AI半導体「H100」は「HBM2e」80GBを、「H100」の省エネ性能を高めた「H200」は「HBM3e」141GBを搭載しており、「GB200」等の「Blackwell」の製品系列のHBMの容量の大きさがわかります。帯域幅も大幅に増強されており、「HBM2e」から「HBM3e」に移行する過程でHBMの大容量高速化が実現しています(表3参照)。

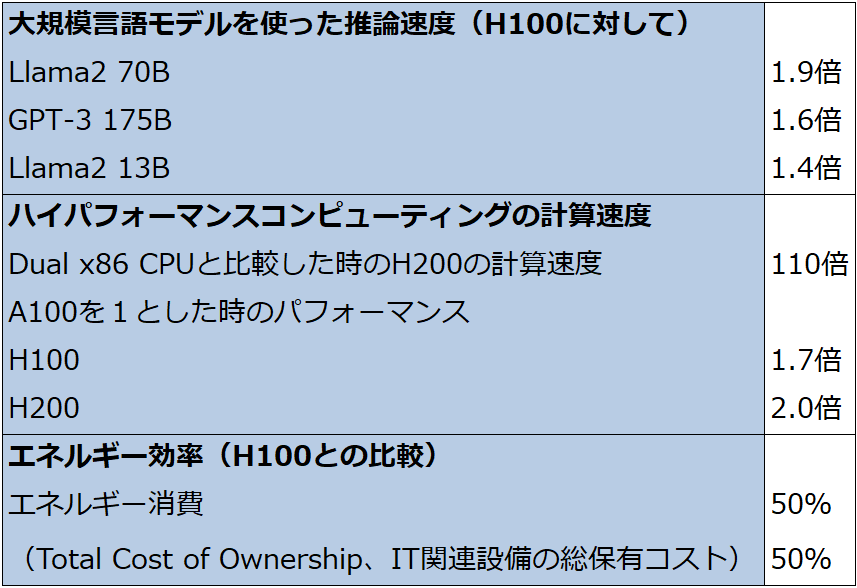

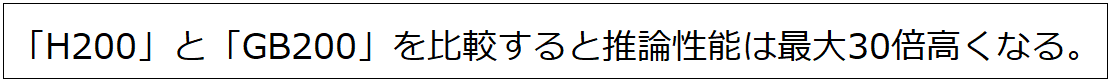

このHBMの性能向上と容量拡大がAI半導体の性能向上に大きく寄与しているのです。表4は「H100」と「H200」の性能比較です。「H200」は「H100」と同じ800億トランジスタ、消費電力700Wなので同じGPUを使っていると思われますが、HBMを「HBM2e」80GBから「HBM3e」141GBに増強したため、推論性能、学習性能、計算性能、省エネ性能のいずれもが大きく向上しています。

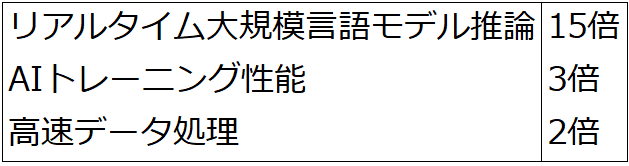

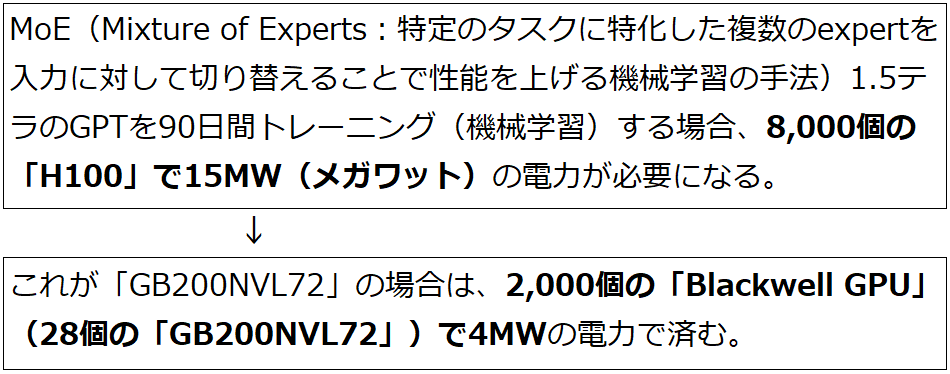

GPU部分の能力を大きく向上させた「Blackwell」の場合、HBMの容量も大きく増強しています。上位機種の「GB200NVL72」(「Blackwell GPU」72個、「Grace CPU」36個を接続したもの)では実に30TBの「HBM3e」を搭載します。先週の楽天証券投資WEEKLY2024年3月29日号でも述べましたが、「Blackwell」シリーズのエヌビディアの販売ターゲットは、大手企業の研究開発、製品設計、ソフトウェア設計、半導体設計、工場設計、工場運営に使う高性能シミュレーターと思われます。即ち、現在はスーパーコンピューターや高性能ワークステーションを使い、流体力学、空力、素材開発、薬品開発などに使うシミュレーション分野に、「Blackwell GPU」からなる自社のAI半導体を搭載したAIサーバーを進出させたいということだと思われます。この場合、AIシステムに使うハードウェアがこれまでよりも大規模高額なものになると思われるため、「Blackwell」も「GB200」「GB200NVL72」などの上位機種が使われるようになると予想されます。

表3 エヌビディア:AI用GPUとHBM

注:「B200」はエヌビディアから正式なスペックが開示されていないため割愛した。

表4 H100/H200性能比較

表5 H100/H200とB200/GB200/GB200NVL72の性能比較

H100対B200性能比較

H200対GB200

省エネ性能(H100対GB200NVL72)

3)AI半導体を増産するには先行してHBMの増産が必要

この場合、「H100」「H200」時代よりもHBMの大きな増産が必要になると思われます。AI半導体の増産にはHBMの増産が先行して必要です。「Blackwell」が獲得するであろう大きな需要に対して「GB200」等の供給を増やすには、「HBM3e」の大きな増産が必要なのです。

ちなみに、DDR5と同じ容量の「HBM3e」を生産するためには、DDR5を生産するウェハの約3倍のウェハが必要になると言われています(マイクロン・テクノロジーの決算電話会議における経営陣の発言による)。HBMメーカーであるDRAM大手3社、SKハイニックス、サムスン電子、マイクロン・テクノロジーは、DRAMとNANDの市況下落と需要減少によって全社あるいはメモリ部門が赤字になっていたため、メモリ投資は増やさずに設備投資の多くをHBM向けに使ってきました。

ただし、「HBM3e」はウェハ消費が大きいこと、前述のように、AIサーバー、AIスマートフォン、AIパソコンでメインメモリ(DDR5)、ストレージ(SSD)の高速大容量化が進んでいることから、2025年、2026年にはDRAMで過去最大規模のDRAM投資が予想されます。NANDもそれに続くと思われます。また、HBMトップの韓国のSKハイニックスは、少し先のことになりますが、2028年量産開始予定で、HBMを中心とするメモリ工場をアメリカ・インディアナ州に建設する計画です。38.7億ドル(約5,700億円)を投じる予定です。

3.HBMメーカーと関連する半導体製造装置メーカー

HBMの市場シェアトップは、韓国のSKハイニックス、それに続くのが同じく韓国のサムスン電子です。アメリカのマイクロン・テクノロジーは大きく出遅れましたが、「HBM3e」の量産に成功しており、エヌビディアから「H200」搭載の認証を受けました。これから巻き返すと思われます。

HBMの生産には、通常の半導体生産では使わないか、少ない工程でしか使わない製造装置を使います。以下の各社の製造装置が注目されます。

ディスコ:「HBM3e」の場合、DDR5ベースのウェハを8枚積層し、さらにロジック制御系回路を描き込んだウェハを乗せます。積層するときには、個々のウェハを割れる限界までグラインダで薄く削り、縁を割れにくくするためにダイサで加工します。加工する場所は、後工程ではなく、前工程に近いクリーン度の高い場所であり、グラインダ、ダイサで市場シェアの70~80%を握るディスコはこの場所を「中工程」と呼んでいます。中工程向けのグラインダは、後工程で使うグラインダの約2倍の価格になるため、HBM関連の事業はディスコにとって収益性の高いものになっています。

東京エレクトロン:また、HBM用ウェハを積層するときに使う仮接合用のボンディング装置(ウェハtoウェハ)は東京エレクトロンが市場シェアの大半を獲得しています。

アプライド・マテリアルズ:もう一種類のハイブリッド・ボンディング装置(ダイtoダイ)はアプライド・マテリアルズがオランダのBEセミコンダクター・インダストリーズ(Besi)と提携しています。

ASMLホールディング:DDR5の最先端品は、露光工程にEUV露光装置(ASMLホールディングが世界シェア100%)を使います。また、アプライド・マテリアルズ、東京エレクトロン、ラム・リサーチの前工程大手3社とも最先端のDRAM、NAND向け製造装置に注力しています。

アドバンテスト:HBMの検査には、メモリ・テスタを使います。メモリ・テスタでは、アドバンテストが大手です。

4.DRAM、NAND市場回復の動きが始まっている

HBM以外の通常のDRAM、NAND市場でも、回復に向けた動きが始まっています。

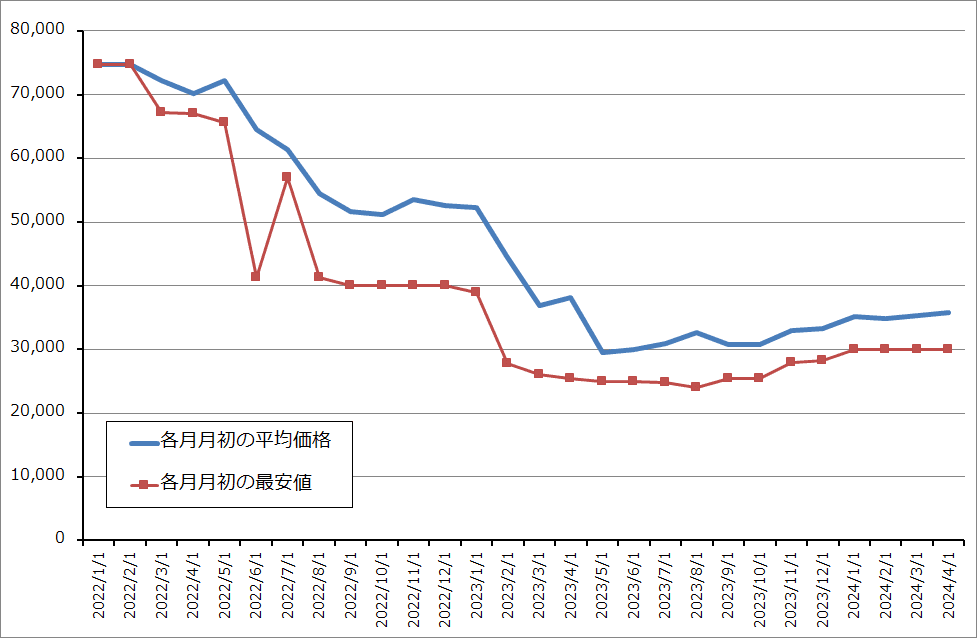

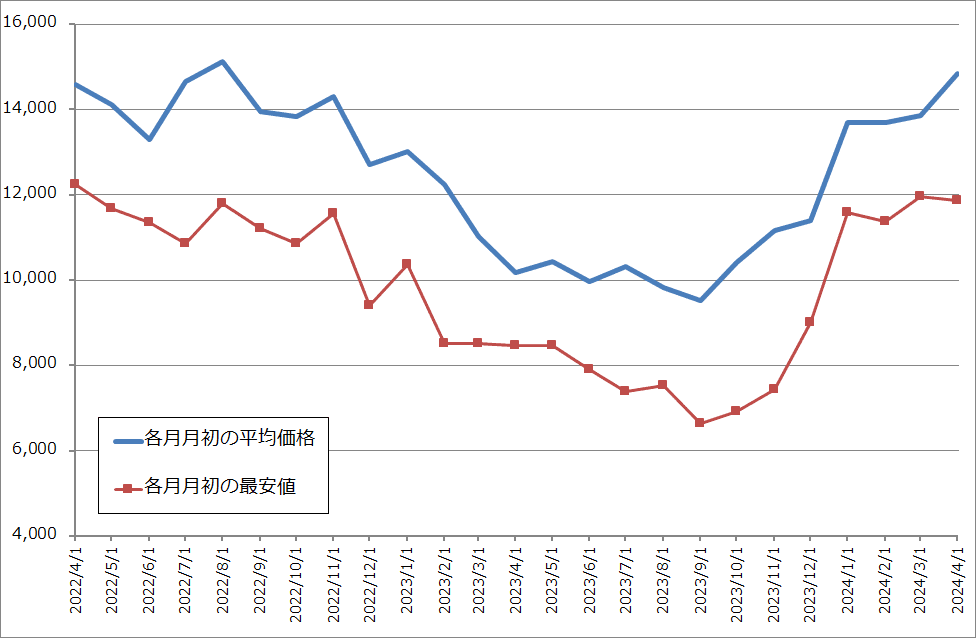

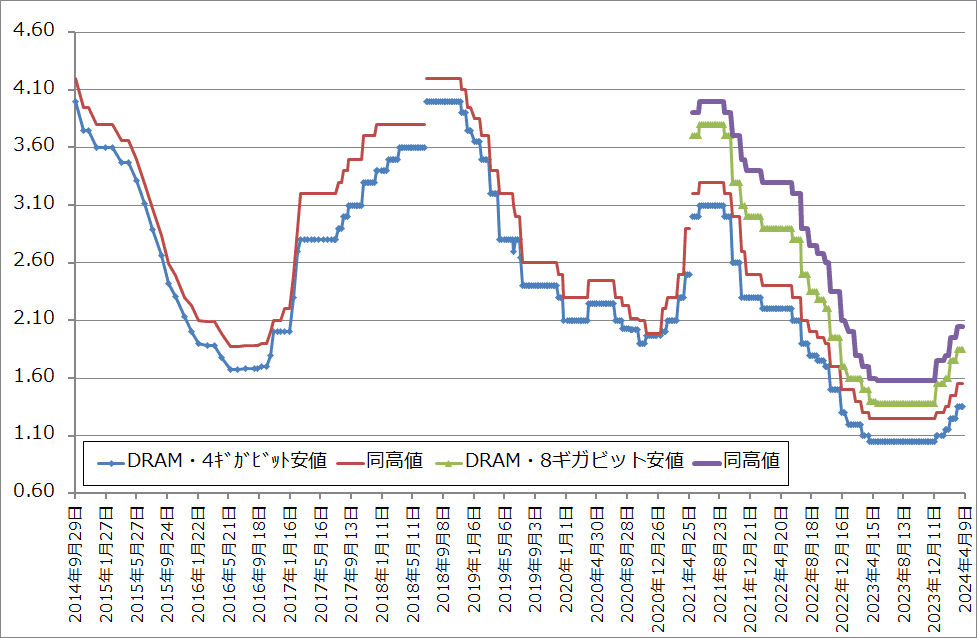

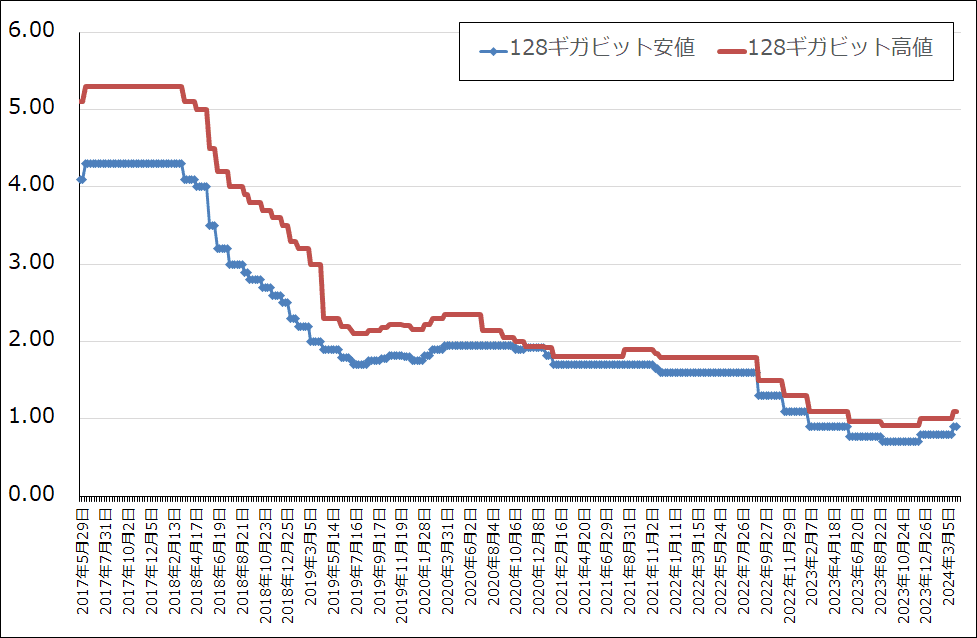

メモリ市場回復に向けた動きの一つは、2022年後半から始まったDRAM、NANDの在庫調整が2023年後半に一応終了したことです。スマートフォン、パソコン、企業用サーバー市場の鈍化の影響を受け、2021年夏にピークを付け下落し始めていたDRAM価格は2022年に入って下げ足を早めました。NANDはすでに下落が進んでいましたが、これもさらに下落しました。その結果、メモリ各社の業績は急速に悪化しました。

この動きに対して、サムスン電子、SKハイニックス、マイクロン・テクノロジーが、2022年後半から需要に対して供給を大幅に削減する厳しい出荷調整、生産調整による在庫調整を始め ました。メモリ各社の業績が大幅に悪化した背景には、この厳しい生産・出荷調整がありますが、これが奏功して2023年後半には流通在庫、顧客在庫ともに低水準となり、DRAM市況、NAND市況とも、まだ不十分ではありますが、反転しています。

また、前述のとおり、DRAM需給については、HBMが需給タイト化の重要な要因になっています。

これも前述しましたが、AIサーバー、AIスマートフォン、AIパソコンのメインメモリ(DDR5)とストレージ(SSD)が大容量化しています。特にAIサーバーでこれが著しく、デル・テクノロジーズの最高性能のAIサーバー「PowerEdge XE9680」を例にとると、CPUはインテルの最新型サーバー用CPUである第4世代「Xeon」2個、GPUは「H100」8基、メインメモリはDDR5が最大4TB、SSDは最大122.88TBが搭載可能になっています。

スーパー・マイクロ・コンピューターの「GPU SuperServer SYS-421GE-TNRT」の場合は、CPUは第4世代または第5世代「Xeon」2個、GPUは「H100」10基、メインメモリ(DDR5)4~8TB、ストレージは不明です。

普通の1台数十万円のサーバーでは、メインメモリは数十GB、ストレージは1~2TBなので、AIサーバーのスペックの大きさは際立っています。

このように大きな容量のDDR5とストレージは、画像生成AI、動画生成AIの使用を前提しているためと思われます。「Blackwell」は高精細CGを使うシミュレーターの高速稼働を前提していると思われます。その場合、「B200」「GB200」などを搭載したAIサーバーのメインメモリとストレージの容量は、「H100」搭載AIサーバーのそれを上回ると予想されます。AIサーバーの高性能化と市場拡大は、DRAM、NAND両方の需給改善、市況反転、メモリメーカーの業績好転へ結びついていくと思われます。

グラフ3 パソコン用メモリ(DDR5)の店頭販売価格推移

グラフ4 SSDの店頭販売価格推移

グラフ5 DRAMの市況

グラフ6 NAND型フラッシュメモリの市況(2017年5月29日から)

5.決算レポート:マイクロン・テクノロジー

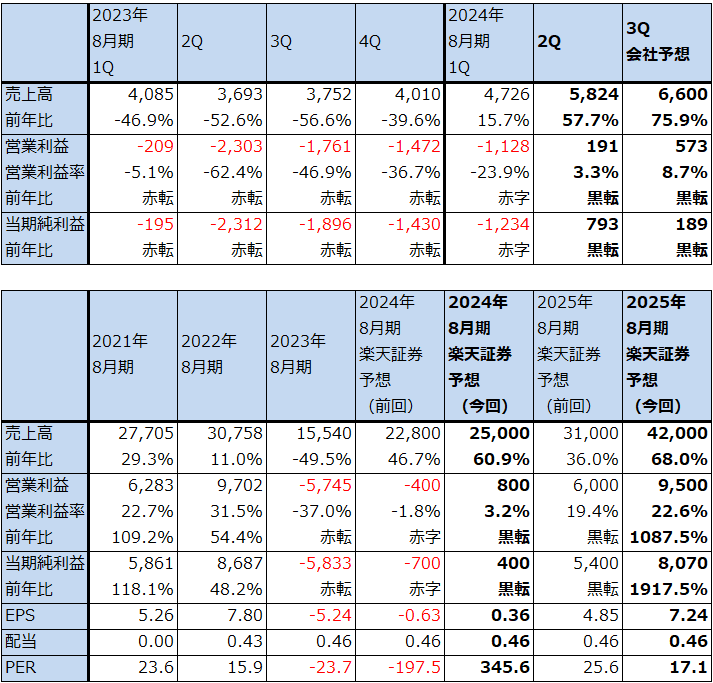

1)2024年8月期2Qは57.7%増収、黒字転換

マイクロン・テクノロジー(以下マイクロン)の2024年8月期2Q(2023年12月-2024年2月期、以下今2Q)は、売上高58.24億ドル(前年比57.7%増)、営業利益1.91億ドル(前年同期は23.03億ドルの赤字)となりました。前1Q(2023年8月期1Q)からの厳しい生産出荷調整が奏功しました。

会社側によれば、今2の売上総利益10.79億ドルの中に、以前在庫評価損を計上した在庫の売却益3.82億ドルが含まれています。これがなかったならば、今2Qも営業赤字が続いていたと思われますが、赤字は縮小したと思われます。また、今1Qの売上総利益の赤字0.35億ドルから今2Q売上総利益10.79億ドルへの改善の多くがDRAM、NANDの価格上昇によるものです。

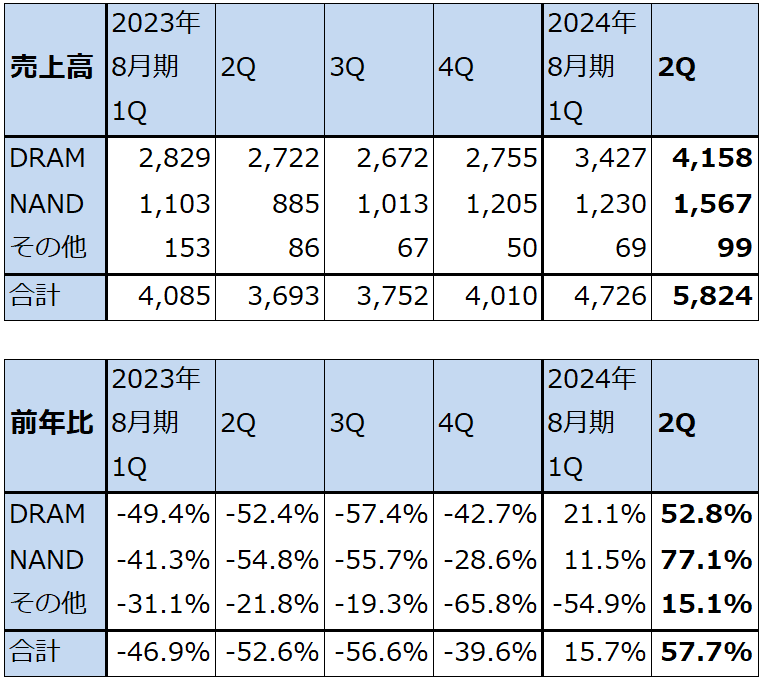

テクノロジー別に見ると、DRAM、NANDとも今2Qは今1Q比で20%以上の増収となりました。

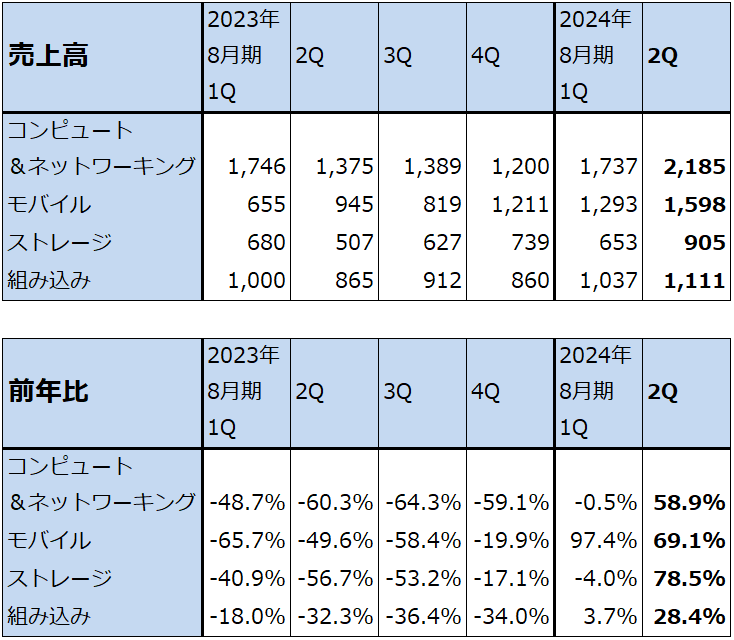

ビジネスユニット別売上高では、コンピュート&ネットワーキング(パソコン、サーバー向け)、モバイル(スマートフォン向けなど)、ストレージ(主にSSD向け)、組み込み(自動車向け、産業機器向けなど)の全てが今1Q比増収となりました。

表6 マイクロン・テクノロジーの業績

時価総額 136,995百万ドル(2024年4月4日)

発行済株数 1,114百万株(希薄化後、Diluted)

発行済株数 1,104百万株(希薄化前、Basic)

単位:100万ドル、%

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

表7 マイクロン・テクノロジー:テクノロジー別売上高

出所:会社資料より楽天証券作成

表8 マイクロン・テクノロジー:ビジネスユニット別売上高

出所:会社資料より楽天証券作成

2)「HBM3e」の量産開始、今3Qより業績寄与が期待できよう

2024年2月29日付けでマイクロンは、2月26日に「HBM3e」の量産を開始したと公表しました。今2Qには少量ですが「HBM3e」が売上計上されている模様です。今3Qに入り「HBM3e」の本格出荷が始まっており、今3Q以降は本格的に業績寄与が始まる見通しです。マイクロンの「HBM3e」はエヌビディアの「H200」に搭載される見込みであり、2024年暦年の出荷分はすでに完売、2025年出荷分も多くが出荷先が決まっている状況です。

会社側によれば、2024年8月期のHBM売上高は数億ドルになる見込みです。2025年8月期は「Blackwell」の「HBM3e」搭載容量を見ると、マイクロンのHBM売上高は前年比4~5倍以上となり、業績への寄与が一層大きくなると予想されます。

3)2024年8月期通期は営業黒字に転換へ。2025年8月期は過去最高益前後か

会社側の今期設備投資計画は、今1Q決算発表時と同じ75~80億ドルであり、前期と同水準になる見込みです。会社側は設備投資の多くをHBM生産増強に向けており、古いDRAM設備を新しいものに転換することによって、HBM用のDDR5ウェハを増産している模様です。ただし、HBM向け投資を優先しているため、DDR5の供給数量は減少する傾向にあります。これは会社側がDDR5の市況回復がまだ不十分と考えているからでもあります。

ただし、HBMの需要は2024年暦年から2025年暦年にかけて急増すると予想され、2026年も順調に伸びると思われます。グラフ1、2とグラフ3~6を見比べると、DRAM、NANDは市況が底打ちしており、この効果が業績全体でDRAM、NANDの売上高に出ています。特にDRAMについては、HBM需要のインパクトが大きいため、DRAM売上高が急角度で増加していますが、今後予想されるDRAM価格上昇とHBM、DDR5の需要増加によって、DRAM売上高がさらに増加すると予想されます。NANDもDRAMに比べると時間がかかると思われますが、DRAMに続くと思われます。

また、会社側の2024年8月期3Q業績ガイダンスは、売上高66億ドル±2億ドル、売上総利益率25.5%±1.5%、販管費11.1億ドル±0.15億ドル、完全希薄化EPS(1株当たり利益)0.17ドル±0.07ドルとなっています。ここから会社側業績ガイダンスのレンジ平均値を計算すると、売上高66億ドル(前年比75.9%増)、営業利益5.73億ドル(前年同期は17.61億ドルの赤字)、当期純利益1.89億ドル(前年同期は18.96億ドルの赤字)となります。今2Qよりも税金の支払いが多くなるため当期純利益は今2Q比で減少する見込みですが、売上高の拡大に伴って、営業黒字の幅は大きくなる見込みです。

これらのことを考慮し、楽天証券ではマイクロンの業績を、2024年8月期売上高250億ドル(前年比60.9%増)、営業利益8億ドル(前期は57.45億ドルの赤字)、2025年8月期売上高420億ドル(同68.0%増)、営業利益95億ドル(同11.88倍)と予想します。今期から来期にかけて業績急拡大が予想されます。

なお、マイクロンの設備投資は2025年8月期、2026年8月期と過去最大規模に増加する可能性がありますが、これはHBMとDDR5の数量増加によって業績に寄与すると思われます。

4)今後6~12カ月間の目標株価を前回の110ドルから180ドルに引き上げる

今後6~12カ月間の目標株価を前回の110ドルから180ドルに引き上げます。

楽天証券の2025年8月期予想EPS7.24ドルに、HBMとメモリ需要、市況回復と将来の市況軟化リスクの両方を織り込み、想定PER(株価収益率)20~25倍を当てはめました。

引き続き中長期で投資妙味を感じます。

銘柄レポート:ディスコ

1.2024年3月期4Qの個別出荷額は前年比35.1%増、個別売上高は同29.9%増

2024年4月4日付けで、ディスコは2024年3月期4Q(2024年1-3月期、以下前4Q)の個別売上高、個別出荷額の速報値(単独決算の売上高、出荷額の速報値)を開示しました。それによれば、2024年3月期4Qの個別売上高は865億円(前年比29.9%増)、個別出荷額は785億円(同35.2%増)となりました。前3Q比でも個別売上高、個別出荷額ともに好調でした。

会社側によれば、出荷額は、パワー半導体向けが堅調で、生成AI向けが拡大したことが寄与しました。消耗品出荷額もパワー半導体向け中心に高水準でした。

個別売上高については、前4Qの検収が想定よりも進捗したことが寄与しました。

表9 ディスコ:個別(単独)売上高と出荷額

出所:会社資料より楽天証券作成

グラフ7 ディスコ:個別(単独)売上高と出荷額

2.楽天証券の2024年3月期連結業績予想を上方修正する

個別売上高、個別出荷額の開示を受け、楽天証券では2024年3月期4Qと2024年3月期通期の連結業績予想を上方修正します。過去の個別売上高と連結売上高の差額と乖離率、前四半期からの個別売上高変化率を考慮し、増収に伴う営業増益を考慮しました。

この見方から、楽天証券では前4Q連結業績を、売上高990億円(前年比25.3%増)、営業利益400億円(同27.9%増)と予想します。前回予想の売上高867億円、営業利益346億円から上方修正します。ちなみに、会社予想は売上高845億円、営業利益332億円です。

また、2024年3月期通期楽天証券予想は、売上高3,023億円(同6.4%増)、営業利益1,154億円(同4.5%増)と予想します。前回予想の売上高2,900億円、営業利益1,100億円から上方修正します(会社予想は売上高2,878億円、営業利益1,086億円)。

なお、今回は2025年3月期楽天証券業績予想は変更しません。ただし、個別出荷額の勢いを見ると、2025年3月期も業績は好調に推移すると思われます。

今後6~12カ月間の目標株価は前回の7万1,000円を維持します。引き続き中長期で投資妙味を感じます。

表10 ディスコの業績

発行済み株数 108,342千株

時価総額 6,148,409百万円(2024/4/4)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)、エヌビディア(NVDA、NASDAQ)、ディスコ(6146、東証プライム)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。