※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「米国の強い雇用とインフレ再燃リスクは日銀の追加利上げを促すことに」

金融緩和度合いを調整する日銀、金融引き締め度合いを調整するFRB

9月30日、FRB(米連邦準備制度理事会)のパウエル議長がNABE(全米企業エコノミスト協会)の年次総会で講演し、金融政策運営の先行きについて「経済がおおむね想定通りに展開していけば、時間をかけて中立的な政策スタンスに移行していく」と述べました。

あれ、どこかで聞いたような…。そうです、日本銀行です。植田和男総裁も今年3月にマイナス金利を解除して以降、「経済・物価の見通しが実現していくとすれば、それに応じて金融緩和の度合いを調整していく」と繰り返し述べています。

利下げと利上げ。方向は違いますが、物価目標2%が実現することを前提に政策金利を景気に中立的な水準(中立金利)に戻そうとしている点は同じです。難点はいずれもまだ物価目標2%が実現していないこと。物価目標の実現はあくまで想定であって、日米とも物価目標が実現しないリスクを抱えながらの政策運営となっています。

特にFRB。9月に雇用情勢の悪化を防ぐため、通常の2倍に当たる0.5%の大幅利下げに踏み切りましたが、10月4日に発表された9月の雇用統計は、非農業部門就業者数が前月比25万4,000人増(市場予想15万人増)、失業率が4.1%(市場予想4.2%)と、予想を上回る良好な結果となったため、市場ではインフレ再燃リスクを懸念する声が増えています。

決して低くない米国のインフレ再燃リスク

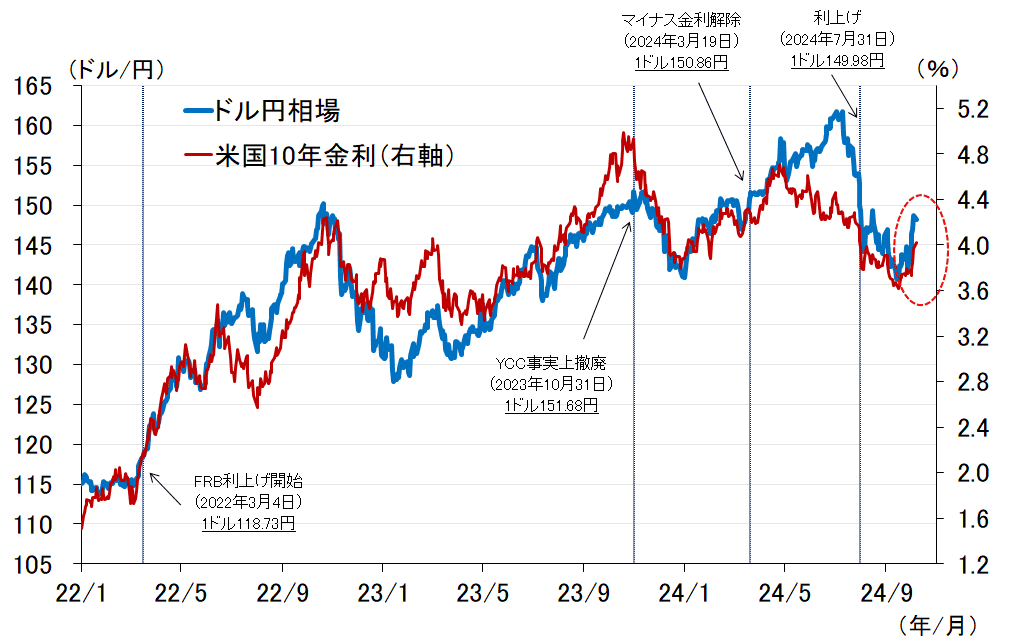

9月の雇用統計に対する市場の反応は大きく(図表1)、3日に3.846%だった米国の長期金利(10年)は4日に3.967%、週明け7日は4.026%まで上昇。約2カ月ぶりの高水準となり、1ドル146円台だった円相場も一時は1ドル149円を超える円安となりました。

<図表1 米国の長期金利とドル/円相場>

さすがに市場は、FRBによる11月の利下げ幅は0.5%でなく、0.25%になるとの見方に修正していますが、インフレ再燃リスクが高いことに変わりはありません。

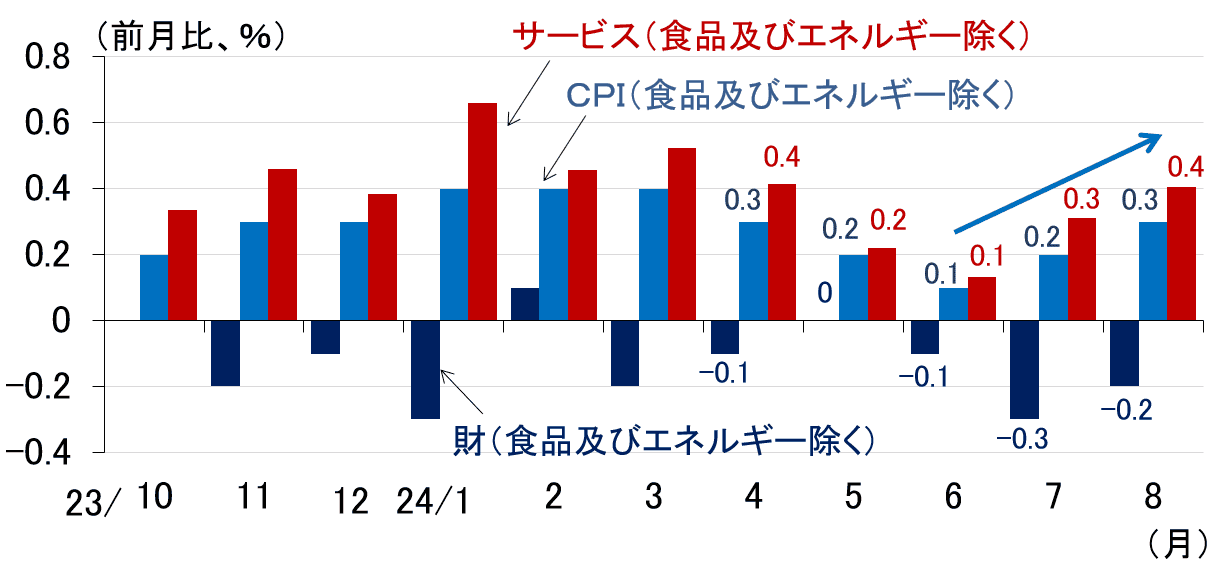

米国のCPI(消費者物価指数)を見ると、8月は食品およびエネルギー除くベースで前年比3.2%と、7月と同じ結果になりました。しかし、季節調整済みの前月比を見ると、6月から2カ月続けて加速しており(図表2)、勢いが復活しつつあるように見えます。明日(10日)発表される9月のCPIでプラス幅が拡大しないか注視する必要があります。

<図表2 米国の消費者物価指数(季節調整済み前月比)>

(出所)BLS、楽天証券経済研究所作成

9月18日に配信したレポート「FRBの9月利下げは0.5%?日銀の次回利上げは12月か(愛宕伸康)」でも、米国のインフレ再燃リスクは決して小さくないと指摘しましたが、改めて米国のマクロ経済における需給バランスがタイト化しつつあることを確認しておきましょう。

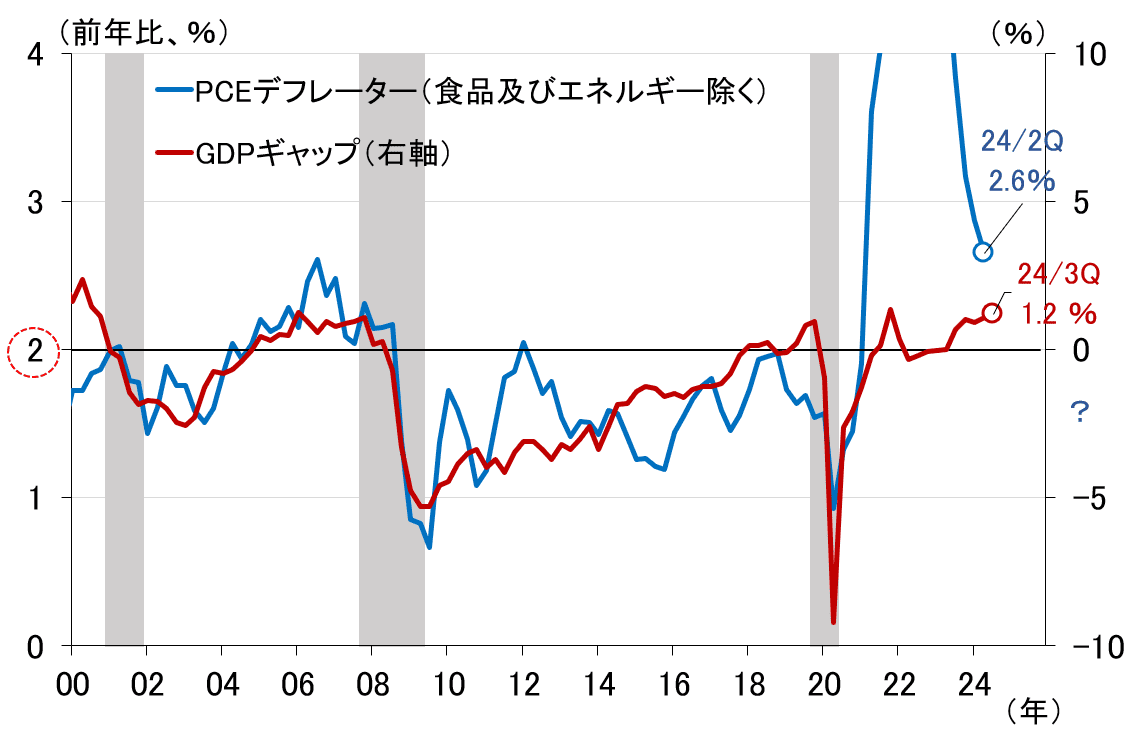

図表3は米CBO(議会予算局)が算出するGDP(国内総生産)ギャップと、FRBが物価目標の対象とする個人消費支出(PCE)デフレーターの前年比です。

2024年7-9月期のGDPギャップは、アトランタ連邦準備銀行のGDPナウキャスト(実質GDP前期比年率2.5%<10月1日現在>)を利用して作成していますが、+1.2%とリーマンショック前と同程度のインフレ圧力になっています。

<図表3 米国のGDPギャップとPCEデフレーター>

(出所)CBO、BEA、楽天証券経済研究所作成

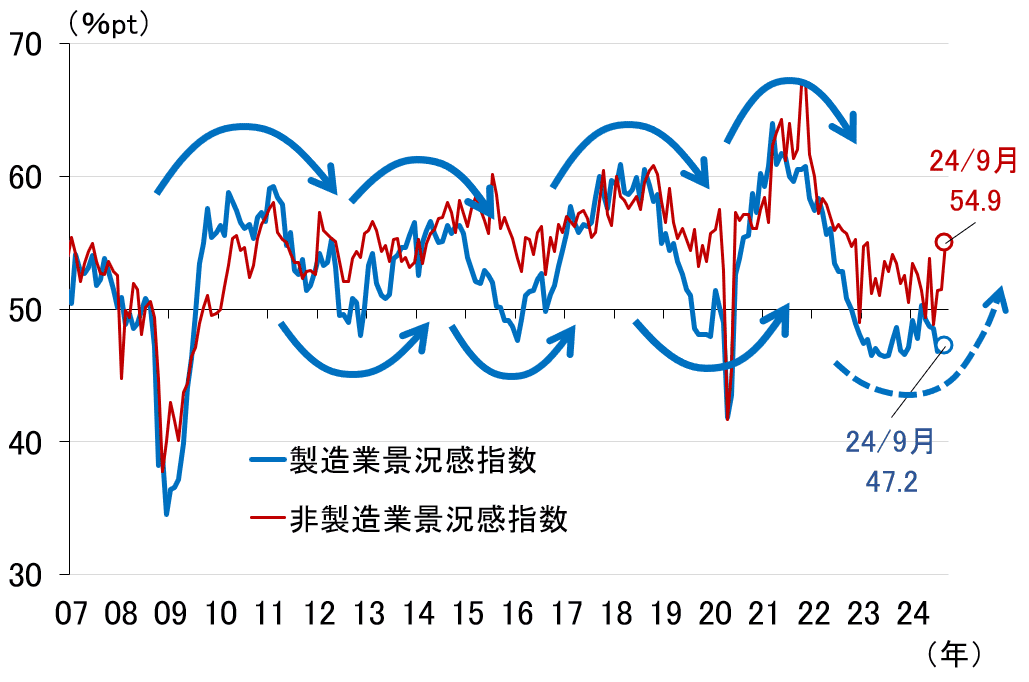

さらに、図表4は、ISM(米サプライマネジメント協会)の景況感指数です。9月の製造業は47.2と、好不況の分かれ目である50を6カ月連続で割り込みましたが、非製造業は54.9と前月から3.4ポイント上昇し、1年7カ月ぶりの高水準となっています。

<図表4 米国の景況感指数>

ここで図表4をよく見ると、景況感指数が製造業を中心におおむね3年周期で循環していることが分かります。現在、50を割り込んでいる製造業の景況感指数も、循環的には回復局面に移行する直前のように見え、実際にそうなれば、製造業の回復が生産者物価を押し上げ、それがCPIの財、ひいてはCPI全体を上振れさせる可能性があります。

米国のインフレリスクの高まりは日銀の12月追加利上げを促すことに

さて、米国でインフレ再燃リスクが高まれば、長期金利が上昇し、日米金利差が拡大するため、円安が進行することになります。そうなれば、次回の追加利上げは12月をメインシナリオとする筆者の見通しを後押しすることになります(9月25日のレポート「日銀総裁記者会見の深読み、次回利上げは12月がメインシナリオ(愛宕伸康)」を参照)。

当面の政治日程を考えると(10月9日衆議院解散、15日衆院選公示、27日衆議院選挙、11月5日米大統領・連邦議会選挙)、11月までは市場が不安定化するリスクが高く、日銀が10月30~31日の金融政策決定会合で追加利上げに動く可能性は極めて低いと思われます。

次節で紹介する「主な意見」からも10月の利上げを示唆するような意見は全く伺われておらず、追加利上げは早くても植田総裁が注目する10月CPI(特にサービス価格の動き)を確認した上で(11月22日公表)、12月の金融政策決定会合になるだろうと予想しています。

9月の「主な意見」は利上げを急いでいないことを示唆

10月1日に日銀が公表した9月の「主な意見」(「金融政策決定会合における主な意見(2024年9月19、20日開催分)」)を見ると、追加利上げが近いことを示唆する意見は全く伺われませんでした。というより、むしろ焦っていないという雰囲気が内容から伝わってきます。

「主な意見」の「II.金融政策運営に関する意見」に掲載された意見は全部で13個。このうち、海外経済や金融市場の不安定性を指摘し、それを見極めるべきという趣旨の意見が5個。利上げの考え方に関する意見が2個。データディペンデントな政策運営に関する意見が2個。丁寧なコミュニケーションの必要性を指摘する意見が4個となっています。

丁寧なコミュニケーションを意識したのか、いつもより一つ一つの意見が長くなったような印象を受けますが、それはさておき、特に目を引いたのが下に示した利上げの考え方に関する二つの意見です。

- 政策金利は、見通しに大きなマイナスの変化がないことが確認できるのであれば、時間をかけすぎず、引き上げていくことが望ましいとの考えは不変である。ただし、利上げ自体を目的とはしていない。日本経済の健全な成長に対する期待に見合う水準程度まで徐々に上げていけることが理想である。センチメントが実体経済に及ぼす影響も考慮し、政策変更には適切なタイミングを選ぶ必要がある。

- 経済・物価がオントラックで推移していく場合、早ければ2025年度後半の1.0%という水準に向けて、段階的に利上げしていくパスを考えている。したがって、今回、政策金利は現状維持でよい。

(出所)日本銀行

上のいずれからも、冷静に利上げのタイミングを計ろうとする日銀の姿勢が伝わってきます。筆者も、日銀は2026年1-3月期に政策金利を1%程度に持って行くだろうとみており、そうした前提に立てば、その時期までに0.25%の利下げを3回実施すればよいわけですから、利上げの適切なタイミングを計る時間的な余裕は十分にあります。

従って、必ずしも年内に焦って利上げする必要はないわけですが、データがそろって12月にやるとなれば丁寧な情報発信が必要になります。今回の「主な意見」でもコミュニケーションに関する意見が四つも掲載されたと述べましたが、7月の追加利上げの際にコミュニケーションが不十分だったという意識が日銀にあるのは明らかです。

植田総裁はすでに「10月のサービス価格に強い関心がある」と重要なヒントを市場に与えてはいますが、12月に追加利上げを行うとすれば、それまでに機会を捉えて何らかのヒントを出してくるとみています。10月金融政策決定会合後の記者会見、その「主な意見」、11月に開催が見込まれる植田総裁の名古屋講演に注目する必要があるでしょう。

12月利上げ予想を巡る不確定要因~1989年12月の「白紙撤回事件」~

12月に追加利上げがあるかどうかを巡って一つだけ気になるのが、9月18日のレポートでも指摘した「一般会計歳入歳出概算」、つまり予算政府案の閣議決定です。その昔、予算の「大蔵原案」と呼んでいたもので、令和5年度予算政府案は2022年12月23日、令和6年度予算政府案は2023年12月22日に閣議決定されています。

12月の金融政策決定会合は18~19日で、おそらく令和7年度予算政府案が閣議決定される直前になります。そんなタイミングで政策金利の変更が許容されるでしょうか。もちろん、予算政府案の前だからといって政策金利を変更してはいけないわけではありません。ありませんが、思い出されるのが1989年12月の「白紙撤回事件」です。

2020年3月14日の日本経済新聞の記事(「蔵相が『利上げの白紙撤回を』 異例の騒動の内幕」)を引用すると、1989年12月17日、第26代日銀総裁に三重野康氏が就任しますが、その2日後の19日、予想外の騒動が起きました。きっかけは読売新聞が報じた「公定歩合を週内に0.5%上げ」という記事です。

これを見た橋本龍太郎蔵相(当時)が激怒し、同日開催された月例経済報告閣僚会議後の記者会見で「金利調整を必要とする国内情勢にあるとは思えない」と発言。その後、記者団に対して「(公定歩合引き上げを)白紙撤回させる」と語ったと紹介されています。結局、公定歩合引き上げは翌週にずれ込み、12月25日に決定されることになりました。

この一連の騒動の背景に平成2年度予算の大蔵原案があったと、筆者は記憶しています。真偽のほどは定かではありませんが、大蔵原案策定中に政策金利の変更はしないという不文律があり、読売新聞が報じた利上げはまさにそのただ中であったため、平成2年度予算の大蔵原案が閣議決定された12月24日の翌日に、利上げが延期されたというのが筆者の記憶です。

いずれにせよ、仮に予算政府案の閣議決定が政策金利変更のタイミングに少なからず影響を及ぼすとすれば、次回の追加利上げは12月ではなく来年1月の方が可能性は高いということになるでしょう。ただ、これはあくまで不確定要因の一つであり、データやロジックを優先すれば、やはり12月をメインシナリオにしておくのが適切だろうと考えています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。