9月相場を迎えた今週の株式市場ですが、日経平均株価の動きを見ると、週初の2日間は先週からの流れを引き継いで3万8,000円台での推移だったものの、4日(水)には大幅に下落する展開へと転じ、前日比で1,638円安となるなど、少し相場の雲行きが怪しくなりつつあるような雰囲気となっています。

こうした相場のムードの変化は米国株市場の動きがもたらしました。今週の米国株市場はレイバーデーの祝日明けによって、3日(火)から取引がスタートしたのですが、この日の米主要株価指数は、ダウ工業株30種平均が先週末比で626ドル安、S&P500種指数(S&P500)が先週末比で120p安、ナスダック総合指数(ナスダック)も先週末比で577p安となるなど、大きく下落したことが日本株にも影響しました。

下の図で日米の主要株価指数の動向を見ても、9月に入ってパフォーマンスが下向きになっていることが読み取れます。

<図1>日米の株価指数比較(2023年末を100・2024年9月4日時点)

米国株市場が景況感に揺れやすい状況は変わらず

先週までの米国株はダウ・ジョーンズ工業株平均株価(NYダウ)が最高値を更新するなど、順調に株価の戻り基調を描いていましたが、3日(火)に発表された米経済指標(8月ISM製造業景況感指数)が市場予想に届かない結果だったことをきっかけに景気への不透明感が高まったほか、直近までの株価上昇による利益確定売りも加わったことが株価下落へと動かしました。

日米の株式市場が8月の頭にかけて急落したことはまだ記憶に新しいですが、米国の景気後退懸念がその要因のひとつとして挙げられていただけに、あらためて足元の株式市場は米国の景況感に振り回され、一喜一憂しやすいことが確認された格好です。

そのため、6日(金)に発表される米8月雇用統計の結果次第では、相場が再び下方向を目指す動きになることも想定されるため、今回の雇用統計については、いつも以上に注目度が高まることになりそうです。

決算通過後のエヌビディアも気になってきた

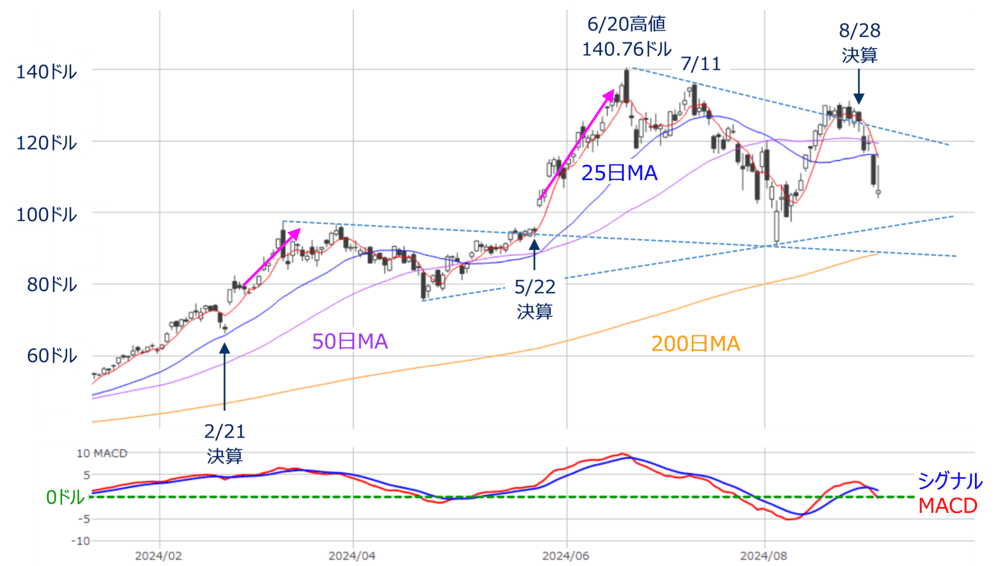

このほか、3日(火)の米国株市場の下落については、半導体関連株や大手テック株が下落したことも響いています。中でも、先日の決算を無難に通過したと思われていた、米半導体大手のエヌビディア(NVDA)の株価の下落が目立ってきました(下の図2)。

<図2>米エヌビディア(NVDA)日足の動き(2024年8月24日時点)

エヌビディア株を含め、半導体株ついては、大手テック企業の設備投資意欲の後退や、電力問題(AIデータセンターを稼働させるには大量の電力が必要)が顕在化するかどうかなどが注意点になることは前回のレポートでも指摘した通りですが、3日(火)のエヌビディア株の下落については、米司法省が同社に対して、「優位的な地位を利用して顧客を囲い込んでいるのではないか?」という疑念を調査するために、同社に対して召喚状を発行したと報じられたことも警戒されました。

状況次第とはなりますが、今後の調査で当局から同社に対して指摘事項があった場合には、対処が求められることになりますので、その結果として利益率が低下するなど、利益成長が鈍化してしまうこともあり得るため、注視していく必要があります。

雇用統計の結果次第では米大統領候補者のTV討論会に影響も

また、話を再び米雇用統計に戻すと、今回の米雇用統計の結果次第では来週10日(火)に予定されている、米大統領候補者のTV討論会にも影響を与えるかもしれません。今回の雇用統計の結果が悪化し、株式市場が米国の景気後退を強く意識する展開となった場合には、討論会での話題の中心が経済政策になることも考えられます。

その場合、とりわけ足元で急速に支持率を追い上げている米民主党のハリス候補がどんな経済政策を語るのかが焦点になります。

ハリス氏については、「共和党トランプ候補の当選を阻止する」という大義名分と、バイデン大統領が選挙戦から撤退を表明した時期が、正式なプロセスで新たな候補者を確立する時間的余裕がないという民主党の事情がある中で指名されたという面がある点に注意が必要です。

ハリス氏は民主党内での候補者争いを勝ち残ってきたわけではないため、現時点で具体的な政策があまり明確でないことや、同氏は政策内容やリーダーシップ、実績面が必ずしも評価されているわけでない(副大統領時代には移民対策で批判も多かった)こともあり、「反トランプ派」という立ち位置や、「米国初の女性大統領」という期待だけで、選挙本番まで支持率を維持していくのは難しいと思われ、仮に大統領選でトランプ候補に勝利したとしても、その先にある政権運営の方問が題視されるかもしれません。

米大統領候補に指名された経緯が微妙なだけに、党を率いるのではなく、党の方針に従わざるを得なくなったり、党内の政策論争に巻き込まれて政策や方針が二転三転することも考えられます。

そのため、来週の討論会は、話題の中心が「経済」にならなくても、ハリス氏のリーダーとしての素質が問われ、引き続き支持を伸ばせるかどうかを探る大事なイベントになると思われます。この試練を乗り越えられなければ、「ハリス旋風」が止まり、再びトランプ氏が有利となって、市場では「トランプ・トレード」が復活する場面があるかもしれません。

米大統領選挙までのシナリオと投資戦略はどうなる?

目先の基本的な相場のシナリオは、17~18日にかけて開催されるFOMC(米連邦公開市場委員会)に向けて、景況感を探りながら推移する展開が見込まれますが、これまで見てきたように、足元の株式市場は「悩み多き」状況であり、特に、ここ1~2週間は落ち着かない値動きが続きそうです。

これらを踏まえ、米大統領選挙までのメインとなる投資戦略としては、よほどの状況の変化がない限り、「ディフェンシブ株や中小型株、割安株のウエートを高めつつ、テック関連や半導体関連などのグロース株は押し目を狙う」というのが多くの投資家で主流になりそうです。

もっとも、日本株については、日米の金利差縮小傾向による円高要因の影がちらつくことになるため、為替の円高傾向の打ち止めも併せて確認する必要があります。

大統領選挙後については、どちらの候補が勝利するのかはもちろん、選挙までに出てきた政策内容や、大統領選挙と同時に行われる議会選挙の議席数の状況なども考慮して、投資戦略を練り直すことになります。

また、投資戦略の修正を判断するポイントとしては、「米利下げ開始後もリセッション(景気後退)を回避し、ソフトランディングを達成できるか?」という問題次第となります。現在の米国景気に対する市場の見方は、経済指標のデータを踏まえつつも、「思っていたよりもしっかりしている」派と、「想定以上に悪化している」派に分かれている状況ですので、相場のムードは目先の経済指標や企業業績などの動きに敏感に反応しやすくなっています。

もっとも、相場格言には「株価は不安の崖をよじ登る」というのがあります。

確かに足元は景気後退懸念がくすぶっていますが、今後公表される経済指標データの積み重ねによって、「全体的には景気がしっかりしている」ということになれば、株式市場は上方向を目指して行くことになりそうです。ただし、その判断にはまだしばらく時間がかかりそうなため、短期的な値幅を取りに行くのでなければ、慌てずに相場に臨みたいところです。

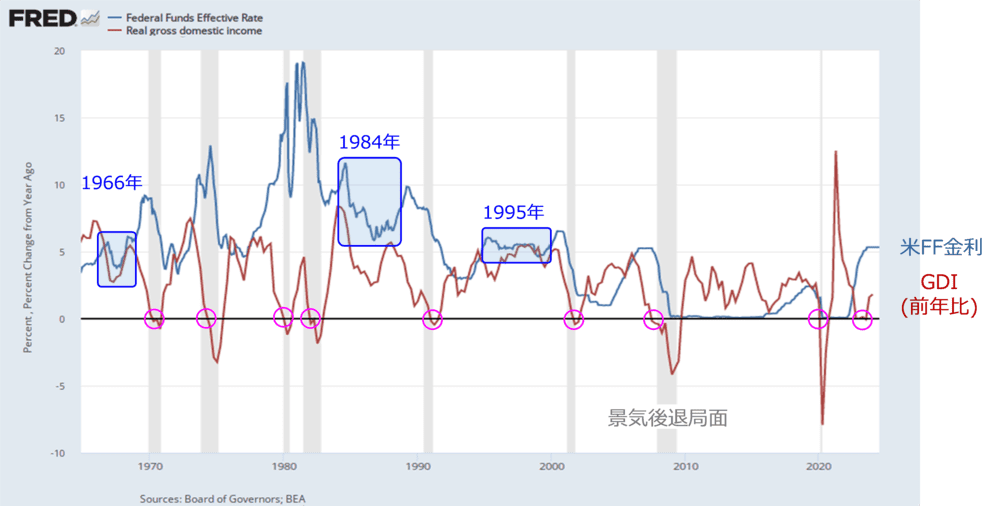

<図3>

ちなみに、上の図3は、米政策金利とGDI(国内総所得)の推移を示したものです。過去において、いわゆる「ソフトランディング」に成功した場面は、1995年、1984年、1966年の3回といわれています。いずれも、「最初の利下げから3年間、リセッションを回避」したこと、「その期間に利下げの打ち止めから利上げに転じている」といった共通項があります。

つまり、「利下げの実施がきちんと景気を支えるか?」がポイントになります。今回も同様のことが問われるわけですが、ここで注目されるのはGDIです。

図3を見ると、GDIが前年比でマイナスに沈むタイミングで景気後退局面入りしていることが分かりますが、過去のソフトランディング成功したところでは、利下げ開始時のGDIの水準が比較的高くなっており、現在はそれと比べると低いところに位置しているため、リセッションへの警戒感は意外と根強いかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。