「局面」と「時代」に分けて分析する必要性

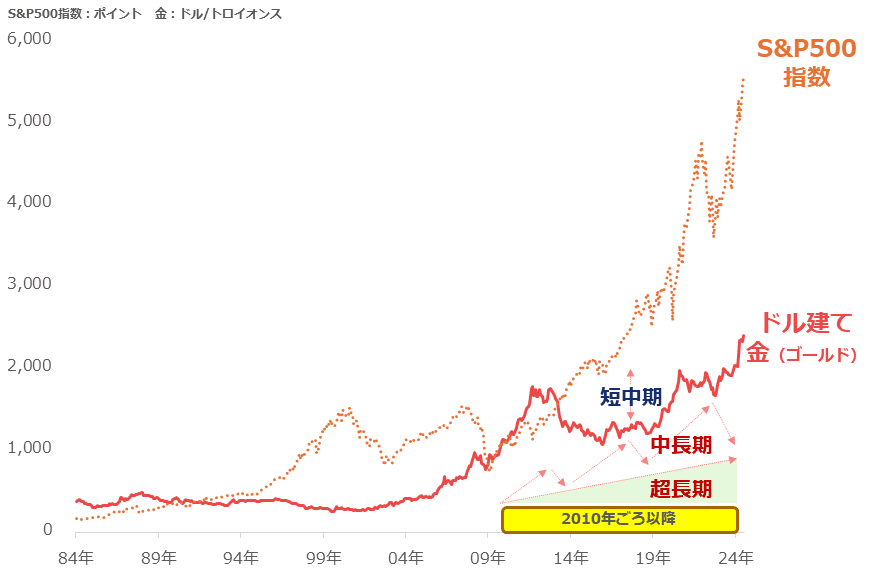

以下のグラフの通り、長期視点で、株と金(ゴールド)価格は上昇しています。特に2010年ごろから、両者は騰勢を強めています。

図:S&P500と金(ゴールド)の価格推移

「株と金(ゴールド)は逆相関なのではないか」「両方上昇しているなんて、何かの間違いではないか」とご指摘があるかもしれません。しかし、どちらも上昇しています。

株と金(ゴールド)の逆相関のほか、ドルと金(ゴールド)の逆相関、さらには「有事の金(ゴールド)買い」など、かつてもてはやされた金(ゴールド)関連の常識は、どこにいったのでしょうか。なくなってしまったのでしょうか。

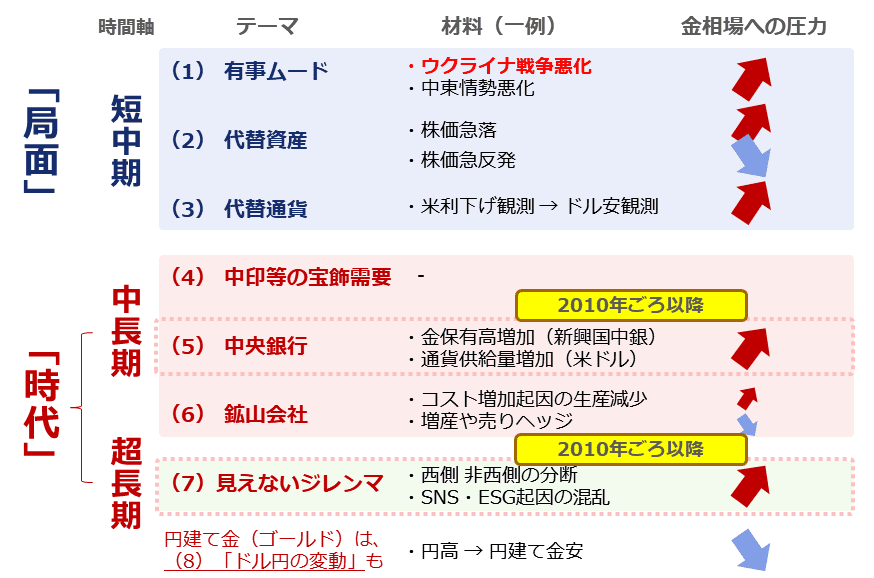

金(ゴールド)関連のテーマを「局面」と「時代」に分類わけると、過去の常識は生きていることがわかります。つまり、過去の常識は「局面」という局所的な場面で有効になる傾向がある、ということです。このため、先ほどの長期視点のグラフでかつての常識を確認しにくかったのです。

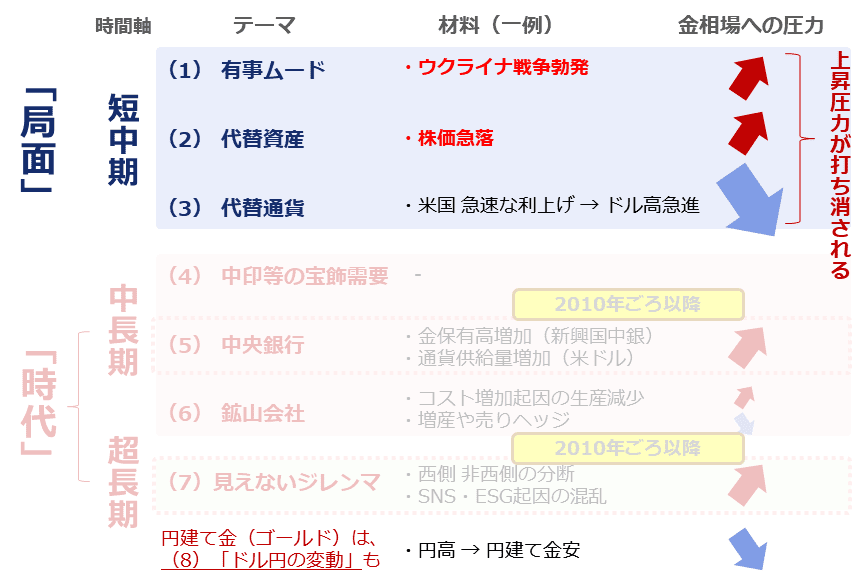

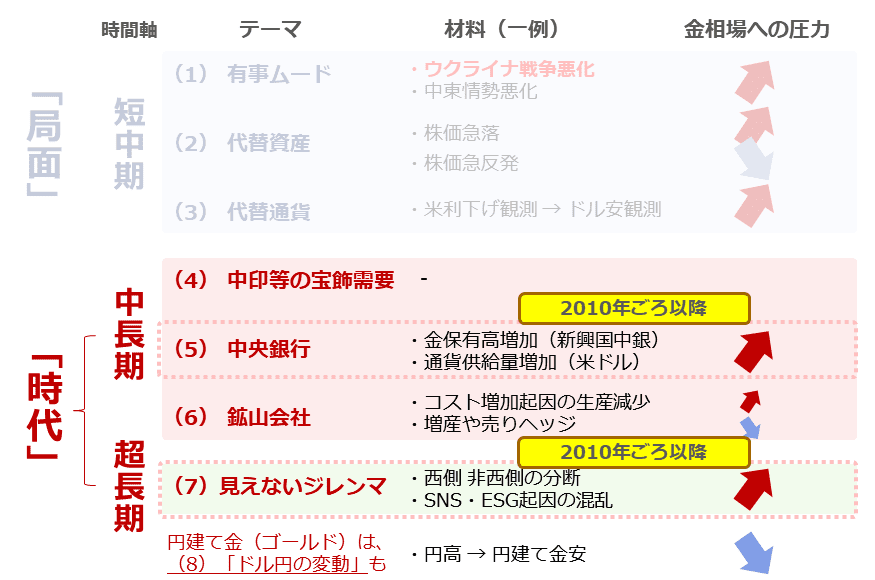

以下は「局面」と「時代」にテーマを分けた図です。筆者がこれまで提唱してきた七つ(円建て金(ゴールド)の場合は、ドル/円を追加)です。有事ムード(戦争などの勃発時の資金の逃避先需要)、代替資産(株との逆相関)、代替資産(ドルとの逆相関)という過去の常識はいずれも「局面」に分類されます。

図:金(ゴールド)に関わる七つのテーマ(2024年9月時点)

そして、中長期のテーマである、中国・インドなどの宝飾需要、中央銀行、鉱山会社、超長期のテーマである見えないジレンマは、「時代」という長い時間軸に分類されます。

「局面」「時代」という表現は、先日、著名なエコノミストがドル/円相場の解説の際に述べておられたものです。それを見て、筆者はこれまで述べてきた七つのテーマにぴったりあてはまると感じ、本レポートで用いた次第です。

この考え方は、ドル/円や金(ゴールド)だけでなく、あらゆる相場分析に有効であると考えます。「局面」「時代」のほか、「具体」「抽象」なども有効な分析の仕方であると考えます。

FRBの利下げがもたらす影響を確認してみる

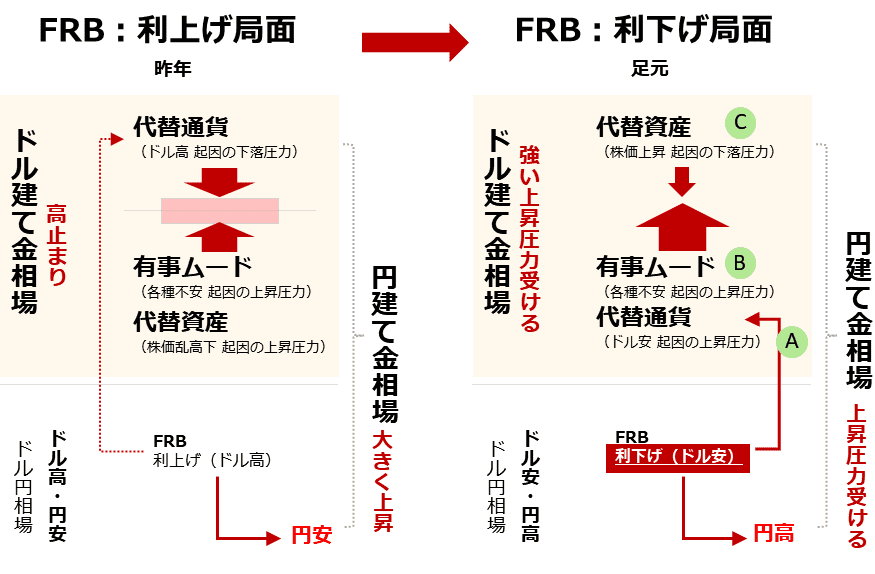

目先の「局面」について、考えます。FRB(米連邦準備制度理事会)が、いよいよ利下げに踏み切ろうとしています。この利下げは、「代替通貨(ドルとの逆相関)」起因の上昇圧力をもたらし得る材料です。

以下の図の右側の「利下げ局面」に書いたとおり、利下げ(ドル安)は、ドル建て金(ゴールド)相場に代替通貨起因の上昇圧力をかけます(A)。

図:金(ゴールド)の「局面」に関わる短中期のテーマの動向

同時に利下げは、個人や企業の資金調達を促し、景気回復・株価上昇の要因になり得ます。この点は、金(ゴールド)相場に代替資産起因の下落圧力をかけます(C)。そして、同時進行しているウクライナ戦争の悪化、中東情勢のさらなる混迷をきっかけとした有事ムードの高まりが上昇圧力を継続させます(B)。

AとBの上昇圧力が、Cの下落圧力をかき消し、金(ゴールド)は上昇する可能性があります。この時、円建て金(ゴールド)は、円高によって上値を抑えられやすくなりますが、急激な円高が発生しなければ、ドル建てに追随して上昇する可能性があると考えられます(上昇率はドル建てに及ばない)。

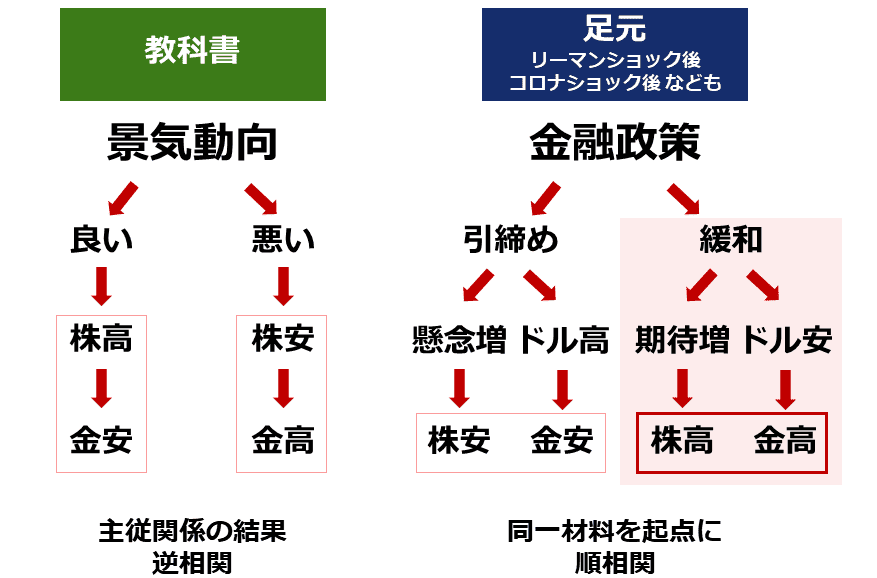

つまり、目先は米国の利下げがきっかけで「株高・金(ゴールド)高」が目立つ可能性があります。以下の通り、株式や通貨、債券、コモディティ(国際商品)など、幅広い市場において、最も大きな関心事が「金融政策(特にFRBによる政策)」である場合は、順相関が発生します。

実際、リーマンショックやコロナショックの直後に行われた金融緩和の際、「株高・金(ゴールド)高」が発生しました。

図:株と金(ゴールド)の値動きの関係

過去の常識は「局面」の中で生きているものの、状況によっては常識のとおりにならないケースがあることに留意が必要です。

局面において目立ちつつある変化に注目する

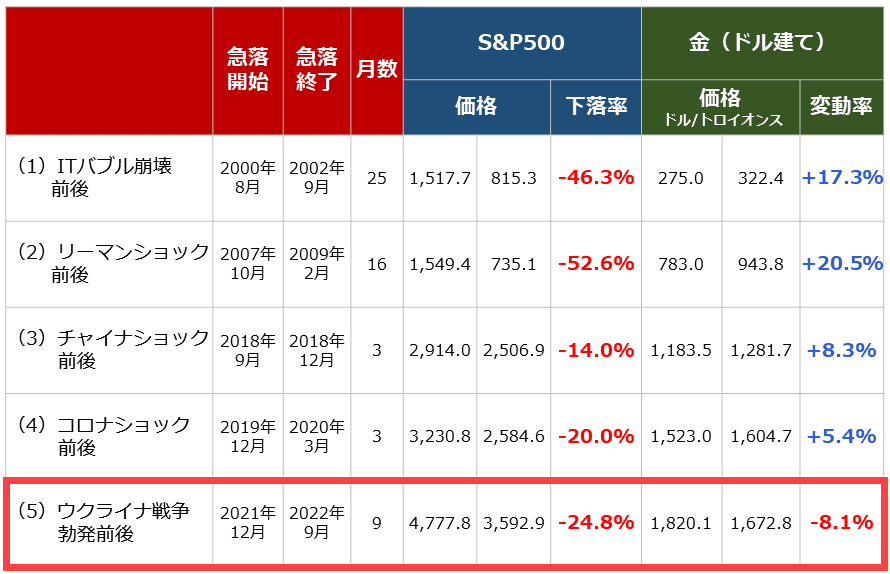

過去の常識は「局面」の中で生きているものの、状況によっては常識のとおりにならないケースがあることについて述べました。こうした例は以下でも確認できます。以下は、S&P500種指数と金(ゴールド)価格の騰落状況です。S&P500が急落した「局面」で、金(ゴールド)価格がどのように動いたかを示しています。

図:S&P500の下落時期と金(ゴールド)価格の変動率

ITバブル崩壊、リーマンショック、チャイナショック(2018年)、コロナショック、ウクライナ戦争勃発のそれぞれ前後において米国の主要株価指数であるS&P500は急落しました。その際に、株価急落局面の「受け皿」として金(ゴールド)に関心が集まりました。実際、こうした「局面」は、金(ゴールド)価格が上昇する傾向がありました。

ただし、ウクライナ戦争勃発前後は、金(ゴールド)の価格も下落しました。「株安・金(ゴールド)安」だったのです。戦争が勃発したことで株式市場が急落する中、多くの投資家が金(ゴールド)に関心を寄せたものの、ほどなくして金(ゴールド)価格も下落してしまいました。

その背景は以下のとおりです。確かに有事ムードや、代替資産(株との逆相関)起因の上昇圧力が強まりましたが、同時進行した米国の急速な利上げがドル高を加速させ、そのドル高が生んだ代替通貨起因の強い下落圧力によって、上昇圧力が打ち消されました。戦争勃発でも金(ゴールド)価格が下がることがあるのです。

図:金(ゴールド)に関わる七つのテーマ(2022年時点)

「局面」において、株と金(ゴールド)の逆相関のほか、ドルと金(ゴールド)の逆相関、さらには「有事の金(ゴールド)買い」など、かつてもてはやされた金(ゴールド)関連の常識が生きていると考えられますが、市場の最も大きな関心事が「金融政策(特にFRBによる政策)」であった場合に、逆のことが起き得ます。

筆者は以前から、世界の社会や市場環境は2010年ごろから大きく変化したと述べてきました。この変化の一つに、「市場の金融緩和依存」が挙げられます。後に述べますが、世界で最も使われている米ドルの供給量は、長期視点で「うなぎ登り」状態にあります。

一時、金融政策の正常化と称し、是正する動きが見られたものの、その動きは小規模でまだまだ(まだまだ)供給量は歴史的な高水準です。通貨の量がじゃぶじゃぶな状態であれば、経済活動が活発化すると考えている関係者は多く、利下げや資金供給(資産の買い取り)が行われることが絶えず、渇望されている節があります。

これが2010年以降続く、市場の金融緩和依存です。市場の最も大きな関心事が「金融政策(特にFRBによる政策)」、という状態は今後も続く可能性が高いため、今後も株高・金(ゴールド)高や、株安・金(ゴールド)安が、頻繁に発生する可能性があります。

資産形成に役立つ「時代の流れ」を確認する

ここまで、過去の常識が生きている「局面」の変化について述べました。ここからは「時代」について述べます。「時代」は長期・資産形成に役立ちます(「局面」は短期的な売買に役立ちます)以下の通り、中長期のテーマである、中国・インドなどの宝飾需要、中央銀行、鉱山会社、超長期のテーマである見えないジレンマは、「時代」という長い時間軸に分類されます。

図:金(ゴールド)に関わる七つのテーマ(2024年9月時点)

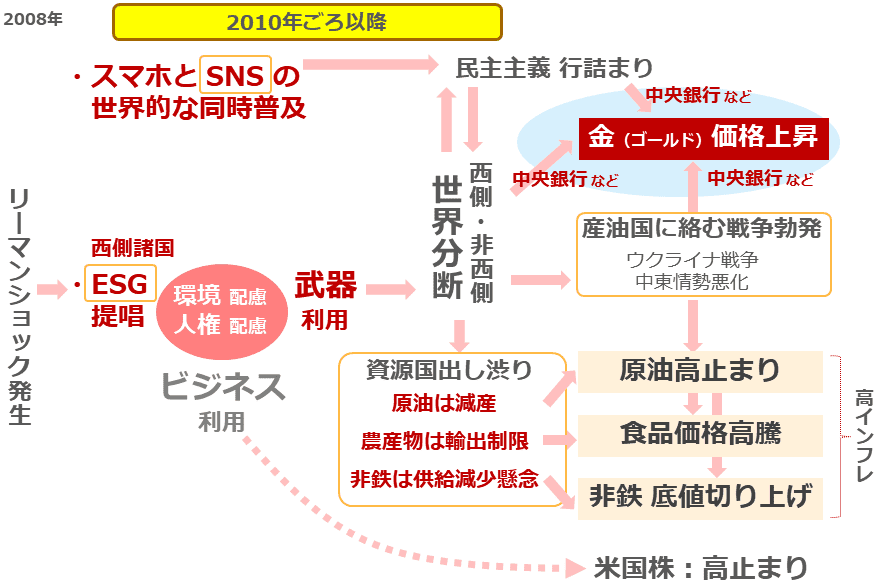

以前の「ESGとSNSは食品高と戦争の一因」で述べたとおり、SNS(交流サイト)とESG(環境・社会・企業統治)の普及が民主主義の行き詰まりや西側と非西側の分断深化の一因となった可能性があります。

図:2010年ごろ以降の世界情勢と各種コモディティ(国際商品)価格上昇の背景

確かにESGは、温暖化ガスの排出削減や労働環境の改善など、大きな成果を上げたものの、急速に普及したことで社会にひずみ・分断を生み出しました。「ESG投資がもたらす光と影」と例えられることもあります。

2010年ごろからESGは、投資先を選別するツールとして積極的に用いられました。

しかし、2023年には、世界のESG投資信託から過去最大の資金流出があった、温室効果ガス排出の正味ゼロを目指す保険業界の国際加盟団体がピーク時から半減した、気候変動関連の株主提案・賛成率が過去10年で最低になった、米国の運用大手のCEOが「ESGという言葉は使わない」と発言した、などESGを否定する動きが強まっています(大手メディアより)。

ESGが、ESGを積極的に進めてきた西側諸国と、原油生産国や専制的な国が多い非西側諸国との間に分断が生じさせたことを、暗に認める動きが出始めていると言えます。

また、SNSは、2010年代に起きた北アフリカ・中東地域における民主化の波「アラブの春」や、2016年の英国のEU(欧州連合)離脱を問う国民投票、同年のトランプ氏が勝利した米大統領選挙などに、深く関わったといわれています。

SNSが増幅させた「大衆の渦」によって、アラブの春では武力行使による政権転覆が起きました。また、国の行く末を左右する大規模な選挙では、民主主義の根幹を揺るがす、思わぬ結果が出ました。SNSは、特定のグループを強く批判する攻撃的なポピュリズムを増幅させて民主主義を脅かす装置、とも言えます。

「中央銀行」は今後も強力な価格上昇要因に

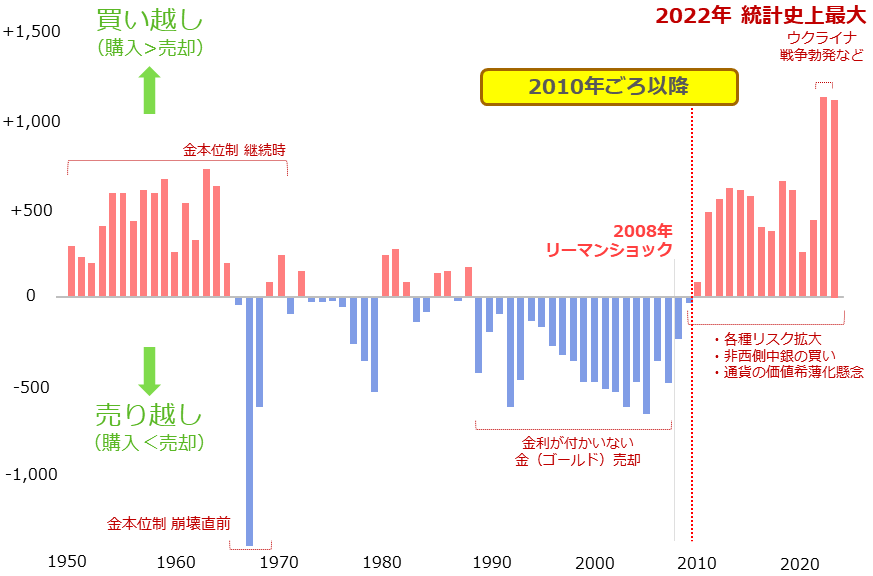

2010年以降続いている世界の社会・市場の大きな変化の流れを受け、特に新興国を中心とした各国の中央銀行による金(ゴールド)の買いが続いています。

以前の「中央銀行が金(ゴールド)に注目する理由」で述べたとおり、長期的な価値保全・インフレヘッジ、危機時のパフォーマンス、効果的なポートフォリオの分散化などが主な理由で中央銀行は金(ゴールド)の保有高を増やしています。

図:中央銀行による金(ゴールド)買い越し量の推移

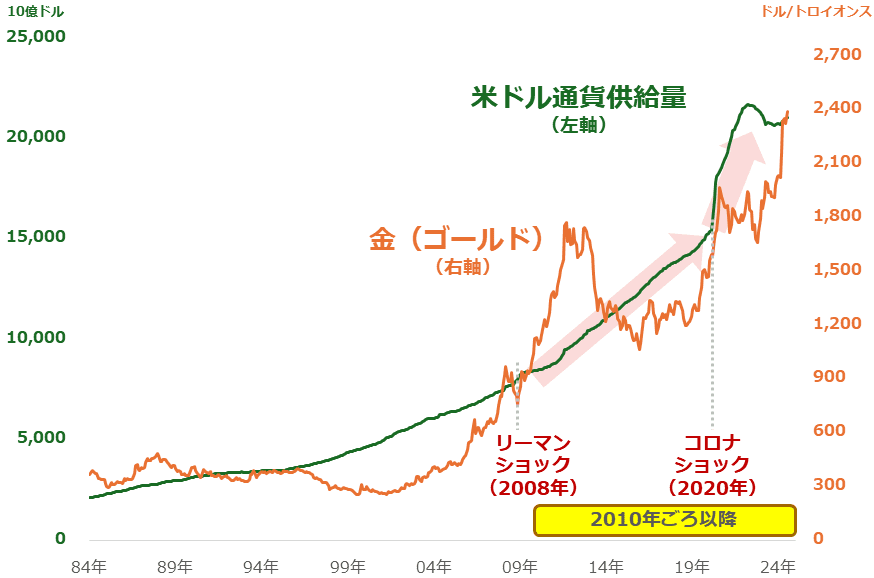

また、米国の中央銀行にあたるFRBが管理する米ドルの供給量は長期視点で増加傾向にあります。金(ゴールド)相場はそれに追随するように上昇しています。通貨の供給量増加は当該通貨の価値希薄化懸念を強めるためです。

先述のとおり、世界の社会や市場環境は2010年ごろから大きく変化してきた中で、「市場の金融緩和依存」が進んだ可能性があります。このことは、今後も長期視点で米ドルの供給量が増加することを示唆していると、考えられます。

図:米ドル通貨供給量と金(ゴールド)価格の推移

金(ゴールド)相場は歴史的な高水準で推移しています。ですが、長期視点で見れば、まだまだ、上昇する可能性があると考えます。「時代」に当てはまるテーマに注目し、ゆっくり価格動向を眺めてみてはいかがでしょうか。

[参考]積み立てができる貴金属関連の投資商品

純金積立(当社ではクレジットカード決済で購入可能)

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。