急反発を演じて安心感を振りまく人気銘柄

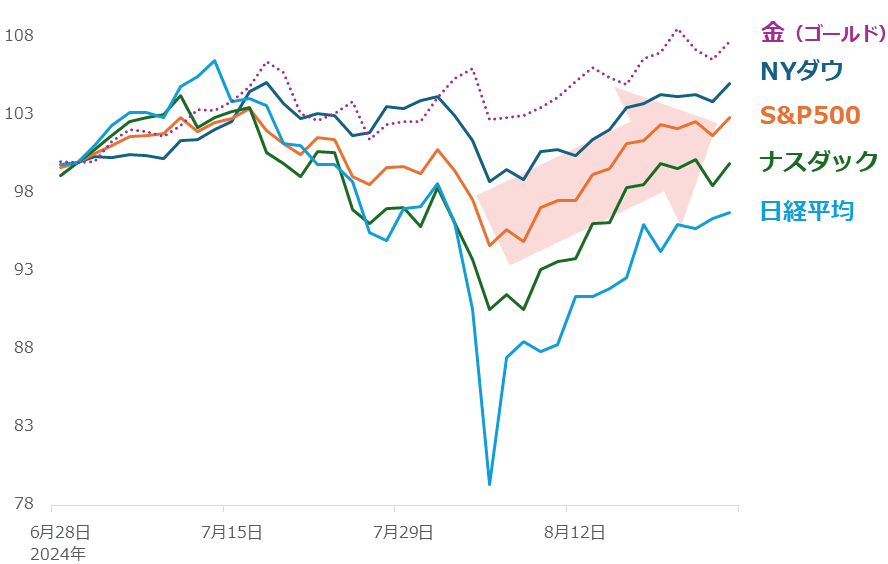

足元、国内外の株価指数と金(ドル建て)価格が急反発しています。7月終盤から8月初旬にかけて各種不安をうけて急落したものの、不安解消の糸口が見つかり、急落発生から数日で急反発しはじめました。

米国の景気後退や日本の利上げなどへの不安が急落の主因でしたが、足元では米国の利下げによる景気回復期待増幅が「不安解消の糸口」となり、急反発が起きています。こうした動きは、「利下げトレード」などと言われています。

図:主要株価指数と金(ゴールド)の価格推移(日足)(7月1日を100として指数化)

金(ゴールド)は、株価急落時、資金の逃避先と目されて生じたドル高が原因でやや下落したものの、米国の利下げムードが強まったことを受けたドル安観測により、反発しています。ウクライナ戦争の悪化も、反発に拍車をかけています。

米国の利下げムードの強まりがきっかけとなり、全体的に安心感が広がってきています。ですが、あの時発生した「恐怖」と言い換えられる大きな急落は、舞台が人気銘柄だったこともあり、いまだに脳裏から離れない人は多いと思われます。あれはまさに、人気銘柄急落に端を発した恐怖の膨張という社会現象でした。

「暴騰中・歴史的高値」は興奮と恐怖の源泉

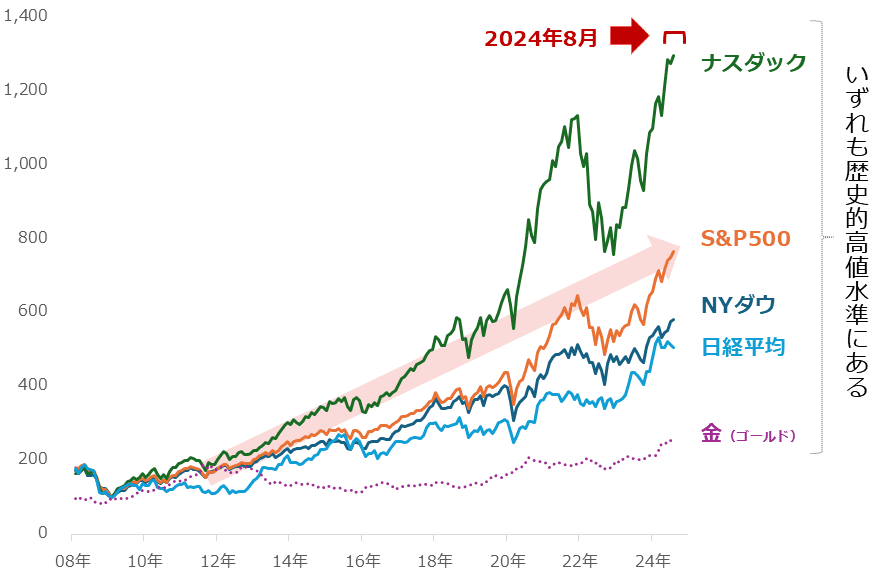

なぜあの時、多くの投資家は恐怖を感じたのでしょうか。下落値幅が大きかったからでしょうか。筆者はそれだけではないと考えています。そもそも、歴史的高値水準であることも、恐怖をかきたてた原因だったと考えます。

図:主要株価指数と金(ゴールド)の価格推移(月足)(2009年2月を100として指数化)

「みんなが買っている」「米国株は大丈夫」などの集団心理が一因で事態が見えにくくなっていますが、そもそも、こうした人気銘柄たちは、上のグラフが示すとおり、歴史的な高水準にあります。大変な「高所」で推移しているのです。

高所はある意味、興奮と恐怖の源泉です。多くの人間があえてジェットコースターや観覧車に乗りたがるのは、高所がもたらす興奮とその裏側にあり深い興奮(悦楽に似ている)を増幅させる恐怖を感じるためです。それらに加え、ジェットコースターは疾走感が、観覧車は未知の眺望や優越感が得られます。

人は本能的に興奮をそして深い興奮を増幅させる恐怖を求める生き物です。人気アトラクションの行列が途絶えないのはこのためです。高所に到達できる人気アトラクションに足を運ぶことと、高所にある人気銘柄を買うことは、共通していると筆者は考えています。

「この遊園地はしっかりしているからこのアトラクションに乗っても大丈夫」「AIブームが来ているから米国株は大丈夫」などの集団心理を強力に補強する要因があれば、興奮を獲得したいという欲求は高値への警戒心をかき消し、人はジェットコースターや観覧車に乗ったり、歴史的高値圏で推移する人気の株価指数を買ったりします。

それでいて、ジェットコースターや観覧車が何らかのトラブルで緊急停止したり、人気の株価指数で何らかの要因で急落したりして、不意のリスクにさらされると、とたんに恐怖が膨張します。

「この高さ、怖い」「この観覧車から降りられないのではないか?」そして「株価急落はなぜ起きているのだろう?」「この下げは止まらないのではないか?」などと強い恐怖に駆られてしまいます。

「恐怖の素」を抱えて人気銘柄を買う投資家

強い恐怖に駆られたくない、つまり不意のリスクを回避したい場合、ジェットコースターや観覧車に乗らない、歴史的高値圏で推移する銘柄を買わない、という選択をすることになりそうですが、先述のとおり基本的に人は「高所」を求める生き物であるため、乗ってしまう、買ってしまう、ことは往々にして起き得ます。

不意のリスクを回避する策については、ジェットコースターや観覧車のトラブルよりも、歴史的高値で推移する銘柄の急落の方が、多いと考えられます。遊園地のアトラクションは、乗るか乗らないか、の二択である一方、歴史的高値圏で推移する銘柄を保有していたとしても、同時に別の銘柄を保有することが可能だからです。

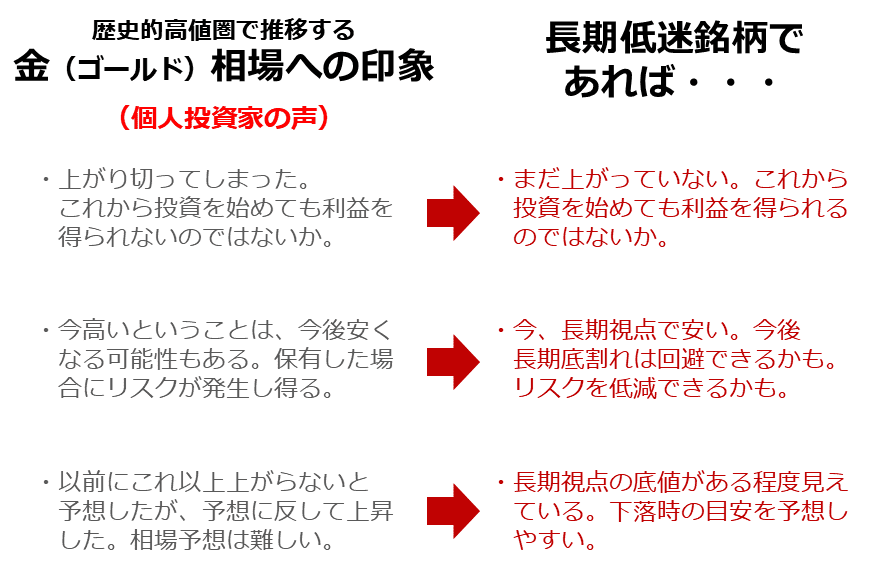

以下は人気の株価指数と同様、歴史的高値圏で推移する金(ゴールド)について、個人投資家の皆さまが抱いている印象です(資料の左側)。

2023年10月30日から11月1日にかけて実施した個人投資家アンケート「楽天DI」において、金(ゴールド)に関わるエピソードを自由記入(128文字まで)で入力いただいた内容のうち、歴史的高値圏で推移していることが原因で購入することをためらっている気持ちがにじみ出ている回答をまとめたものです。

図:歴史的高値圏で推移する金(ゴールド)相場への印象と長期低迷銘柄の対比

歴史的高値圏で推移していることによって、これから投資を始めてもうま味が得られないかもしれない、今後は安くなるかもしれない、相場予想は難しいなどの、懸念を感じておられることが浮かび上がってきました。

これらの質問・回答の前提は金(ゴールド)ではありますが、個人投資家の方々が抱く歴史的高値圏で推移している銘柄への印象という点で、人気の株価指数への印象にも通じると考えます。

これだけの潜在的な懸念(恐怖の素)を抱えながら、歴史的高値圏で推移する大人気銘柄を保有する人がたくさんおられるのは、「みんなが買っている」「米国株は大丈夫」という集団心理が、歴史的高値圏で推移していることへの認識を曇らせているためだと、考えられます。

一方、資料の右側に示した、歴史的高値圏と正反対に位置する「長期低迷銘柄」であれば、これらの懸念は生じにくいと言えます。これから投資を始めてうま味を享受できる、今後は高くなる、相場予想はそんなに難しいものではない、などが想定されるためです。

投資に100%の安心は存在しませんが、少なくとも潜在的な懸念(恐怖の素)が存在する歴史的高値圏で推移している銘柄に比べれば、安心感は大きいと言えるのではないでしょうか。「長期低迷銘柄」をポートフォリオの一部に据えることは、強い恐怖に駆られないようにするための、シンプルで有効な策であると、筆者は考えています。

金(ゴールド)と一線を画すプラチナに注目

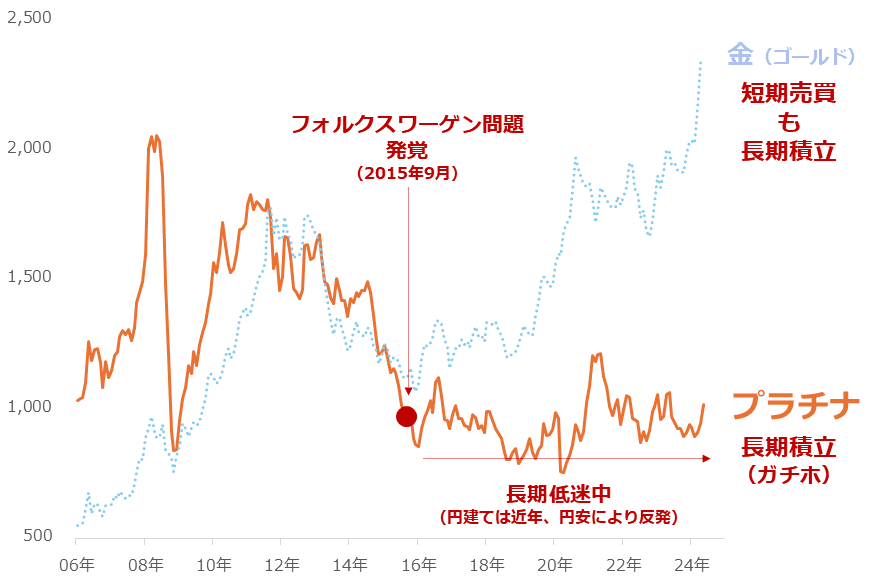

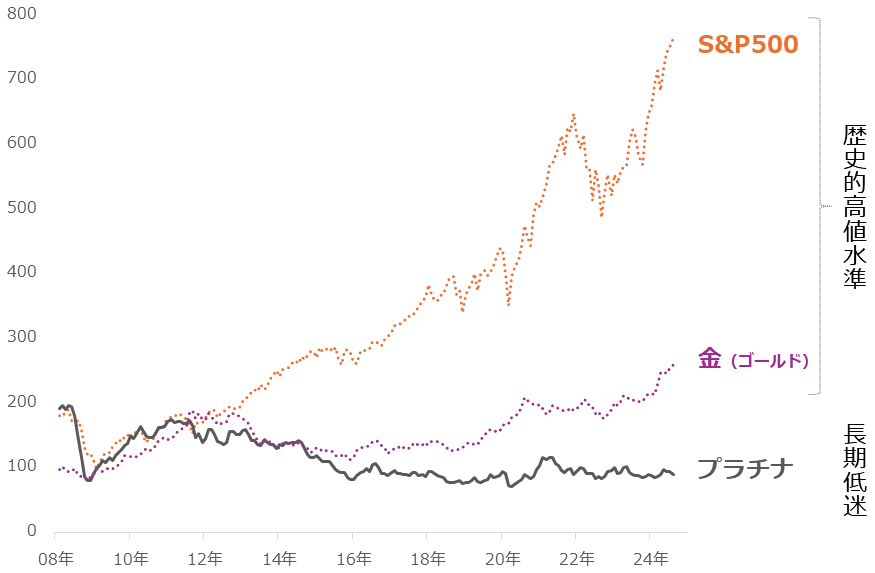

では具体的に、長期低迷銘柄には、どのようなものがあるのでしょうか。以下のグラフの通り、歴史的高値圏で推移する人気の金(ゴールド)と対照的なプラチナです。

図:プラチナと金(ゴールド)の国際価格 単位:ドル/トロイオンス

同じ貴金属の金(ゴールド)の急騰劇を横目に2015年から長期的な低迷を演じているのは、同年に発覚したフォルクスワーゲン問題がきっかけ広がったディーゼル車への批判によって、プラチナの主要な用途である自動車排ガス浄化装置向けの需要が急減するとの思惑が広がったためだと、考えられます。

同年以降、プラチナは「長期低迷銘柄」になり、明確に金(ゴールド)と色分けがなされてしまいましたが、かえってこのことが、プラチナを投資の際の恐怖を低減する策にしたとも言えます。さらに注目したいのが、フォルクスワーゲン問題発覚時にやり玉に挙がった、自動車排ガス浄化装置向け需要の推移です。

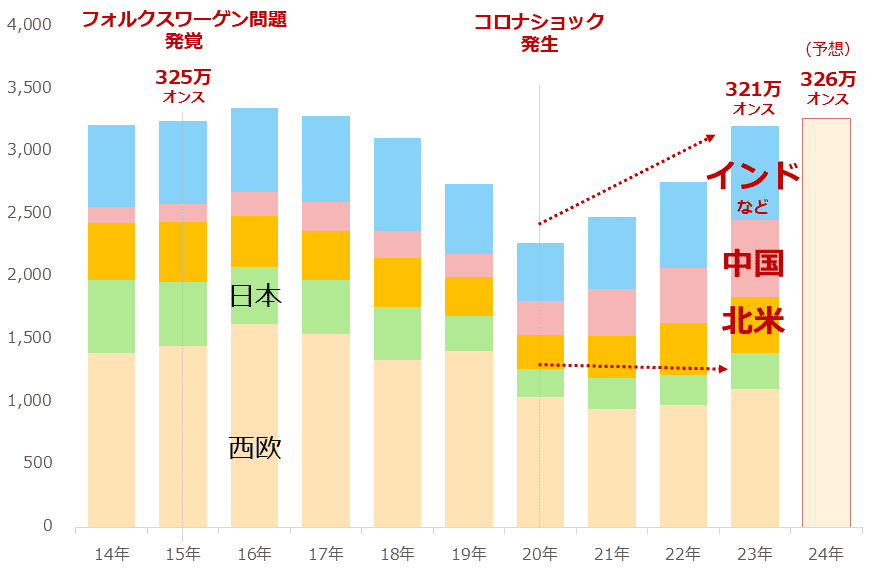

図:プラチナの自動車排ガス浄化装置向け需要の推移 単位:千オンス

上のグラフの通り、2023年は問題が発覚した2015年とほぼ同等、2024年は2015年を上回る予想が出ています。コロナショックの際に一時的に減少したことや、問題発覚の影響で欧州での減少が見られましたが、近年は北米、中国、インドでの同需要の増加が目立っています。

増加の背景については、電気自動車の影響が及びにくい大型車(トラックやバス)の排ガス浄化装置向け需要が増えていること、北米や欧州の一部でハイブリッド車への回帰が起きていること、世界各国で排ガス規制が年々強化され、自動車一台当たりに使われる排ガス浄化装置向けの需要が増えたこと(浄化装置の機能向上を背景とした需要増加)などが考えられます。

もうほとんど、プラチナはフォルクスワーゲン問題の呪縛から解放された、さらに言えば、ようやく、長期視点の価格反発の地合いが整った、と言えるでしょう。

プラチナは長期視点で人気銘柄になるだろう

ここからはプラチナの供給面を確認します。供給面は「鉱山生産」と「リサイクルからの供給」の二つに分かれます。2023年は、供給全体の8割弱が鉱山生産、残りの2割強がリサイクルからの供給でした(WPICのデータより)。

プラチナの主要な鉱山生産国は、南アフリカ、ロシア、ジンバブエ(南アフリカに隣接)などです。これら三カ国で鉱山生産のおよそ9割を占めます(同)。

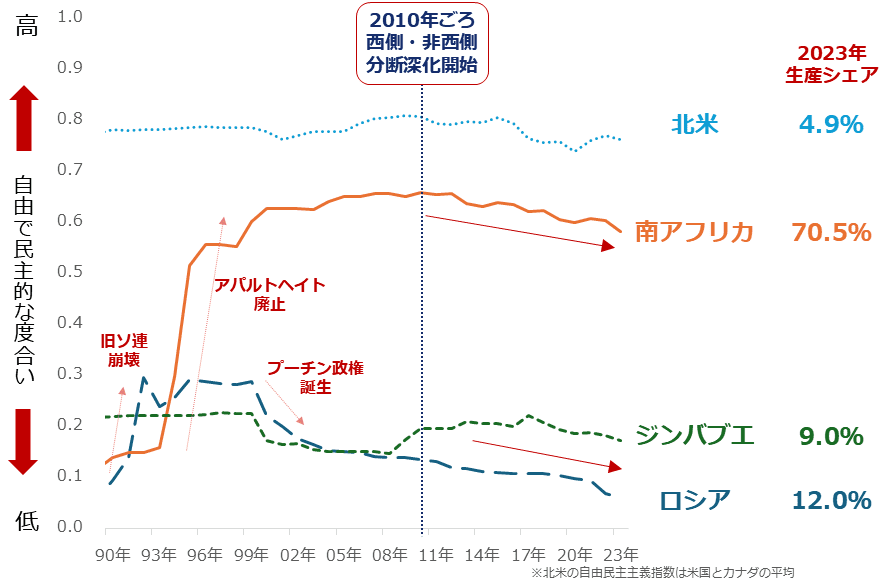

図:プラチナの主要鉱山生産国の自由民主主義指数

世界各国の民主主義の状況を数値化する活動をしているV-Dem研究所(スウェーデン)が公表する「自由民主主義指数」を確認すると、これら三カ国の数値が低下傾向にあることが分かります。同数値の低下は、これらの国々が自国中心主義を強めつつあることを示唆しています。

こうした流れは、2010年ごろから目立ち始めた西側と非西側の分断深化の流れの一端であると、考えられます。分断深化が進むことで、非西側から西側への資源供給に支障(非西側による資源の武器利用)が起きやすくなります。

例えば、原油の減産は、非西側産油国が行う西側への人為的な供給削減という意味がありますし、近年しばしば見られる非西側の農産物大国であるロシアやインドなどの「安全保障のための農産物の輸出規制」は、政治的意図を含んだ出し渋り(資源の武器利用)という側面があります。

主要鉱山生産国のほとんどで同指数が低下しはじめ、非西側化が進行しているプラチナにおいても、将来的に出し渋りが発生する可能性を否定することはできません。プラチナにおいても、長期視点で供給減少→価格反発、というシナリオが描ける環境にあるといえます。

図:S&P500種指数、金(ゴールド)、プラチナの価格推移(月足)(2009年2月を100として指数化)

プラチナは、長期低迷を強いた要因が取り除かれつつあります。同時に、長期視点の供給減少懸念が強まりつつあります。これらの変化が、長期視点の価格反発の原動力になる可能性があります。数年や数十年という息の長い、そして緩やかな上昇が想定されます。

歴史的高値圏で推移する人気銘柄を保有しつつも、プラチナという長期低迷銘柄(今後の価格反発に期待)を保有することで、投資活動における心労(心の疲労)を大きく軽減できると、筆者は考えています。

そしてそのプラチナが、「プラチナだから積立投資をがんばれる理由」で述べたとおり、大きな利益をもたらす存在になる可能性もあります。投資で恐怖を感じたら注目すべき銘柄は「プラチナ」で、取引手法は積立です。長期視点でゆっくり、プラチナにご注目いただくとよいと思います。

[参考]積み立てができる貴金属関連の投資商品

純金積立(当社ではクレジットカード決済で購入可能)

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。