※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日本株 注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~ <チャートで振り返る先週の株式市場と今週の見通し>」

連休明けで迎えた先週の国内株市場ですが、週末10月18日(金)の日経平均株価は、3万9,000円台を下回る3万8,981円で取引を終えました。

前週末終値(3万9,605円)比では624円安ということで、下げ幅自体はあまり大きくはないのですが、週初の15日(火)の取引時間中には4万円台を回復する場面があり、先週の日経平均は、上値については4万円、下値については3万9,000円といった節目の株価水準を、それぞれ上下に抜ける動きが現れたことで、値動きは特徴的だったと言えます。

言い換えれば、「日経平均が強いのか、それとも弱いのか」がハッキリしない状況でもあるわけですが、まずはいつものように足元の状況を整理しつつ、今後のポイントなどについて探っていきたいと思います。

底堅いが迷いも強かった先週の日経平均

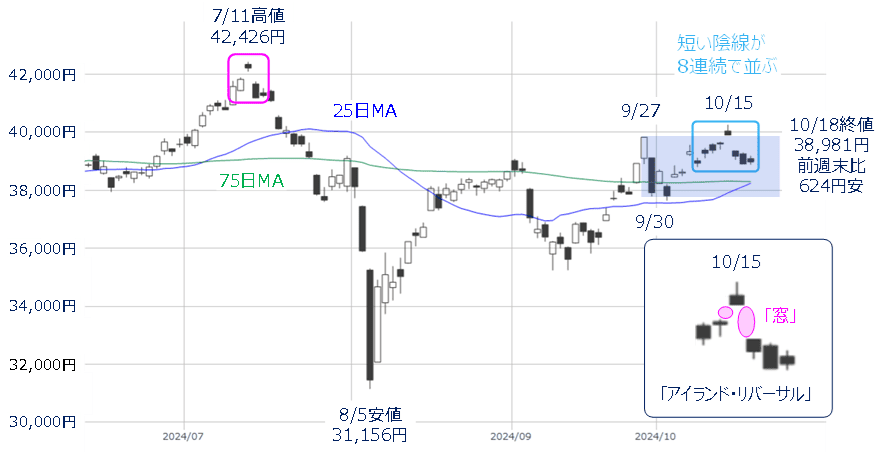

図1 日経平均(日足)の動き(2024年10月18日時点)

上の図1は日経平均の日足チャートです。

こちらの掲載レポートでも指摘しましたが、ここ最近の日経平均のローソク足は、短い陰線が連続して出現し、先週末18日(金)時点で8日連続となっています。

陰線は売りが優勢の状況だったことを示し、また、ローソク足の短さは日本株市場の取引時間中に値動きが出ていなかったことを意味しているため、「最近の日本株は国内要因で動くことが少ない相場が続いている」ことになります。

また、このような値動きの中、15日(火)のローソク足を頂点とする「アイランド・リバーサル」の出現を指摘する見方が一部で出てきています。

アイランド・リバーサルとは、頂点となるローソク足の前後で「窓」空けを伴い、離れ小島のように取り残されているように見えることから名付けられていますが、一般的に、アイランド・リバーサルの出現は相場の天井になったり、底打ちとなったりすることが多く、トレンド転換のサインとされています。

実は、日経平均が最高値を更新した7月11日の時も、この日を頂点とするアイランド・リバーサルが出現し、その後の大幅下落へとつながっていった経緯があります。それだけに、今回のアイランド・リバーサルを意識する投資家は意外と多いのかもしれません。

では、今回のアイランド・リバーサルが「強い売りサインなのか?」というと、現時点ではまだそこまで警戒するほどではないと思われます。

その理由ですが、今回のアイランド・リバーサルが出現した位置がポイントになります。

7月の出現時は上値をトライする最高値圏でしたが、今回は株価の戻りをトライする場面で出現しています。確かに、15日(火)取引時間中に4万円台に乗せる場面がありましたが、終値では維持できず、結果的に4万円水準が株価の「抵抗」となった格好です。

また、10月に入ってからの日経平均は、自民党総裁選絡みで値動きが荒くなった、先月9月27日と30日の値幅レンジから抜け切れていません。つまり、今回は「レンジ内で出現した」アイランド・リバーサルということになります。

となると、テクニカル的な判断材料としては、アイランド・リバーサルの出現よりも、今後の株価が「レンジをどのような格好で抜けて行くのか?」の方が重要になってきます。なお、レンジの幅は、9月27日の高値(3万9,829円)から、30日の安値(3万7,797円)までの約2,000円の値幅です。

ですので、仮に今週以降の株価が下落しても、3万7,797円を下回らなければ、「想定内の下落」ということになります。

図2 日経平均(日足)の動き その2(2024年10月11日時点)

また、上の図2で、トレンドラインなどを踏まえたチャートの形状についても確認していきます。

まず、株価の下値については、8月5日と9月11日の安値どうしを結んだ線がサポートとして機能しており、日足ベースでの日経平均は底堅さがあると言えます。

その一方、上値については、9月2日と9月27日の高値どうしを結んだ線が抵抗となっており、先ほどの下値のサポート線と合わせて、ちょうど「上昇ウェッジ」型の保ち合いを形成しているように見えます。

保ち合いは株価の上下を繰り返しながら、相場のエネルギーを蓄積している状態を表しているため、保ち合いを抜けた場合には、その方向へ相場の勢いが出やすいとされています。

上昇ウェッジも基本的な見方は変わりませんが、下値の切り上げ角度よりも上値の切り上げ角度が緩やかなため、「頑張って下値を引き上げているのに、それに見合った株価上昇になっていない」ということで、いずれ買いが力尽きて売りが優勢になることが多い形ですので、注意が必要となります。

とはいえ、株価自体は3本の移動平均線(25日・75日・200日)をしっかり上回っているほか、足元で25日移動平均線が上向きになっており、200日移動平均線を上抜けて、75日移動平均線超えも視野に入っていて、相場の上方向への意識も残しています。

つまり、先週の日経平均は、「底堅いが迷いも強かった」と思われ、今後の株価が上に行くのか、それとも下に行くのかの判断が難しい状況と言えます。

週足チャートから見た予想レンジと、注目される13週移動平均線の動き

そこで、今度は週足チャートの様子も確認しつつ、今後の展開について考えて行きたいと思います。

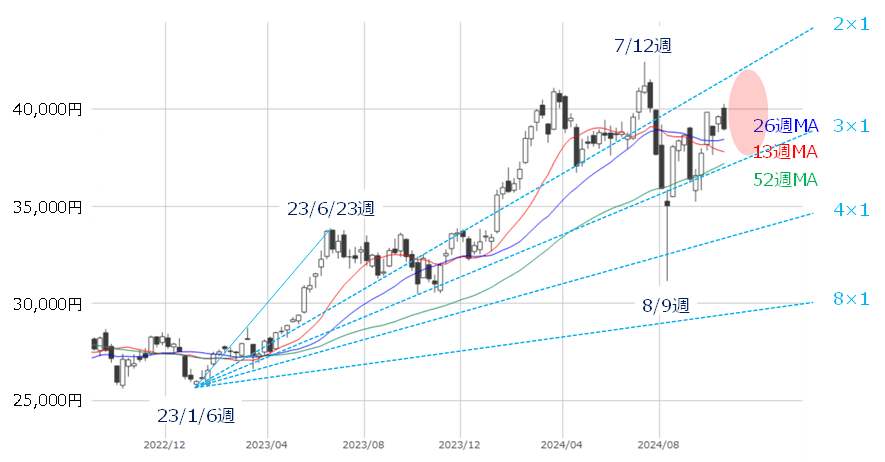

図3 日経平均(週足)の動き(2024年10月18日時点)

まずは、日経平均の予想レンジについて考えて行きます。

上の図3は、日経平均の週足チャートに、昨年(2023年1月6日週)と、同年6月23日週の上昇幅を基準とした「ギャン・アングル」を描いたものです。

このギャン・アングルが描かれた2023年6月23日週以降の日経平均は、「2×1」ラインを中心に、時折「3×1」ラインまで株価が調整する場面を見せながら、現在に至っていることが分かります。

もっとも、今年8月の相場急落時(2024年8月9日週)に、ローソク足のヒゲを含めて考えれば、「4×1」ラインを下抜けていますが、ヒゲを除いた実体(四角い箱の部分)で考えれば、「3×1」ラインの方が意識されていたと思われます。

この流れが続くのであれば、当面の日経平均の値動きの予想範囲は、「2×1」と「3×1」ラインに挟まれたエリアがベースになりそうです。

また、週足チャートでは、移動平均線の動きも重要になり、とりわけ13週移動平均線が焦点です。13週移動平均線は、8月2日に26週移動平均線を下抜ける「デッド・クロス」が出現して以降、現在まで下向きを強める動きとなっていますが、今週は、この13週移動平均線が上向きに転じる可能性が強いです。

当たり前ですが、移動平均線の計算においては、「新たに加わる株価と、抜けて行く株価」が存在します。今週の株価が新たに計算に加わる一方、13週前にあたる7月26日週の株価が抜けることになります。7月26日週の終値が3万7,667円ですので、今週の株価がこれを上回っていれば、移動平均線の傾きは上を向くことになります。

さらに、翌週以降に抜けて行く株価をチェックすると、8月2日週が3万5,909円、8月9日週が3万5,025円、そして、8月16日週(3万8,062円)となりますので、現在の相場基調に極端な変化がない限り、13週移動平均線はしばらく上方向へと線を伸ばしていくことが想定されます。

そして、再び26週移動平均線を上抜けることができれば、移動平均線が13週、26週、52週と、期間の短い順に並ぶ「パーフェクト・オーダー」となり、相場の先高観が強まるサインになります。

これまで見てきたように、足元の日経平均は取引時間中に勢いが出にくく、国内要因で動いているというよりは、米国株市場をはじめとする海外株の動きに反応しやすい状況となっていました。

ただ、今週の国内株市場では、ニデック(6594)や信越化学工業(4063)、ファナック(6954)といった注目企業の決算が予定され、いよいよ国内でも決算シーズンが本格化し始めます。そのほか、23日(水)には東京メトロが上場し、そして、週末27日(日)には衆議院総選挙の投開票日といった注目イベントが待っています。

そのため、今週の日経平均は、先週までのような主体性に欠ける値動きから、国内要因で取引時間中に株価が大きく動く展開も想定されます。企業決算の中身や、選挙戦における与党の獲得議席数予想の変化などには注意しておく必要があります。

米国市場でも注目しておきたい企業決算

もちろん、引き続き米国株市場の動きをチェックすることも求められます。

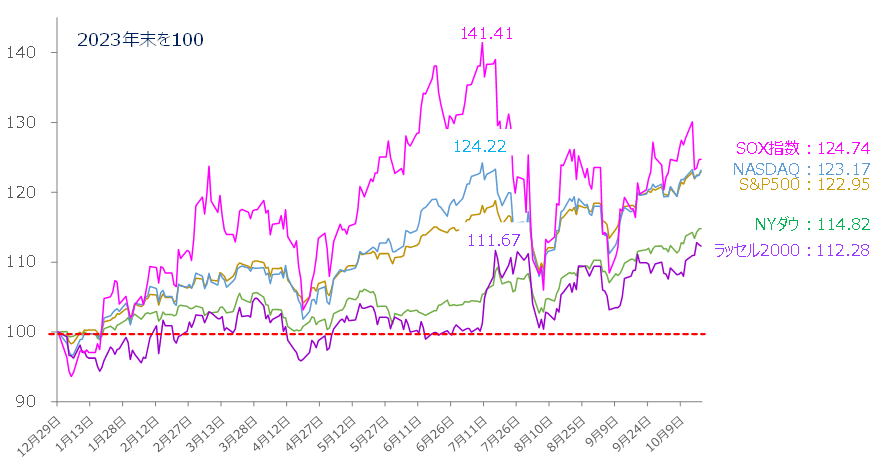

図4 米国の主要株価指数のパフォーマンス比較 (2024年10月18日時点)

上の図4は、昨年末を100として、米国の主な株価指数のパフォーマンスの比較をグラフで示したものですが、全体的に右肩上がりを辿っていることが分かります。

NYダウとS&P500は最高値の更新を試す動きが続いたほか、景気や金利動向に敏感に反応しやすい中小型銘柄を中心に指数が構成されているラッセル2000についても、年初来高値を更新しています。ナスダック総合指数も7月の最高値まであとわずかに迫っています。

こうした米国株の強さは、利下げサイクルに入った金融政策をはじめ、米経済の「ソフトランディング」に自信を深めつつあること、そして、本格化しつつある企業決算でも、これまでのところ良好なものが多いことなどが挙げられ、相場環境的にはまだまだ上を目指しそうな雰囲気が感じられます。

そんな中、今週の米国では、米地区連銀経済報告書(ベージュブック)の公表や、9月分の住宅関連指標(新築および中古住宅の販売動向)や耐久財受注といった経済指標のほか、注目企業の決算発表が相次ぎます。※外国株式決算カレンダーはこちら

ひとまず、米国企業の決算動向をにらみながらの相場展開というのがメインシナリオとして想定されますが、今週に決算発表が予定されている米企業の中で、特にポイントになりそうなのが、「NYダウ構成銘柄」と、「半導体関連銘柄」です。

前者については、スリーエム(MMM)やコカ・コーラ(KO)、ダウ・インク(DOW)、ボーイング(BA)などの構成銘柄が決算を発表します。直近までのNYダウは順調に値を伸ばしていただけに、決算の内容によっては値動きが荒くなることが想定されます。

そして、後者の半導体関連銘柄については、22日(火)のテキサス・インスツルメンツ(TXN)と、23日(水)のラムリサーチ(LRCX)が決算を発表する予定となっています。

図4のSOX指数の動きでも確認できるように、先週の半導体関連銘柄は株価が大きく下落する場面がありました。

オランダの半導体製造装置企業のASMLホールディング(ASML)の決算が手違いで当初よりも1日早い15日(火)に発表されてしまい、しかも、その決算内容と業績見通しが良くなかったことが売りにつながった格好ですが、その後の17日(木)に発表された台湾TSMCの決算が良かったことで、いったん落ち着きを取り戻しているというのが先週末の状況です。

今週決算を発表するラムリサーチは、ASMLと同じ半導体製造装置企業ですので、ラムリサーチの決算内容が、「ASMLの冴えない決算が個別のものなのか、それとも業界全体の傾向なのか?」を判断する試金石になり、相場のムードを左右する可能性があります。

さらに、約2週間後には米大統領選挙とFOMC(米連邦公開市場委員会)というビッグイベントが訪れるタイミングに差し掛かりつつあります。

このように、今週の株式市場は、「日本株の値動きが大きくなる可能性が出てきた」ことと、「米国株の強気ムードを持続できるか」を意識しながら、取引に臨むことになりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。