※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 「強そうで強くない」日本株の上昇力~今週も米中株市場の動きに揺れる~<チャートで振り返る先週の株式市場と今週の見通し>」

先週末10月11日(金)の日経平均株価は3万9,605円で取引を終えました。前週末終値(3万8,635円)からは970円ほど上昇し、その先には4万の大台も射程圏内に捉えるなど、週足ベースの株価の足取りは比較的しっかりした印象です。

今週の国内株市場は、祝日明けで4営業日となる中、ディスコ(6146)や高島屋(8233)といった企業決算や週末の全国消費者物価指数の発表が予定されています。

その一方、米国では日本よりも一足早く決算シーズン入りし、大手金融機関(ゴールドマン・サックス(GS)、シティグループ(C)、モルガン・スタンレー(MS))をはじめ、ジョンソン・エンド・ジョンソン(JNJ)やプロクター・アンド・ギャンブル(PG)、ネットフリックス(NFLX)など、注目企業の業績が発表されるほか、17日(木)には9月分の小売売上高が公表されます。

また、経済政策をめぐって株式市場が動意づいていた中国でも、週末の18日(金)に7-9月期のGDP(国内総生産)や、9月分の経済指標がまとめて公表される予定となっています。

このように、今週は国内外の企業決算と景況感の両にらみの相場展開になりそうですが、先週に続き、今週も日経平均の「4万台トライ」があるかが焦点になります。

そこで、今回のレポートではそのポイントなどを探っていきたいと思います。

先週の日本株は主体性に欠ける値動き?

早速、いつものように、先週の日本株の動きから確認していきます。

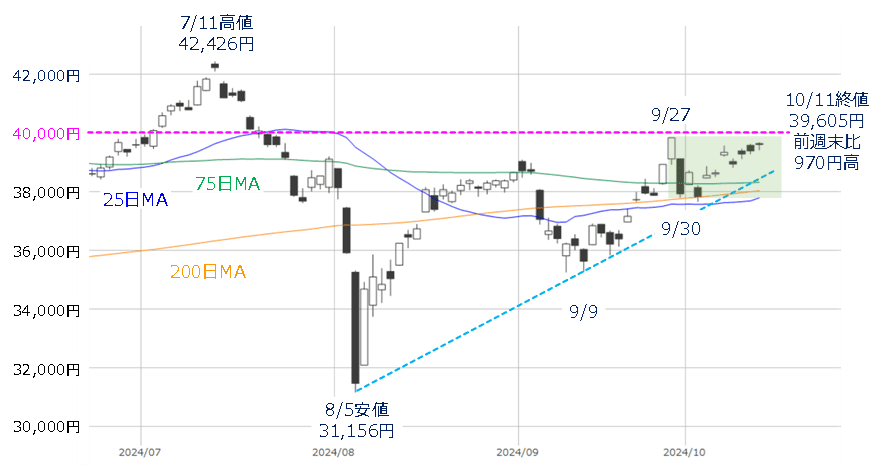

図1 日経平均(日足)の動き(2024年10月11日時点)

あらためて、上の図1で日経平均の値動きを振り返ると、週初の7日(月)に、いわゆる「窓」空けを伴って一段高で始まった日経平均は3万9,000円台を回復し、以降も週末にかけて維持する展開となりました。日々のローソク足の並びを見ても、下値がしっかりと切り上がっているため、一見すると強いチャートのように感じられます。

ただし、先々週の後半あたりからのローソク足は、短いものが多くなっているほか、先週8日(火)~11日(金)もすべて陰線となっている点には注意が必要です。

というのも、ローソク足の短さは、国内の取引時間に値動きが出ていないことの表れであり、陰線の多さは、方向感に欠ける中で売りに押される状況だったことを意味するからです。実際に、先週のローソク足を細かく見ると、「窓」空けで上昇するも、その空けた窓を埋めるような取引が続いていた様子がうかがえます。

こうした値動きはTOPIX(東証株価指数)を見ると、より如実に表れています。

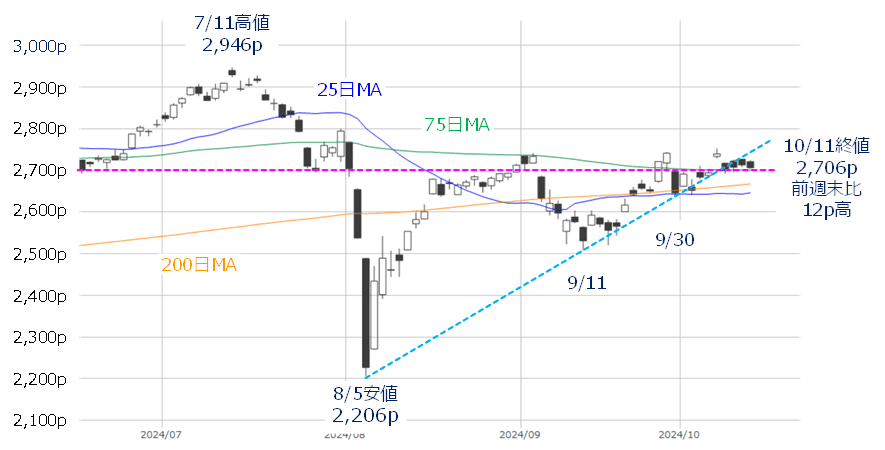

図2 TOPIX(日足)の動き(2024年10月11日時点)

上の図2はTOPIXの日足チャートですが、週初の7日(月)に一段高となったものの、以降のローソク足は、2,700pの株価水準や75日移動平均線に沿うような格好で横ばいが続いていたことが分かります。

このように、先週の日経平均は、米国株市場など、好調な外国株市場の流れを受けて上昇スタートとなるも、取引時間中は売りに押されやすく、国内要因としては「主体性に欠ける展開」だったと言えます。

そもそも、足元の日経平均の値動きは、図1でも確認できますが、自民党総裁選で揺れた9月27日(金)と翌30日(月)の値幅から脱しきれていません。

この値幅を上方向、もしくは下方向のどちらに抜けるかが注目されるわけですが、これから本格化する国内企業の決算の動向と、先週と同様に、海外株市場の動きがカギを握ることになります。

先週に続き、今週も国内要因では動きづらい?

今週の国内企業の決算は、冒頭でも触れたディスコや高島屋などが注目されそうですが、時価総額が1,000億円を超える企業の決算の数自体は少ないほか、これまでに決算を発表した企業の反応についても、先週10日(木)に決算を発表したファーストリテイリング(9983)は、翌日の取引で一段高となりましたが、先々週末の4日(金)に決算を発表した安川電機は週を通じて冴えない動きが続くなど、株式市場の反応はまちまちとなっており、今週については「個別の決算プレイ」が相場全体に影響を与える展開にはなりにくそうです。

また、先週9日(水)に衆議院が解散し、総選挙が今週の15日(火)に公示、27日(日)に投開票というスケジュールで実施されます。相場の経験則(アノマリー)では、選挙期間中の日経平均は上昇する傾向があります。

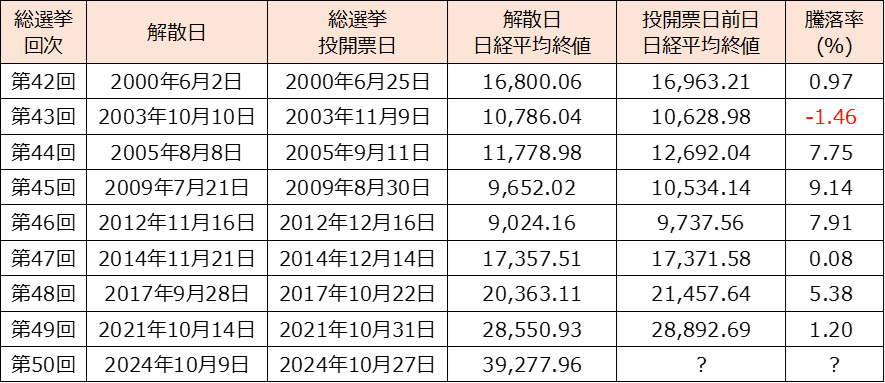

下の図3は、9月30日付のレポートでも紹介しましたが、2000年以降の衆議院解散日と投開票日の日程と日経平均の終値をまとめたものです。

図3 2000年以降の衆議院解散総選挙と日経平均の騰落状況

確かに、過去8回の解散総選挙のうち、7回で日経平均が上昇しています。その中でも4回が5%を超える上昇となっています。

ただし、今回の解散については、かつての「郵政解散(2005年8月)」や、「政権選択解散(2012年11月)」、「アベノミクス解散(2014年11月)」のように、政策面に論点のスポットライトがあまり当たっていません。政策論議が活発化すれば状況が変わってきますが、株式市場は今のところ、選挙がらみで目立った動きを見せていません。

そのため、今週は足元の日本株市場は国内の材料よりも、海外株市場の動きに影響を受けやすくなりそうです。

中国株市場は週末の材料消化がカギ

そこで、海外株市場の動きについてもチェックします。最初は中国株市場です。

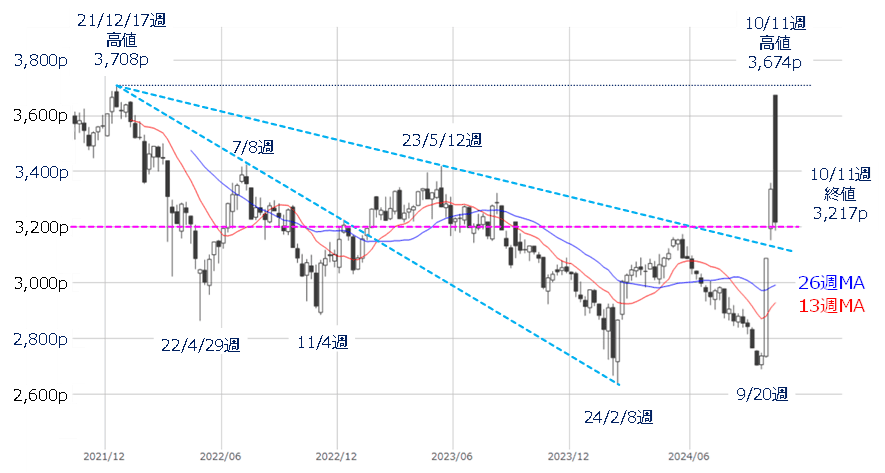

直近の中国株は経済政策をめぐる思惑で揺れ動いています。上海株市場は、建国記念日にあたる国慶節の長い休場期間が明け、先週の8日(火)から取引が再開しましたが、一段高で始まったものの、その後は下落基調を辿る展開となり、結局、取引再開日8日(火)の始値(3,674p)が週間の高値となりました。

先週の上海総合指数が大きく下落した理由ですが、期待されていた「財政面での追加の経済政策」に進展が見られなかったことが挙げられます。

先週8日(火)に中国国家発展改革委員会が、インフラ整備など公共投資の前倒しと、生活弱者への直接支援する計画を示したものの、「年間の経済成長目標の達成に十分な自信を持っている」として、追加の財政政策が見送られ、株価が下落していきました。

こうした株式市場の反応を受けてか、今度は中国財政省が週末の12日(土)に財政刺激策について説明することになり、3,200pあたりで下げ止まっていったん様子を見る格好となりました。

図4 上海総合指数(週足)の動き(2024年10月11日時点)

そんな中で迎えた12日(土)の中国財政省からの発表ですが、景気を下支えするため、国債の発行を「大幅」に増やして、財政出動を伴う景気刺激策に踏み切る姿勢が強調されました。

また、その財政政策の方針として、「地方債務問題への対処」をはじめ、「国有銀行の資本増強」、「不動産市場支援」、「低所得世帯・学生向け支援」などの方針も挙げられました。

ただし、それぞれの政策に対して具体的な規模への言及はなく、「中国にはまだ債務を発行する余地が十分ある」ということで、追加の財政出動の余地を匂わせる程度にとどまっており、今回の中国財政省の発表を株式市場が好感できるかは微妙な内容と言えます。

これを受けた週明け14日(月)の上海総合指数は上昇で反応していますが、必ずしも中国財政省が発表した内容を前向きに評価したとは言い切れない面があります。

というのも、中国では今週末の18日(金)に、7-9月期のGDPや9月分の経済指標がまとめて公表される予定となっており、今週の株価の動向や経済指標の結果次第では、週末のタイミングで新たな追加策が出てくる可能性があるのではという、「期待感」による買いが株価上昇につながったと思われます。

そのため、週末にかけての中国株は積極的に動きづらくなり、3,200p~3,400p水準を挟んだもみ合いの中で様子見というのが、今週の基本的なメインシナリオとなり、日本株への影響は限定的になりそうです。

米国株市場は小売売上高が焦点。株価上昇とともに割高感にも注意

続いて確認するのは米国株です。

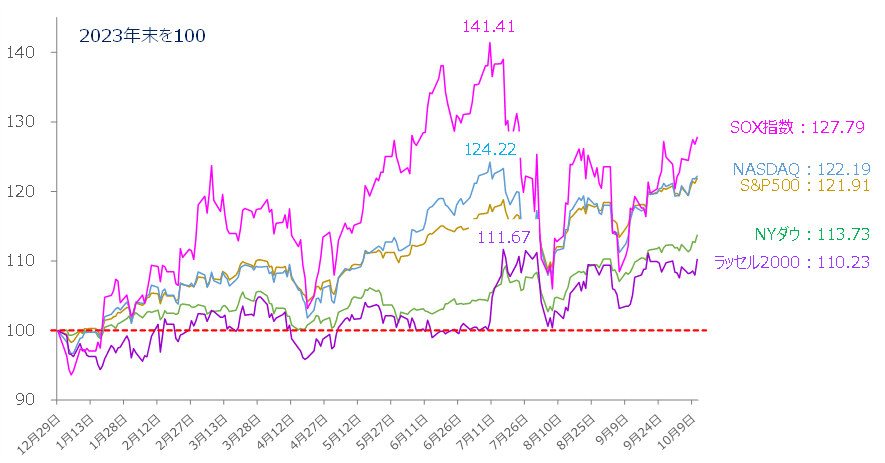

図5 米国の主要株価指数のパフォーマンス比較 (2024年10月11日時点)

上の図5は、昨年末を100とした、米主要株価指数のパフォーマンスを比較したグラフです。

先週末11日(金)時点で、NYダウとS&P500は最高値を更新したほか、ナスダック総合指数と中小型株で構成されるラッセル2000も7月の最高値まであとわずかに迫っています。半導体関連銘柄で構成されるSOX指数も最高値との距離はまだ残されているものの、直近の上値が着実に切り上がっています。

このように、足元の米国株は好調さを保っています。

米国株の強さについてはこちらのレポートでも解説していますが、先月(9月)のFOMC(米連邦公開市場委員会)が始まった「利下げサイクル」に加え、今月4日(金)に公表された9月分の米雇用統計が強い結果だったことを受けて、米経済の「ソフトランディング(軟着陸)」シナリオに自信を深めつつあることが反映されたものと思われます。

さらに、先週は注目されていたインフレ関連指標(9月分の消費者物価指数と生産者物価指数)の結果が、総じて利下げペースを鈍化させるほどの内容ではないと受け止められたことや、決算発表が本格化しつつある中で、先週発表された米大手金融機関の決算(JPモルガン・チェース(JPM))が予想以上に良かったことなどが追い風となっています。

一部では、ソフトランディングにとどまらず、「ノーランディング」シナリオの見方も浮上しているなど、今週の米国株市場も基本的にこの流れが続くと思われますが、冒頭でも述べた決算企業の動向や、17日(木)に公表される9月小売売上高の結果をチェックしながら、相場のムードに変化が出てくるかがポイントになります。

米国の状況次第ではさらなる一段高となり、日本株もこの流れを受けて、あらためて「日経平均4万円台トライ」の展開も十分にあり得そうです。

その一方で、先ほど紹介したレポートでも言及しているように、「米国株の割高感」への意識は持っておいた方が良いかもしれません。

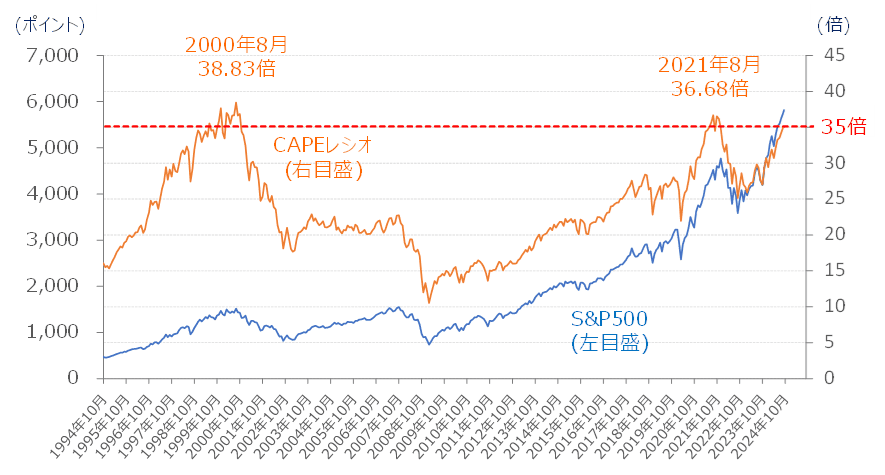

図6 米S&P500(月足)とCAPEレシオの推移(2024年10月11日時点)

上の図6は、月足の米S&P500と同株価指数の「CAPEレシオ」の動きを示したチャートです。

「CAPEレシオ」とは、「シラーPER」とも呼ばれるもので、株価の割高・割安感を探る指標として使われるPER(株価収益倍率)を応用したものです。

一般的なPERは、「株価÷EPS(1株あたり利益)」で計算されますが、このEPSを単年度ではなく、10年間の利益の平均額で計算したものです(実際には物価変動の影響も加味して計算されます)。これにより、景気動向や一時的要因による利益の変動の影響を取り除いて、より長期的に株価水準の割高・割安感を判断することが可能になります。

図を見ても分かるように、先週末11日(金)時点のS&P500のCAPEレシオは35倍を超えてきました。チャートを過去に遡っても35倍を超える場面は少なく、足元のS&P500はかなり割高であると言えます。

もちろん、1999年1月から2000年8月までの期間のように、高水準のCAPEレシオと株価上昇が併走する場面が比較的長い期間にわたって続くことも考えられますが、CAPEレシオが35倍を超えた過去2回の場面のいずれも、いざ修正が始まると大幅に株価が下落している点には注意が必要です。

もっとも、CAPEレシオの修正に伴う株価の「次の調整局面」は、現在の市場のムードからすると、まだしばらく先になる可能性が高そうですが、その際には「思ったよりも調整が深くなるかもしれない」ことは、今後の相場シナリオを想定する上で留意しておくと良いかもしれません。

したがって、今週の日本株が上昇した場合、素直について行っても良いと考えられますが、米国を中心とする市場のムードの変化には注意しておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。