※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田 真之が解説しています。以下のリンクよりご視聴ください。

「日経平均急反発、米景気への懸念低下。次の景気後退はいつ?」

株で資産形成:景気悪化をどう乗り切るかが鍵

株式への投資は、長期的な資産形成に不可欠です。ただ、8月の日経平均株価の乱高下で分かる通り、投資の欠点は、短期的に急落・急騰を繰り返すことです。

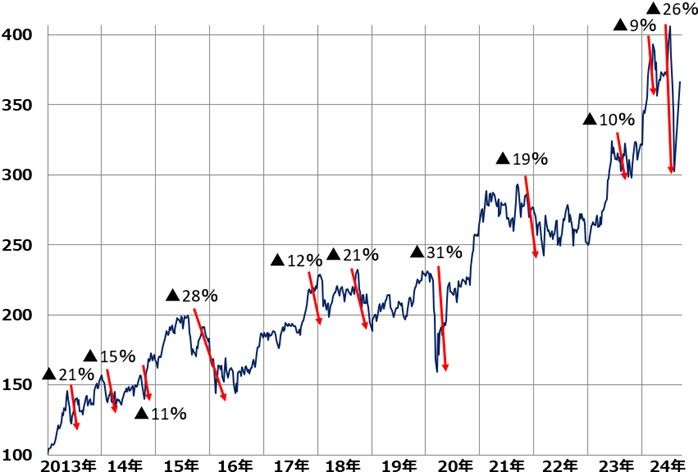

景気が減速・悪化する時には大きく下がります。日経平均のボラティリティ(1標準偏差で変動する値幅)は20%くらいで、日経平均インデックスファンドを買って景気後退局面に当たれば20~30%くらい下げます。

景気が悪化しなくても、さまざまなショックによって10~20%下げることは、よくあります。全財産を突っ込んで過剰なリスクを取った時、いきなり20%も値下がりしたら大変です。そうならないように、きちんとしなければならないのが「リスク管理」です。

日経平均(2012年末=100、指数化)の動き:2012年末~2024年8月(16日)

今、米国景気の先行きについて、見方が二分しています。景気が減速しつつも、後退に陥ることはなく緩やかな成長が続くことを予想する「ソフトランディング」派と、深刻な景気後退に陥る「ハードランディング」派に分かれています。

景気の先行きを予想することは悪いことではありませんが、先行きの予想に依存して高いリスクを取ることは問題です。景気の先行き予想はしばしば外れるからです。誰も予想しないタイミングで世界景気が急に悪化することも、誰も予想しないタイミングで世界景気が急回復することも、よくあります。

いつ急に世界景気が悪化してもよいように、適切にリスク管理をすべきです。今の米景気はソフトランディングに向かっているように見えますが、流れが変わるリスクはいつでもあります。

というと、不安があるので、今のうちにさっさと株を売ってしまおうと思う人もいるかもしれません。そこにも落とし穴があります。リスク管理とは、「常に適正なリスクを取り続けるように」することです。

過度に大きな投資リスクを取るべきでないと同時に、「リスクを取らなさ過ぎる」のも問題です。米景気がソフトランディングして、世界の株式が大きく上昇する時に、株式をほとんど保有していないのでは問題です。

一方、米景気がハードランディングして世界の株式が暴落する時に、ゲームオーバーになるような過剰なポジションを取ることも、ないようにしなければなりません。

緩やかな景気拡大が長期化しても、急に景気が悪くなっても、どちらになっても問題ないように、適切なポジション管理が必要です。株価下落局面で致命的なダメージを受けず、株価上昇局面の恩恵を「人並みに」受けることができるような投資ポジションを、景気が良くても悪くても常に保有し続けるのが妥当です。

景気予測に過度に賭けるべきでない、「景気1サイクル投資」の勧め

景気判断は水物です。将来の景気を正確に予想するのは至難の業です。景気予測はよく外れるので、景気予測に過度に賭けた投資ポジションを取るべきではありません。

それでは私たちは資産運用において、どういうことに気を付けたらよいでしょうか? 景気の見方について、一つだけ確かなことがあります。「景気は循環する」ことです。いつまでも景気が良いことはありません。いつか必ず景気後退局面が来ます。また、永遠に景気が悪いままということはありません。いつか必ず景気回復が来ます。

景気が良い時は、次に景気が悪くなる時のことを考え、景気が悪い時は次に景気が良くなる時のことを考えて、運用管理をする必要があります。

私は、過去25年間、日本株のファンドマネジャーとして、公的年金や投資信託の運用をしてきました。

私が日本株ポートフォリオを組む時にいつも心がけていたのは、「景気1(ワン)サイクル投資」です。景気は良くなると、いつまでも良いと勘違いしがちですが、いつか必ず悪くなります。景気が悪くなると、いつまでも悪いと勘違いしがちですが、いつか必ず良くなります。

いつ景気が良くなるか、悪くなるか、思い込みで投資して外れると、大けがします。そうならないように、いつでも、景気1サイクル、株を持ち続けるつもりで株の銘柄を選別することです。

景気が良いときに買った株は、その後、景気が悪くなり、また良くなるまで持つのが、景気1サイクル投資です。景気が悪いときに買った株は、その後、景気が良くなり、また悪くなるまで持つのが、景気1サイクル投資です。

誰もが景気が良くなる時だけ株を保有し、悪くなる時は株を持っていないようにしたいと思っています。ところが、景気予測は簡単に当たるものではありません。景気は急に悪くなります。皆が悲観の底に沈むときに、突然、景気回復が始まります。

誰も、コロナショックの世界不況を予見できなかったし、その後の急回復も予見できませんでした(まぐれ当たりした人はいる可能性はあります)。

景気を当てて、いいタイミングで売買しようという思いが強すぎると、かえって高値買い・安値売りになります。

私は、ファンドマネジャー時代に投資銘柄を選ぶ時は、常に「景気1サイクル」をもって、ベンチマーク(東証株価指数)を上回るパフォーマンスが得られると思うものを選んできました。投資した直後に、景気が悪くなって株が下がっても、そこで売らずに次の景気回復まで持てば、株価の回復が期待できます。

逆に、投資した直後に、景気が良くなって株が大きく上がっても、いずれ景気が悪化した時に株は下がります。

短期的な景気予測に賭けることなく、いつでも景気1サイクルを意識して長期投資をしていくことが長い目で見て、良好なパフォーマンスを得る近道と考えています。

▼著者おすすめのバックナンバー

2024年8月19日:日経平均急反発、米景気への懸念低下、円安で外国人が日本株買い(窪田真之)

2024年8月13日:日経平均5万円、5年以内に達成と予想する理由(窪田真之)

2024年8月7日:予想分配金利回り4.9%!J-REITの投資価値を見直す(窪田真之)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。