日経平均株価の記録的な下落・上昇率を確認

2024年8月5日に発生した日経平均株価の下落は、記録的な規模でした。複数のメディアは街頭でインタビューをし、個人投資家が不安を抱えている様子を報じました。下落幅が1987年10月に発生したブラックマンデー(米国の株価暴落時)を超えたことが盛んに報じられ、一時、強い悲観論が漂いました。

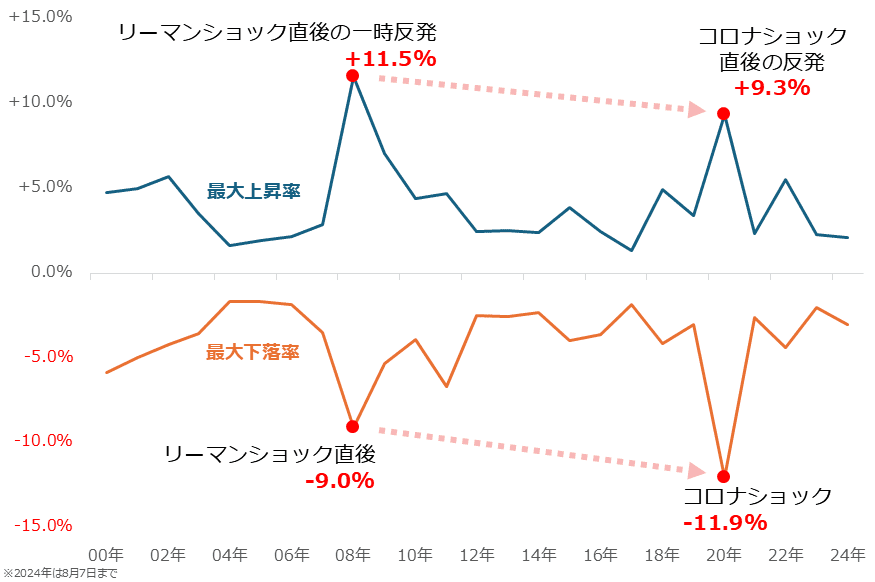

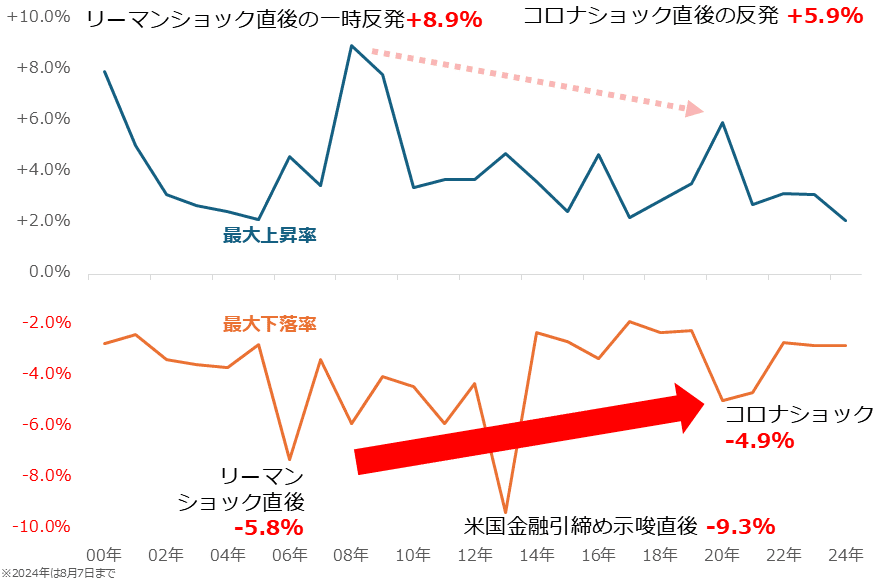

図:日経平均の年間最大上昇率および下落率(日次終値ベース)

この時、この比較は適切ではない、と指摘する声が聞かれました。指摘の通り、2万5,746.56円から下落した1987年10月と、3万5,909.70円から下落した今回を、「下落幅」で単純に比較することはできません。比較をする際は「下落率」を用いるのが適切です。

上の図は、日経平均のその年の最大上昇率と最大下落率です(日次終値ベース)。日本銀行の追加利上げやそれに伴う円高、そして米国の景気後退懸念が主因で発生した2024年8月5日の下落(マイナス12.4%)は、歴代2位でした(1位は1987年10月20日のブラックマンデー時のマイナス14.9%)。

歴代2位の下落率となった8月5日の翌日、日経平均は歴代4位となる上昇(プラス10.2%)を演じ、「(値動きが)ジェットコースターのようだ」とささやかれました。

また、振り返ってみると、リーマンショック直後の2008年10月14日に上昇率1位(プラス14.2%)を記録したり、同10月16日に下落率3位(マイナス11.4%)を、東日本大震災直後の2011年3月15日に下落率4位(マイナス10.0%)を記録したりするなど、2000年以降に、記録的な値動きが目立っていることが分かります。

2000年以降、日経平均は長い歴史の中でも、特異な状況にあると言えそうです。

欧米株価指数は悲観論を反映しやすくなった

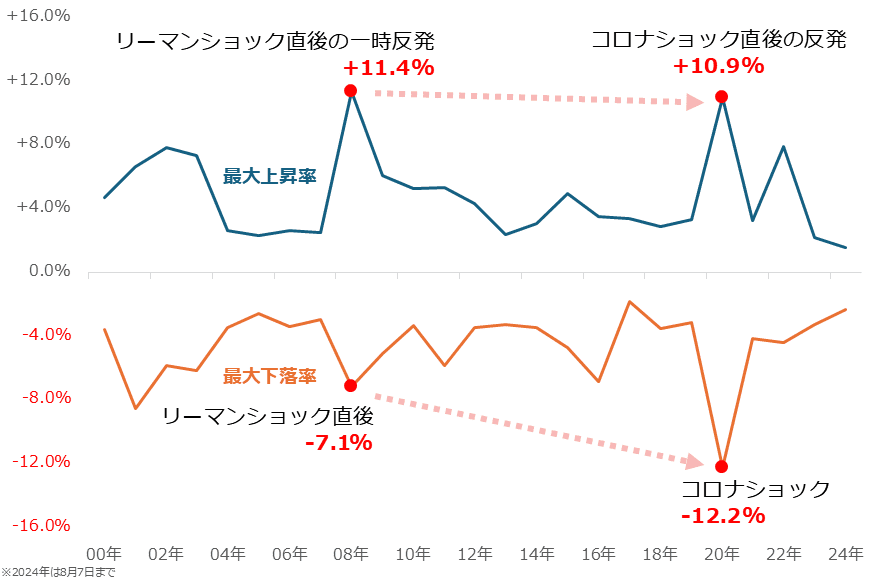

以下は2000年以降の、米国の主要株価指数の一つである「S&P500種指数」、そしてドイツの主要株価指数の一つである「DAX」における、その年の最大上昇率と最大下落率(日次終値ベース)です。日経平均と同様、2008年のリーマンショックの直後にその年の最大上昇率と下落率を記録しました。

この年の最大上昇率はS&P500が11.5%、DAXが11.4%と10%を超えました(日経平均と同様)。また、この年の最大下落率はS&P500が9.0%、DAXが7.1%となりました。2008年のDAXの最大下落率がS&P500よりも小さかったのは、リーマンショックの影響が間接的だったことが一因だと、考えられます。

図:S&P500の年間最大上昇率および下落率(日次終値ベース)

図:DAX(ドイツ)の年間最大上昇率および下落率(日次終値ベース)

リーマンショックが発生した2008年と、コロナショックが発生した2020年を比較すると、最大上昇率がS&P500(11.5%→9.3%)、DAX(11.4%→10.9%)と、ともに、低下しました。そして、最大下落率がS&P500(9.0%→11.9%)、DAX(7.1%→12.2%)と、上昇しました。

最大上昇率の低下は楽観的になりにくくなっていることを、最大下落率の上昇は悲観的になりやすくなっていることを示唆します。リーマンショック後、欧米の株式市場においては、欧米の株式市場は悲観的な要素を取り入れやすくなったと考えられます。

情報の大衆迎合とSNS普及が株価急落の一因

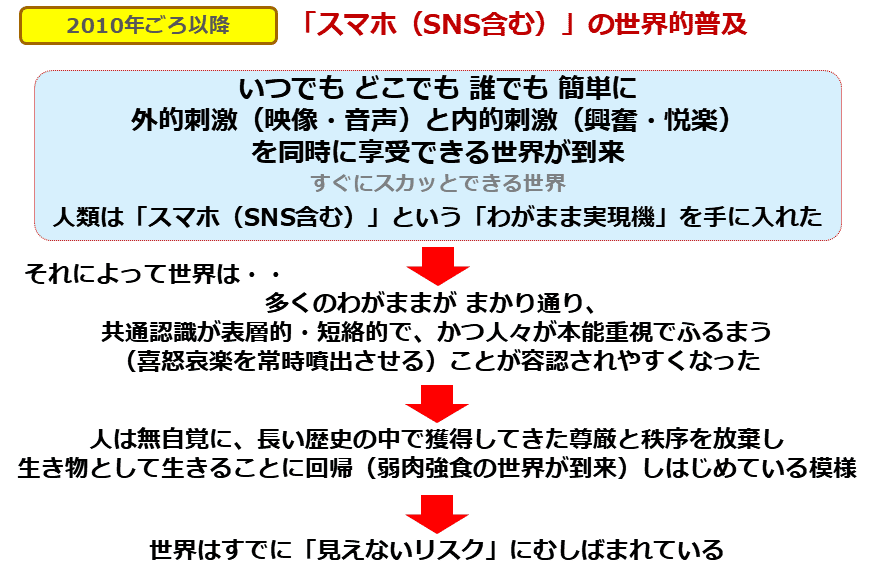

前回の「金(ゴールド)市場のテーマ「見えないリスク」」で述べたとおり、筆者は2010年ごろ以降、世界で「見えないリスク」が増幅しはじめたと考えています。世界的な普及が始まったスマートフォン(SNS含む)が、世界に甚大な負の影響をもたらしている可能性があるためです。

図:「スマホ(SNS含む)」の世界的普及がもたらした負の影響

スマートフォン(SNS含む)が、いつでも どこでも 誰でも 簡単に、外的刺激(映像・音声)と内的刺激(興奮・悦楽)を同時に享受できる環境を実現しました。これはわれわれ人類が「わがまま実現機」を手に入れたこととほとんど同じ意味です。

これによりスマートフォンが存在する社会(世界のほとんど)では、我慢する、味わう、などの時間と忍耐を伴う深い思考が欠落し、共通認識が表層的・短絡的になりやすくなります。そして、わがままを通す(喜怒哀楽を常時開放する)ことが容認されやすくなります。

例えば、教育の現場で時間をかけて行う人格形成よりも目先の得点アップや失敗しないことが優先されたり、飲食店で濃い味付けの料理でお客に短時間で分かりやすく満足感を与えることが優先されたりする場合があります。

我慢したり、味わったりすることで生じる思考・感情(「尊厳」に近い)を放棄しているに等しいといえます。すぐに満足する結果を得たい・与えたい、というわがままがそこに存在しています。

また、「期待」が「裏切られたという感覚」に変わった瞬間的に膨張する攻撃的な感情が、刃物のように鋭い言葉をつくることがあります。こうした言葉がSNSというわがままが容認される環境で束になり、対象者の心を深く傷つけます。たくさんの心ない投稿によって、オリンピック選手などのアスリートや審判の心が傷ついていることは、報じられているとおりです。

わがまま(喜怒哀楽の常時開放)を封じ込めることは、秩序を取り戻すことに似ています。ですが、人にとって、感情を開放させることよりも、封じ込めることの方が難易度が高いことを考えれば、秩序を取り戻すことは大きな困難を伴います。

このように、スマートフォン(SNS含む)を起点に考えれば、すでに人類はこれらの機器・技術の登場によって、解消できない甚大な「見えないリスク」にさらされているといえます。

人は無自覚に、長い歴史の中で獲得してきた尊厳と秩序を放棄しつつあると考えられます(生き物として生きることに回帰しているようでもある)。そしてこの点が市場に与えている影響については、以下のように考えられます。

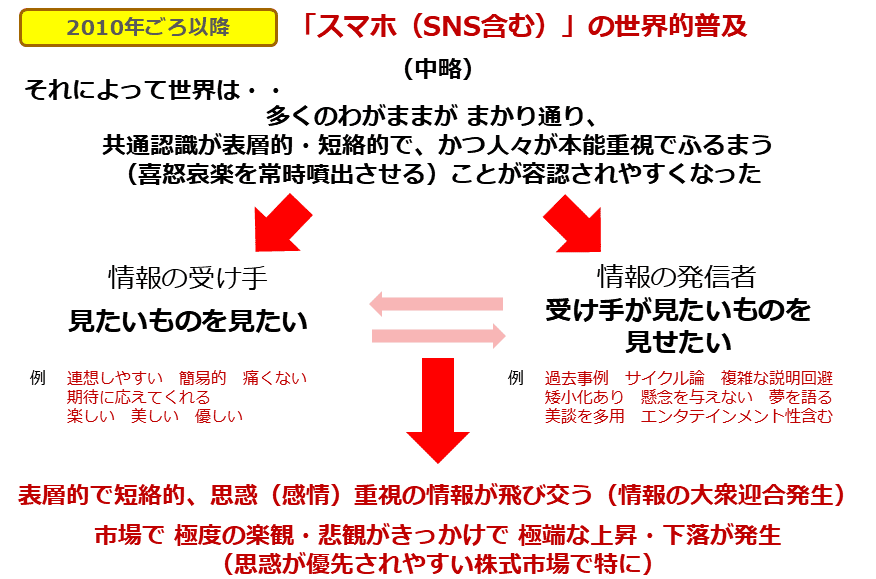

図:「スマホ(SNS含む)」の世界的普及がもたらした市場への負の影響

スマホ(SNS含む)の登場により、わがままを通す(喜怒哀楽を常時開放する)ことが容認されやすくなり、情報の受け手は無意識にこれまで以上に「見たいものを見たい」と思うようになりました。「見たいものを見たい」と思う人が増えるのと同時に、「見たくないものは見ない」と思う人が増えました(「おすすめ機能」がそれを助長している)。

情報の発信者はこうした流れを感じ取り、これまで以上に「受け手が見たいものを見せたい」と思うようになりました。そして「情報の大衆迎合」が発生し、その結果、一部で(もちろん全てではない)、表層的で短絡的、思惑(感情)重視の情報が飛び交うようになり、市場に大衆の思惑が反映されやすくなったと考えられます。

特に思惑が優先されやすい株式市場では、大衆の楽観や悲観が極端な上昇や下落を発生させる一因になっていると考えられます。楽観と悲観、どちらが大衆の間で膨らみやすいかと問われれば、人間の特性上、「悲観」でしょう。このことは、先述の欧米の株式市場が悲観的になりやすくなったことと一致します(時系列的にも)。

先日の株価急落発生後、複数の著名人が一連の株価急落の一因に「SNS」を挙げています。この事とも、おおむね一致していると感じています。

下げが目立ちにくくなった「金(ゴールド)」

以下は、ドル建て金(ゴールド)の、その年の最大上昇率と最大下落率(日次終値ベース)です。

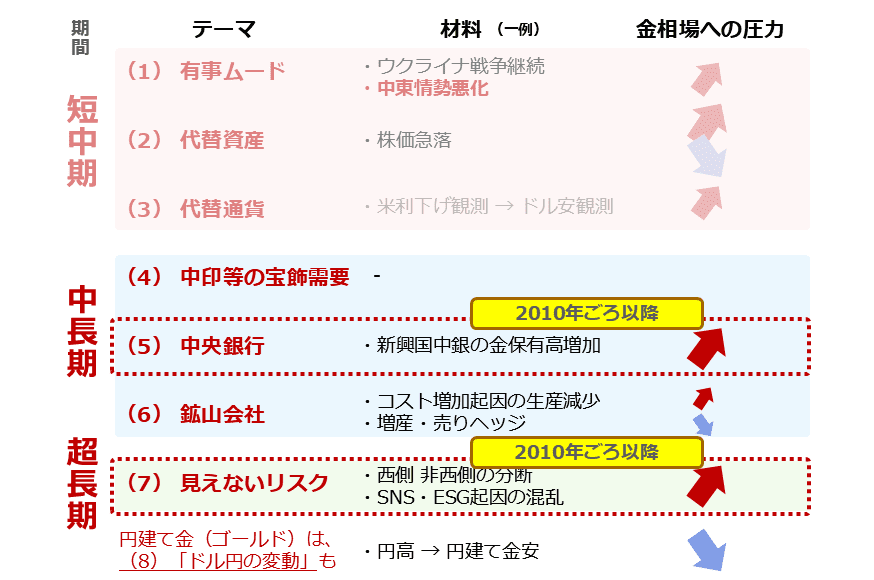

リーマンショックが発生した2008年と、コロナショックが発生した2020年を比較すると、最大上昇率が低下(8.9%→5.9%)しましたが、最大下落率も低下(5.8%→4.9%)しました。最大上昇率が低下したことについては、価格帯が高値圏にあることが一因であると、考えられます。

図:金(ゴールド)の年間最大上昇率および下落率(日次終値ベース)

2000年以降、最大下落率が最も大きくなった年は、米国で金融引き締めが示唆された2013年でした(9.3%)。この年を踏まえても、長期視点で年間の最大下落率が徐々に低下しつつあると言えます。

このことについては、これまで本レポートで述べてきた金(ゴールド)市場に関わる七つのテーマにおける中長期視点の重要テーマ「中央銀行」の購入や、超長期視点の「見えないリスク」が影響していると考えられます。

最大下落率の低下は長期視点での傾向であるため、「有事ムード」や「代替資産(株の代わり)」「代替通貨(ドルの代わり)」といった短期的なテーマとの関わりは強くありません。

図:金(ゴールド)に関わる七つのテーマ(中長期・超長期)

資産形成の際は「長期視点のテーマ」に注目

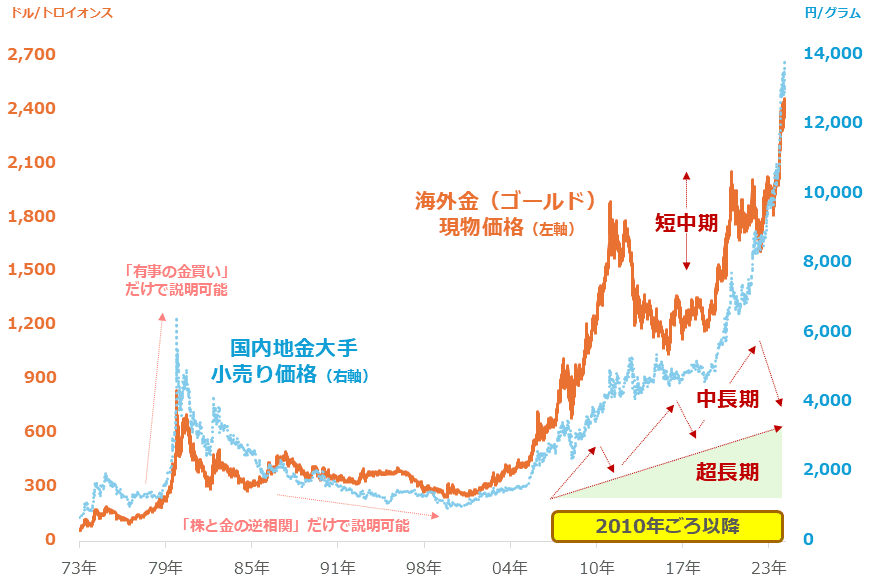

中長期のテーマである「中央銀行」に関わる新興国を中心とした中央銀行の金(ゴールド)保有高の目立った増加と、超長期のテーマである「見えないリスク」に関わる西側・非西側の分断、およびSNS・ESG起因の混乱は、2010年ごろから目立ち始めました。(「見えないリスク」については前回の「金(ゴールド)市場のテーマ「見えないリスク」」をご参照ください)

中長期と超長期のテーマ起因の上昇圧力が強まり始めたことによって、以下のとおり、2010年ごろ以降の長期価格上昇が起きているといえます(「有事ムード」「代替資産」「代替通貨」といった短期的なテーマだけで、ここまでの長期的で大規模な価格上昇は起き得ないと筆者は考えている)。

しばしば、金(ゴールド)価格について「もう高い」「もう上がらないだろう」「下がる可能性がある」などと、チャートの見た目で判断を下そうとする声を聞きます。

本当にそうなのであれば、ドル建て金(ゴールド)が1,000ドル/トロイオンスに達したり、円建て金(ゴールド)が1万円/グラムに達したりした後、価格は下がっていた可能性があります。ですが実際は、逆に上昇しています。その上昇に勢いさえあります。

図:海外金(ゴールド)現物価格と国内地金大手小売価格の推移(1973年~)

材料があれば、価格は上昇します。材料を整理せずにチャートだけで(見た目で)判断をしてはいけない、ということです。

「中央銀行」と「見えないリスク」起因の上昇圧力が続く限り、長期視点の価格の大幅下落は発生しないと筆者は考えています。もちろんその道中で、短中期のテーマ起因の圧力が加わることで、短中期的な下落が起きる可能性はあります。

長期資産形成において関心を示すべき点は、短中期視点のテーマ起因の上下の圧力ではなく、中長期・超長期のテーマ起因の長期的な上昇圧力がどれだけ続くか、という点であると考えます。目立つから、分かりやすいから、などの理由で短中期視点のテーマ(ばかり)に、寄り添ってはいけないと考えます。

[参考]積み立てができる貴金属関連の投資商品

・純金積立(当社ではクレジットカード決済で購入可能)

純金積立・スポット購入

・投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。