※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「日銀は7月に0.25%への利上げと国債買入れの月3兆円への減額を決定~長期金利への長期的な影響は?~」

日銀は7月MPMで、0.25%への利上げと国債買入れの月3兆円への減額を決定

日本銀行は7月30~31日に開催したMPM(金融政策決定会合)で、0.25%への利上げと、これまで月6兆円程度としてきた国債買入額を、2026年1₋3月期にかけて月3兆円程度に減らすことを決定しました。国債買入れの減額幅はともかく、利上げ見送りを予想していた筆者にとっては、かなりサプライズな結果となりました。

というのも、1₋3月期の実質GDP(国内総生産)が前期比2.9%に沈み、6月鉱工業生産指数が前月比マイナス3.6%、5月家計調査の実質消費支出が前年比マイナス1.8%、5月機械受注(船舶・電力を除く民需)も前月比マイナス3.2%と、直近の経済指標が軒並み低調な結果となっていたからです。

それでも植田和男日銀総裁は、記者会見で「わが国の経済・物価はこれまで示してきた見通しにおおむね沿って推移しています」と述べました。

足元の指標をどう解釈すればそう言えるのか理解に苦しみますが、併せて「輸入物価が上昇に転じており、先行き物価が上振れるリスクには、注意する必要がある状況となっています」と述べていますので、為替の影響に配慮したと考えられます。

問題は次の利上げに対する日銀の姿勢です。植田総裁は記者会見で、記者から「年内に追加利上げの可能性はあるのか」と問われ、当然のことながら言質を与えませんでしたが、今回の声明文には以下のような記述があります。

今回の「展望レポート」で示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている。(出所:日本銀行、楽天証券経済研究所作成)

今回、物価見通しがオントラックだとして利上げに踏み切った植田総裁。上の声明文からすると、次回「展望レポート」のある10月MPMも、経済・物価指標や為替の状況次第では、追加利上げの可能性を警戒すべきかもしれません。

月3兆円程度の国債買入れを続けていくと、国債保有残高は240兆円に収束する

さて、今日のレポートは前回(7月24日)に配信した「国債買入額は2年後に月3兆円へ~日銀はどこまで保有国債を減らせるのか~」の続きです。7月MPMで国債買入額の具体的な減額幅が示されたことを受けて、それを前提とする長期金利の長期的なシミュレーションを行ってみました。その衝撃的な結果を紹介します。

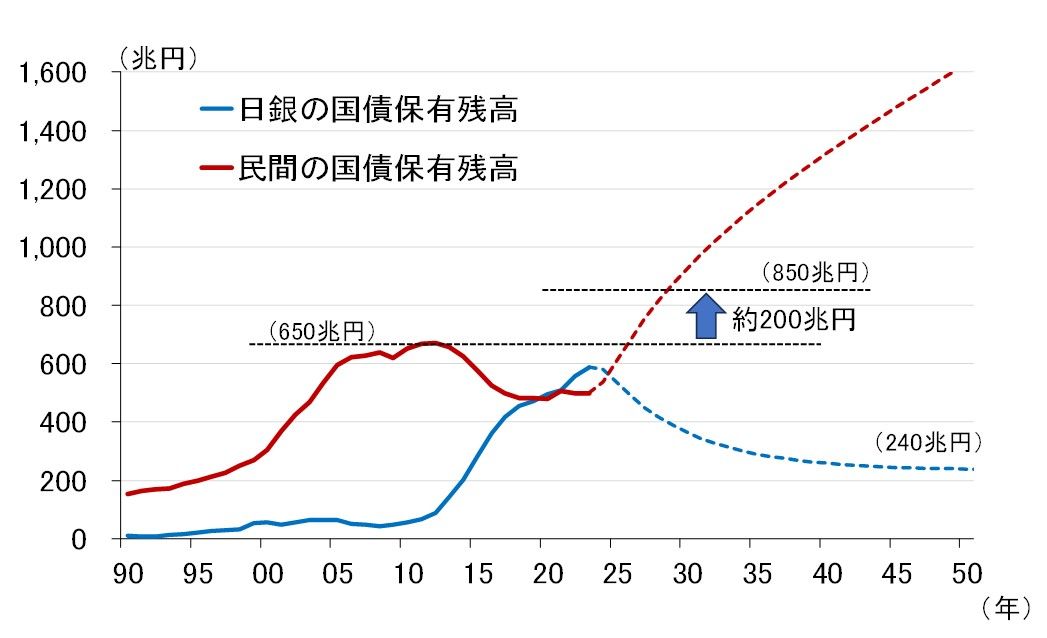

まず、日銀が国債買入額を徐々に3兆円程度まで減らし、その後もそのペースで長期国債を買い続けるとすれば、日銀の長期国債保有残高がどうなるか、から考えてみましよう。

7月24日のレポートでは、日銀が長期国債保有残高を120兆円および260兆円に縮小させていくケースを紹介しましたが、月3兆円程度の国債買入れを続けた場合、保有長期国債の平均残存期間に一定の仮定を置いて計算すると、長期国債の保有残高は2050年にかけて約240兆円に縮小していくことになります(図表1)。

図表1 日銀の国債買入額と長期国債保有残高

日銀の長期国債保有残高が240兆円に縮小した場合の民間の保有額

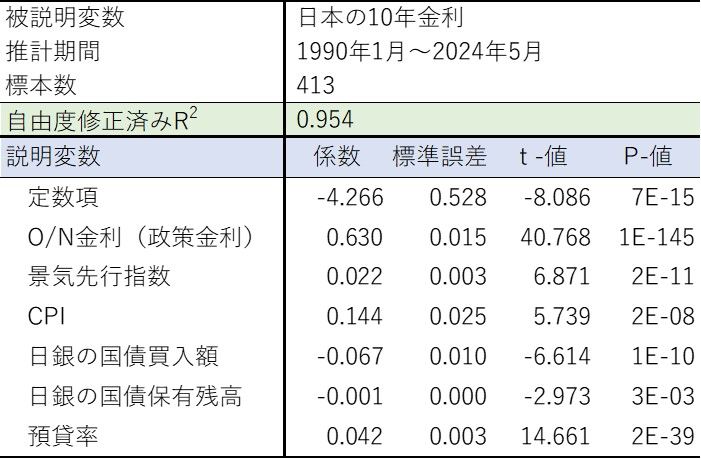

さらに、市場に存在する長期国債の総額である「国債現存額」が、過去10年間のトレンドで今後も増加していくと仮定した場合、日銀が図表1のように長期国債保有残高を減らしていけば、民間が保有しなければならなくなる長期国債の残高が大幅に増加することになります(図表2)。

図表2 日銀と民間の国債保有残高

図中に引いた650兆円と850兆円の点線は、前者が異次元緩和前の民間保有分のピーク水準、後者はそれに国内銀行の預貸率悪化分(約200兆円)を加えた水準です。預貸率とは、銀行の預金に対する貸出金の比率のことで、これが悪化(低下)すると、その分余資が発生し、国債に対する買い余力が高まると考えられます。

つまり、民間の長期国債保有残高がピークだった2011年ごろに比べ、200兆円程度高い850兆円程度までなら、なんとか民間部門の国債吸収余力があるのではないかという単純な当て推量です。とはいえ、銀行預金の背景には家計部門と企業部門の余資があるわけですから、それが限界に到達すれば国債購入余力がなくなる可能性はあります。

実は、以下で紹介する長期金利のシミュレーションでも、この限界点を設定することが大きくものをいうことになります。

新しい10年金利の推計結果~民間の国債保有残高を説明変数に加えた非線形関数~

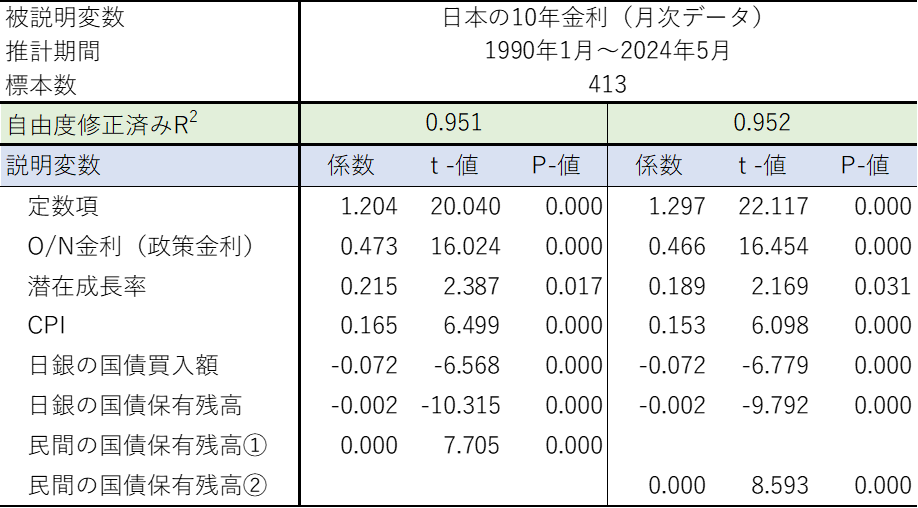

その長期金利の推計式ですが、7月10日のレポートで、図表3に掲載した推計式を使って、日銀の国債買入額が月2兆円になっても、10年金利は今後20年、3%まで到達しないという試算結果を紹介しました。

図表3 日本の10年金利の推計結果(7月10日のレポートの再掲)

出所:総務省、内閣府、日本銀行、Bloombergなどの資料により楽天証券経済研究所が作成

ただ、この図表3の説明変数だけでは、日銀の国債保有残高がどんどん減っていっても、代わりに誰かが国債を無尽蔵に買えることを暗黙のうちに想定していることになるため、長期国債の需給バランスが崩れて長期金利が上昇するというシミュレーションはできません。

そこで、「民間の国債保有残高」を説明変数に加えることにしました。ただ、単にそれを加えるだけでは、金額が増えると長期金利が低下するという関係がまた一つ追加されるだけで、シミュレーションが可能になるわけではありません。そこでさらに一工夫し、その説明変数を非線形にしました。

これが今回のレポートのハイライトです。すなわち、民間の国債購入余力の上限値850兆円を使い、「(850-『民間の国債保有残高』)2」という非線形の説明変数にすることによって、民間の国債保有残高が上限の850兆円を超えると長期金利が上昇するという現象を、描写することが可能となります。図表4がその推計結果です。

図表4 非線形関数による10年金利の推計結果

所:総務省、内閣府、日本銀行、Bloombergなどの資料より、楽天証券経済研究所が作成

図表4では、図表3で説明変数に採用していた「景気先行指数」の代わりに内閣府の潜在成長率を採用しています。また、民間の国債購入余力の上限値650兆円のケースも推計しました。結果を見ると、いずれの説明変数も統計量に問題はなく、決定係数も図表3と遜色ない結果が得られていることが確認できます。

民間の国債購入余力が限界に到達すると長期金利は急騰する

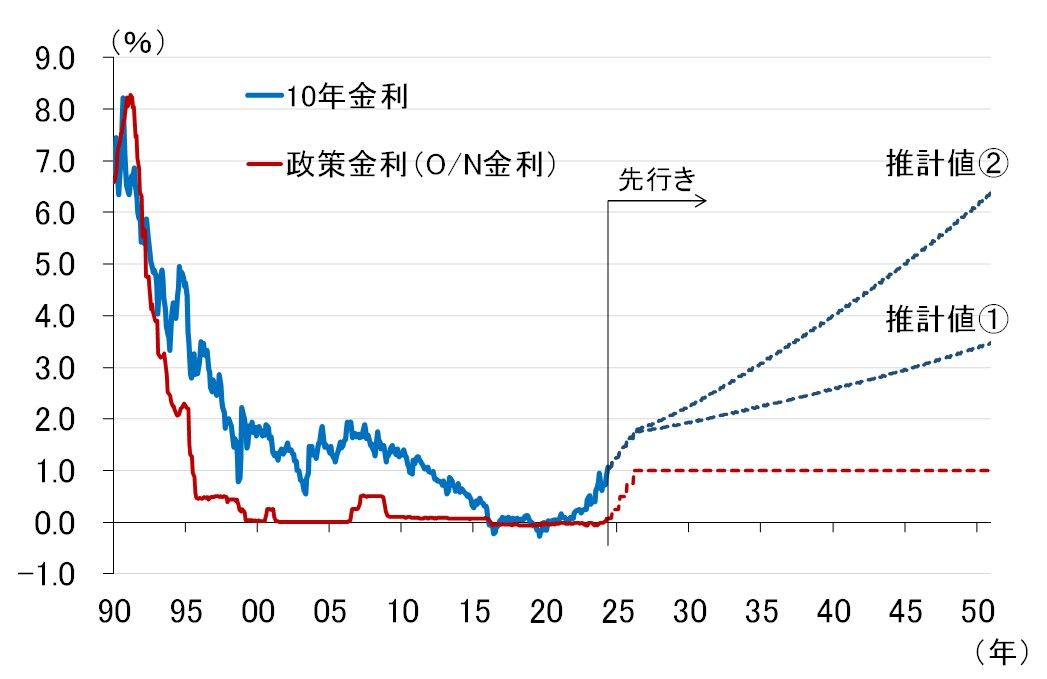

推計式がセットできたところで、次に、日銀と民間の国債保有残高が図表2で示した推移をたどったときの10年金利を試算してみましょう。前提として、政策金利は2026年にかけて1.0%まで引き上げて横ばい、現在0.7%の潜在成長率は1.0%まで上昇して横ばい、物価上昇率は「物価安定の目標」と同じ2.0%が続くと仮定します。

シミュレーションの結果は図表5に示した通りです。推計値1が民間の長期国債購入余力の上限を850兆円とした場合、推計値2が上限を異次元緩和前のピークと同じ650兆円にした場合の、長期金利の推移になります。

図表5 10年金利の先行き(日銀の長期国債保有残高を240兆円に縮小するケース)

簡単に整理すると、民間の長期国債購入余力の上限を850兆円とした推計値1では、2045年に長期金利が3%を超え、2050年には4%弱まで上昇する結果となりました。また、民間の長期国債購入余力の上限を650兆円と低く設定した推計値2では、長期金利は2045年に5%を超え、2050年には6%台半ばまで上昇する結果となりました。

将来、長期金利が急騰するリスクを念頭に、財政規律を保つ努力が必要

もちろん、これは、政策金利1.0%、潜在成長率1.0%、物価上昇率2.0%が続くという非現実的な仮定のもとで行ったシミュレーションであり、予測ではありません。ただ、このシミュレーションが示唆する重要なインプリケーションは、民間の国債購入余力が限界に到達すれば、長期金利が急騰するリスクが高いということです。

少子高齢化がさらに進み、個人部門の貯蓄投資バランスが崩れるとか、大地震など何らかのイベントによって財政赤字が極端に進むなどといったテールリスクを踏まえれば、平時はできるだけ財政健全化を図っておく必要があります。

日銀も安易に財政ファイナンスに流れて信認を失うことがないよう、7月10日のレポートで紹介したイングランド銀行のPMRR (the Preferred Minimum Range of Reserves、望ましい最低準備預金)のような、明確で一貫した国債買入れの原則を示すべきだと考えます。

そうしなければ、日銀がどんなに国債保有残高を減らそうとしたところで、結局は財政ファイナンスを強いられ、再びバランスシート拡大を余儀なくされることになりかねません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。