※このレポートは、YouTube動画で視聴いただくこともできます。

著者の吉田 哲が解説しています。以下のリンクよりご視聴ください。

「株価急落時に考える本当の「受け皿」銘柄」

求めるべきは一時ではなく長期視点の安心

足元、国内外の株価指数が急落しています。株価指数の急落は、多くの投資家の不安をかき立てます。今まさに、売るか、売らないかの二択を迫られていると感じている投資家も少なくないでしょう。

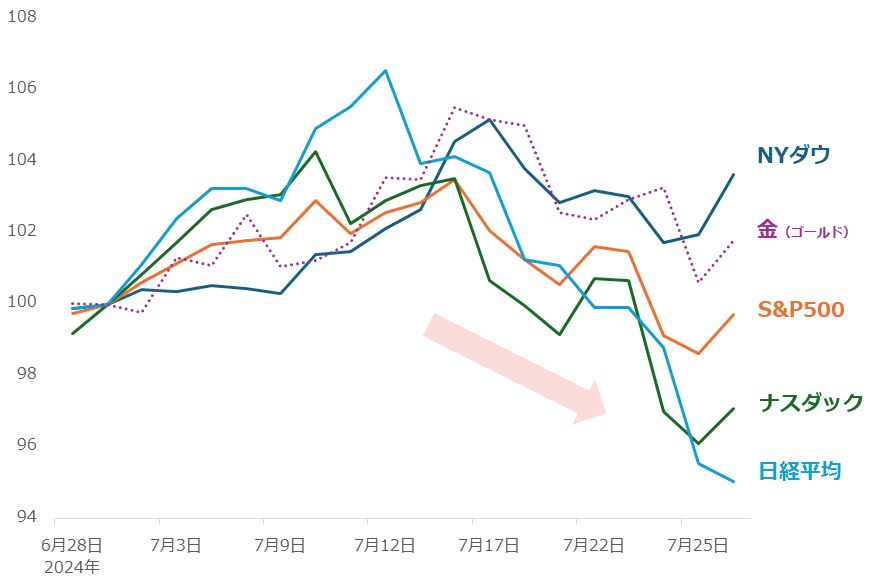

図:主要株価指数と金(ゴールド)の価格推移(日足)(2024年7月1日を100として指数化)

こうした環境の中、金融に関わる情報発信者の多くは、投資家を安心させようと、過去の株価急落時に比較的上昇率が高かった銘柄を紹介したり、株と性質が異なる投資商品を紹介したりします。

この時に目指す安心が、一時の安心か、長期視点の資産形成に資する安心か、この点は大変に重要です。また、今感じている不安の源泉が価格急落なのであれば、今後は、長期視点でできるだけ急落を避け得る銘柄の選択が必要となるでしょう。

絆創膏(ばんそうこう)を貼って得られる一時の安心ではなく、今見舞われているような急落を長期的に避けながら資産形成を進めていく策が、今まさに求められています。こうした策は、長期的な値動きを基に考察されると、筆者は考えています。

バブル銘柄の最先端にいることが心労に?

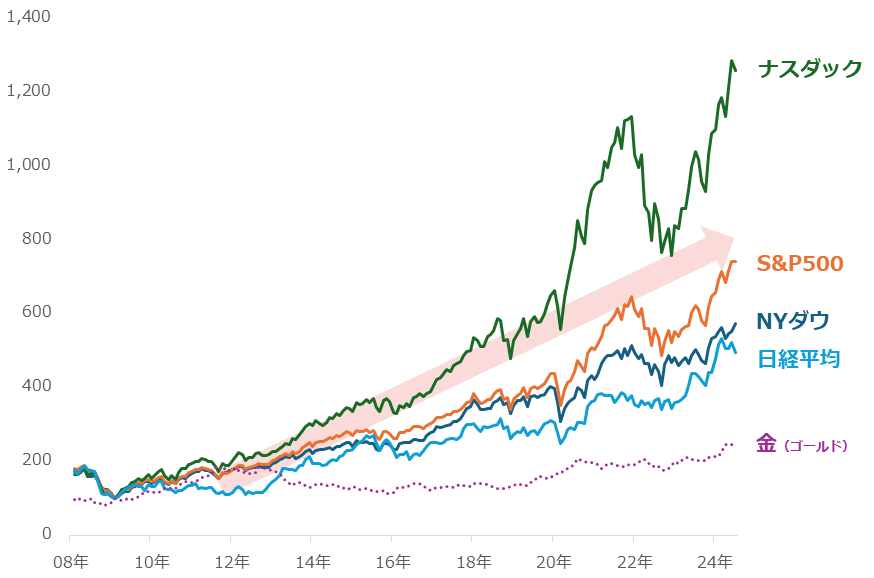

以下は、長期視点の主要株価指数と金(ゴールド)の価格推移です。長期視点では、主要株価指数は急騰状態にあります。足元の急落は、こうした長期視点の急騰の「先端部分」で起きています。

図:主要株価指数と金(ゴールド)の価格推移(月足)(2009年2月を100として指数化)

足元に限らず、株価の急落が発生するたびに、「(急落は)短期的であり、長期視点の上昇傾向に変化が生じたわけではない」「上昇し続ける相場はない。

たまに急落が起きるのは当たり前」「株価動向には波がある」という言葉とともに、その時の強気な経済指標が切り取られて紹介され、投資家の間でなんとなく「大丈夫」「慌てなくてよい」という、少し安心するムードが醸成されます。

グラフが示すようにバブル状態にあるといえる複数の主要株価指数は、高値水準に達する過程で、こうした絆創膏を貼るような措置を何度も繰り返してきました。下がろうとするものなら、金融機関をはじめとしたさまざまな情報発信者によって絆創膏が貼られ、上昇させられてきた感さえあります。(絆創膏があればどこまでも上昇する可能性がある)

さまざまな議論はありますが、確かにこうした株価指数は、ある意味、長期の資産形成に資するかもしれません。しばしば、値動きをあえて見ないようにし、保有商品をほったらかしにして運用する投資家がいますが、この投資手法は感じなくてよい不安を感じないようにするための工夫だといえるでしょう。

こうした投資手法を採用している人は、絆創膏が貼られたことすら、気が付かないでしょう。

急落が起きて不安が高まり、絆創膏が貼られて安心し、また急落が起きて不安、絆創膏が貼られて安心…。こうしたことを続けていると、心労が積み重なってしまいます。

前の夜の米国市場の急落を朝に知り、悲鳴を伴って驚くことを意味する「おはぎゃあ」という言葉があります。「おはぎゃあ」の回数が増えることもまた、心労を重ねる要因です。心労が限度に達すると、長期投資という壮大なプロジェクトの遂行を断念してしまいかねません。

長期投資の際の基準は「長期視点の安値」

バブル状態にある銘柄には、常に今がバブルか否かの議論がなされている、常に絆創膏を貼る機関や人が存在する、常に急落する可能性を指摘する機関や人が存在する、常に新たに当該金融商品を保有しようとする人に期待と不安の両方を与える、などの特徴があります。

確かにバブル状態にある銘柄は話題性があり、投資活動を始めるきっかけになり得ます。とはいえ「心労」もついて回ります。どうすれば、心労を低減できるのでしょうか(投資はリスクがつきものであるため、心労がゼロになることはない)。

株価指数と正反対の「バブル状態にない銘柄」をポートフォリオの「一部」に組み入れることが有効な方法であると、筆者は考えています。「そもそも価格水準が高い銘柄を持たない」、さらに言えば、「あえて長期低迷銘柄を保有する」という発想です。

こうすることで、バブルか否かの議論に巻き込まれず、常に絆創膏を貼ったり急落する可能性を指摘したりする機関や人を遠ざけることができます。また、そもそも安いため、比較的下げ余地が少なく「おはぎゃあ」が起きにくいなどのメリットを享受できます。バブル状態の銘柄に比べて、格段に心労を低減できます。

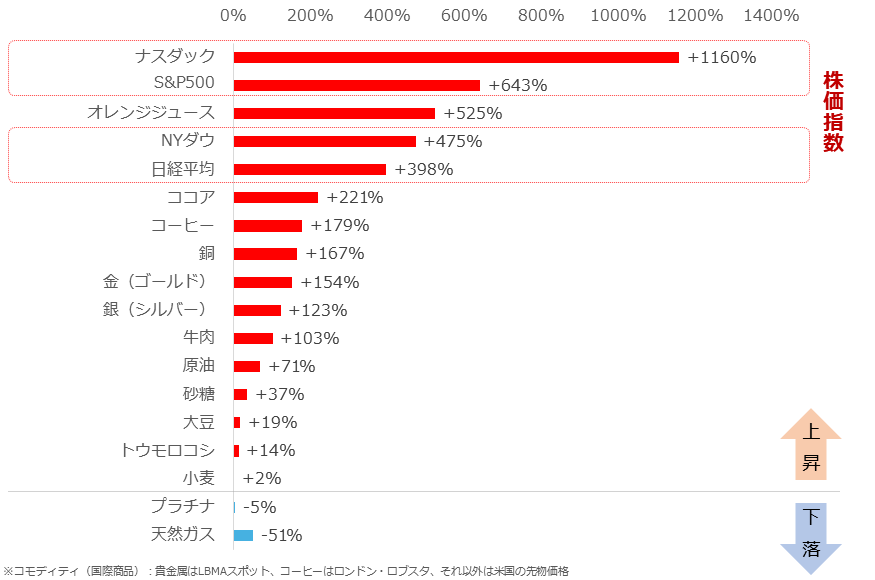

以下は、リーマンショック直後に株価指数が最安値をつけた月(2009年2月)の終値と2024年7月19日を比較した、主要銘柄の騰落率です。バブル状態にある株価指数が、ほかの銘柄と比較しても特異的な上昇を演じてきたことが、改めて確認できます。

図:リーマンショック直後の安値と足元の騰落率

リーマンショック直後の安値を下回っている銘柄が少ないことは、多くの銘柄において同安値が長期視点の価格推移における安値の目安(底値のめど)となっていることを意味します。同ショック後から足元まで、多くの銘柄において価格が下落しても同安値の水準を極端に下回るケースがほとんどなかったことを示唆しています。

逆に言えば、リーマンショック直後の安値と足元の価格がほとんど同じ銘柄が、長期視点の資産形成に資する銘柄、小さくない心労をもたらすバブル状態の銘柄と一線を画す銘柄だと、いえるでしょう。

低位からゆっくり上昇が安心継続の大前提

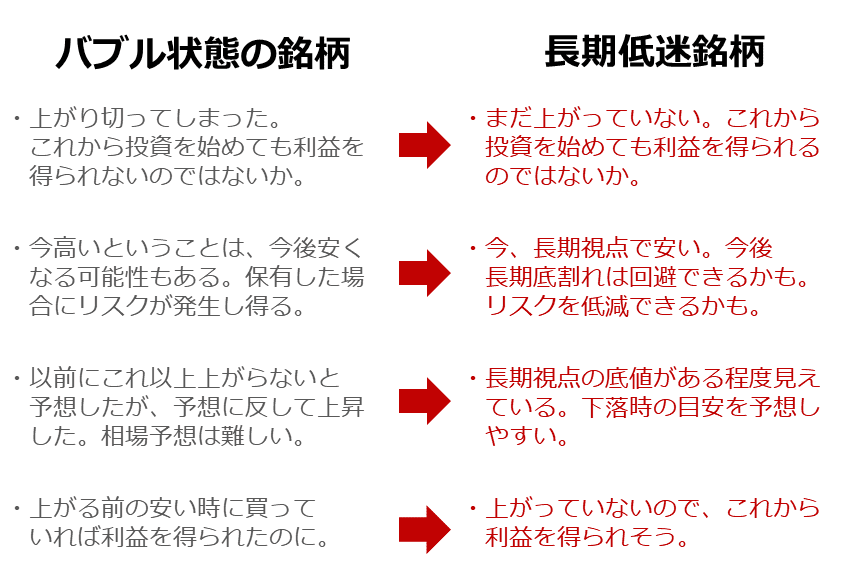

以下は、バブル状態にある銘柄と長期低迷銘柄(リーマンショック直後の安値と足元の価格がほとんど同じ銘柄)の対比です。バブル状態にある銘柄に比べて長期低迷銘柄は、全体的に期待度が大きく不安度が低いといえるでしょう。

図:バブル状態の銘柄と長期低迷銘柄の対比

バブル状態にある銘柄の「以前にこれ以上上がらないと予想したが、予想に反して上昇した。相場予想は難しい。」に対し、長期低迷銘柄は「長期視点の底値がある程度見えている。下落時の目安を予想しやすい。」という特徴があります。このことは、新たに買うときの迷いがバブル状態にある銘柄に比べて小さくて済むことを示唆しています。

あえて、心労が相対的に大きいバブル状態にある銘柄を買うことにも一定のメリットはあると思われますが(みんなが買っているという同調意識を得られる)、長期視点での運用となると、しばしば現在の状態のように、そのメリットに対する懐疑的な思いが湧いてくることもあると思います。

筆者が考える、具体的な長期低迷銘柄は「プラチナ」です。先ほどの図「リーマンショック直後の安値と足元の騰落率」で、同ショック直後の価格と足元の価格がほとんど変わっていない銘柄です。

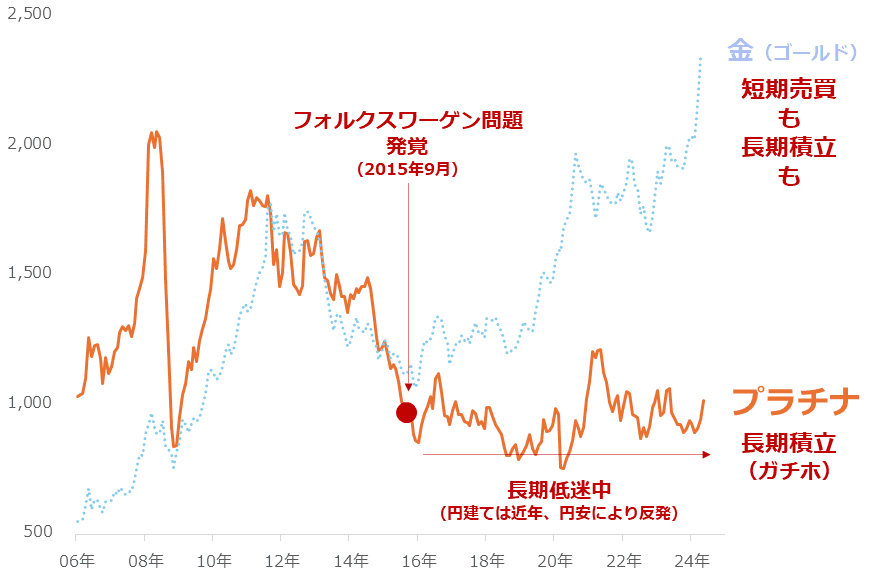

以下は、株価指数ほどではないものの、比較的上昇率が高い金(ゴールド)とプラチナの価格推移です。フォルクスワーゲン問題が発覚して主力需要である自動車排ガス浄化装置向け需要が急減すると「うわさされた」時期以降、長期低迷状態にあります。

図:プラチナと金(ゴールド)の国際価格 単位:ドル/トロイオンス

しかし近年、フォルクスワーゲン問題が発覚した際に非難の的となった自動車排ガス浄化装置向け需要は回復傾向にあります。北米、中国、インドなどでの増加が目立ち、2024年は問題が発覚した2015年を上回る見通しが出ています。

増加の背景については、電気自動車の影響が及びにくい大型車(トラックやバス)の排ガス浄化装置向け需要が増えていること、北米や欧州の一部でハイブリッド車への回帰が起きていること、世界各国で排ガス規制が年々強化され、自動車一台当たりに使われる排ガス浄化装置向けの需要が増えたこと(浄化装置の機能向上を背景とした需要増加)などが挙げられます。

ガチ(本気)ホールド(維持)できる銘柄

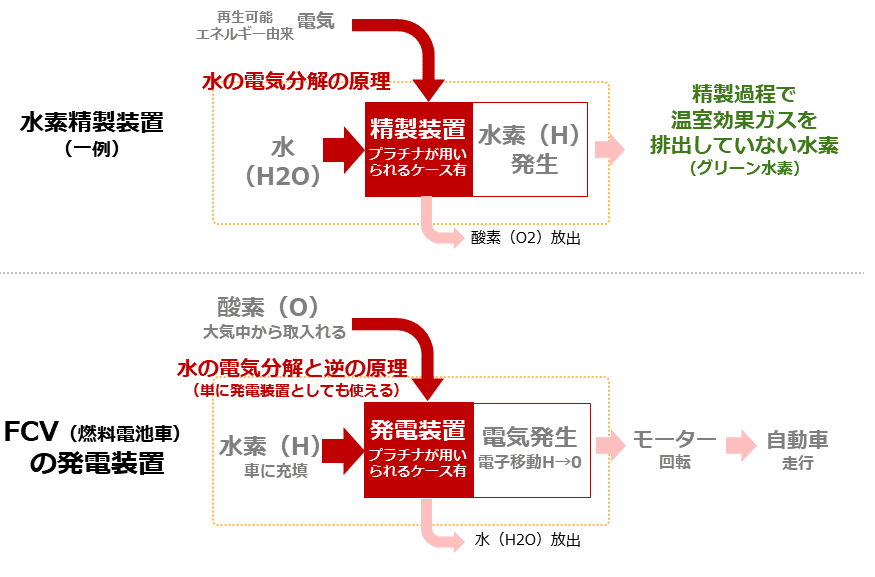

長期視点で見れば、日本と欧州各国が連携してルール作りを行っている水素社会にプラチナが大きく貢献する可能性があります。水の電気分解原理を利用した水素の生成において、使用する電気が再生可能エネルギー由来であれば、そこで生成された水素は「グリーン水素」と呼ばれます。グリーン水素は環境に最も優しい水素です。

図:期待されるプラチナの新しい需要(水素関連)

水素は生成過程を明確にする目的で色分けされています(水素自体は無色)。グリーン水素のうち、使用する電力が太陽光発電によって得られたものであればイエロー水素、原子力発電によって得られたものであればピンク水素と呼ばれます。

また、化石燃料を原料として生成した際に発生する二酸化炭素を回収した水素はブルー水素、回収せずに大気中に放出した水素はグレー水素と呼ばれます。グレー水素のうち石炭由来であればブラック水素などと呼ばれることもあります。

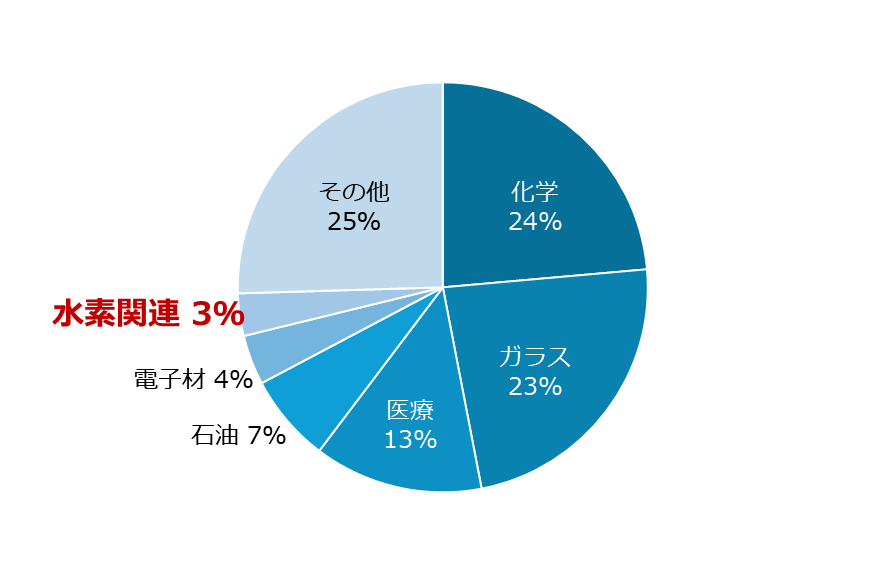

下の図の通り、プラチナには「水素関連」の需要があります。近年、増加傾向を示しつつあること、今後増加が見込まれることを理由に、WPIC(World Platinum Investment Council)は今年から需給統計の項目の一つに加えました。

プラチナにとって、水素は超長期視点のテーマです。半年や1年先ではなく、10年、20年単位の需要増加要因です。長期資産形成になじむ、テーマだといえます。

図:プラチナの産業用需要内訳(2024年予想)

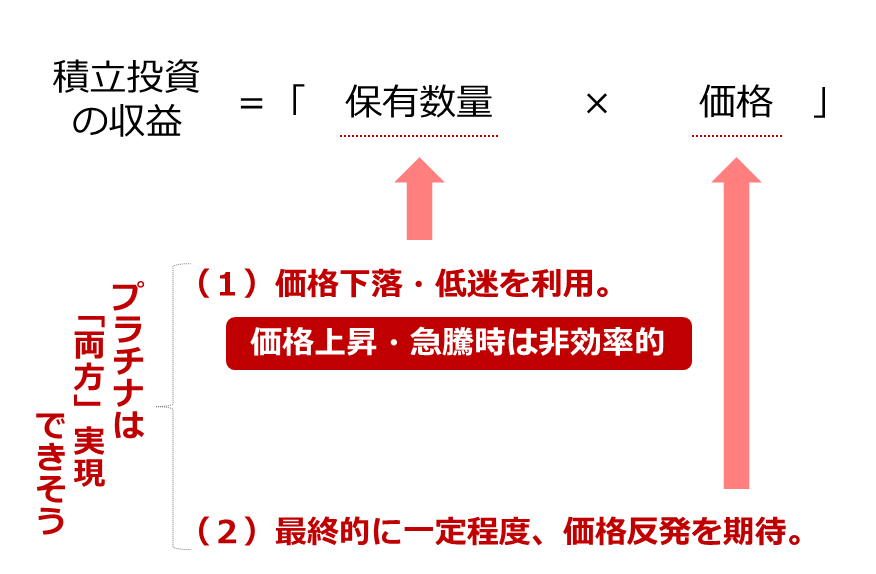

「プラチナだから積立投資をがんばれる理由」で述べたとおり、足元のプラチナは積立投資の収益を大きくし得る二つの条件を持っています。価格低迷を利用した効率的な保有数量増加の可能性があること、長期視点の価格反発を利用した最終的な収益増加の可能性があることです。

これらは、バブル状態にある銘柄にはない、長期視点の資産形成に資する大変に大きなメリットです。心労をできるだけ軽減しながら、長期視点の資産形成をする銘柄として、プラチナは今後、注目されると筆者はみています。

株価急落時に考える本当の「受け皿」銘柄。それは、バブル状態の銘柄と一線を画した、相対的に不安を低減する、特に積立投資に有利な二つの条件を兼ね備えた、ガチ(本気)でホールド(維持)できる銘柄です。

長期投資のお供として、プラチナ積み立てを加えてみては、いかがでしょうか。(筆者は筆者の意思でプラチナの分析・情報発信を行っています。何らかの圧力を受けて、プラチナを取り扱うようなことはしておりません)

図:積立投資の収益イメージと効率化させるための二つの条件

[参考]積み立てができる貴金属関連の投資商品例

純金積立(当社ではクレジットカード決済で購入可能)

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA(ニーサ:少額投資非課税制度)成長投資枠対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。