今週の株式市場ですが、日米で金融政策イベントが開催され、いよいよ9月相場の「ヤマ場」を迎えることになります。

17日(火)から18日(水)に行われるFOMC(米連邦公開市場委員会)と、続く19日(木)から20日(金)の日本銀行の金融政策決定会合を通じて、今後の相場のシナリオを描くきっかけや手がかりを探ることになりますが、果たして、イベントを通過した後の相場の景色は大きく変わるのでしょうか?

そこで、今回のレポートでは米FOMCを中心に、直近の米国株市場の動きなどを確認しながら、現状で想定されるポイントなどについて考えていきたいと思います。

米FOMC前に上昇した米国株市場が意味するもの

まずは、先週の日米株式市場の状況からチェックします。結論から言ってしまうと、振れ幅の大きいもみ合いとなった日本株に対して、米国株は週末にかけて大きく上昇する展開となりました。

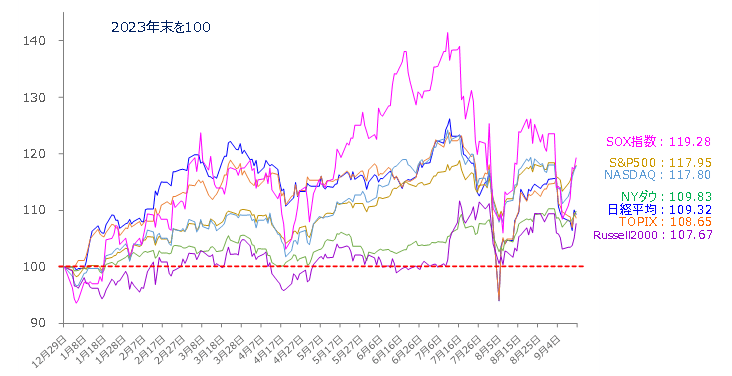

図1 日米主要株価指数の年初来パフォーマンス(2024年9月13日時点)

こうした日米株式市場の値動きの違いは上の図1を見ても明らかです。今週の米FOMCを前に、様子見の展開も想定されていた米国株市場ですが、結果的に上昇となった背景には、「米半導体を中心に、AI関連銘柄が物色される動き」があったことと、「FOMCでの利下げ幅拡大観測が高まった」ことが挙げられます。

まず、前者については、現地時間11日(水)に、米半導体大手エヌビディア(NVDA)のジェンスン・ファン最高経営責任者(CEO)が同社の半導体需要の強さを強調する発言があったことが材料視されました。この流れは、日本株市場にも受け継がれ、12日(木)の日経平均株価は前日比で1,213円上昇し、今年3番目の上げ幅となりました。

そして後者については、米WSJ(ウォール・ストリート・ジャーナル)のFRB(米連邦準備制度理事会)ウォッチャー記者が12日付の記事で、「FOMCでの利下げ幅が0.25%か0.5%になるかの判断は微妙」と報じたことで、利下げ幅の拡大期待が相場を押し上げる格好となりました。

ここ最近のAI関連株については、ネガティブな論調が増え始め、それと共に株価も冴えない動きとなっていましたが、再び見直し機運が高まったこと、そして、FOMCでの0.5%の利下げ期待を先取りする動きが米国株市場を支える構図になったと言えます。

最高値を意識する米国株市場

米国株市場の動きについて、チャート面でも踏み込んで確認して行きたいと思います。

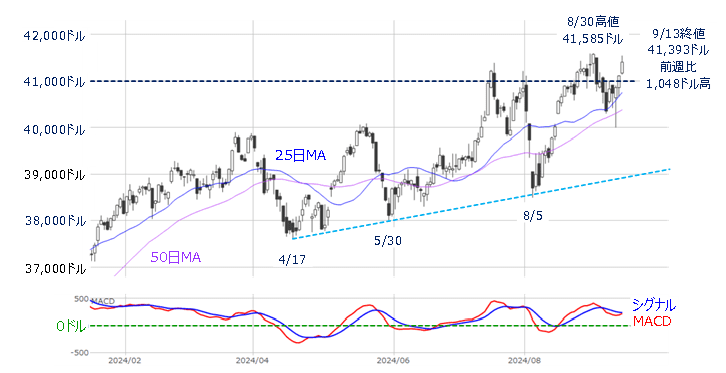

図2 米NYダウ(日足)とMACDの動き(2024年9月13日時点)

上の図2は米NYダウの日足チャートですが、週末13日(金)の終値は4万1,393ドル、週間ベースでも1,000ドルを超える上昇を見せたほか、8月30日の取引時間中の高値(4万1,585ドル)超えも射程圏内に捉えていることが分かります。

株価の下値についても、4月17日、5月30日、8月5日と、下値が順調に切り上がっているほか、25日と50日移動平均線も概ね右肩上がりを描いているため、日足チャートから見たトレンドは上昇基調を辿っていると言えます。

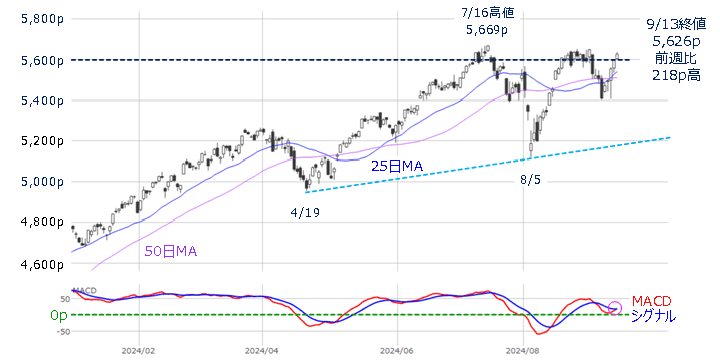

図3 米S&P500(日足)とMACDの動き(2024年9月13日時点)

S&P500についても、NYダウと同様に、下値を切り上げる一方、上値についても、7月16日の取引時間中の高値(5,669p)超えをうかがうところまで上昇しています(上の図3)。

NYダウと異なるのは、5,600pの節目の株価水準が上値の抵抗となっているように見えるところですが、下段のMACDを見ると、8月の下落局面でも「0p」ラインを維持したほか、先週末にはシグナルをわずかに上抜けるなど、こちらも日足チャートからは上昇基調を維持していると言えそうです。

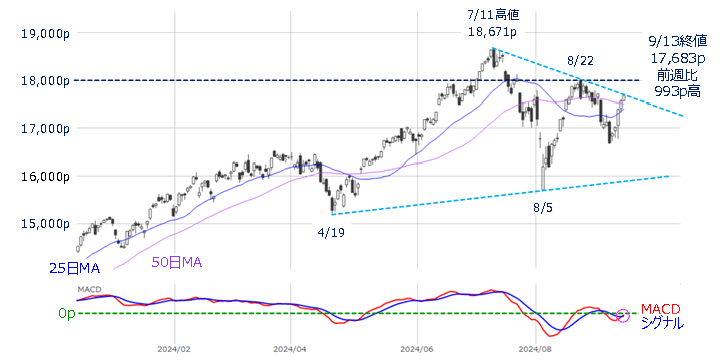

図4 米NASDAQ(日足)とMACDの動き(2024年9月13日時点)

そして、最後にNASDAQを見てみると、下値を切り上げているのはNYダウやS&P500と共通していますが、上値については切り下げており、先週末13日の株価は、7月11日と8月22日の高値どうしを結んだ線(上値ライン)の延長線上に位置していることが分かります。

そのため、目先のNASDAQは、上値ラインやその上にある1万8,000pの節目の株価水準超えをトライできるかが焦点になってきます。

NASDAQには、先ほども述べたエヌビディアをはじめ、多くのIT・テック株が上場しています。確かに、エヌビディアCEOの発言をきっかけに持ち直しの動きを見せたものの、「巨額のAI投資に見合う収益化」という論点自体は払拭されたわけではないため、継続的な株価上昇には、今後の業績で結果を示していく必要があります。

ちょうど1カ月後には決算発表が本格化していくタイミングですので、その答え合わせにはまだ時間が掛かります。

それまでは、上値ライン超えや1万8,000pへトライする可能性は高いと思われますが、7月11日の高値を超えるほどの勢いとなるには、新たな買い材料やムードの強さが出てこないと、厳しいかもしれません。

今週のFOMCで相場シナリオは変わるのか?

こうした状況下で迎える今回のFOMCですが、焦点としては、こちらのレポートでも触れたように、以下の3つが挙げられます。

- 利下げ幅が0.25%か、それとも0.5%なのか

- 仮に今回が0.25%の利下げだった場合、次回以降の利下げ姿勢はどうなのか

- その根拠となるFRBの景気認識はどんな感じなのか

これまで見てきたように、米国株市場はすでに0.5%の利下げ幅拡大を一部で織り込んでいる面があるため、仮に、FOMCでの利下げ幅が0.25%だった場合には、期待を先取りしただけに株価が下落する初期反応を見せるかもしれません。

とはいえ、個人的な見解ではありますが、先ほどのWSJの記事は、米FRBが「今後の利下げ幅の選択肢を持っておきたい」という趣旨で記者に観測記事を書かせたものであって、必ずしも9月の0.5%の利下げを織り込ませるためのものではないと思われます。

いずれにしても、今回のFOMCの結果やその後のパウエルFRB議長の記者会見等で、今後の利下げペースに対する考え方が何らかの形で示されることになるため、今回の利下げ幅が0.25%で、株式市場の初期反応が下落であっても、割と早いタイミングで持ち直すと考えられます。

それと同時に、今後の利下げペースについてFRBの見解が示されるということは、それだけ米国の景気に対して警戒感がくすぶっていることの表れでもあります。

また、先ほどは米NYダウやS&P500が最高値をうかがいつつあることをチャートで確認しましたが、安全資産とされる金の価格も最高値を更新する動きを見せています。

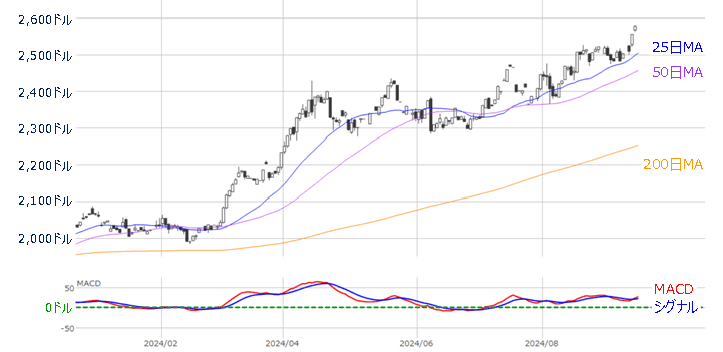

図5 金先物(COMEX・期近)日足とMACD (2024年9月13日時点)

上の図5は、金先物(COMEX・期近)の日足チャートです。こちらはこれまで見てきた米国株のチャートと比べても、より強い上昇トレンドを描いていることが分かります。

そのため、今回のFOMCをどのような形で通過しても、相場のシナリオを変更するほどの動きは出ず、結局は経済指標や企業業績などのデータをにらみながら株価水準の落ち着きどころを探っていく状況になる確率は高そうです。

日本株は為替の重石を跳ね返す材料が欲しい

また、FOMCの利下げ幅拡大観測は、株価や金価格だけでなく、為替市場にも表れています。

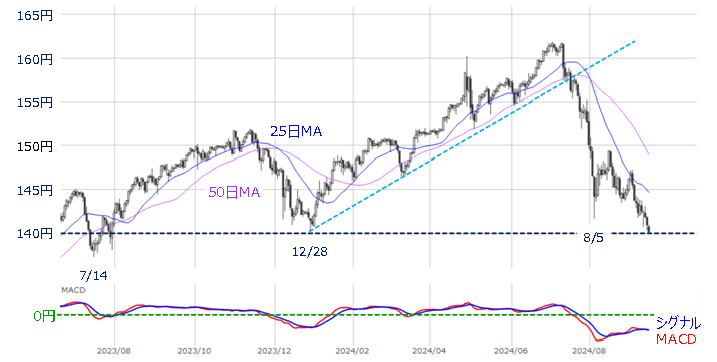

図6 米ドル/円(日足)とMACD (2024年9月13日時点)

上の図6を見ても分かるように、足元では円高/ドル安の基調が強まっていることが確認できます。

その水準は、8月5日の株価急落時を超え、日本が祝日で休場日であった今週16日(月)には、1ドル=139円台まで円高が進行する場面も見られています。

チャート上でも、円高傾向の底打ち感を示す目立ったサインもなく、1ドル=140円近辺の水準は、国内輸出関連企業の多くで想定為替レートとなっているため、米FOMCの結果を受けて円高が進行してしまった場合には、日本株にとって重石となることが見込まれます。

もちろん、国内株式市場には円高がメリットとなる企業や、円高に耐性のある輸出企業なども存在するため、相場をある程度支える役割を担うと思われますが、やはり、市場全体として日本株が上昇していくには、まずは「ここから先の円高はなさそう」という為替水準を確認したいところですし、円高を跳ね返す日本株の買い材料が欲しい状況です。

とはいえ、足元の相場は、「景況感で揺れ動く米国株と、その米国次第で揺れ動く日本株」という構図になっているため、こうした構図を変えるには、現在行われている自民党総裁選や立憲民主党の代表選、その先を見据えた衆議院解散など、政治面がプラスに働くことなどに期待したいところです。

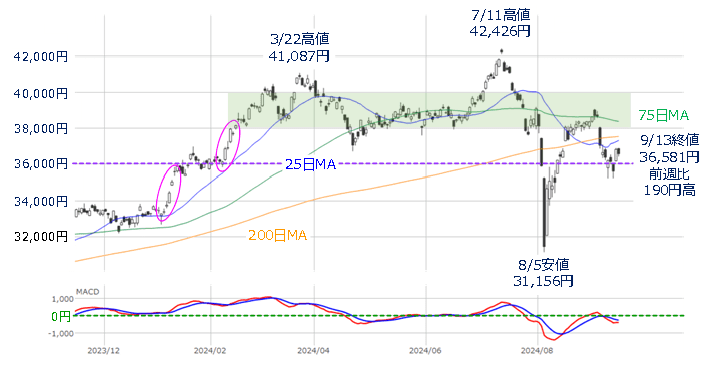

図7 日経平均(日足)とMACD (2024年9月13日時点)

したがって、日本株(日経平均)に対する見方も前回のレポートとあまり変わっていません。

上の図7が示す通り、3万6,000円台をベースに、取引に厚みがない(ローソク足の本数が少ない)上下2,000円の値幅内での推移が基本シナリオとなります。仮に上昇した場合でも、3万8,000円台から4万円台にかけては、ローソク足の本数が多い取引に厚みがある価格帯になるため、上値が重たくなることが想定されます。

ここからしばらくの日本株は、移動平均線(25日や200日、75日)を意識しつつ、しっかり値固めをして、次の展開へつなげて行くことが重要な「ガマン」の局面なのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。