円キャリートレードの巻き戻し

日本の量的緩和政策は<国民の預金を連帯保証人とするインフレ政策>である。破滅的なアベノミクス政策は、円安によって企業収益を上げ、その恩恵が家計に還元されるのを待つことが目的であった。しかし、トリクルダウンは一向に起こらず、国民の有意義な賃金上昇をもたらすという点では大失敗であった。

そして、これまで日本の異常低金利と量的緩和が世界のエブリシングバブルを支えてきた。そしてドル/円の上昇は、エブリシングバブルの象徴であった。しかし、この失敗したMMT(現代貨幣理論)実験も、日本のインフレ圧力(利上げ圧力)によってゆっくりと終わりに近づいているようだ。

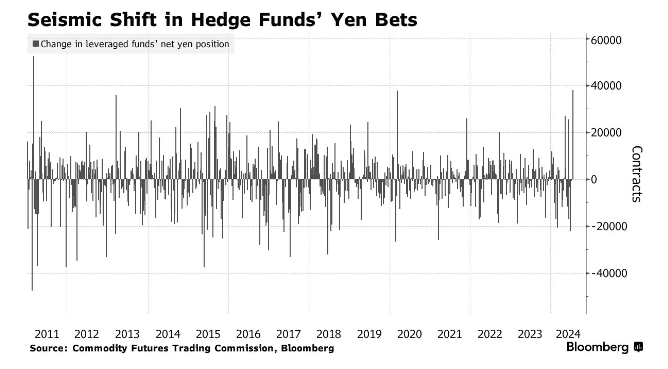

先週、ヘッジファンドは日本円のショート(空売り)を13年以上ぶりに大幅減少させた。

ヘッジファンドの円ベッドに激震

ヘッジファンドだけではない。円売りのゲームに参加しているのは日本の個人投資家だけではないのである。日本銀行が長期にわたる異常低金利を続ける中、円は調達通貨となり、推定20兆ドルの円キャリートレードが行われているという。

この円キャリートレードの巻き戻しが起これば、ドル/円は長期的に円安を継続するとしても、その途上でドル/円の10円や20円くらいの円高はいつでも起こりえるのである。

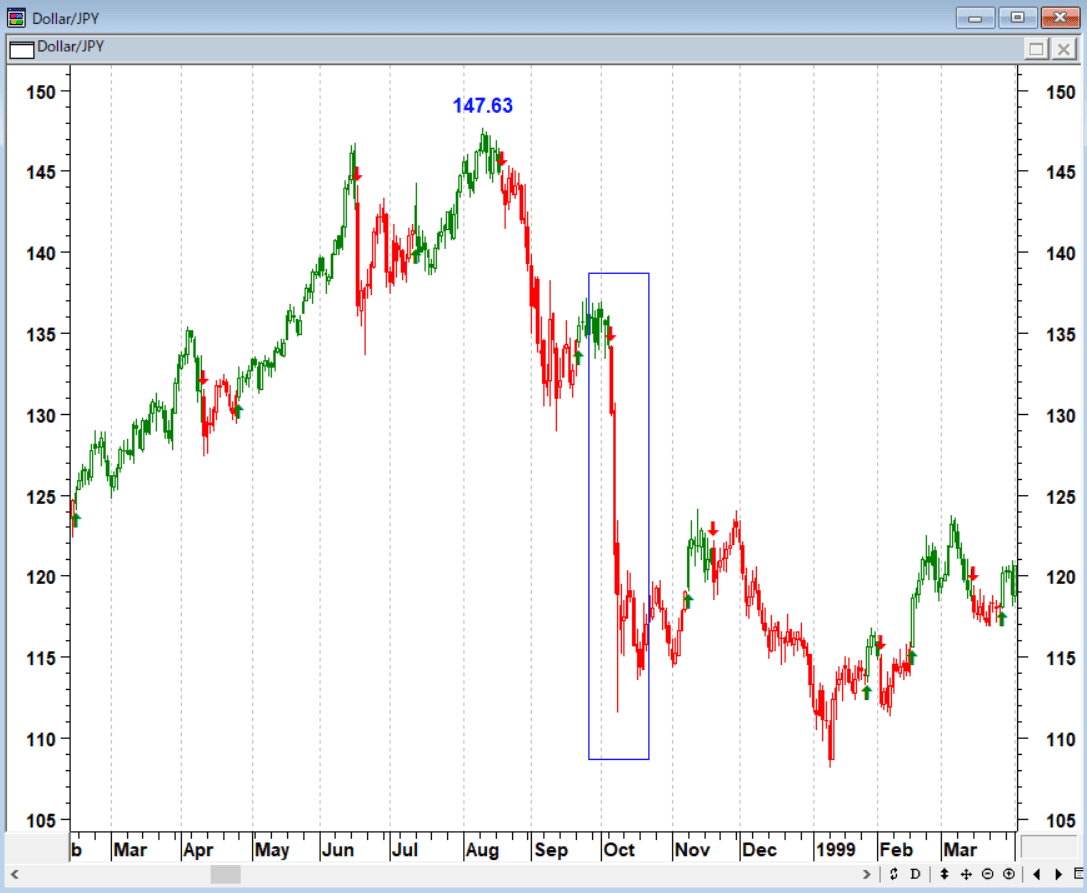

注意しなければならないのは、こうした円キャリートレードは、株式市場が暴落すれば(1998年のロシア危機・LTCMショックや2008年のリーマンショックで巻き戻されたように)最終的には涙をのむことになることである。

ドル/円(日足)1998年のロシア危機とLTCMショックによる円キャリーの巻き戻し

後にも先にもこんなすさまじい円高相場を筆者は体験したことがない…

出所:石原順

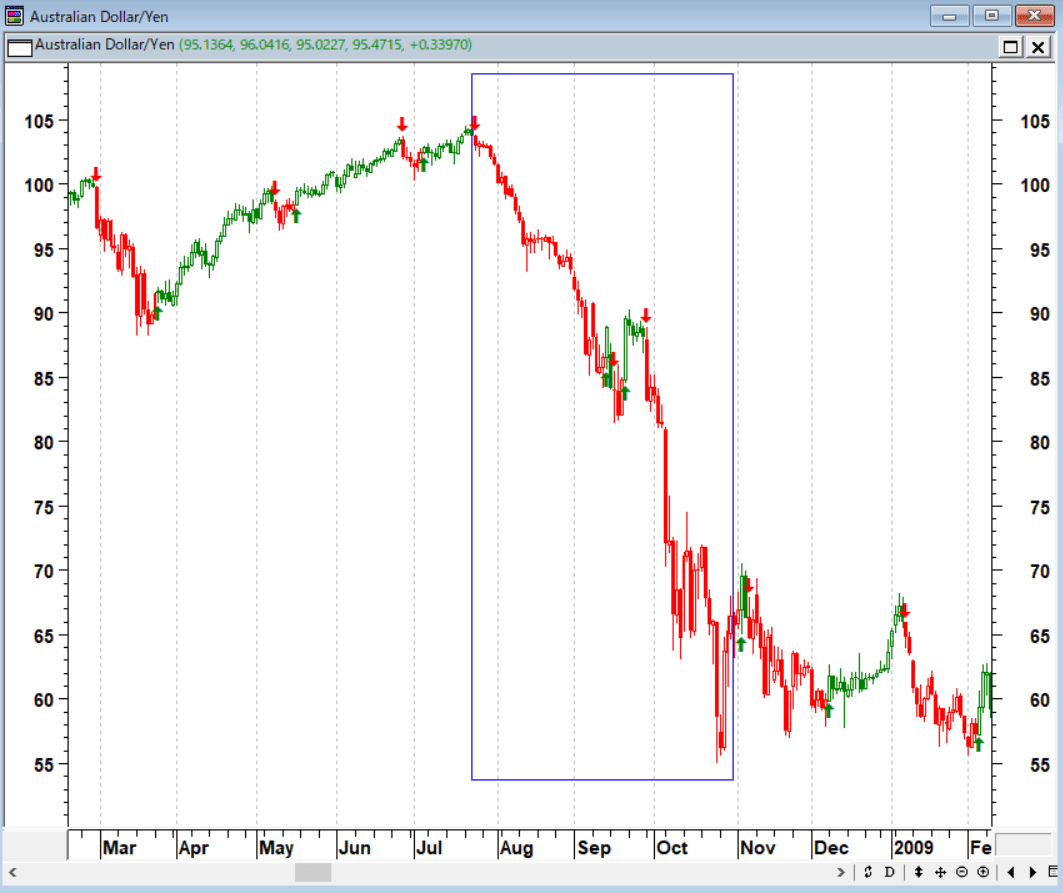

豪ドル/円(日足)2008年のリーマンショックで大暴落

株の暴落に注意! 2008年の円キャリートレードの巻き戻しは壮絶だった…

出所:石原順

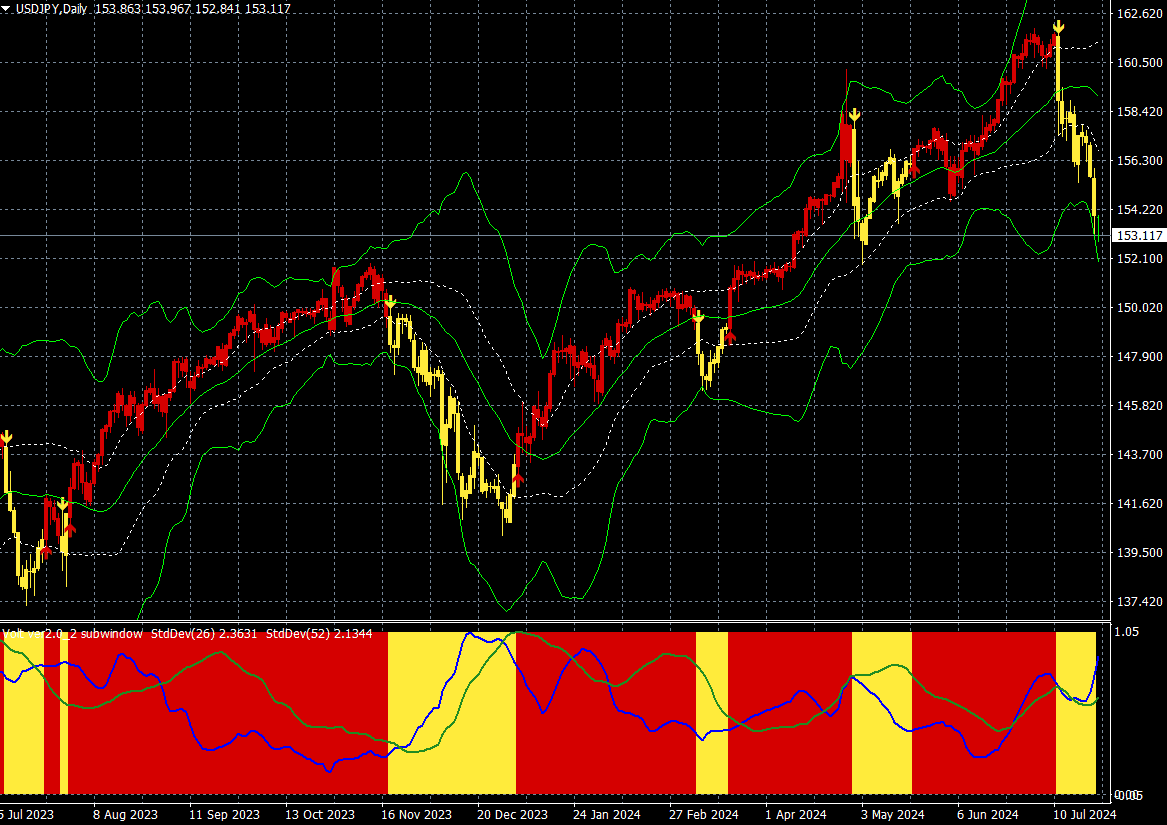

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

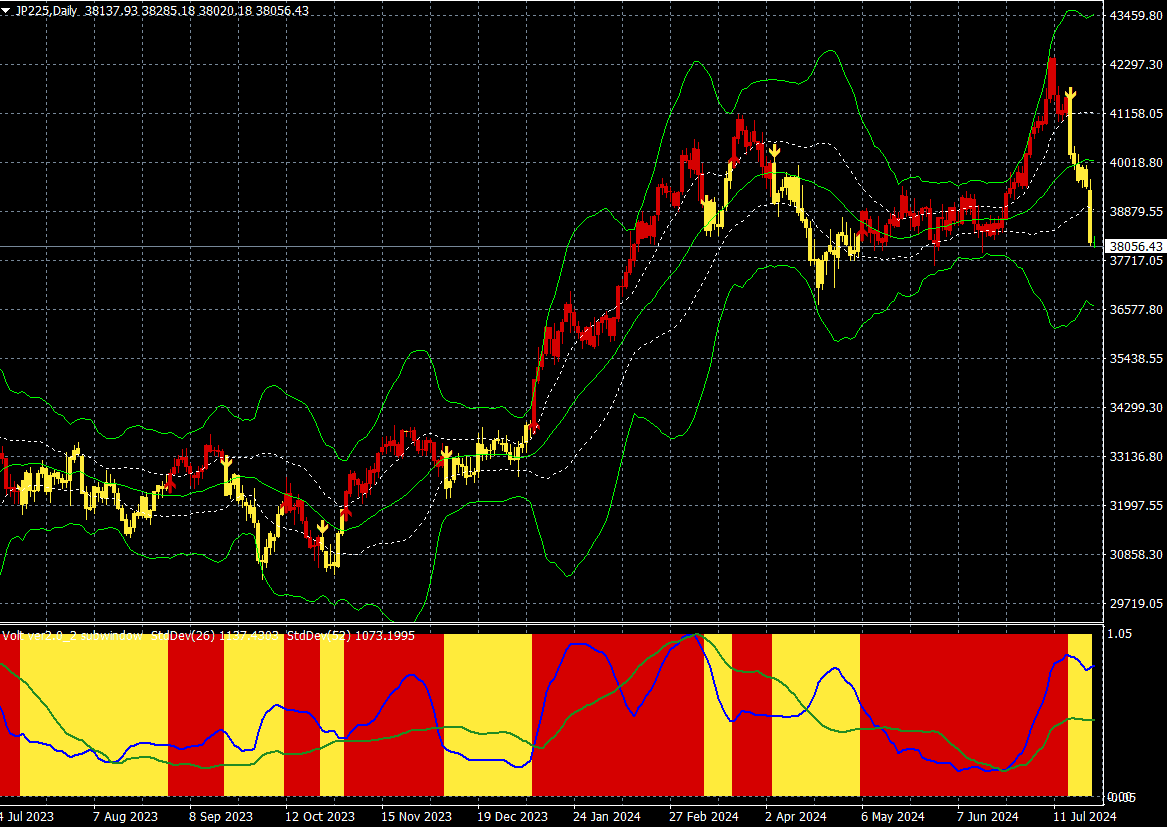

日経平均CFD(日足)

出所:楽天MT4・石原順インディケーター

相場で大損する最大の原因は、「必ず上がるとか必ず下がる」といった思い込みと、損が出た後の対処のまずさである。未来を正確に予測することは誰もできないのである。筆者はトレンドフォローの売買シグナルに従って、相場についていくだけだ。

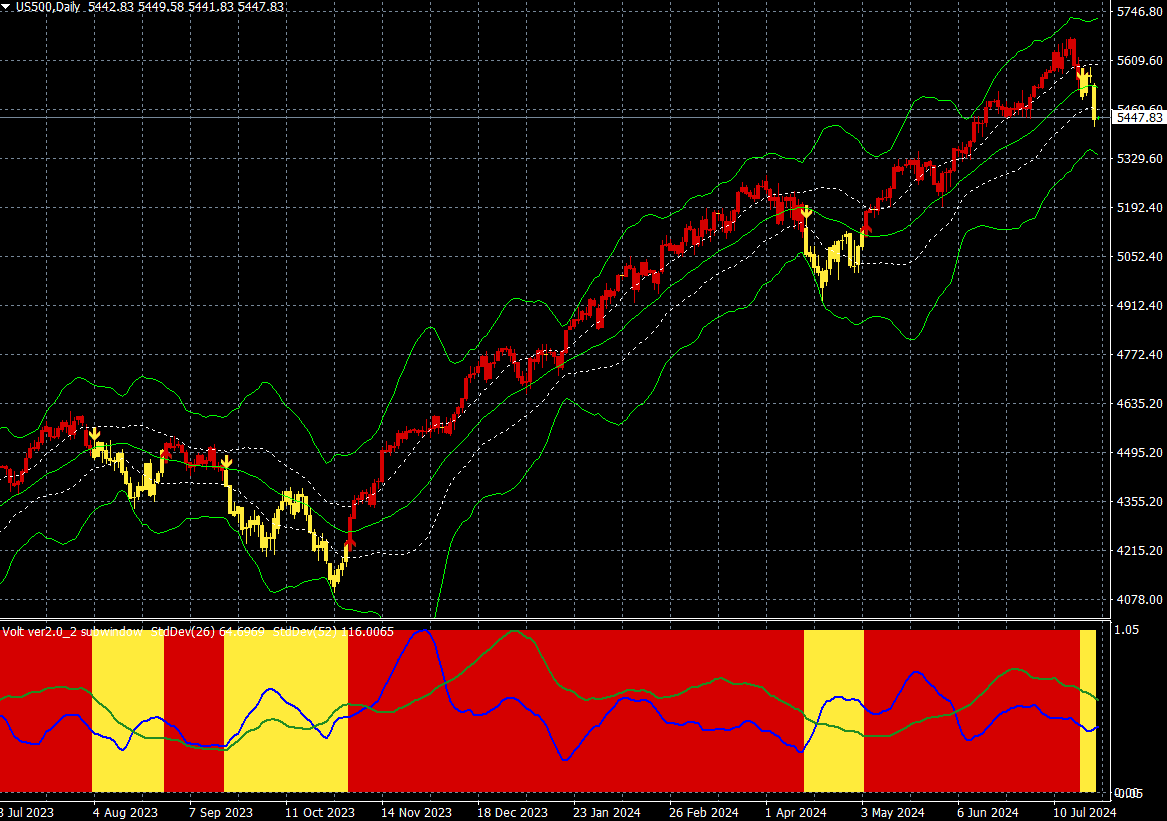

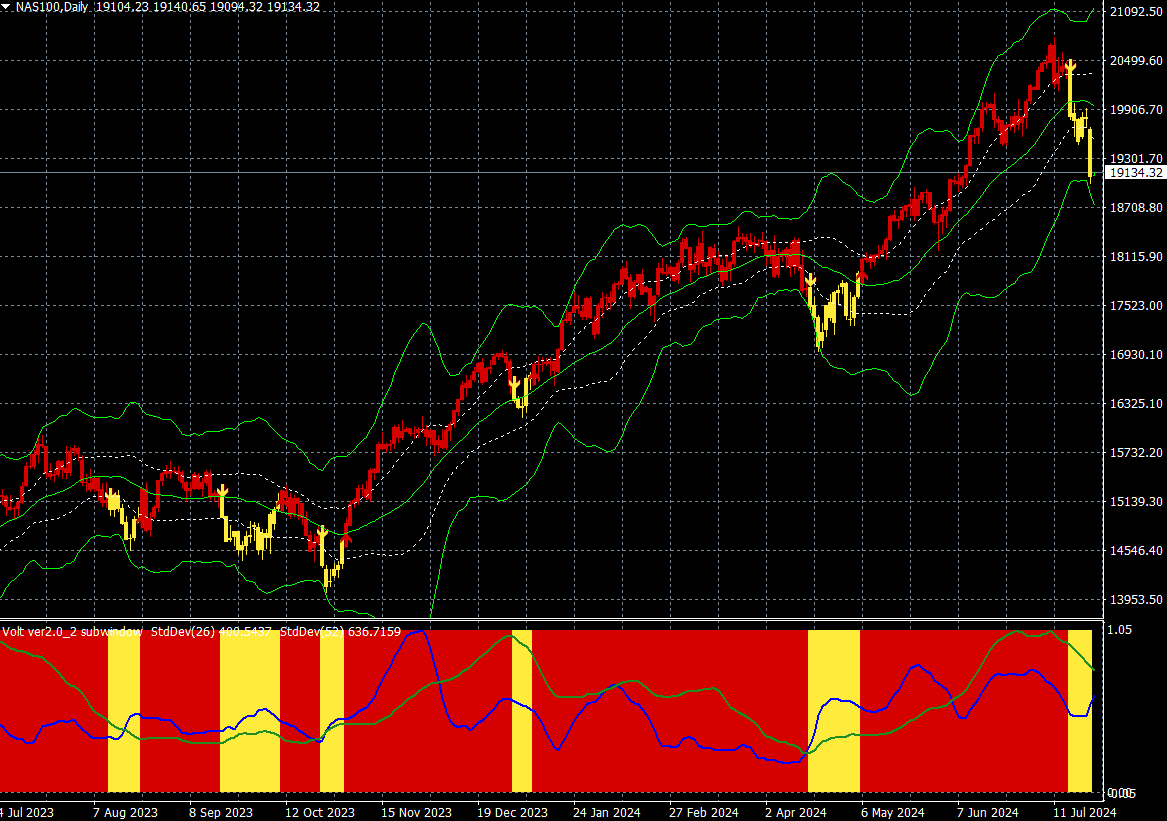

S&P500は361日ぶりに1日当たり2%以上の下落を記録

昨日の市場でS&P500種指数は361日ぶりに1日当たり2%以上の下落を記録した。中央銀行バブル(国家管理相場)によって続いてきた2007年以来の2%以上の下落がない最長記録は終わった。昨日の米国株式市場では、マグニフィセント7は時価総額6,000億ドル以上を失い、S&P500は時価総額1.1兆ドルを失った。今後は相場のボラティリティが高まることが予想される。

Mag7は過去10日間で時価総額が約2兆ドル減少した

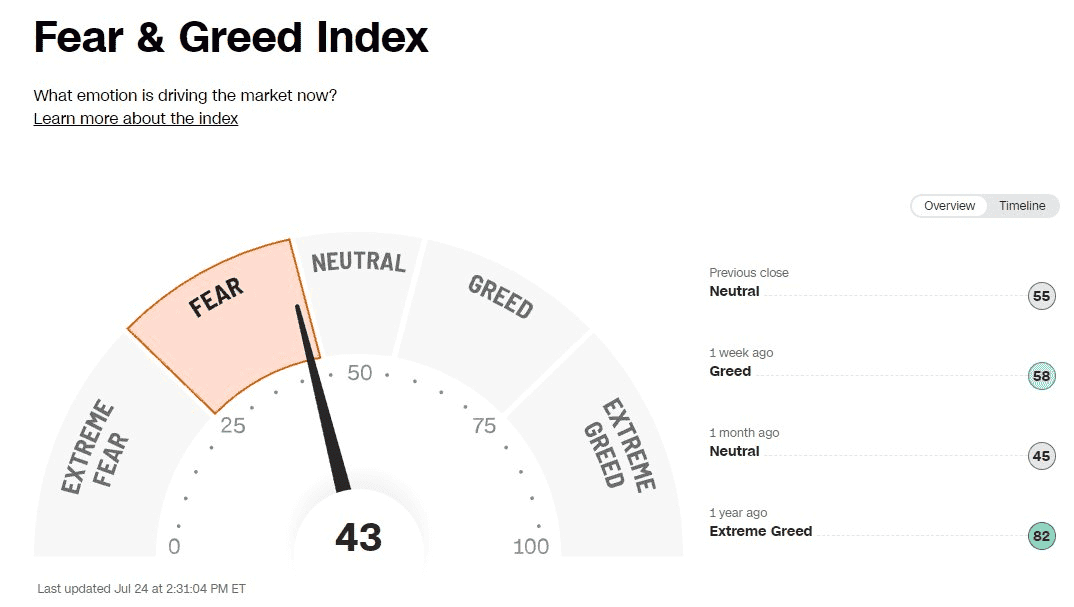

CNNの恐怖と欲望指数は恐怖ゾーンに…

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

相場で最も難しいのは利食いである。株式相場は市場サイクルの前半でもうけるのは簡単だが後半にそれを維持するのが難しい!

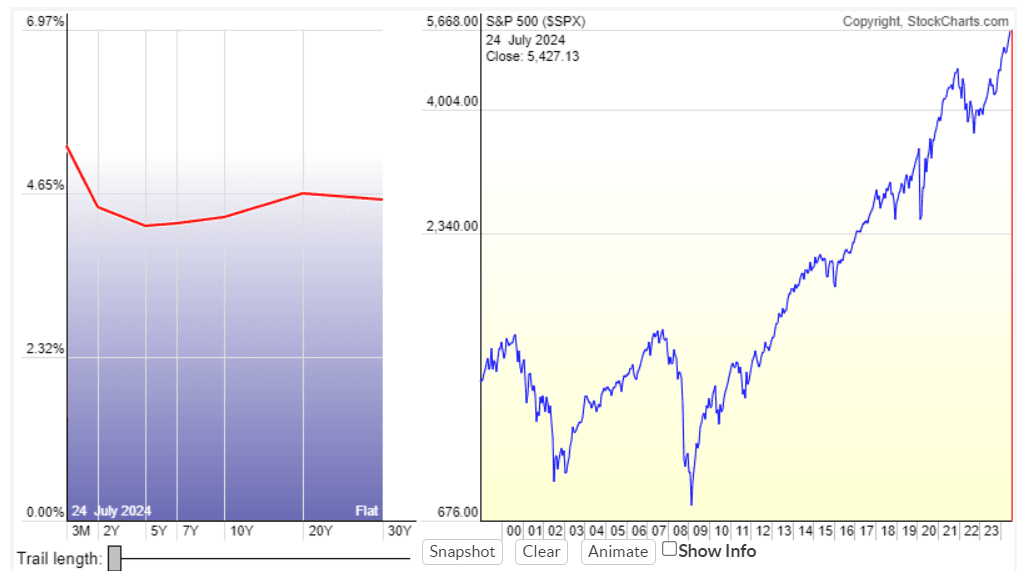

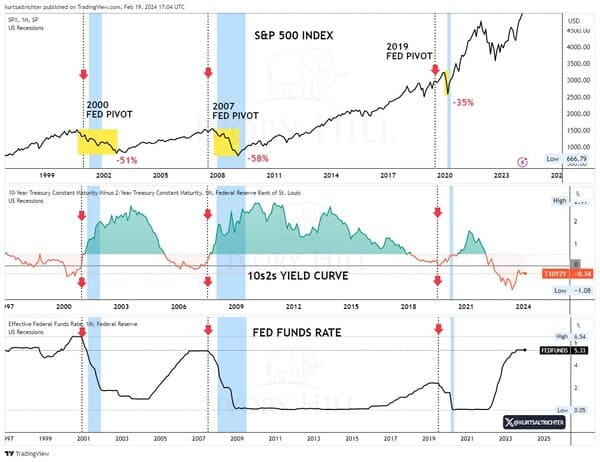

逆イールドはリセッション(景気後退)が始まる直前に解消される傾向がある

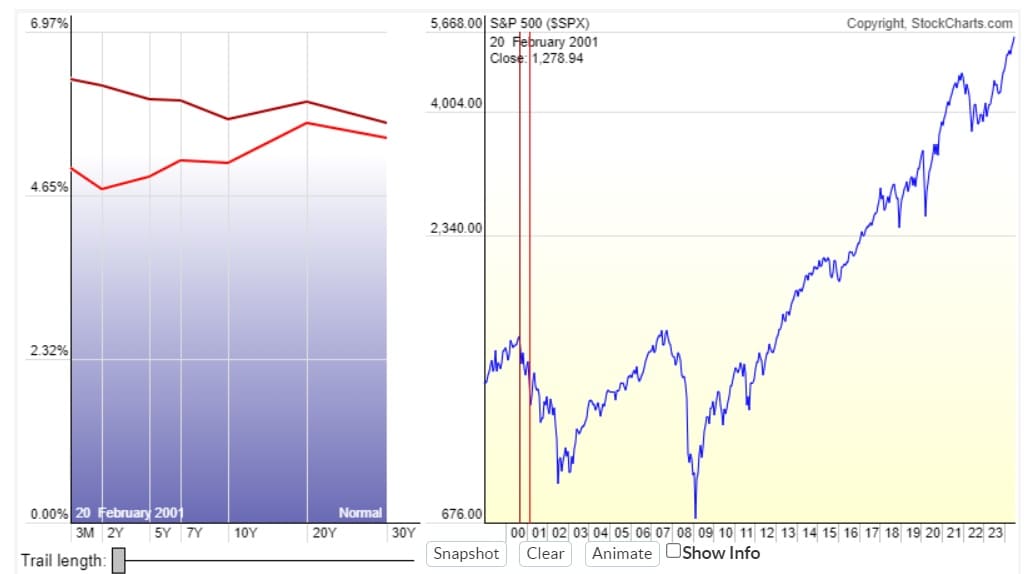

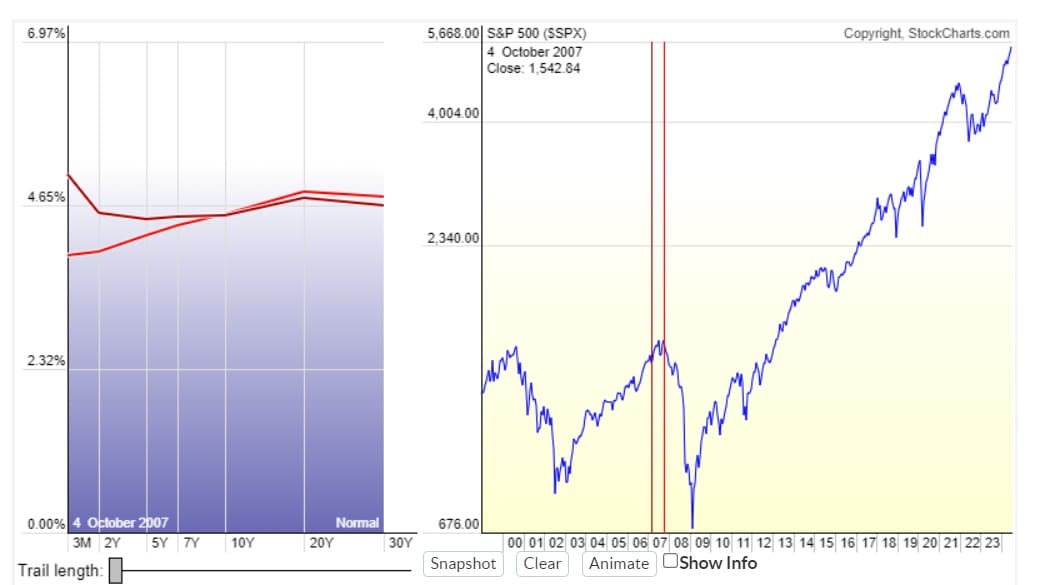

先週のレポート『イールドカーブが正常化した時、株式市場は最大の試練を迎える』に対して、いくつか照会があったので、補足しておきたい。

逆イールドはリセッション(景気後退)が始まる直前に解消される傾向がある。明らかに景気後退が迫っている時は、中央銀行が利下げを開始し短期債利回りを低下させるからだ。

米国債利回り曲線で逆イールドの解消が進めば、リセッションに注意するだけでなく暴落を警戒しなければならない。この先、米国が利下げサイクルに入り、イールドカーブが正常化(順イールド)した時、米国株式市場は「最大の試練」を迎えると思われる。

米国のイールドカーブ(3カ月~30年の利回り曲線)とS&P500の推移(2000~2001年)

米国のイールドカーブ(3カ月~30年の利回り曲線)とS&P500の推移(2006~2007年)

米国のイールドカーブ(3カ月~30年の利回り曲線)とS&P500の推移(2024年7月24日現在)

S&P500、10年・2年イールドカーブ、FFレートの推移

ただし、FRB(米連邦準備制度理事会)が「連続利下げ」に踏み切らない場合は、逆イールドの解消は緩慢な動きになるかもしれない。

FRBの金融政策は機能していないどころか、事態を悪化させている。なぜなら、その政策は「米国経済をむしばんでいる財政赤字によるインフレ」に全く対応していないからだ。

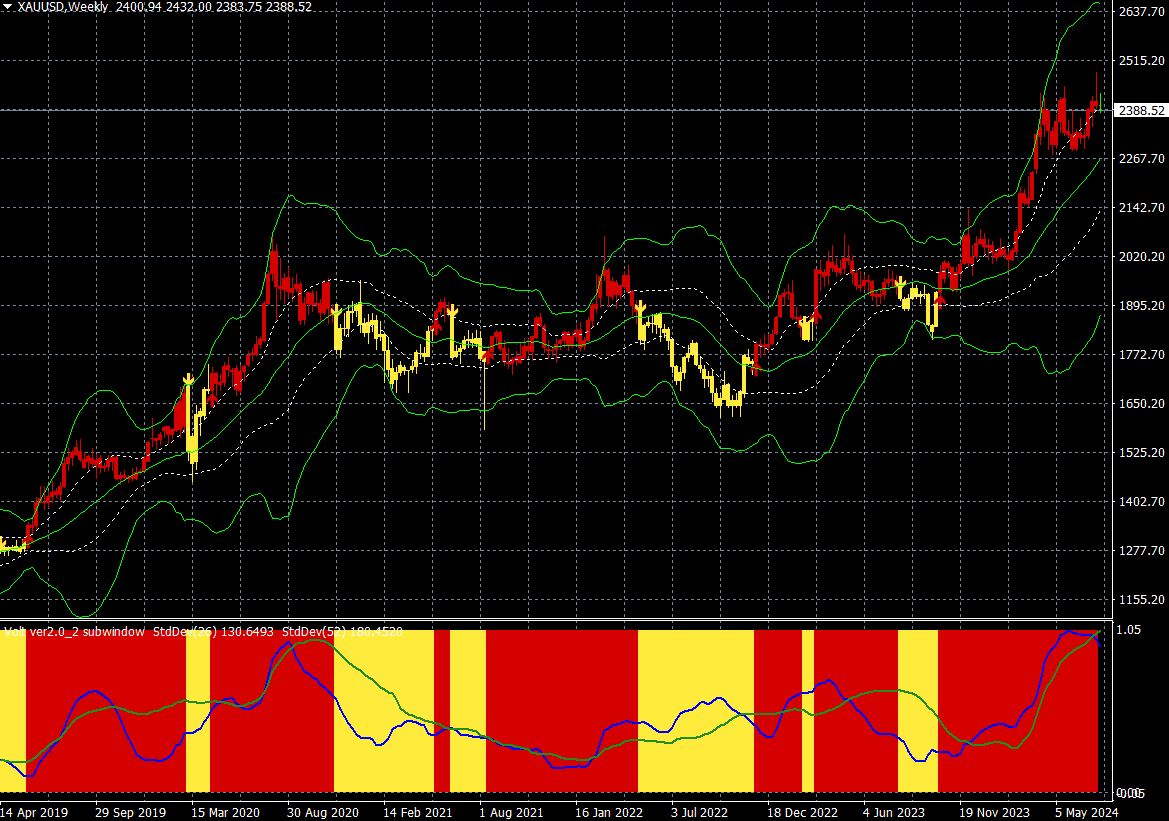

現在、国債の資産ポートフォリオにおける潜在的な損失は、多くの中央銀行をゴールドの買い増しに導き、第3波が予想される新たなインフレ圧力の爆発から身を守ろうとする動きである。

エブリシングバブルが崩壊すれば、「全部買い」が巻き戻されて「全部売り」になる。従って、ゴールドも全部売りの動きに巻き込まれて下落するだろう。

しかし、資産間の相関性が高く、金融破壊が恒常化する昨今の相場において、ゴールドは比較的ボラティリティが低く、相関性が低く、長期的なリターンが大きいため、投機とは関係のないインフレヘッジとして慎重なポートフォリオに加えることができる。

イーロン・マスクやレイ・ダリオ、その他の人々が気づいているように、G7の西側諸国は資産と負債を両方膨らませる両建て経済によって、2008年よりもはるかに深刻な国家債務危機に向かっている。バイデンの老齢化についてうそをついてきたのと同じように、彼らは経済についてもずっとうそをついてきた。

しかし、今日の大多数の人々は「だまされたがっている」のかもしれない。ニーチェが指摘した日々の奴隷的生存および社畜・国畜労働に疲れた人々は、もう「考えたくない」のである。「みんなで渡れば怖くない」「だまされていた方が楽だ」という気持ちが意識の深部に宿っているのだ。

いかなる政治家も米国の未曽有の負債を返済することはできない。従って輪転機だけが問題の先送りを可能にする。従って、今後も金融当局は紙幣を大量に印刷するだろう。

ゴールドCFD(週足)

出所:楽天MT4・石原順インディケーター

過去の経済動向やファンダメンタルズを理解することは、より多くの情報に基づいた予測をするのに役立つ。だが、相場に絶対はない。未来は不確実であり、過去の成功が将来の正確さを保証するものではない。現在の相場は地政学リスクを含む「予期せぬ出来事」に対する備えをしなければならない位相に入ったと思われる。

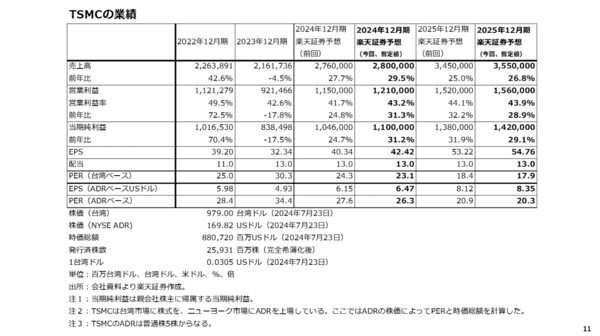

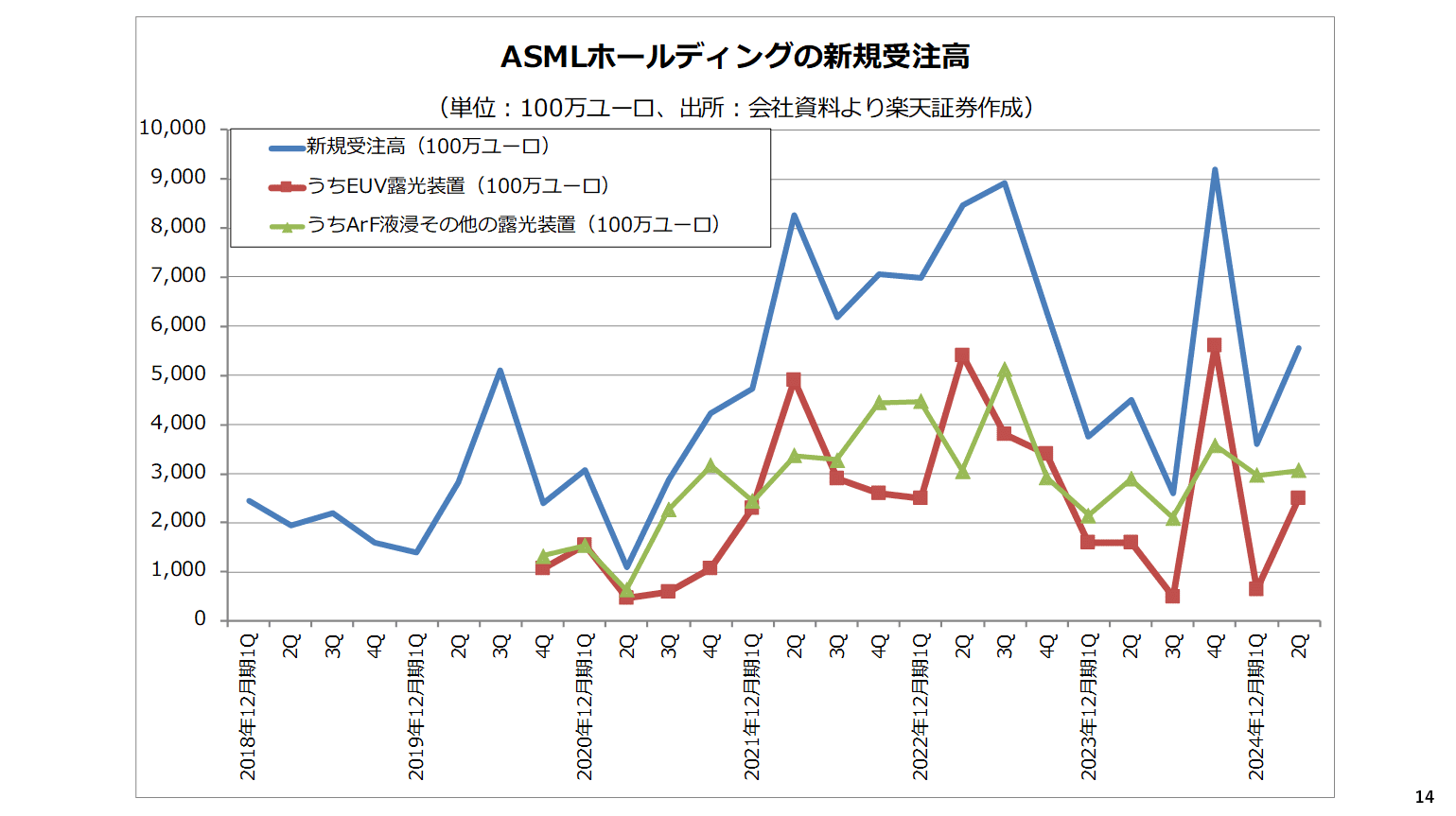

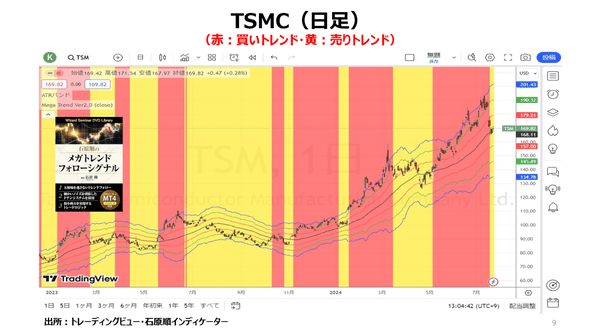

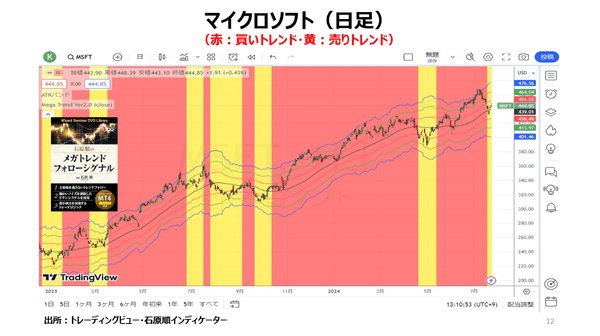

7月24日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

7月24日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、今中能夫さん(楽天証券経済研究所チーフアナリスト)をゲストにお招きして、「ビックテックの個別銘柄診断」「円高・株安相場」「市場を不透明感が覆っている」「FRBのピボットは相場の転換点?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

7月24日:楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ FX・CFDアカデミーin札幌>

2024年9月7日(土)10:00~15:15

札幌ビューホテル 大通公園/オンラインセミナー

人気講師と楽天証券社員が、札幌におじゃまします!

FX・CFDアカデミーin札幌

私も登壇します。ぜひ、ご参加ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。