※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「今後の株式市場 急落で揺いだ株式市場の再下落はあるか?~押さえておきたい過去のショック相場~」

先週末8月9日(金)の日経平均株価は3万5,025円で取引を終え、前週末終値(3万5,909円)からは884円安となりました。週初の5日(月)に1987年10月の「ブラックマンデー」を超える下げ幅(4,451円)を見せる場面があったことを踏まえると、思ったよりも下げ幅を縮小させて週末を迎えた印象です。

そのため、今週の株式市場は、「このまま株価の戻りを試せるか?」が焦点になります。

そこで、今回のレポートでは、いつものように先週の値動きを振り返りつつ、目先の値動きを探っていくほか、再び相場が大きく下落してしまう可能性についても、過去の下落局面を参考にしつつ、中長期のシナリオや注意点などを考えていきたいと思います。

日経平均は急落後に下値切り上げ。ただし反発力の試練はこれから

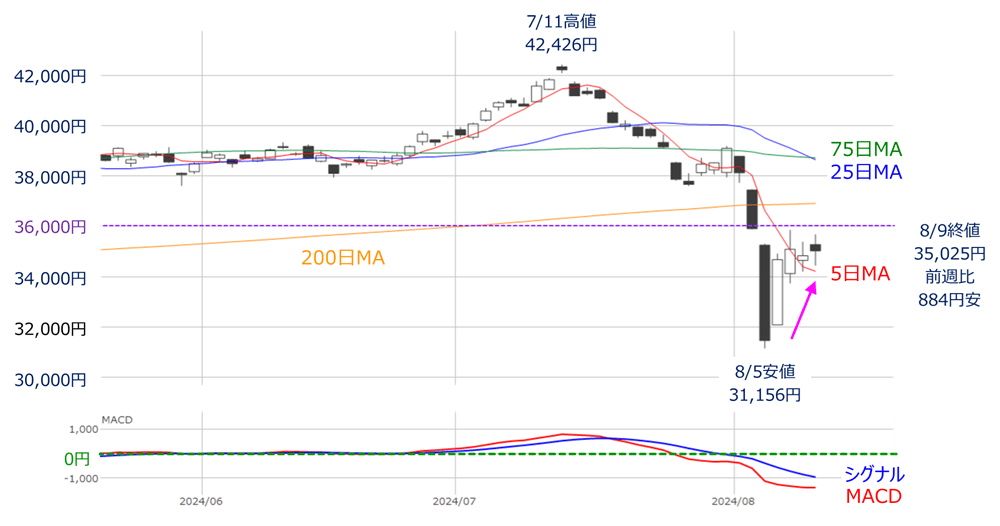

図1 日経平均(日足)とMACDの動き(2024年8月9日時点)

あらためて先週の日経平均の値動きを振り返ると、冒頭でも述べた通り、週初の5日(月)に史上最大の下げ幅を見せました。

しかし、翌6日(火)になると、今度は史上最大の上げ幅となり、図1でも大きな陰線と大きな陽線が並んでチャート上に刻まれる格好となりました。その後のローソク足についても下値を切り上げつつ、株価も5日移動平均線を回復してきたため、日足チャートでは株価の急落からひとまず持ち直しつつあるようにも見えます。

ただその一方で、株価の上値については、週間の高値(3万5,849円)が、5日(月)に空けた「窓」を埋めることができませんでした。(2日(金)安値の3万5,880円に届かなかった)

ほかにも、25日移動平均線が75日移動平均線を下抜ける「デッド・クロス」が出現し、株価が安い順に5日・25日・75日の移動平均線が並ぶ、下方向への「パーフェクト・オーダー」の状況となっており、下落トレンドへの意識もしっかり残されています。

したがって、ここからは、これらのネガティブなサインを打ち消して株価が上昇していくだけの「反発力の強さ」が試されることになります。

3万6,000円を軸にしたレンジ相場への意識

そんな中で迎える今週の株式市場ですが、日本株市場は祝日明けで4営業日となります。また、日米の企業決算発表が概ね一巡する一方、米国では7月分のCPI(消費者物価指数)や小売売上高といった注目の経済指標の公表が予定されています。

とりわけ米経済指標については、先週の株価急落のきっかけのひとつとして、米国の景気後退懸念が挙げられていただけに、指標の結果を受けた米国市場の反応に一喜一憂しながら推移していくことが想定されます。

株価が上下して行く展開を踏まえ、次は今後の日経平均の値動きの範囲についても考えてみたいと思います。

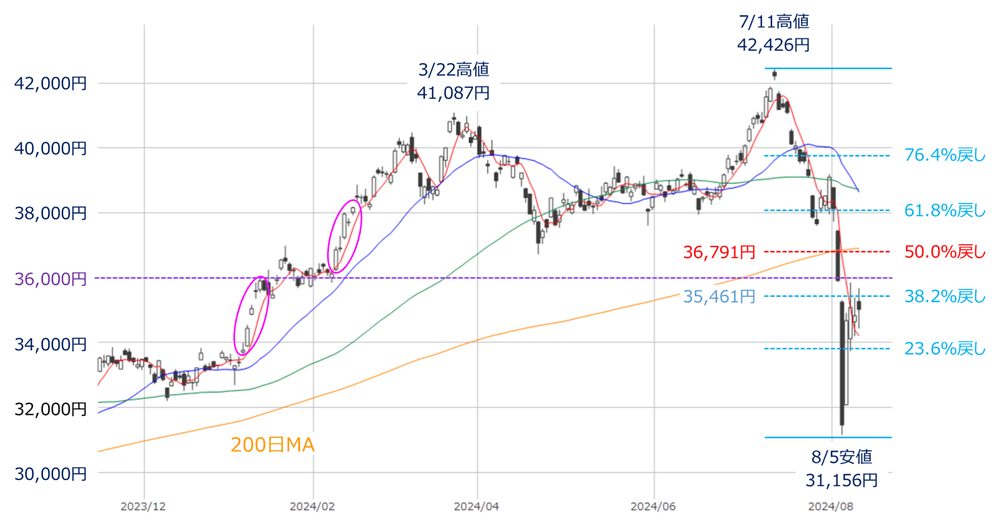

図2 日経平均(日足)の動き その2(2024年8月9日時点)

上の図2は日経平均の日足チャートですが、先ほどの図1よりも期間が長めのものとなっています。

最初に注目するのは、足元の株価が直近高値(7月11日)から直近安値(8月5日)までの下げ幅に対して、「どのくらい戻しているのか?」です。

上の図2では、その下げ幅のフィボナッチ・リトレースメントを描いていますが、先週の急落後の値動きでは、「38.2%戻し」の水準(3万5,461円)が意識されていることが分かります。この水準は先週の取引時間中に達成できていますが、終値ベースではまだ達成できていないため、まずはココを超えられるかが焦点となります。

そして、その先には「50%戻し(3万6,791円)」が控えていますが、ちょうど200日移動平均線が位置しているところでもあり、目先の株価が上昇して行った場合の目安となりそうです。

続いて注目するのは、3万6,000円の株価水準です。図2のチャートを過去に遡ると、今年の1月半ばから2月上旬にかけて、この3万6,000円水準を挟んだもみ合いが続いていたことが確認できます。ポイントとなるのはこのもみ合いの前後で、3万4,000円から3万6,000円、そして3万6,000円から3万8,000円の範囲でローソク足の数が少ないことが分かります。

つまり、3万6,000円の上下2,000円の価格帯は取引の厚みがないため、この範囲内では株価が動きやすくなることが考えられます。

今週発表される米経済指標の結果を受けて、市場がネガティブに反応した場合は、3万4,000円あたりまで下落し、反対に、ポジティブに反応した場合には、3万8,000円あたりを目指すこともあり得ます。ちなみに、3万8,000円水準は先ほどのフィボナッチ・リトレースメントの「61.8%戻し」が位置しているところでもあります。

そのため、目先の日経平均は3万6,000円を軸に推移して行く展開となりそうです。

株価の下値不安は過ぎ去ったのか?

このように、足元の相場は株価の落ち着きどころを探りにいくような感じですが、先週の安値が大底となって、中長期的に株価が戻っていくのでしょうか?

先週9日(金)付で、トウシルに掲載したレポート(『3分でわかる!今日の投資戦略』)でも言及したのですが、過去においても株価が想定以上に急落する場面があった時、「ITバブル崩壊」や「リーマン・ショック」、「コロナ・ショック」といった具合に、株価の下落にネーミングがつけられるあたりで相場が落ち着くという経験則があります。

足元の相場も、「令和のブラックマンデー」や「円キャリー・ショック」など、いくつかの候補が登場し始めていることもあり、そろそろ足元の荒い値動きが落ち着いてくると思われますが、直近の安値が大底となるのかについては、史上最大の下落幅と上昇幅という、誰も経験していない事象が発生した直後でもあり、現時点で結論づけるのは少し危険かもしれません。

そこで、過去の相場で押さえておきたい場面があるので、ここで確認していきます。

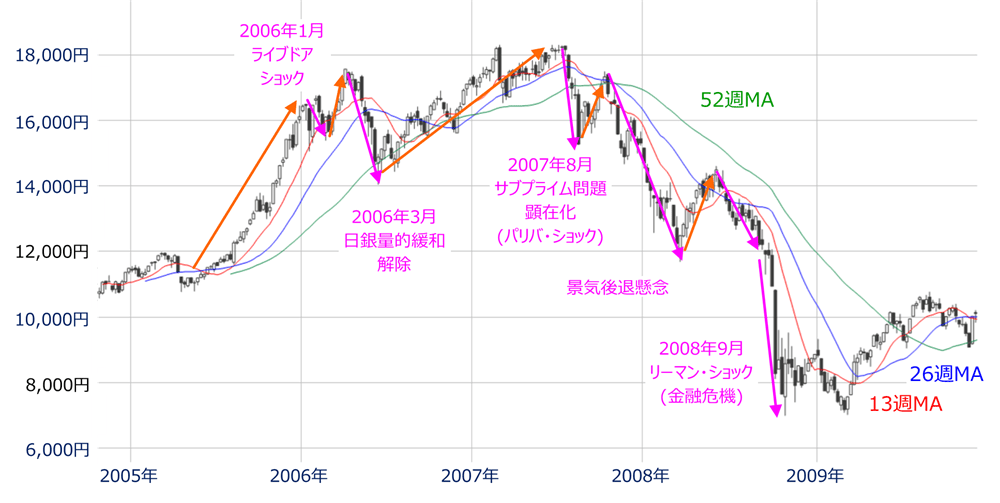

図3 日経平均(週足)の動き(2006年~2009年)

上の図3は、2005年から2009年にかけての日経平均の週足チャートになります。

実は、この期間のあいだに「〇〇ショック」と呼ばれる場面が3回ありました。

最初は、2006年1月の「ライブドア・ショック」です。この時は、株価の下げも一時的で、その後も早い段階で上昇に転じ、下落前の高値も更新していて、相場に与えるショックとしては軽微だったケースと言えます。

むしろ、同年3月の日本銀行の量的緩和解除をきっかけとする株価下落の方が大きくなっています。それでも、株価は52週移動平均線がサポートとなり、これ以降も52週線を発射台として株価の回復基調が1年以上にわたって続き、日経平均の株価水準も1万8,000円台をうかがうところまで切り上げて行きました。

続いて、この日経平均1万8,000円台超えが意識されたところで起きたのが、2007年8月の「パリバ・ショック」です。

このショックの背景には、いわゆる「サブプライム・ローン問題」があり、米国の住宅ローン債務の焦げ付きが顕在化し始めたことで景気も悪化していきました。時折、株価が反発する場面が見られたものの、移動平均線が上値の抵抗となり、相場は中期的な下落トレンド入りとなっています。

そして、この下落トレンドに追い打ちをかける格好となったのが、2008年9月の「リーマン・ショック」です。金融システムの危機を招いたことで、さらに株価が大きく下落して行きました。

したがって、「〇〇ショック」などの株価急落時につけた安値が大底となるのかについては、(1)「その後に景気後退が進行するか?」、(2)「金融不安につながる問題(債務問題、金融商品の売買が機能不全に陥る)が浮上するか?」の2つが、重要な判断ポイントになると言えます。

実際に、冒頭でも紹介した1987年10月の「ブラックマンデー」は、下げ幅は大きかったものの、その後の景気後退が回避されたことで、日経平均は6カ月程度で急落前の高値を更新しています。

したがって、今後の株式市場が回復基調を辿るのか、それとも、さらに下落していくのかは、(米国をはじめとする)景気の状況次第ということになり、しばらくのあいだは、米経済指標などの結果に敏感に反応しやすい相場地合いが続くことになりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。