※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「今週の株式市場 正念場の日本株、「相場視点の時間軸」に注意~短期で反発も、中期では不透明?」

先週末7月26日(金)の日経平均株価は3万7,667円で取引を終えました。節目の3万8,000円台を下回ったほか、前週末終値(4万0,063円)からの下げ幅も2,396円とかなり大きくなりました。

また、続落記録も8日連続まで伸ばしたほか、直近で高値をつけた7月11日(木)からの下げ幅は、終値ベースで4,557円、取引時間ベース(高値と安値の差)では4,815円となり、下落率はともに10%を超えています。

このように、史上最高値を更新してからの日経平均はかなり売り込まれている印象ですが、そんな中で迎える今週は、「月またぎ」で8月相場入りとなります。

日米両国で主要企業の決算が相次ぐほか、金融政策についても、日銀金融政策決定会合と米FOMC(連邦公開市場委員会)が同じ日程(7月30日~31日)で開催されるなど、注目イベントの動向次第では、株式市場の下落が止まり、株価が反発していくのか、それとも、このまま下落が続いてしまうのかの正念場になる可能性が高そうです。

そこで、今回のレポートでは、いつものように先週の株価下落の状況を整理し、そこから今後の相場のポイントなどについて探っていきたいと思います。

先週の日経平均は急落で3万8,000円台割れ

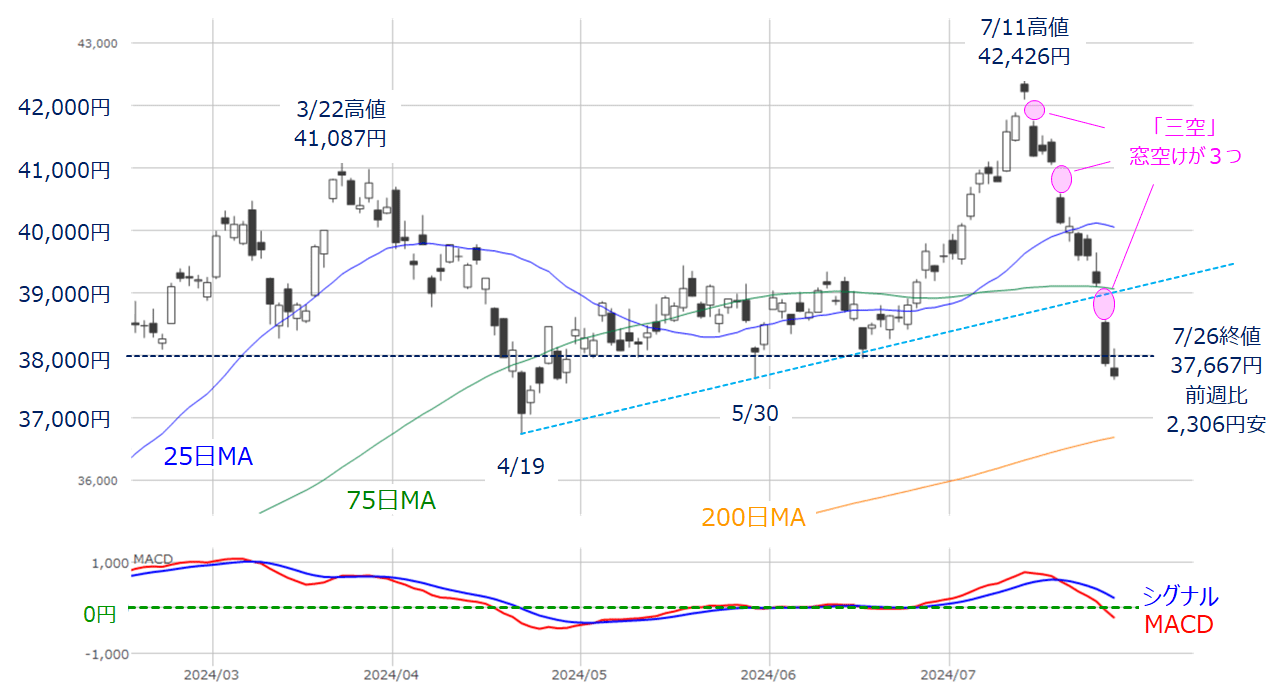

図1 日経平均(日足)とMACDの動き(2024年7月26日時点)

あらためて先週の日経平均の値動きを振り返ると、ローソク足の形がすべて陰線(終値が始値よりも安い線)だったほか、週を通じて下落基調が続きました。

とりわけ、週末にかけての25日(木)から26日(金)については、株価のサポートとして機能できるかが注目されていた75日移動平均線と、4月19日と5月30日の直近安値どうしを結んだ線を下抜けてしまい、株価水準も一気に1,000円ほど切り下がったことが分かります。

下段のMACDも「0円」ラインを下抜けており、日足チャートから感じ取れる雰囲気は、かなり弱く見えます。

短期的には下げ止まりのサインも

その一方で、すでに株価は「イイところ」まで下落しており、いったん下げ止まるサインもいくつか出現しています。

最初のサインとして挙げられるのが、図1にも記載している「三空(さんくう)」です。三空とは、相場にトレンドが発生している状況で、「窓」空けが3つ連続して出現することです。

一般的に、チャート上に現れた窓は、市場の状況やムードの変化を示すことが多く、前回のレポートと前々回のレポートでも、「アイランド・リバーサル」という、窓空けによる天井サインを紹介しています。

今回の三空についても同様に、「窓空けを伴った相場の下落(上昇)はトレンドとしては強いが、さすがに3つ連続して出現するのは行き過ぎ」という考え方が背景にあります。

実際には、三空は数本のローソク足をひとつのかたまりとみなして判断する場合もあり、図1でも同様の見方をしています。日経平均が7月11日(木)に高値をつけて以降の取引日は10日間(7月12日~26日)しかなく、その間に4万2,000円台半ばから3万8,000円台割れまで下落していますので、窓空けを伴って短期間で急落していることに変わりはありません。

つまり、三空の出現が株価下落の過熱感を示している可能性があるわけです。

2つめのサインはボリンジャーバンドです。

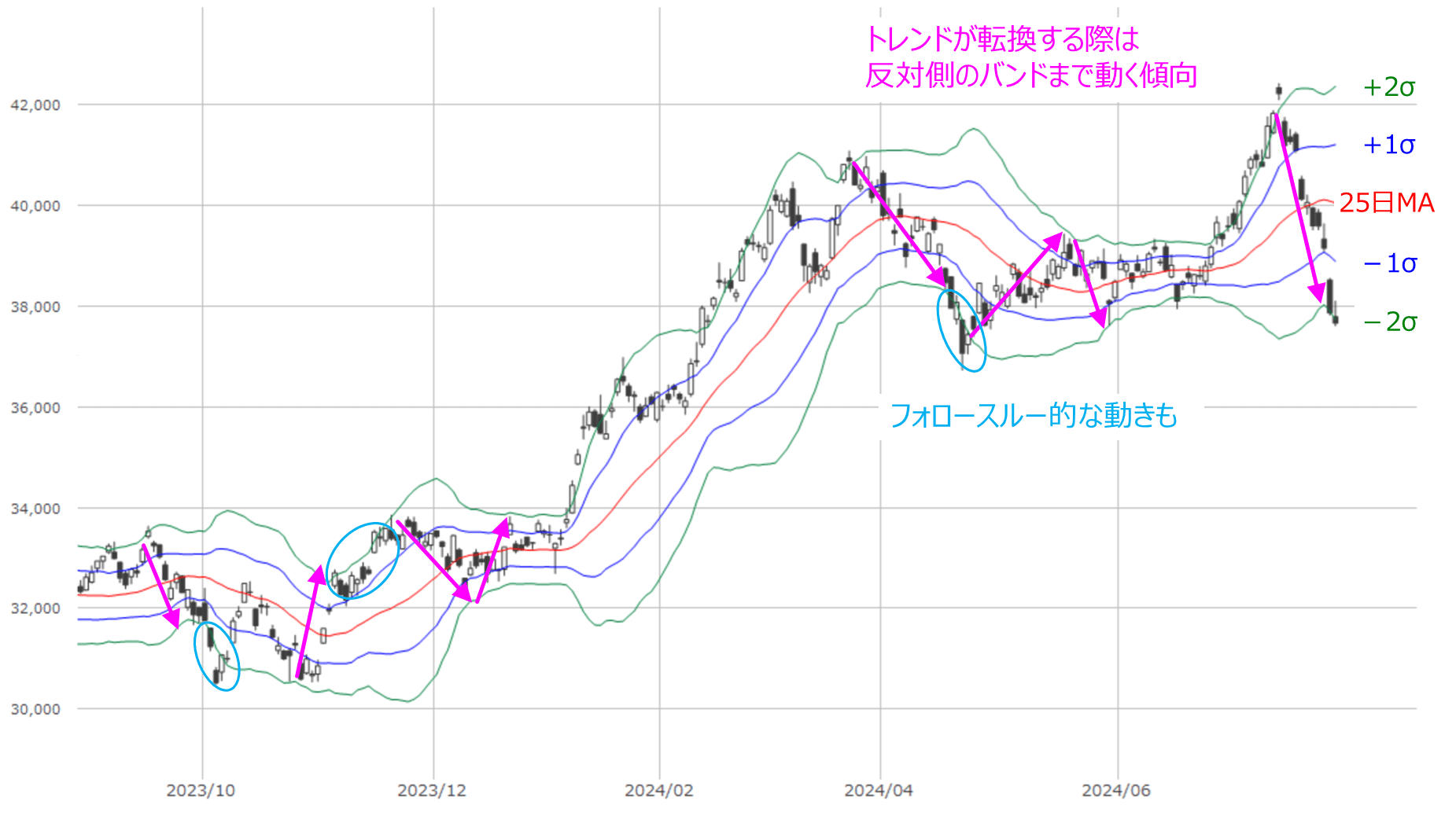

図2 日経平均(日足)のボリンジャーバンド(2024年7月26日時点)

ボリンジャーバンドについても、ここ何回かのレポートで、市場のエネルギーが蓄積される「スクイーズ」や、発生しているトレンドとは反対側にバンドの向きが変わると、トレンドが一服するサインになりやすいことについて紹介しました。今回紹介するのは、「トレンドが転換した場合、反対側のバンドまで動くことが多い」という見方です。

上の図2を見ると、足元の日経平均急落によって、株価がプラス2σ(シグマ)からマイナス2σまで一気に下落し、「反対側のバンドまで」という目安を達成しています。

チャートを過去に遡ると、トレンド転換後の株価が反対側のバンドまで動いた後も、フォロースルー的な動きで上昇や下落がしばらく続くケースも見られるため注意が必要です。しかし、今回についてはバンドの幅がかなり広がっていた中で株価が推移してきたこともあり、下げ止まりは意識されやすいと思われます。

そして、3つめのサインは移動平均線からの乖離です。

図1でも、先週の急落によって、株価が25日や75日移動平均線から下放れしていく様子が確認できますが、先週末26日(金)時点の乖離率は25日でマイナス5.96%、75日でマイナス3.70%です。

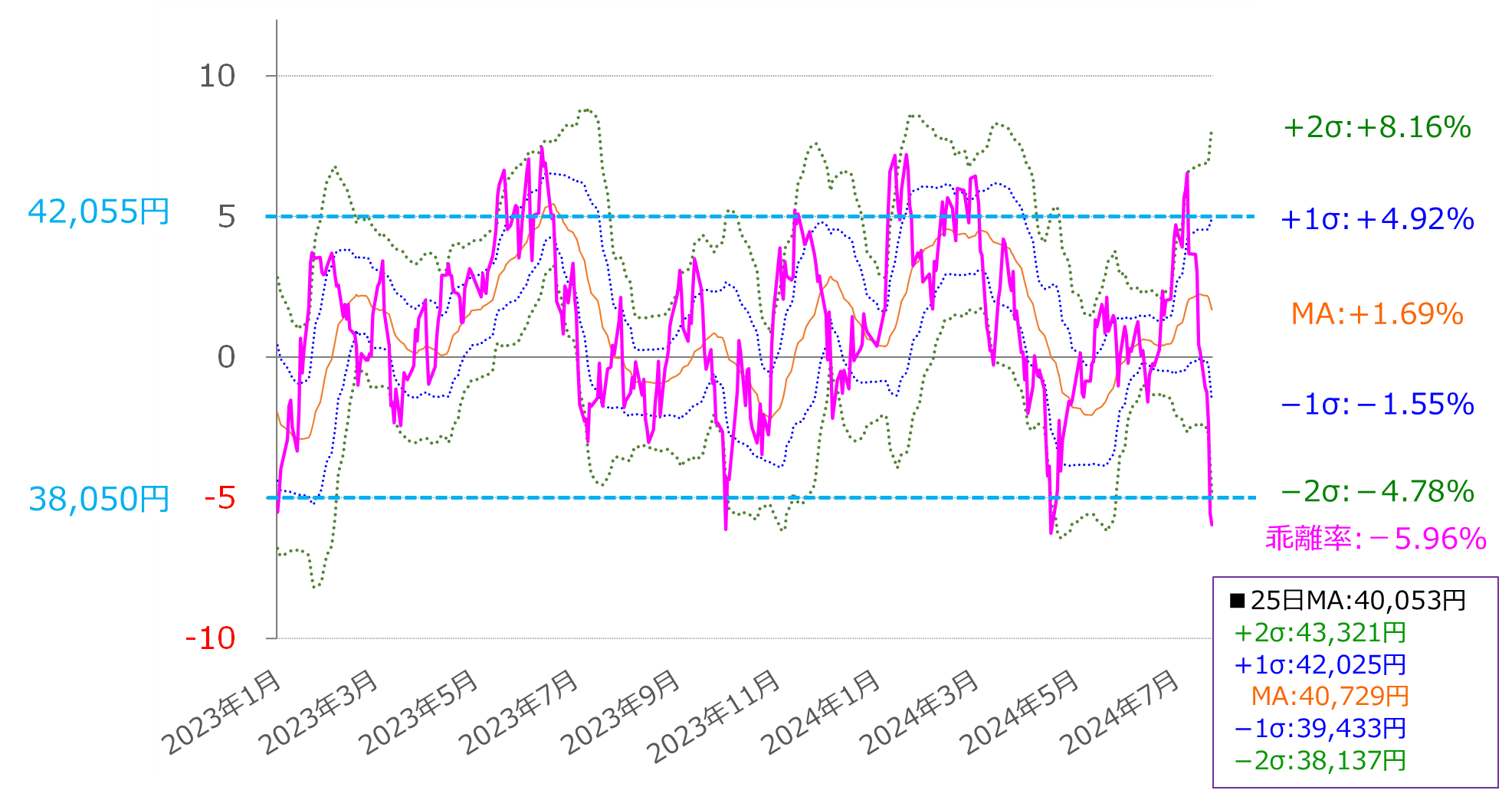

図3 日経平均25日移動平均線乖離率のボリンジャーバンド(2024年7月26日時点)

上の図3は日経平均の25日移動平均線乖離率の推移をボリンジャーバンド化したものですが、チャートを過去に遡ると、乖離率がマイナス5%を下抜けたところで乖離の拡大がストップしていることが読み取れます。

このように、日足チャートでみた短期目線では、先週までの株価下落がいったん落ち着く可能性が高そうです。週末の株価指数先物取引の状況を見ても、日経225先物取引が大阪取引所で3万8,200円、シカゴCMEで3万8,205円と反発して取引を終えています。

とはいえ、先週末26日(金)時点の25日と75日移動平均線の値は、それぞれ4万0,053円、3万9,061円となっていますので、今週の日経平均が反発して始まった場合、移動平均水準まで戻すことができるかが焦点になります。

中期的には正念場に差し掛かっている

続いて、先週の株価急落が中期的な見方に影響を与えているのかについても見て行きます。

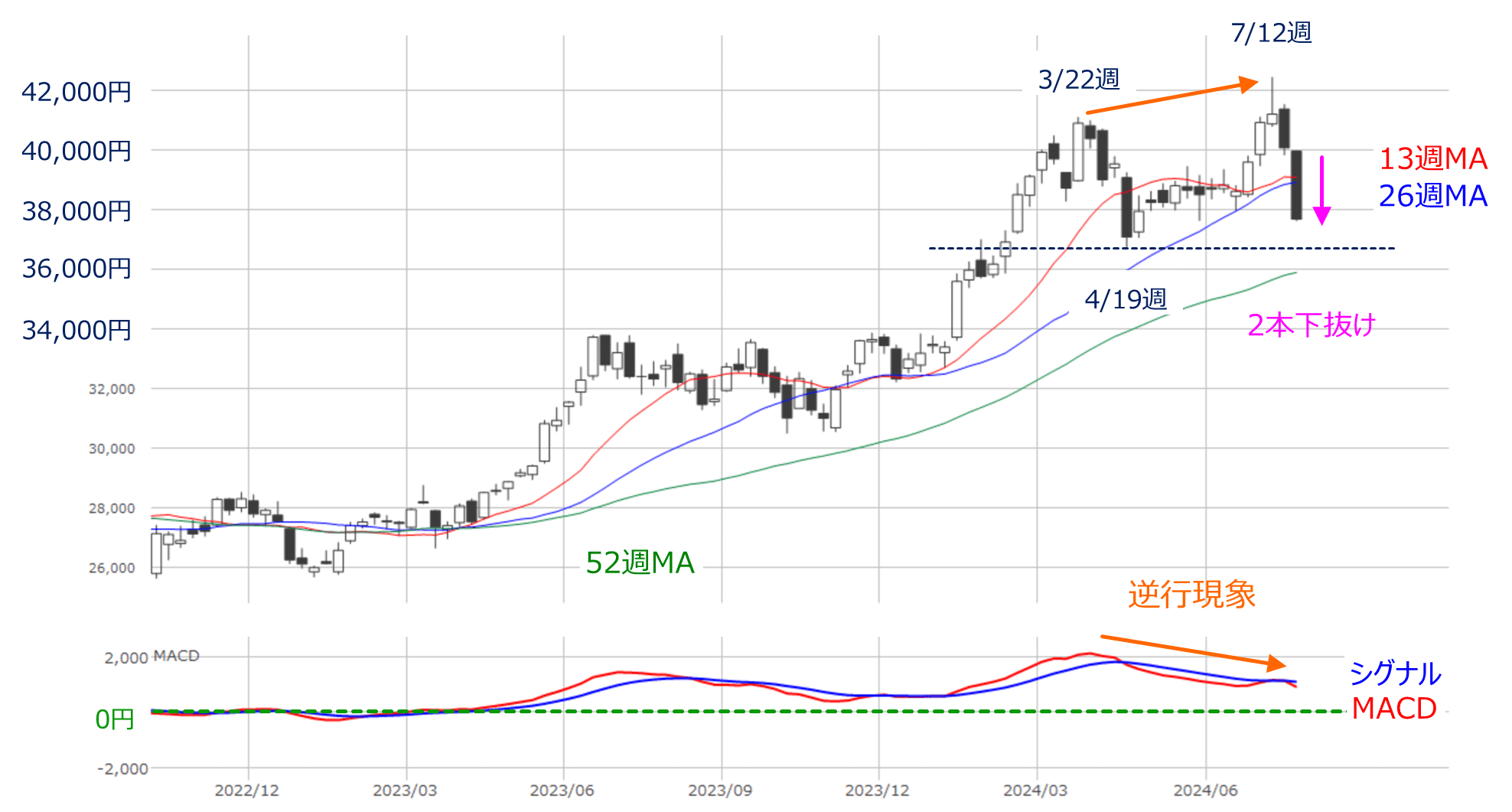

図4 日経平均(週足)とMACDの動き(2024年7月26日時点)

上の図4は日経平均の週足チャートですが、先週の急落によって、大きな陰線が形成され、13週と26週の2本の移動平均線を1本のローソク足で下抜ける格好となっています。

この形は「(移動平均線の)2本抜け」と呼ばれ、警戒サインとされています。移動平均線は指定期間の値動きの中心線という意味を持っていますが、「株価が期間の異なる移動平均線を同時に抜けるということは抜けた方向への強い動きがあるのでは?」という考え方が背景にあります。

また、チャート上の直近高値に注目すると、3月22日週から7月12日週にかけて高値が切り上がっている一方で、下段のMACDの値は上値が切り下がる、「逆行現象」が出現しています。

もっとも、現時点では、3本の移動平均線の並びが、上から13週、26週、52週と期間の短い順に並ぶ「パーフェクト・オーダー」の形を維持していて、上昇トレンドはまだ続いている状況ですが、13週線が26週線を下抜ける「デッド・クロス」には警戒しておく必要があります。

したがって、これまで見てきたように、短期(日足)では株価の下げ止まりや反発の期待があるものの、中期(週足)ではトレンドが転換しそうな兆候が出始めているため、今週の日経平均は今後の相場の方向感を左右する正念場に差し掛かりつつあると言えます。

株価材料に対する中期的な視点に変化も

となると、冒頭でも述べたように、日米の企業決算と金融政策イベントの動向が株価の浮沈のカギを握ることになります。

まず、企業決算については、トヨタ(7203)をはじめ、半導体関連のアドバンテスト(6857)、三菱商事(8058)や三井物産(8031)などの商社、メガバンク3行、任天堂(7974)や日立(6501)、ファナック(6954)、コマツ(6301)など国内主力企業の発表が相次ぎます。

米国でも「M7(マグニフィセント・セブン)」銘柄のマイクロソフト(MSFT)やアップル(AAPL)、メタ・プラットフォームズ(META)、アマゾン・ドット・コム(AMZN)が決算を発表します。

基本的には、好決算銘柄は素直に買われる動きと思われますが、一部の銘柄については気を付けた方が良いかもしれません。

例えば、先週の米国で先陣を切って決算を発表したテスラ(TSLA)とアルファベット(GOOGL、GOOG、NYSE)に対する株式市場の初期反応はともに株価下落となりました。

決算内容が冴えなかったテスラについては順当な反応だったと言えますが、アルファベットの決算を受けた24日(水)の取引では株価が大きく下落しました。決算内容や業績見通し自体は悪くはなかったものの、市場の期待を上回れなかったことが主な理由とされています。

そのため、これまでの相場をけん引してきた銘柄の決算については、市場からの期待値のハードルが上がっている点は意識しておきたいところです。

さらに、アルファベットの決算をきっかけに、AI関連への「投資し過ぎ」懸念が浮上している点も気掛かりです。現時点では、AIの発展や将来性そのものは揺らいではいないものの、投資金額が巨大なだけに、投資から収益化までに時間がかかってしまい、投資に見合う利益を得ることができなければ、今後の業績を圧迫する可能性を指摘する見方が出始めています。

実際に、アルファベットのピチャイCEOは、「過少投資のリスクは過大投資のリスクよりも格段に大きい」と述べたほか、メタ・プラットフォームズのザッカーバーグCEOも、「各社は過剰投資しているかもしれないが、投資せずに最重要技術で遅れるリスクの方が大きい」と発言するなど、大手テック企業はリスクを認識しながら巨額の投資をしている様子がうかがえます。

つまり、AIというテーマに対する市場の視点が、これまで相場をけん引してきた「将来性」や「期待値」から「コスト」と「収益性」へと変化しつつあるのかもしれません。

金融政策イベントについては、日銀金融政策決定会合の開催を前に、河野デジタル大臣をはじめ、岸田首相や茂木自民党幹事長などが、為替の円安や日銀の利上げに対して続々と言及しました。これが「政府と日銀が協調して円安是正を進めるのでは」との思惑につながって、為替市場では1ドル=158円台から153円台へと円高が進行しました。

これにより、日銀金融政策決定会合への見通しが不透明になったことや、足元で本格化しつつある企業決算についても、円安効果が後退することで、業績期待が盛り上がりにくくなったり、「円キャリートレード」の巻き戻しが加速したりすることも考えられます。

米FOMCについても、景気後退懸念を理由に、米NY連銀のダドリー総裁などから、「利下げ開始を7月に前倒しすべき」という意見が出始めています。

足元の市場は9月の利下げ開始を前提に動いていますが、利下げ効果への期待で米国の中小型株で構成されるラッセル2000が上昇する動きを見せていました。ただし、今後は利下げ効果よりも、それを上回る景気後退懸念が警戒されるかもしれません。

このように、企業業績にしても、金融政策にしても、これまでとは違う見方が浮上しており、株価材料面でも中期的な視点の変化には注意しておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。