※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日経平均&株式市場 盛り上がりに欠けた「エヌビディア祭り」6月相場はどうなる?<チャートで振り返る先週の株式市場と今週の見通し>」

先週末5月24日(金)の日経平均株価は3万8,646円で取引を終えました。前週末終値(3万8,787円)からは141円の小幅安、週間ベースでも下落に転じています。

米半導体企業エヌビディア(NVDA)の決算をきっかけに相場が大きく動き出すことも想定されていた先週の株式市場ですが、週末時点の日米株式市場を確認すると、冒頭で述べたように、日経平均が小幅安、TOPIX(東証株価指数)も同様に小幅安、米国ではNYダウが大きめの下落、S&P500がほぼ横ばい、そしてNASDAQが小幅高といった具合にまちまちでした。

前回(2月)のエヌビディア決算後は、相場が上昇基調を辿り、ちょっとした「お祭り」になった経緯があったのですが、今回については、今のところ盛り上がりに欠けている印象です。

そんな中で迎える今週の株式市場は、5月最終週となるわけですが、いつものように、まずは足元の状況を確認した上で、6月相場に向けてのポイントを探っていきたいと思います。

先週の日本株はあまり状況が変わらず

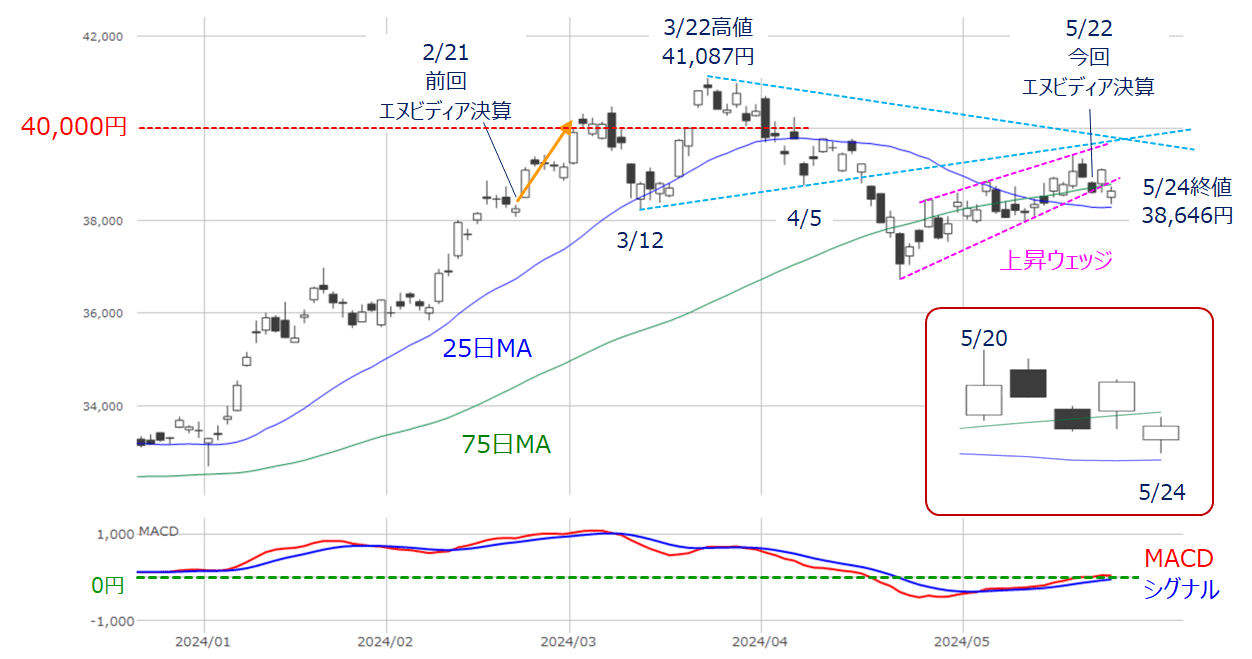

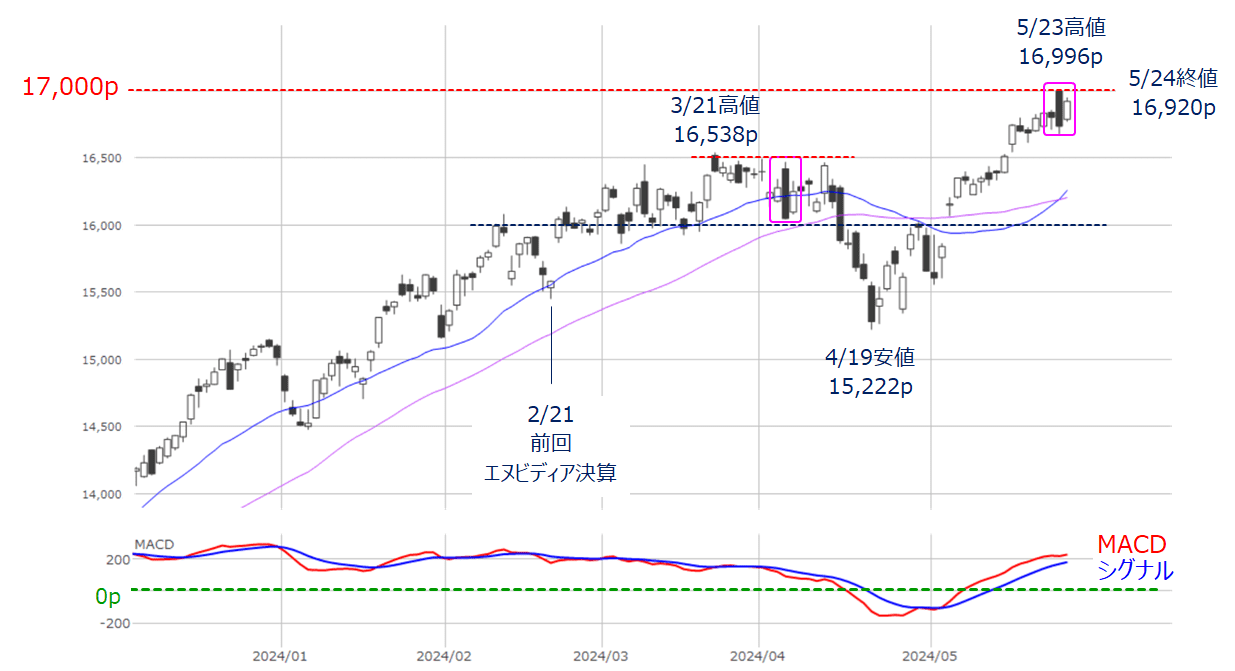

図1 日経平均(日足)とMACDの動き(2024年5月24日時点)

上の図1は日経平均の日足チャートになりますが、前週に続いて先週も75日移動平均線を挟んだ推移が続きました。

エヌビディアの好決算を受けた23日(木)の取引では、相場のムードが上向きになりそうな場面があったものの、翌24日(金)に再び失速してしまい、結局は週初の20日(月)の取引時間中につけた3万9,437円が週内の高値となりました。

テクニカル分析的には、25日移動平均線がサポートとなっていることや、下段のMACDが「0円」ラインを超えたことなどがポジティブなサイン、反対に、前回のレポートでも指摘した「上昇ウェッジ」を株価が下抜けてしまったことがネガティブなサインとなっていますが、いずれも、今後の展開を見通すほどの強いサインではなく、目先の相場の方向感は両にらみの状況であると言えます。

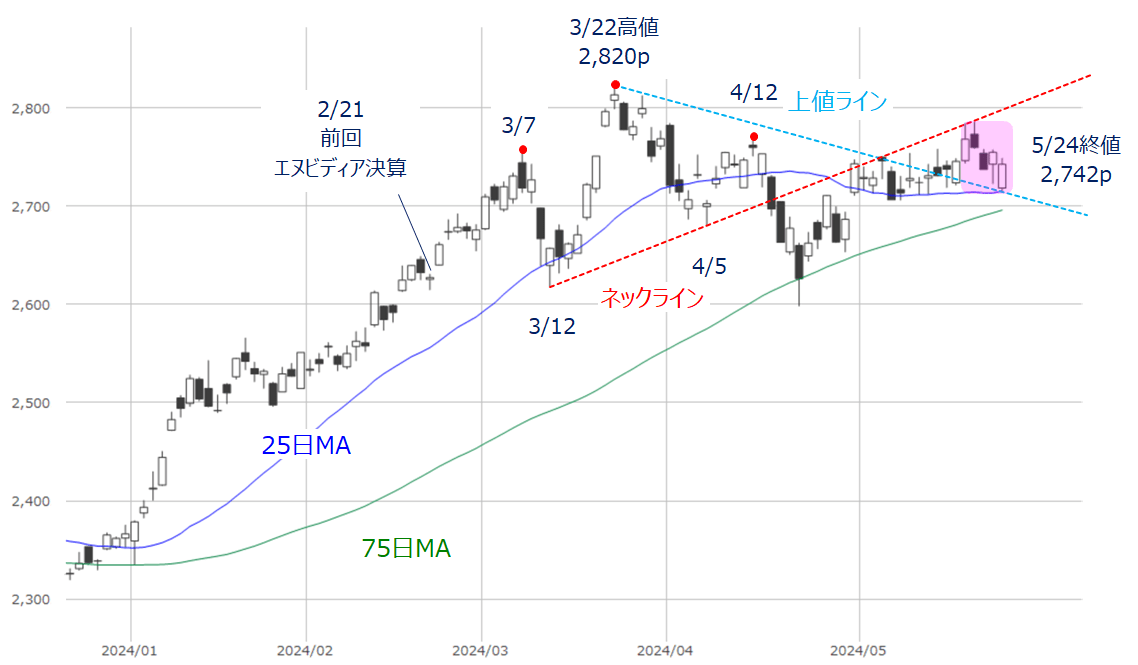

図2 TOPIX(日足)とMACDの動き(2024年5月24日時点)

TOPIXも同様に、エヌビディア決算前の21日(火)に週間の高値をつけたほか、25日移動平均線がサポートとして機能しています。

また、週間の値動きは、3月22日の高値を起点とする「上値ライン」、そして、3月7日と4月12日の高値を合わせたトリプル・トップの「ネックライン」に挟まれた範囲内での推移となっています。

このように、先週の日本株は、エヌビディア決算という注目イベントを通過した後も、相場の方向感を探っているという状況に変化が見られなかったことになります。

まちまちの動きとなった米国株

続いて米国株市場の状況も確認していきます。

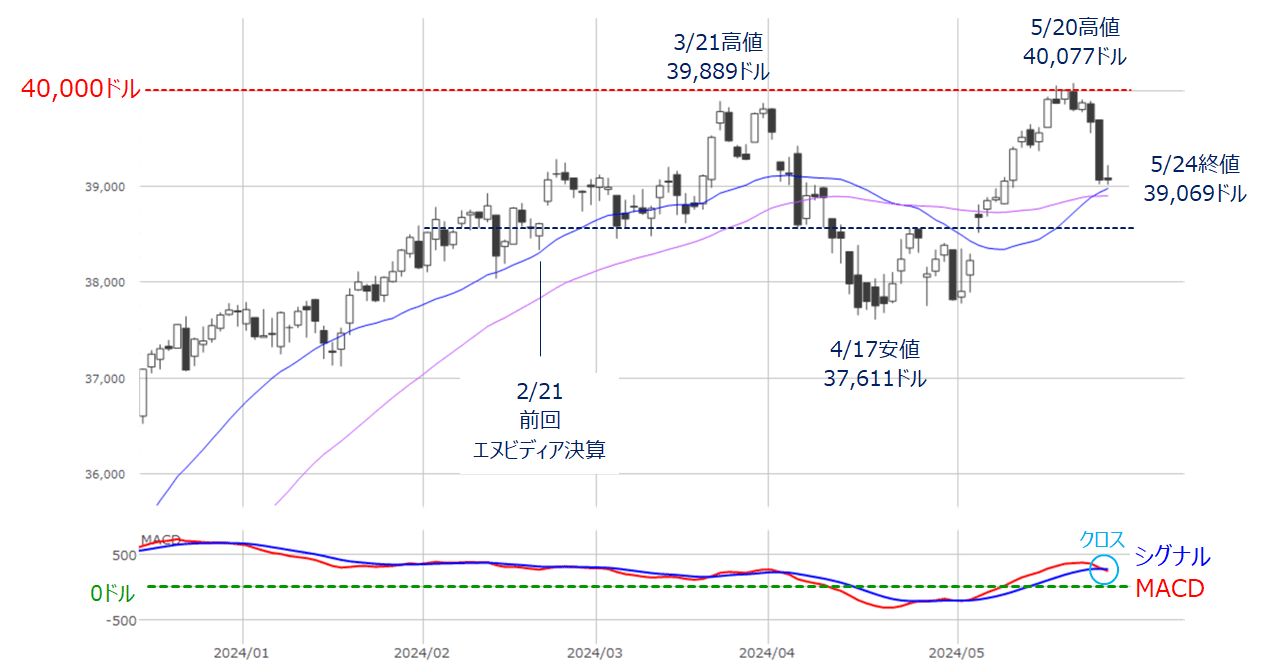

図3 米NYダウ(日足)とMACDの動き(2024年5月24日時点)

最初はNYダウです。先週末24日(金)の終値は3万9,069ドルで、前週末終値(4万0,003ドル)からは934ドル安と比較的下げ幅が大きくなりました。

特に下落が大きかったのが、まさにエヌビディア決算を受けて迎えた23日(木)の取引で、この日の下げ幅(605ドル安)は今年最大となっています。

25日移動平均線がサポートとなってはいるものの、24日(金)のローソク足の形が「十字足」に近くなっていることや、下段のMACDがシグナルを下抜けるなど、ネガティブなサインも出現している点が気掛かりです。

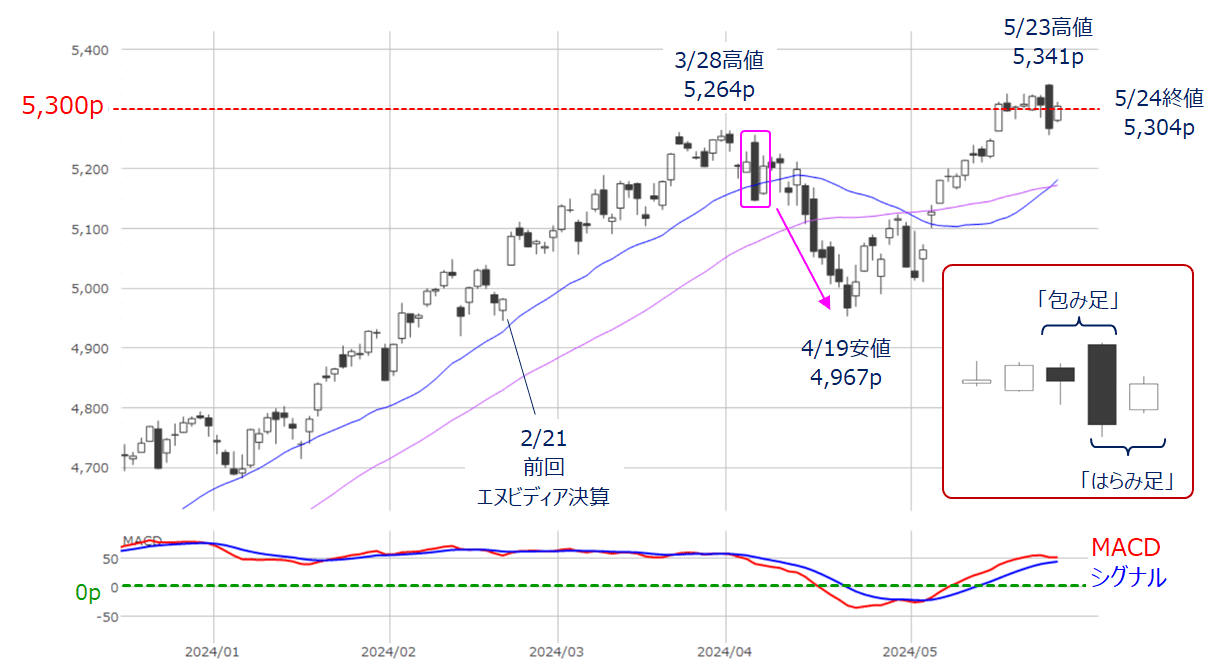

図4 米S&P500(日足)とMACDの動き(2024年5月24日時点)

次はS&P500です。先週末24日(金)の終値(5,304p)は、前週末終値(5,303p)とほぼ同値です。実際に、上の図4でも最近のS&P500は、5,300p水準を挟んだもみ合いが続いていることが分かります。

その中でも、先ほどのNYダウと同様に、23日(木)の大きな陰線が目立っています。ただ、NYダウと異なるのは、「最高値を更新したところから一気に下落している」という点で、これにより、前日22日(水)との関係が「包み足」、24日(金)との関係が「はらみ足」となっています。

一般的に、「包み足」や「はらみ足」が相場の天井圏や底値圏で出現すると、トレンドの転換になることが多いとされています。

実際に、図4のチャートを過去にさかのぼると、4月のあたまにも、大きな陰線を挟んで、「包み足」と「はらみ足」の組み合わせが出現していますが、この時は4月19日の安値につながる株価下落のきっかけとなっています。

そのため、今週のS&P500は5,300p水準を維持できるかが焦点になりそうです。

図5 米NASDAQ(日足)とMACDの動き(2024年5月24日時点)

NASDAQもS&P500と同じように、23日(木)の大きな陰線を挟んで「包み足」と「はらみ足」の組み合わせが1万7,000pの大台の手前で出現しています。

注意が必要なローソク足の形状ではあるものの、週間のNASDAQは235pの上昇となっているほか、終値ベースでは最高値を更新しています。前回のレポートでも触れましたが、「新値は買い」という相場格言もあるため、上値をトライする可能性も残しています。

エヌビディア株そのものは決算で強い動き

これまで確認してきたように、日米の主要株価指数の動きを見ると、期待されていた「エヌビディア祭り」は肩透かしになったような印象ですが、エヌビディア株の値動き自体は決算後に一段高となっていて、強さを見せています。

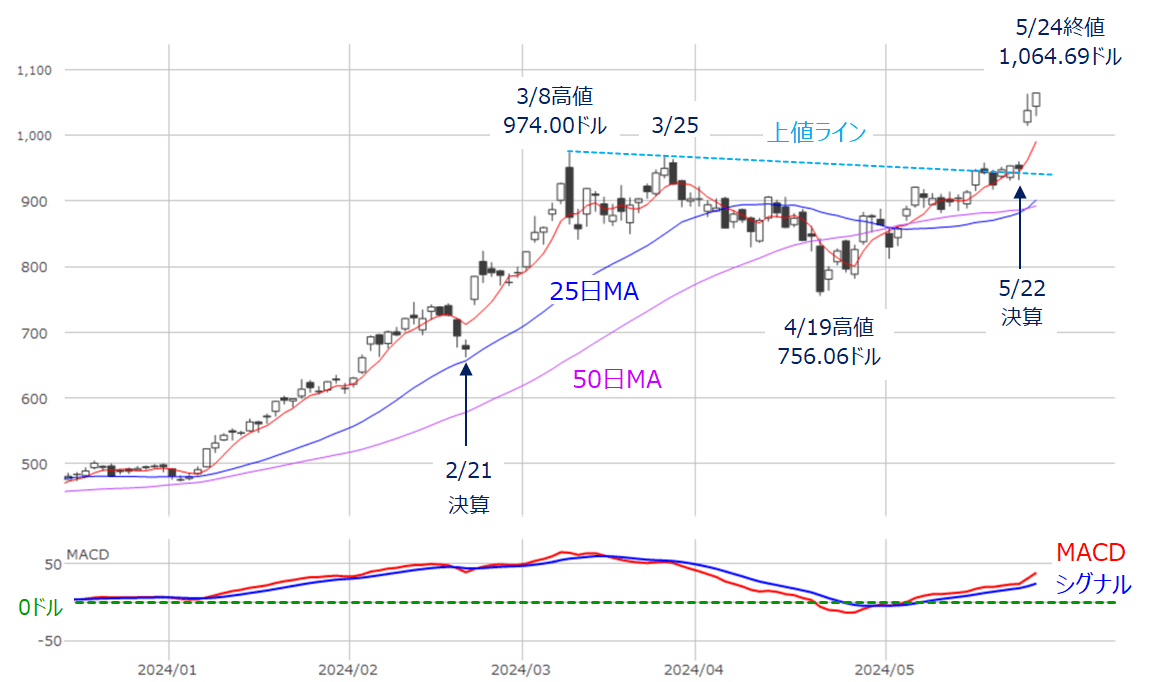

図6 米エヌビディア(日足)とMACDの動き(2024年5月24日時点)

上の図6が示すように、22日(水)の決算を受けたエヌビディア株は、23日(木)に「窓」を空けて上昇し、ついに1,000ドルの大台に乗せてきました。翌24日(金)もさらに上値を伸ばしています。

そのエヌビディア決算の中身ですが、「売上高」と「純利益」、そして「業績見通し」のすべてが市場予想を上回る強い結果となり、あらためて、生成AI開発・投資ブームを背景とする半導体需要の高さを見せつけました。

そのため、エヌビディア株の上昇は、相場全体を押し上げる効果としては限定的になってしまいましたが、他の半導体関連銘柄へ波及していく可能性は十分にあると言えます。日本株にとっても、半導体製造に関わる裏方企業が多いこともあり、関連銘柄への注目度は高くなりそうです。

ただし、本レポートではチャートを用意していませんが、例えば、前回(2月)のエヌビディア祭りで賑わった、東京エレクトロン(8035)、アドバンテスト(6857)、ソフトバンクG(9984)の「エヌビディア3兄弟」と呼ばれた銘柄は、2月から4月につけた高値と比べると、まだ株価位置が低いところに留まっていて、先週のエヌビディア株の上昇について行けていません。

これらの銘柄に代わって、ディスコ(6146)やレーザーテック(6920)の方がエヌビディアの上昇に連動して高値を更新する動きを見せており、物色される銘柄については選別が進むと思われます。

相場全体としては、米国の景況感とインフレ動向に左右される

また、ここであらためて、今回のエヌビディア祭りがあまり盛り上がらなかった背景についても考えてみたいと思います。

結論から言ってしまうと、米国で先週公表された経済指標の結果や、FOMC(米連邦公開市場委員会)議事録(4月30日~5月1日開催分)の内容などを受けて、最近までの株価上昇の原動力となっていた、「FRB(米連邦準備制度理事会)による利下げ開始シナリオ」に揺らぎが生じたことがその理由として挙げられます。

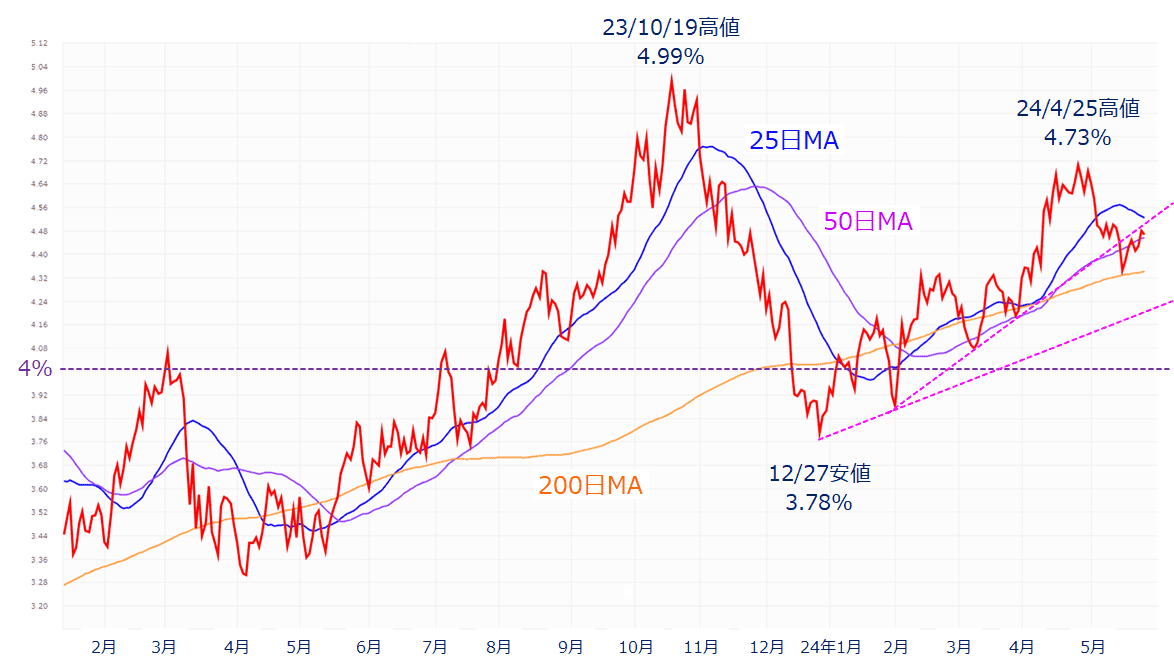

そのため、今週も引き続き、米国の景況観やインフレの動向と金融政策への思惑が相場を左右することになり、米長期金利の動きに敏感に反応する展開が想定されます。

足元の米10年債利回りは、4月下旬に4.7%台まで上昇していたときから比べると、水準自体は切り下げていますが、200日移動平均線がサポートとなって再び上昇しつつあるため、短期的なトレンドとしては、上目線の強さがまだ残されている可能性があります。

図7 米10年債利回り(日足)の動き(2024年5月24日時点)

今週の米国市場は、週初の27日(月)が休場で4営業日となる中、FRBが注目している4月の個人消費支出(PCE)物価指数が公表されるほか、ベストバイなどの小売関連企業の決算がいくつか予定されています。

また、直接的な相場材料ではありませんが、今週から米国株市場の取引受渡日が約定日の翌日(T+1)となります。

受渡日が変更されて間もない週末の31日(金)には、MSCI全世界株指数(ACWI)の銘柄入れ替えが実施され、売買量が増えるタイミングと重なることもあり、取引システムがトラブルなく通過できるかも意識しておいた方が良さそうです。

6月相場も波乱含みの展開になりやすい?

したがって、今週の株式市場は来週から始まる6月相場に向けた「地ならし」となる重要な週となりますが、6月に入ってからも注目のイベントが控えています。

米国では、6月11日~12日にかけて開催されるFOMCに向けて、引き続き米金融政策への関心が高い状態が続き、6月7日の5月雇用統計や、12日の5月CPI(消費者物価指数)などが、注目の経済指標の結果が大きく影響を与えることになるほか、テーマとしては、6月10日に米アップル社(AAPL)が年次開発者会議(WWDC)を実施する予定となっており、同社のAIに対する取り組み状況の内容によっては、関連銘柄の材料になるかもしれません。

日本では、6月13日~14日にかけて日銀金融政策決定会合が開催されますが、14日がメジャーSQというスケジュール感でもあり、需給的な思惑を巻き込んで値動きが荒くなることも想定されます。

さらに、国内では6月から電気・ガス料金の支援(補助金)が停止されて物価への影響が心配される一方、定額減税の実施や、賃上げの効果が出始めるタイミングとされており、国内の景況感も焦点になるかもしれません。

4月あたりまでの日本株は、「国内の景気はイマイチでも、儲かっている日本企業の株は買える」という構図で上昇してきましたが、国内GDP(国内総生産)が前年比でプラスとマイナスを往来する状況が続き、実質賃金も2年以上にわたって減少傾向が続いており、国内景気の現状と先行きは決して強いとは言えない状況です。

日本株はすでにある程度の「割安感」や「出遅れ」の修正が進み、ここからの株価上昇には「成長」が求められる段階に入っているため、直近までの決算シーズンで日本株が上値を伸ばせなかったのも、業績の見通しなどが、こうした成長期待に応えられなかった面が影響していると思われます。

このように、今週は米国株市場の温度感を中心に動くことがメインシナリオになりますが、再来週のメジャーSQを前にした需給的な思惑や、日本の景況感など、国内の材料についても意識しつつ、波乱含みの可能性がある6月相場に備えておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。