先週の日経平均株価ですが、ついに終値が史上最高値を更新して、初の3万9,000円台に乗せました。

具体的な数字で見て行くと、週末22日(木)の終値は3万9,098円で、前週末終値(3万8,487円)からは611円高、週足ベースでは4週連続の上昇でした。

日経平均の高値更新は週末の一段高が寄与。4万円台を目指せるか?

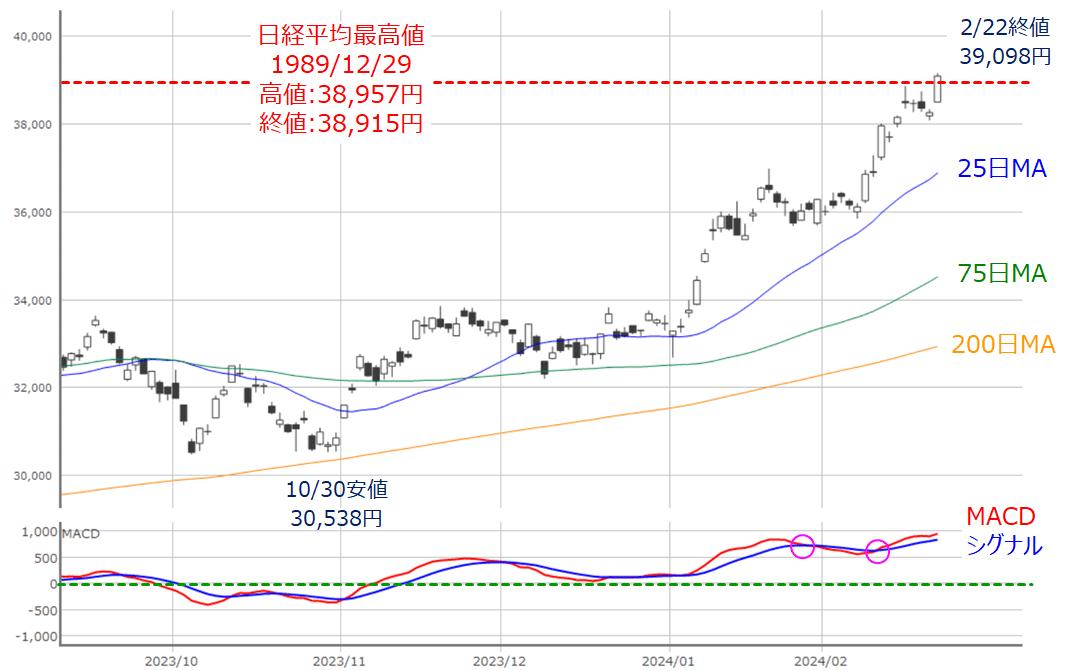

図1 日経平均(日足)とMACDの動き(2024年2月22日時点)

先週の日経平均の値動きを上の図1で確認すると、19日(月)から21日(水)までの3日間は売りに押される場面が目立っていましたが、週末22日(木)の大幅上昇によって、一気に最高値を更新した格好です。

22日(木)の上昇のきっかけとなったのは、ご存じの通り、米半導体企業のエヌビディア(NVDA)が発表した決算です。その内容が予想を上回るものだったことが好感され、同社株が時間外取引で大きく上昇した流れが日本株にも波及しました。

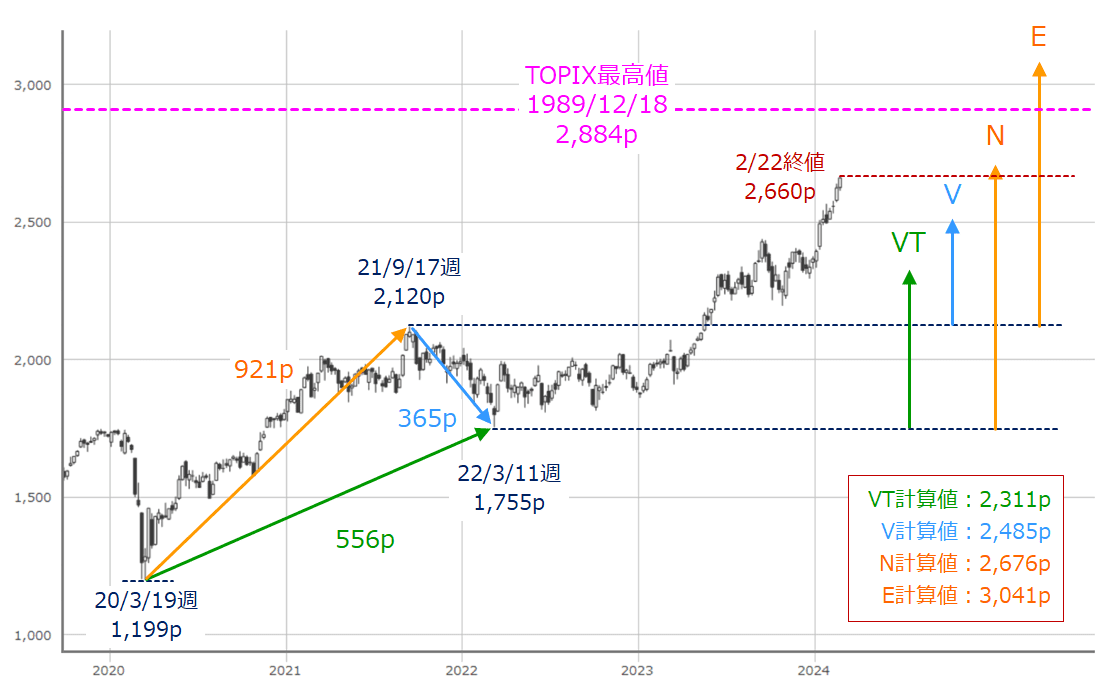

また、先週の日経平均の上昇によって、前回のレポートで紹介した目標値計算の「ハードル」をまた一つクリアしました。

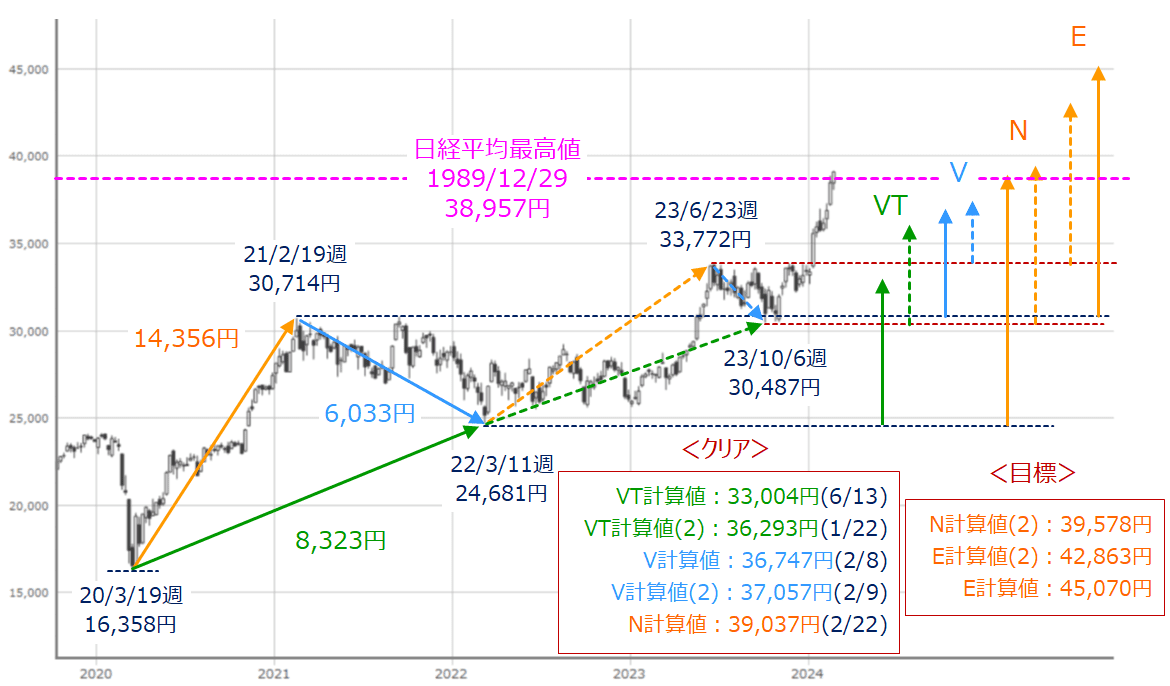

図2 日経平均(週足)と目標値計算(2024年2月22日時点)

上の図2を見ても分かるように、先週末の2月22日(木)の日経平均終値(3万9,098円)は、「N計算値(3万9,037円)」を超えました。

そして、残っている目標値は、「N計算値(2)」の3万9,578円、「E計算値(2)」の4万2,863円、「E計算値」の4万5,070円となっています。

日経平均が最高値を更新した22日(木)以降のメディアなどの盛り上がりなどからは、「このまま4万円台超えも」という雰囲気がありますし、相場が強い局面では、「行けるところまで行ってしまう」ことも珍しくはなく、さらに上値を追う展開はあり得そうです。

ただし、上の図2では目標値を達成した日についても記載していますが、最初のVT計算値をクリアしたのが昨年の6月13日、次のVT計算値(2)をクリアする今年の1月22日まで、約半年間の時間が経っています。しかし、そこからの足取りは早く、先週末のN計算値クリアまで1カ月もかかっておらず、相場に勢いがあるとはいえ、かなりの急ピッチだと言えます。

今後の日経平均が上昇基調を続けたとしても、さすがにこのピッチでは息切れしてしまいますので、このまま上値を追う展開となった場合、短期間の上振れにとどまってしまう可能性があることや、その反動による急落なども想定して、相場に臨む必要がありそうです。

日経平均の最高値更新について~「意識し過ぎ」は良くない~

では、あらためて、日経平均の最高値更新をどのように理解・整理したら良いのでしょうか?

34年ぶりに最高値を更新したことで、ムードや心理面での影響は確実にプラスと言えます。バブル期につけた高値を超えたことで、その呪縛から解放されたことや、テクニカル分析でも「新値は買い」という言葉があるように、先行きの相場に対して強気の意見も多くなっています。

また、日経平均4万円という節目までの距離もそう遠くないことで、上値追いのモチベーションも保ちやすいといえます。したがって、短期的な上値意識は来週末(3月9日)のメジャーSQまでは継続するかもしれません。

とはいえ、このタイミングでの最高値更新は、米エヌビディアの株価上昇が促した面が強いことは押さえておきたいところです。「生成AI」のテーマの強さが改めて確認され、今後も相場を押し上げる場面が出てくると思われますが、目先は良くも悪くもエヌビディア株が株式市場を左右しやすいこと、そして、今後の日本株は「地力」も問われることになります。

その日本株の「地力」についても、視点を整理する必要があります。現時点で、外国人投資家による日本株を見る目は変わってきています。PBR(株価純資産倍率)やガバナンスなどの企業の構造改革に対する評価と期待をはじめ、何気に日本企業のROE(自己資本利益率)の伸び率が世界でもトップクラスであることなど、日本企業の変化は今後も買い材料となりそうです。

地政学的にも、米中対立の中でのサプライチェーン再構築に日本が組み込まれていることや、低迷する中国から日本への資金シフトなどの追い風も吹いています。

その反面、日本経済自体は、実質GDP(国内総生産)が2四半期連続でマイナスとなり、「テクニカルリセッション」におちいっていることや、実質賃金の減少傾向が続いていること、動かない金融政策で円安傾向が続き、輸出関連企業やインバウンド関連企業の業績に寄与する一方で、物価上昇によって国民生活は圧迫されていることなど、必ずしも株高が日本経済の強さを示しているわけではないことも見逃せない事実です。

今後は春闘などで賃上げが注目されますが、日本国内の消費拡大につながるかは現時点では不透明ですし、「脱デフレ」を実現できなければ、ようやく高まった日本経済に対する期待が「*蛙化」してしまうこともあり得ます。

*蛙化現象…片思い中だった相手に振り向いてもらえたとたんに嫌いになること

高揚感による先高期待で、しばらく株高が続くかもしれませんが、最高値を更新したからといって、状況が劇的に変化したわけではありません。

「日本経済はイマイチでも、儲かっている(儲かりそうな)日本企業の株は買える」という構図は、別の見方をすれば、日本企業の多くが海外で稼いでいることの証左でもあるため、世界の景気動向に敏感に反応しやすいことを意味します。したがって、相場を動かす材料について引き続き冷静に見て行く視点が重要になります。

今後の相場はどこを見たらよい?~3つのポイント~

図3 日米の主要株価指数の比較(2023年10月末を100)

では、今後の相場を見ていく上で、どんなところに注目すれば良いのでしょうか?

上の図3は、株式市場が上昇基調に転じた昨年11月からの、日米の主要株価指数の推移を直前の10月末を100として比較したものですが、この図からは3つのポイントが挙げられます。

まず、最初のポイントは、図の中でも特に強さが際立っているSOX指数です。SOX指数とは、米主要半導体関連銘柄で構成される株価指数ですが、もちろんエヌビディア株も構成銘柄に入っています。

日米の株式市場を動かすほどの影響力のあるエヌビディア株ですが、日足チャートを見ると、気になるサインが出現しています。

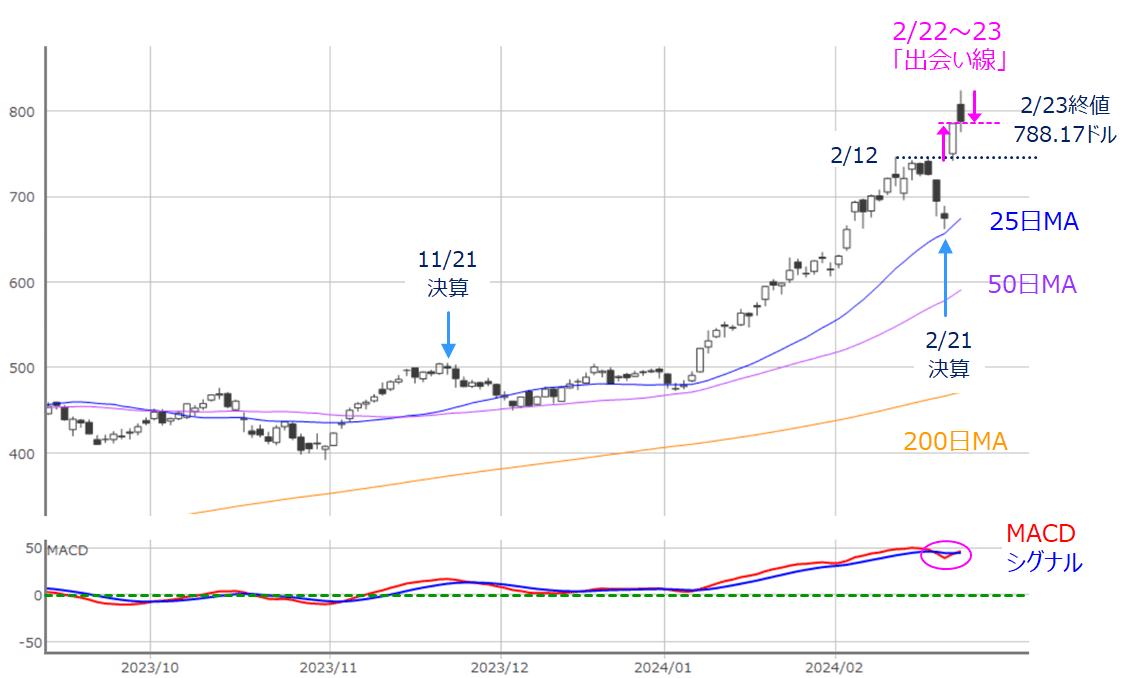

図4 米エヌビディア(日足)とMACDの動き(2024年2月23日時点)

エヌビディアが決算を発表したのは、21日(水)の取引終了後ですが、好決算を受けた翌22日(木)の取引では、いわゆる「窓」を大きく空けて上昇し、その後も上値を伸ばす値動きとなりました。続く23日(金)も節目の800ドル台に乗せる形で取引が始まりましたが、引けにかけては売りに押されて800ドルを下回り、22日(木)の終値付近まで下落して取引を終了しています。

つまり、決算を受けたエヌビディアの株価を見ると、上昇で反応してはいるものの、22日(木)と23日(金)のローソク足の形が「出会い線」と呼ばれる格好となっています。出会い線は相場の流れが変化する際に現れることが多いとされていますので、週初のエヌビディア株の動きには注意しておく必要があります。

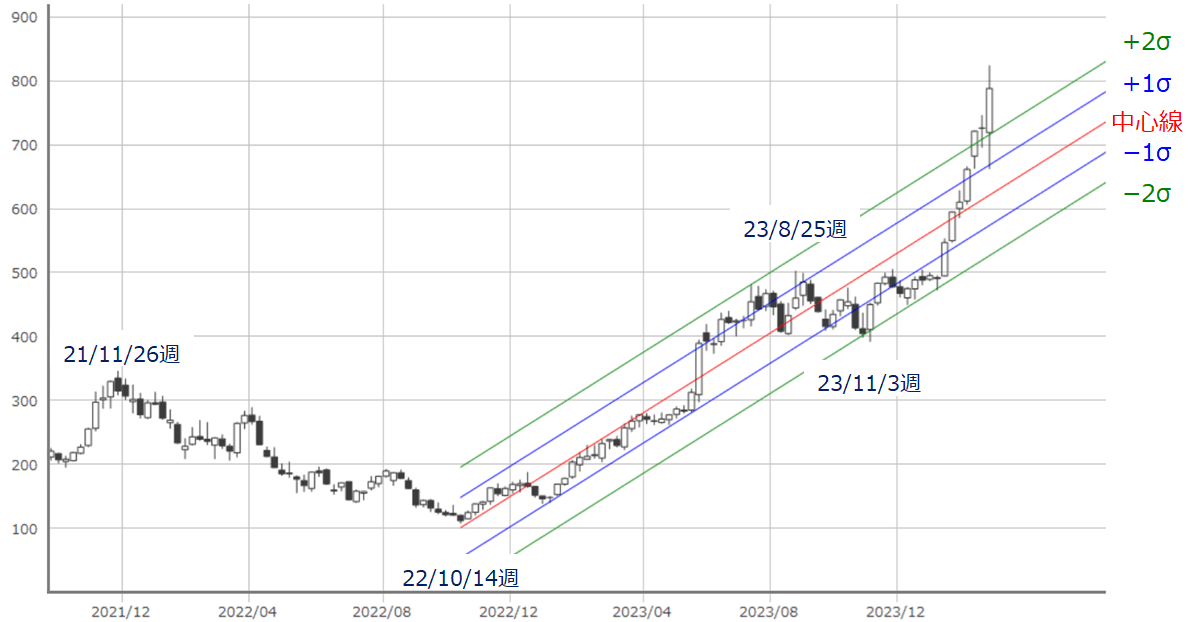

図5 米エヌビディア(週足)の線形回帰トレンド(2024年2月23日時点)

また、上の図5はエヌビディア株の週足チャートに、2022年10月の株価底打ちを起点とした線形回帰トレンドを表示したものです。

こちらでも、足元の株価がプラス2σ(シグマ)を大きく上回っているところに株価が位置しているため、かなりの過熱感があるのと同時に、先週はプラス1σのところまで株価が下落する場面があり、今後のエヌビディア株の値動きが荒っぽくなってしまうシナリオも想定していた方が良いかもしれません。

日本株市場では、東京エレクトロン(8035)やアドバンテスト(6857)、レーザーテック(6920)、ソフトバンクグループ(9984)など、エヌビディア株との連動性が比較的高い銘柄の値動きも注目されることになりそうです。

これらの銘柄は日経平均の寄与度が大きいため、4万円に向けたけん引役になる一方で、軟調な展開となった際には日経平均の下げを大きくさせることもあり、気を付けたいところです。

その場合、国内の半導体関連株以外の主力バリュー株が支えとなってカバーできるか、つまり、TOPIX(東証株価指数)が堅調さを維持できるかが、二つ目のポイントになり、今後は物色の広がりが焦点になってきます。

ちなみに、TOPIXについては、最高値更新まであと8.5%ほどの株価上昇を必要としています(下の図6)。

図6 TOPIX(週足)と目標値計算(2024年2月22日時点)

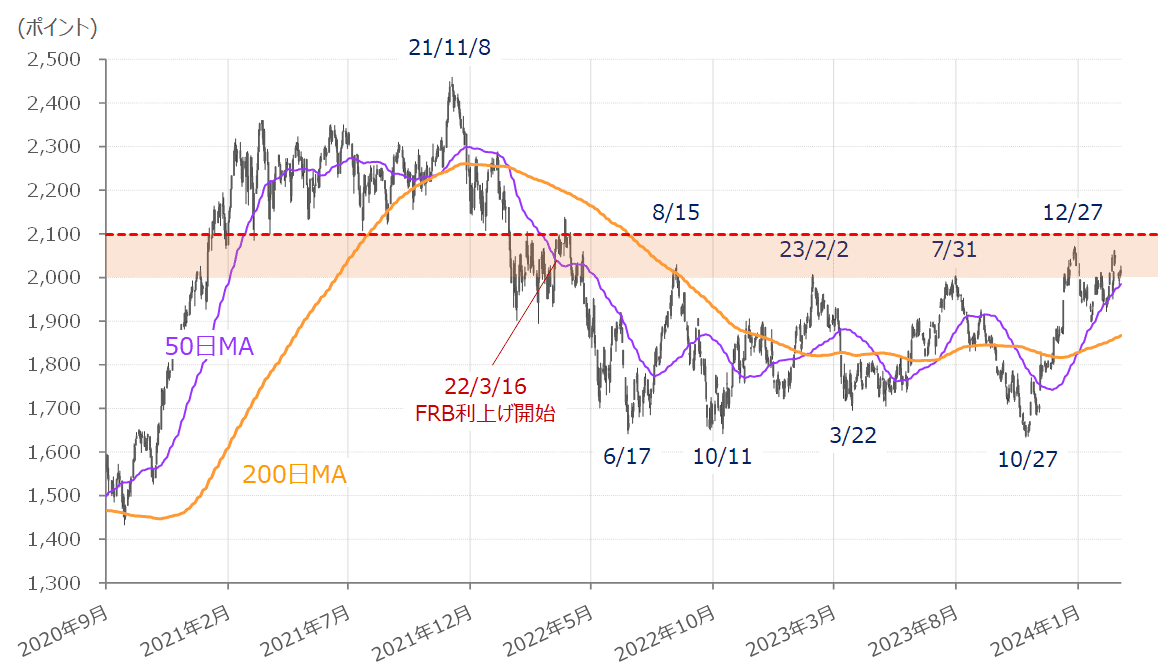

そして、三つ目のポイントが、「米Russell2000(ラッセル2000)」の動きです。図3を見ると、昨年10月末からのパフォーマンスはS&P500種指数と同じぐらいのところに位置しており、かなり健闘していると言えます。

図7 米Russell2000(日足)の動き(2024年2月23日時点)

上の図7はラッセル2000の長期の日足チャートですが、足元では、順調に回復傾向にあることが分かります。さらに、2,100pが大きな節目として意識されそうです。

ラッセル2000は、2022年から昨年末にかけての長いあいだ、低位でのもみ合いが続いていましたが、その発端となったのが、2022年3月のFOMC(米連邦公開市場委員会)から始まったFRB(米連邦準備制度理事会)による利上げです。つまり、足元の株価は、米国の金利が高止まりする中、利上げ開始前の水準まで戻してきたことになります。

ラッセル2000は、米国の中小型銘柄で構成された株価指数であり、景気や金利の影響を受けやすいとされているため、足元のラッセル2000の強さは、米国経済の「ソフトランディング」見通しへの自信を深めていることが反映されていると見ることができます。

しかしながら、米国の「ソフトランディング」見通しは、今の株式市場が前提としているほど、確定要素が強いわけではないかもしれません。

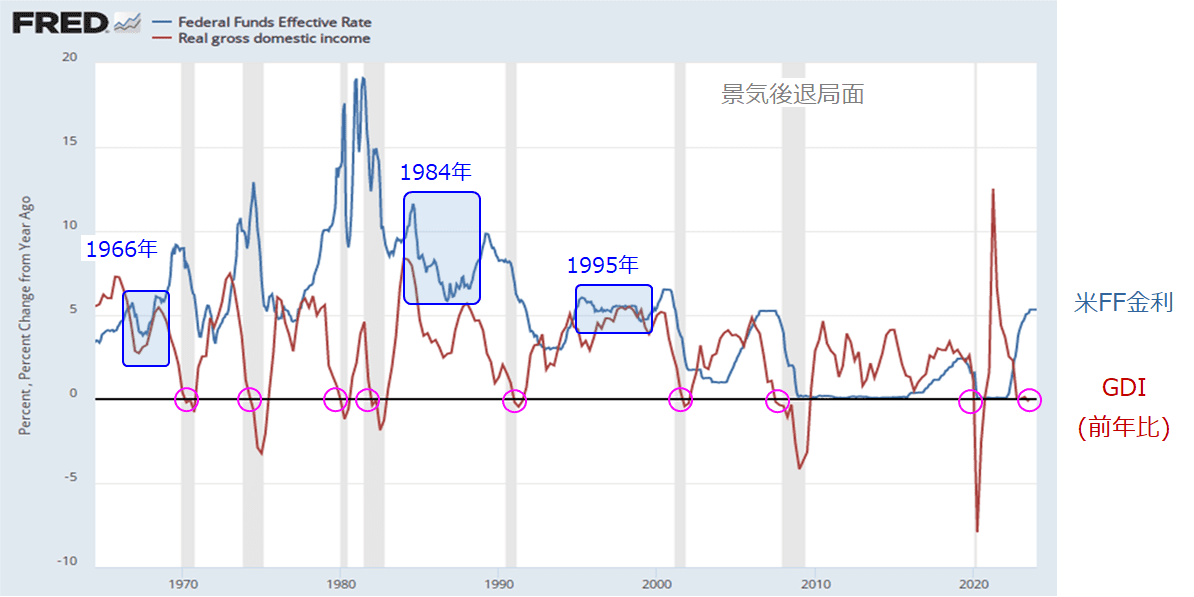

図8 米FFレートと米GDI(国内総所得)の動き

上の図8は、米国のFFレートと、GDI(国内総所得)の推移を示したものです。

一般的に、米国がソフトランディングに成功したのは、1966年、1984年、1995年の3回とされています。いずれも、「最初の利上げ開始から3年間、景気後退入りを回避した」こと、「その期間中に利下げから利上げに転じた」ことなどがその根拠とされています。

もっとも、過去においては、米国の利下げ開始から間もなくして景気後退入りしているというケースも多く、果たして今回は利下げ後にどっちに転ぶのかが注目されるのですが、市場では今のところ、ソフトランディング成功の見通しが優勢のようです。

ただし、米GDIに注目すると、前年比でマイナスに沈むタイミングでもれなく景気後退しているという傾向があるのですが、足元ではマイナスに沈んでいるため注意が必要です。ちなみにソフトランディング成功時は、図8を見ても分かるように、GDIはプラス圏で推移していました。

なお、国の経済規模を示す指標としてはGDPが有名ですが、GDIは所得面から捉えた指標です。生産されたものは支出され、それが分配されて所得となる流れですので、理屈の上ではGDE(国内総支出)とともに3つが等しくなるとされています。GDIは収入(所得)から見た経済という性格のため、GDPよりも豊かさの実勢により近いというイメージがあります。

その所得面で見た米国経済(GDI)がマイナスになったことをはじめ、先日発表された米1月CPI(消費者物価指数)やPPI(卸売物価指数)が予想以上に強く、インフレの高止まり警戒が燻っていること、1月小売売上高が予想よりも弱かったことなど、米国消費の強さの原動力とされる消費が揺らぎ始めている可能性があります。

もちろん、現時点ではまだ不安視しなくても良さそうですが、今週末からは3月相場を迎えます。こうした傾向が3月も続いてしまった場合には、米景気に対する温度感に変化が生じ、相場の基調が変わるかもしれないため、警戒しておく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。