先週末16日(金)の日経平均株価終値は3万8,487円でした。

週足ベースでは3週連続で上昇したほか、前週末終値(3万6,897円)からの上げ幅も1,590円と大きくなっています。とりわけ、週末16日(金)の取引時間中には3万8,865円まで上昇し、1989年12月大納会の高値である3万8,915円にあと50円まで迫る場面が見られました。

もはや、日経平均の最高値更新は時間の問題、という状況ではありますが、それよりも、「今後も上昇基調を続けられるのか?」や、「最高値更新の達成感で売られることはないのか?」、そして、「目先で訪れるであろう株価下落の場面は買いのチャンスなのか?」など、その後の展開についてもぼちぼち考え始めることの方が大事かもしれません。

そこで、今回は、テクニカル分析の視点を中心に、相場の上昇余地や、下落の可能性などについてのポイントを整理して行きたいと思います。

まずは、いつものように、足元の日経平均の状況から確認していきます。

日経平均は最高値を視野に捉えるも、「上げ方」は微妙?

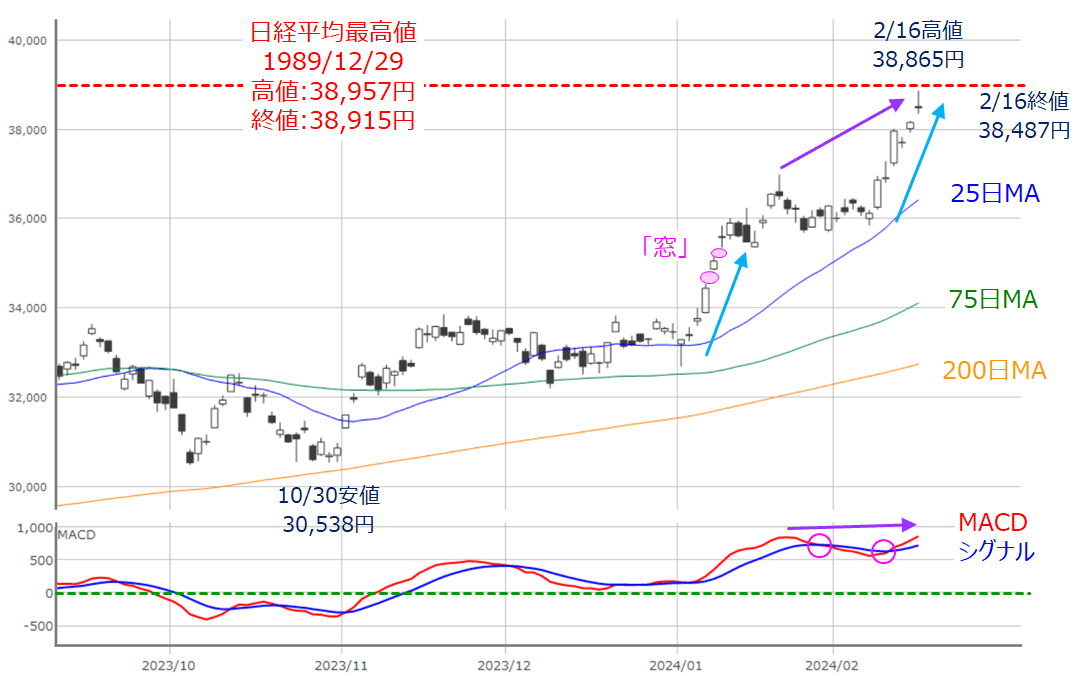

図1 日経平均(日足)とMACDの動き(2024年2月16日時点)

あらためて、先週の日経平均の値動きを振り返ると、上の図1を見ても分かるように、上昇が加速するような格好で株価水準を切り上げて行きました。

冒頭でも述べたように、これまでの日経平均の最高値が迫っているほか、下段のMACDも上向きを強めて、その値が直近の上値を微妙に超えてきており、いわゆる「逆行現象(株価の上値が上向く一方で、MACDの上値が低下の状況)」が解消されています。

ただし、少し気になるのが株価の上げ方です。ローソク足に注目すると、「十字線」が1日おきに出現しています。十字線は、始値と終値がほぼ同値であることを示す線のため、迷いを示す形とされています。つまり、「株価が上昇した日の翌日に迷い、そしてまた上昇」という値動きが繰り返されているわけです。

結果的に、株価が目立って下落することなく、上昇基調を描いていますが、「売りをこなしながら上昇している」というよりは、「相場の強さに戸惑いながらも買わざるを得ない状況で上昇している」面があり、その見た目の印象とは裏腹に、実は株価の上げ方としてはあまり良いとは言えません。

先週の東証プライムの売買代金は連日で5兆円を超えているため、相場の強気ムードが変化し始めた際には、思ったよりも下げが大きくなるなど、注意が必要かもしれません。

それでも日経平均は4万円を目指せるか?

とはいえ、足元の相場は強く、先週の株価上昇を受けて、日経平均の目標株価を上方修正する動きが増えています。

引き上げられた目標株価については、4万円から4万5,000円が多いようですが、この連載レポートをお読みいただいている方ならば、以前のレポートでも紹介した下の図2の目標値のように、すでに想定の範囲内です。

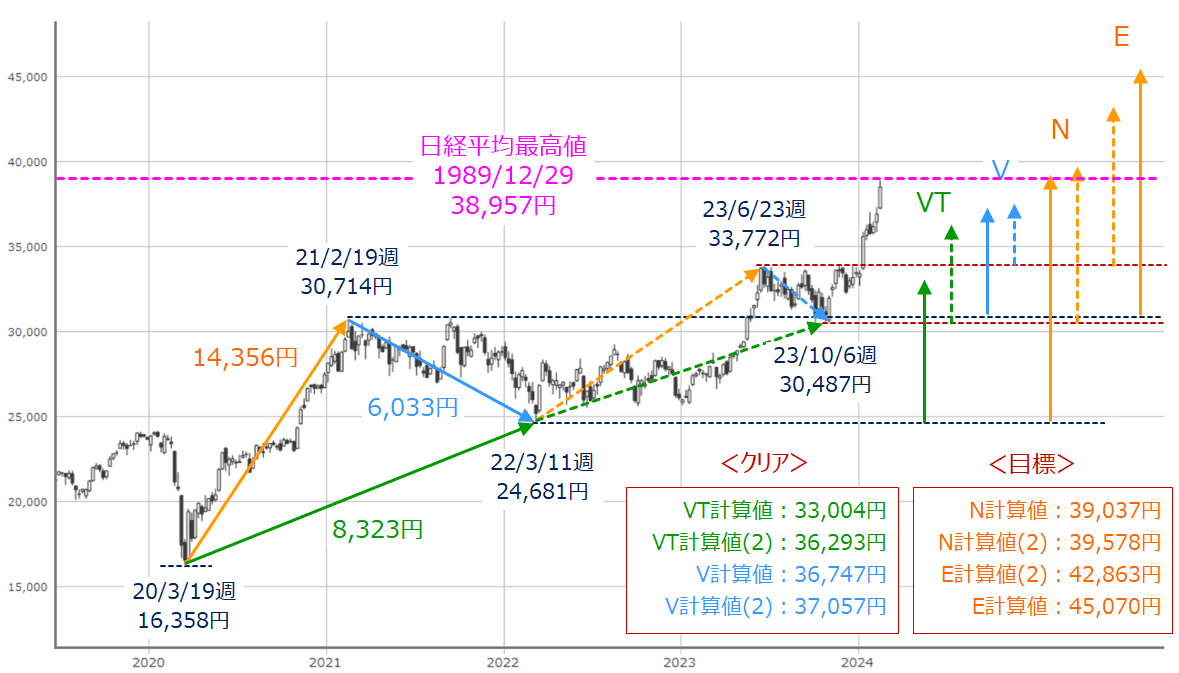

図2 日経平均(週足)と目標値計算(2024年2月16日時点)

前回のレポートでもこの図を採り上げ、「V計算値(2)の3万7,057円をクリアしたので、次のN計算値である3万9,037円に向かうだけの相場の強さがあるか?」に注目していましたが、その答えとしては、「相場の強さはあった」ことになります。

引き続き、強い相場基調が続くのであれば、「N計算値(2)の3万9,578円」、「E計算値(2)の4万2,863円」、そして、「E計算値の4万5,070円」を目指して行くことになるわけですが、今週は、その相場の強さを見極めて行く上で、注目すべきポイントが2つあります。

日経平均4万円達成のポイント その1…TOPIXの動き

まず、一つめのポイントは「TOPIX(東証株価指数)の動き」になります。

2月16日(金)の取引では、日経平均が最高値に迫ったことのインパクトが大きく、あまり指摘されていないのですが、この日の前日比の上昇率は日経平均が0.86%だったのに対してTOPIXが1.27%と、実はTOPIXが優位でした。

実際に、この日の物色の動向を見ると、相場を引っ張ってきた半導体関連株などの値がさハイテク株の軟調さが目立つ一方で、銀行株や資源関連株、商社株、好決算銘柄などが買われました。

主力銘柄で、グロース(成長株)からバリュー(割安株)への買いの流れが続き、買われる銘柄数が拡大していくのであれば、相場の底堅さにつながり、日本株が上値をトライしやすくなると考えられます。

図3 TOPIX(日足)とMACDの動き(2024年2月16日時点)

上の図3で先週のTOPIXの値動きをたどると、2,600pの節目の株価水準を突破してきました。また、図1で見てきた日経平均の加速度的な上昇とは異なって、TOPIXについては、もみ合いを形成したり、売りをこなしたりしながら着実に株価が上昇している印象となっています。

さらに、目標値計算の面でも、TOPIXと日経平均とでは、異なる景色が見えてきます。

図4 TOPIX(週足)と目標値計算(2024年2月16日時点)

上の図4を見ると、N計算値のクリアが目前という点は共通していますが、最高値更新が目前の日経平均に対し、TOPIXは最高値(1989年12月18日の2,884p)まで、まだ距離を残しているという違いがあります。

先週末16日(金)のTOPIX終値が2,624pでしたので、最高値の更新には10%近く上昇する必要があります。

このように、日経平均とTOPIXを比較すると、日経平均が先走っているようにも見えます。そのため、目先の日経平均が荒い値動きとなった場合でも、TOPIXが比較的しっかりした状況である限り、さほど慌てなくても良いかもしれません。

日経平均4万円達成のポイント その2…米エヌビディア決算

そして、二つめのポイントは、今週21日(水)に予定されている米エヌビディア(NVDA)の決算です。

この点については前回のレポートでも触れていますので、今回は違ったテクニカル指標で見て行きたいと思います。

図5 米エヌビディア(NVDA)日足のボリンジャーバンド(2024年2月16日時点)

上の図5を見ても分かるように、先週末にかけてのエヌビディア株は上値を伸ばせなくなっていますが、それでもチャートをボリンジャーバンドで捉えると、かなり強い「バンド・ウォーク」が続いていることが分かります。

バンド・ウォークとは、プラス2σ(シグマ)からマイナス2σまでの5本の線が同じ方向を向き、かつ、株価がプラス2σと1σのあいだを往来しながら上昇していくことで、強いトレンドが発生中に現れる形状です。そのため、決算後もバンド・ウォークを継続できるかが注目されます。

ただし、今年に入ってからのエヌビディア株は、目立った調整もなく株価が50%以上も上昇してきたため、業績期待の高さと同時に決算へのハードルも高くなっていますので、予想以上の好決算と見通しを示せなければ、いったん材料出尽くしで売られる可能性は高そうです。

いずれにしても、生成AIを軸とした企業業績期待が続き、「利益成長期待(EPS(1株当たり利益)の伸び)が、金利上昇警戒(PER(株価収益率)の割高感)を上回る」構図が続いてきた米国株市場の株高基調にとって、エヌビディアの決算はひとつの「ターニングポイント」になります。

したがって、足元の相場の勢いのまま日経平均が4万円に向けて上昇していくには、TOPIXが堅調に推移することと、エヌビディア決算後のグロース株買いが再び強まることが条件になりそうです。

上昇トレンドの終焉とその後の展開を考えてみる

そして、最後に中長期的な展望シナリオについても考えてみます。

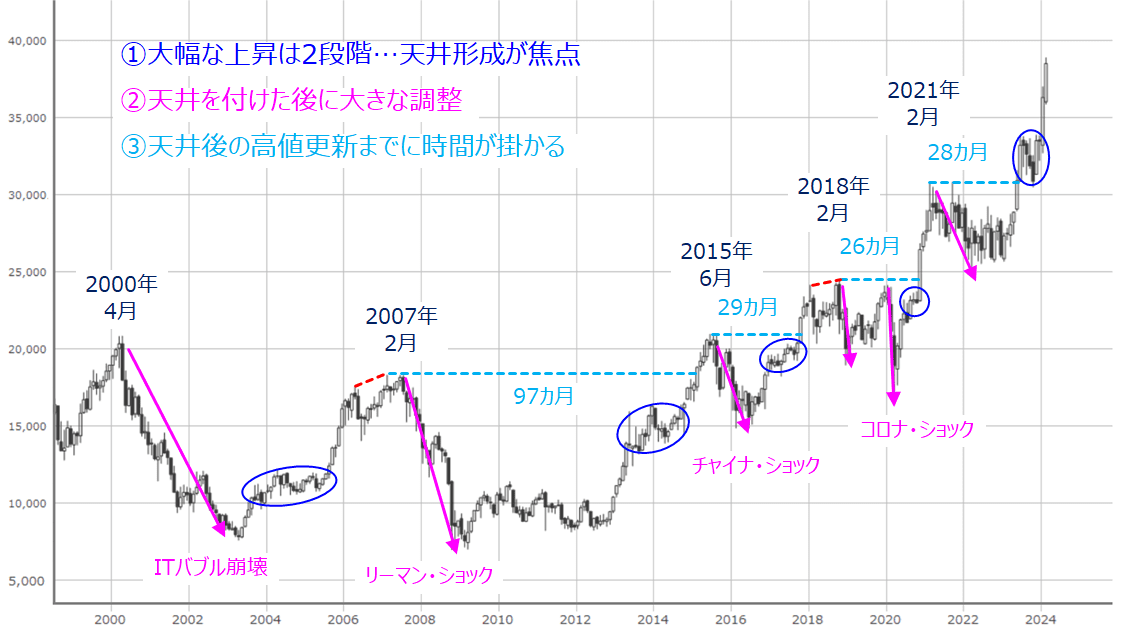

図6 日経平均(月足)の動き(2024年2月16日時点)

上の図6は2000年以降の日経平均の月足チャートですが、株価の値動きをたどると、ざっくりとした特徴を把握することができます。

最初に注目するのが、株価が底を打ち、大きく株価が上昇していく場面です。

図では、2007年2月をはじめ、2015年6月や2018年2月、2021年2月に高値をつけるまでの上昇局面がこれにあたりますが、いずれも、一本調子で株価が上昇していくのではなく、図でも青色の線で囲っているように、途中で上昇が一服する場面を経て、2段階で上昇しています。

最近の株価も、上昇一服を挟んで再上昇しているところにあり、次につける株価が天井となる可能性があります。もっとも、2007年や2018年のように、調整後にもう一回上値をトライするパターンもありますが、天井圏を形成しつつある点は押さえておきたいポイントです。

続いて、天井をつけた後に、いずれも株価を大きく下げる調整局面が訪れていることと、いったん天井をつけると、その株価を更新するまでに時間が掛かっている点にも注意が必要です。

必ずしも歴史が繰り返されるわけではありませんが、『トム・ソーヤの冒険』で知られる米作家のマーク・トウェインの「歴史は繰り返さないが、韻を踏む」という言葉の通り、似たようなことはよく起きる可能性は低くはないと言えます。

まだまた、強気ムードが続き、日経平均4万円シナリオも十分に想定されますが、「次につける天井の株価が当面の高値になるかもしれない」という意識で相場に臨む必要はありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。