2月相場入りとなった先週の株式市場ですが、週末2月2日(金)の日経平均株価終値は3万6,158円となりました。前週末終値(3万5,751円)からは407円高(1.12%高)、週足ベースでも再び上昇に転じています。

前回のレポートでも触れたように、先週の株式市場は米国のFOMC(米連邦公開市場委員会)や1月分の雇用統計、そして日米の企業決算など、注目の材料が目白押しだったのですが、週間ベースで見た米国株市場も、NYダウ(ダウ・ジョーンズ工業株平均株価)が1.43%高、S&P500(S&P 500種指数)が1.39%、ナスダック(ナスダック総合指数)が1.11%高と軒並み上昇しており、株価指数の動きを見る限りでは、先週のイベントを「無難に乗り切った」印象があります。

ただ、その一方で、堅調そうに見える株価のウラで気になる微妙な変化も出始めています。

そこで今回は、先週の株式市場で見えた状況について整理し、今後のポイントなどについて考えて行きたいと思います。

先週の日経平均は3万6,000円台の攻防

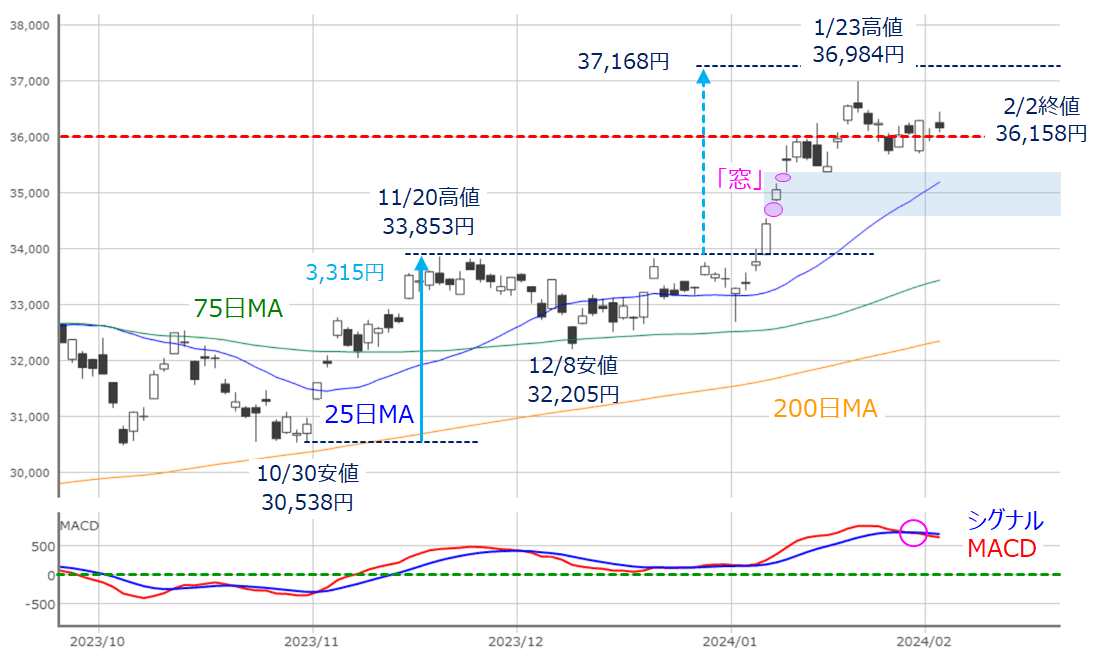

図1 日経平均(日足)とMACDの動き(2024年2月2日時点)

あらためて先週の日経平均の値動きを振り返ると、上の図1が示すように、週を通じて3万6,000円の節目の攻防となりました。

方向感が出なかったこともあり、目先の上値と下値の目安は、引き続き前回のレポートで指摘したものが継続されます。上値は昨年10月安値から11月高値の上昇幅(3,315円)の「E計算値」である3万7,168円、下値は25日移動平均線もしくは1月上旬に空けた「窓」を埋めに行く株価水準です。

また、株価が横ばいとなったことで、チャート上には二つの変化が生じています。一つは、下段のMACDがシグナルを下抜けしたこと、もう一つは、株価の25日移動平均線の乖離率の修正が進んだことです。具体的な数字で見て行くと、前週末(1月26日)のプラス3.25%から、先週末2日にはプラス2.75%まで乖離率が縮小しています。

MACDとシグナルのクロスは気になるものの、株価と移動平均線の乖離の修正が進んだところで、移動平均線がサポートなり、株価が反発・上昇していく展開も考えられるため、現時点では明確な売りサインとは言えず、上方向と下方向の両にらみの展開が続くことになりそうです。

では、注目イベントを乗り切った先週の株式市場は上値をトライする余力が残されているのでしょうか?

注目イベントの「答え合わせ」その[1]~米企業決算~

日米の株式市場は昨年11月から上昇基調を描いて行きましたが、当初は、米国の金融政策の利下げ観測の高まりを背景に米金利が低下し、PER(株価収益率)面での割高感が修正される動きだったのが、現在では、米金利が再び上昇する中でも一部のハイテク企業を中心に、業績(EPS(1株当たり利益))の拡大期待によって買われて株価が上昇する動きとなっています。

そのため、先週は相場の牽引役だった米大手IT企業の決算が注目されました。前回のレポートでは、マイクロソフト(MSFT)やアルファベット(GOOGL)、アップル(AAPL)、アマゾン(AMZN)、メタ・プラットフォームズ(META)の銘柄を採り上げ、チャートで確認しました。

結論から言ってしまうと、それぞれの決算はいずれも増収・増益となりました。しかし、メタ・プラットフォームズとアマゾンは株価が大きく上昇した一方で、マイクロソフトは小幅な上昇にとどまり、アップルとアルファベットについては下落するなど、決算発表後の株価の動きに温度差が生じており、今後は銘柄の選別が進んでいきそうな雰囲気となっています。

その中でも、とりわけ上昇が目立ったのはメタ・プラットフォームズです。

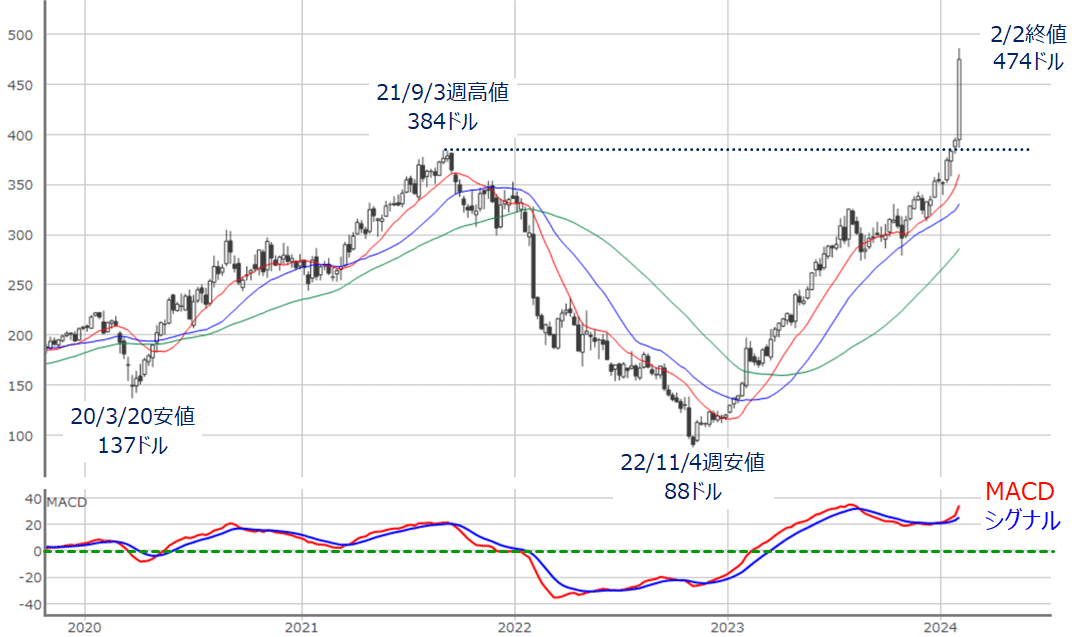

図2 米メタ・プラットフォームズ(META)週足とMACDの動き(2024年2月2日時点)

上の図2はメタ・プラットフォームズの週足チャートですが、ローソク足を見ても分かる通り、大きな陽線が出現しています。

決算を受けた週末2日(金)の取引で前日比20%を超える大幅上昇となり、最高値を大きく更新しています。決算では、主力のネット広告事業が好調で純利益が前年同期比で3倍に拡大したほか、初の配当を実施すると発表したことが好感されました。

反対に、冴えない値動きとなったのがアップルです。

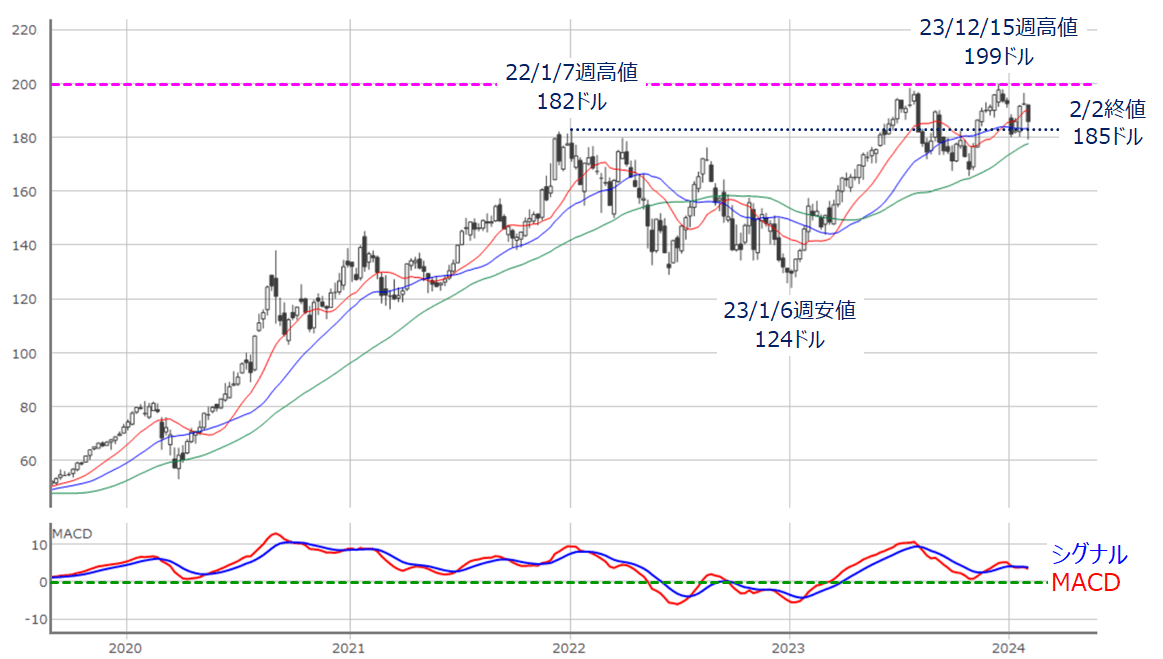

図3 米アップル(AAPL)週足とMACDの動き(2024年2月2日時点)

厳密に言うと、アップル株については、決算を受けた直後の2日の取引では一段安値で始まった後に値を戻して終了しています。金融機関による投資判断の引き下げが相次いだことや、中国で販売する製品の値下げ発表などで、事前に株価が調整する場面があったため、決算発表で「いったんの材料出尽くし」となった可能性があります。

とはいえ、図3にもあるように、先週のローソク足が下ヒゲの長い陰線となっているため、株価の反発基調に戻せるだけの買いの強さには至っていません。

このように、いわゆる「マグニフィセント・セブン(M7)」と呼ばれる銘柄(マイクロソフト、アルファベット、アマゾン、アップル、メタ・プラットフォームズ、テスラ、エヌビディア)のうち、6銘柄が決算を終えたわけですが、株価の反応には明暗が分かれています(ちなみにエヌビディアの決算は2月21日の予定です)。

いずれの銘柄もナスダックに上場しているため、今後もこうした温度差が生じた値動きが続いた場合、株価指数の牽引役がさらに絞られていくことになり、ナスダックが最高値を更新するまでのハードルが少し高くなるかもしれません。

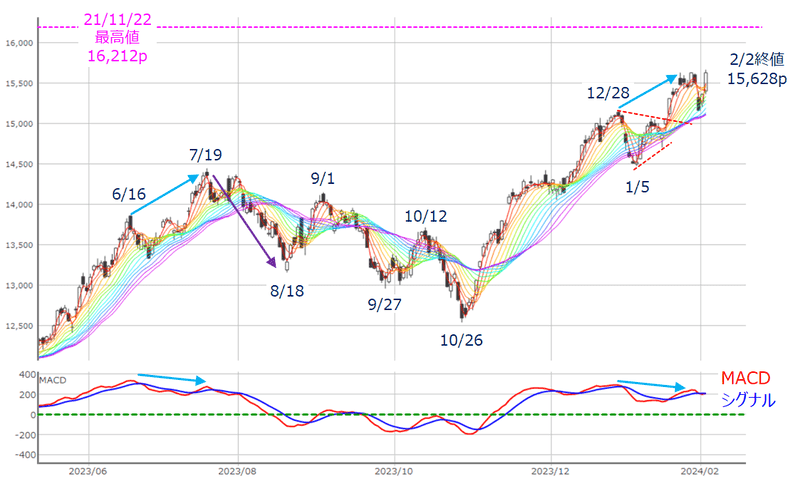

図4 米ナスダック日足の多重移動平均線とMACDの動き(2024年2月2日時点)

実際に、上の図4のチャートでも確認すると、先週末2日のナスダックの終値(1万5,628p)から最高値(2021年11月22日の1万6,212p)までの584pを埋めて行けるかが焦点になります。

多重移動平均線の傾きと束の幅を見る限りではまだ上昇基調が続いていますが、株価とMACDが向いている方向が反対となる「逆行現象」も出てきているため、トレンド転換の可能性を示すサインも出現しています。

さらに、米国の企業決算絡みでは、「米地方銀行への不安」という気掛かりな兆候も出てきています。

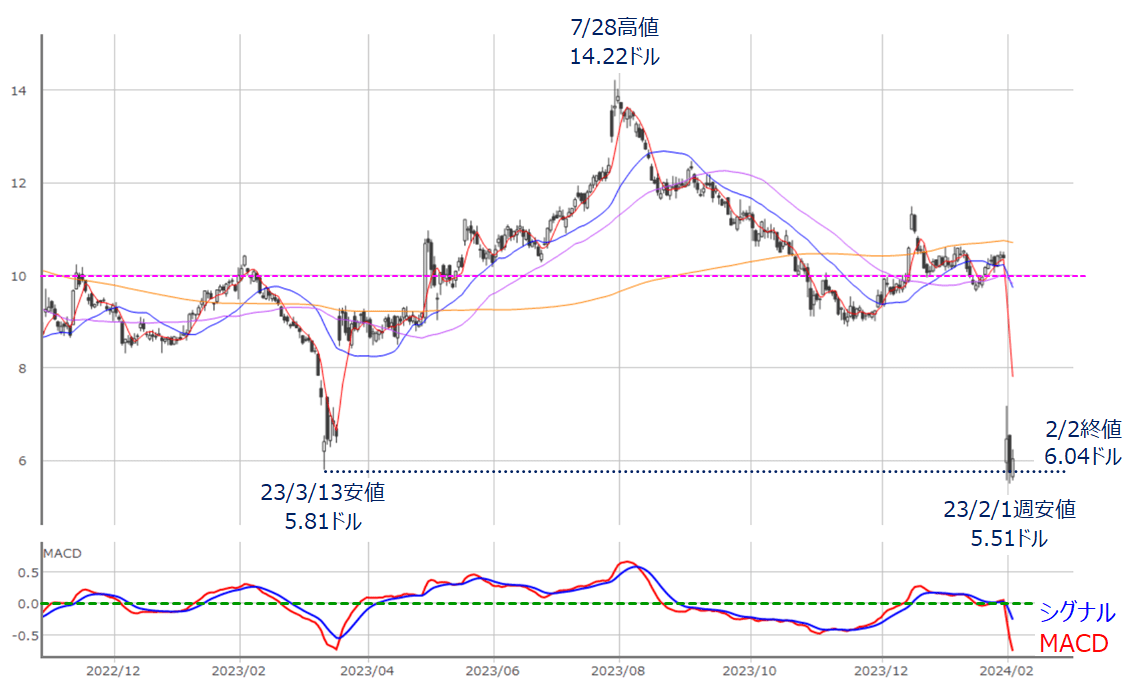

図5 米ニューヨーク・コミュニティ・バンコープ(NYCB)日足とMACDの動き(2024年2月2日時点)

上の図5は、米地銀大手のニューヨーク・コミュニティ・バンコープ(NYCB)の日足チャートです。

同行は、昨年3月の金融不安の際に破綻したシグネチャー銀行から預金部門を買い取った地銀の「勝ち組」とされていたのですが、先週1月31日に発表された決算が予想外の赤字となり、株価が急落する動きとなりました。図を見ても分かるように、2月1日には大きな「窓」を空けて、5.51ドルの安値をつける場面がありましたが、昨年3月の安値をも下回っています。

商業用不動産融資の焦げ付きや、貸倒引当金の積み増しなどの影響が業績悪化の理由ですが、商業用不動産の市況悪化については、今のところ景気後退というよりは、コロナ禍によるリモートワークの普及など、社会構造の変化の面が大きいため、米国の経済全体への影響は限定的となる見方もあります。

しかし、ドイツ銀行やあおぞら銀行など、海外の銀行の決算にも影響を与え始めているため、多少の懸念拡大は想定しておいた方が良いかもしれません。

注目イベントの「答え合わせ」その[2]~米国のFOMCと雇用統計

続いては、企業決算以外の注目イベントであった米国のFOMCと雇用統計についてです。

まず、FOMCについてですが、市場の予想通り、4会合連続の政策金利の据え置きが決定されました。また、声明文では追加利上げに関する文言が削除された一方、FOMC後のパウエルFRB(米連邦準備制度理事会)議長の記者会見では、米景気のソフトランディングに自信を見せつつ、3月会合の利下げの可能性の低さについての言及がありました。

さらに、QT(量的縮小)停止の具体的なスケジュールの示唆もありませんでした。

これにより、「3月の利下げ期待」と「追加利上げ観測」がともに後退したわけですが、市場では「全体的には緩やかなタカ派」という印象になったほか、次回のFOMC(3月19~20日)開催まで、かなりの日数が残される中で、経済指標の結果などにより思惑が働きやすくなった可能性があります。

また、週末2日に公表された米雇用統計(1月分)についても、非農業部門雇用者数が35.3万人増と市場予想(18万人増)を大きく超過したほか、平均時給も前月比で+0.6%、前年比では+4.5%と、市場予想(それぞれ+0.3%、+4.1%)を上回り、強い結果となりました。失業率も3.7%と前回からの横ばいが続いています。

これにより、労働市場の逼迫を含めて米景気の強さがあらためて確認されたことになり、FOMCに続いて早期の米利下げ期待が後退した格好となりました。

これまでの相場の流れとしては、米金利が上昇して、株価の重荷となるのですが、先ほども触れたように、米地銀への不安が高まったことによるリスク回避の米国債買いなどの影響もあって、米10年債利回りなどの長期金利はあまり上昇していません。

相場は上昇を継続する可能性は高いが、「危うさ」を抱えている点には注意

冒頭でも述べたように、先週の米国のイベントを通じて、相場環境には微妙な変化が生じ始めていますが、だからと言って、「株式市場の急落に注意!」という警告が発せられているわけではなさそうです。

当面のあいだは、景況感が強ければ素直に受け止められ、反対に悪化しても、利下げ期待が高まることによって、株式市場はどちらに転んでも上を目指しやすい状況にあると言えます。確かに「いいとこ取り」の状況ではありますが、相場のムードが強い時の特徴でもあります。

米国の一般的なセオリーでは、景気の後退は、「[1]消費の減速・悪化」から、「[2]雇用環境の悪化」を経て、本格的なリセッション入りとなりますが、現時点では、[1]の消費の強さが米景気への楽観的な見通しにつながっています。

現在の米国の消費の強さは、「コロナ預金」効果が意外と続いていることや、支払い手段の緩衝材(クレジットカード、BNPLなど)や、株高による「資産効果」などで購買意欲が保持されていることなどが背景にあります。

しかし、これらに陰りが見られ始めた時に注意が必要になると考えられます。来週13日には1月CPI(消費者物価指数)、15日には1月小売り売上高が公表される予定となっていますので、来週の動きが注目されるかもしれません。

今週の日本株はTOPIXの動きがカギ

以上のように、米国株市場の動きには注意を払う必要がありますが、今週の国内株市場は企業決算がピークを迎えます。トヨタやソフトバンクグループ、東京エレクトロン、三菱商事といった主力企業をはじめとする1,300銘柄近くの決算が予定されています。

相場のムードが多少悪くなったとしても、個別株物色の動きが支えとなれるかが焦点になってくるため、TOPIX(東証株価指数)の動きが注目されそうです。

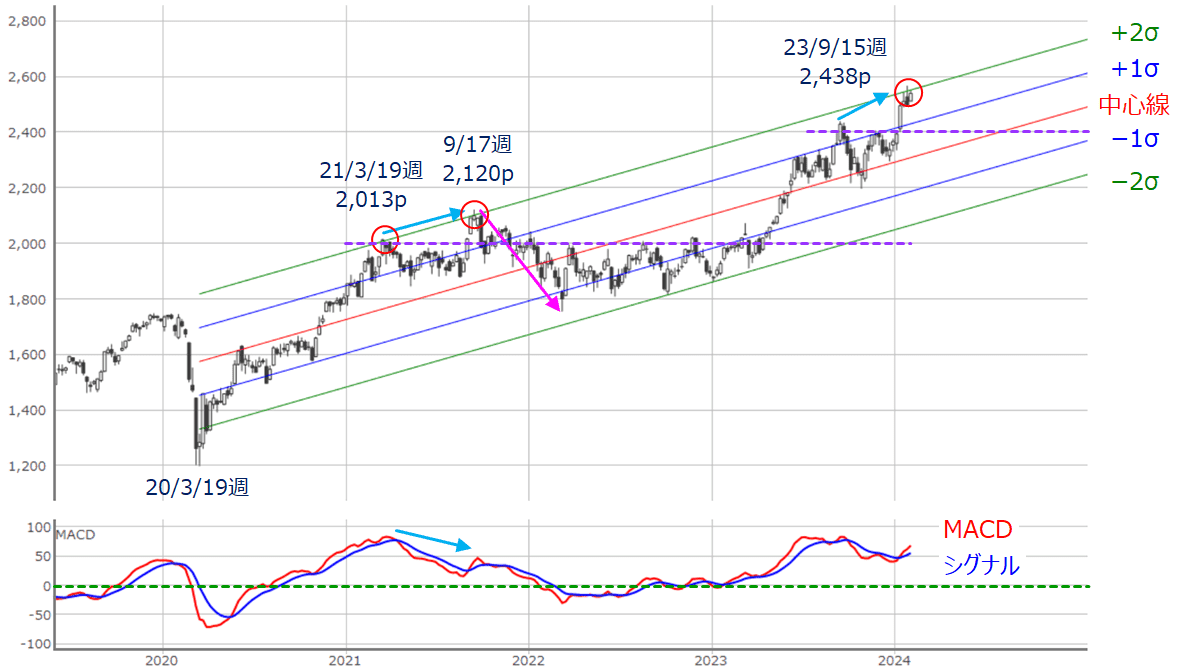

図6 TOPIX週足の線形回帰トレンド(2024年2月2日時点)

上の図6は週足のTOPIXの線形回帰トレンドです。コロナショック時に安値をつけた2020年3月19日週を起点としています。

足元の株価は3週間にわたってプラス2σ(シグマ)近辺で推移しており、この動きを継続できるかが注目されます。下段のMACDも上向きを強めつつあります。

ただ、チャートを過去に遡ると、2021年に株価が高値を更新するタイミングでMACDとの「逆行現象」が発生し、その後の株価が下落に転じています。

今回も似たような形となっているため、今週は決算を通じて日本株の底堅さが試される週でもありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。