上海での日本株ETF売買一時停止を受けて、日経平均急反落

1月に入って急騰していた日経平均株価は17日も一時前日比600円高まで買われましたが、そこから急反落して前日比141円安の3万5,477円で引けました。

上海取引所が、上海上場の日本株ETF(上場投資信託)の売買を一時停止【注】したことをきっかけに、過熱感が意識されて、日本株に利益確定売りが増えました。

【注】上海上場の日本株ETFの売買一時停止

上海市場では、最近中国株の下落が続く中、上海上場の日本株ETF(華夏野村日経225ETF)の上昇が目立っていました。これを見て、中国の個人投資家の間に、中国本土株を見切って日本株ETFへ資金を移す動きが加速しました。これを受け、一時、日本株ETFが上海市場で異常な上昇となりました。上海証券取引所は、投資家に冷静になるように促す目的で、日本株ETFの売買を一時停止しました。これをきっかけに、日本株の短期過熱感が意識され、日経平均先物に売りが増えました。

日本株の投資判断は変わりません。日本株は割安で、長期的に良い買い場と判断しています。ただし、1月は世界的に株価が軟調な中で、日経平均の上昇が突出しており、短期的には過熱感が意識されやすいところでした。

日経平均は、これからも、急落・急騰をくり返しながら上昇していくものと考えています。時間分散しながら、割安な日本株に投資していくことが、長期的な資産形成に寄与すると判断しています。

ところで、2021年以降3年以上にわたり、日本株でバリュー株(割安株)優位が続いていますが、それがいつまで続くか、私の考えをお伝えします。

2021年以降バリュー優位、2020年までと正反対の流れに。日経平均はグロース色強い

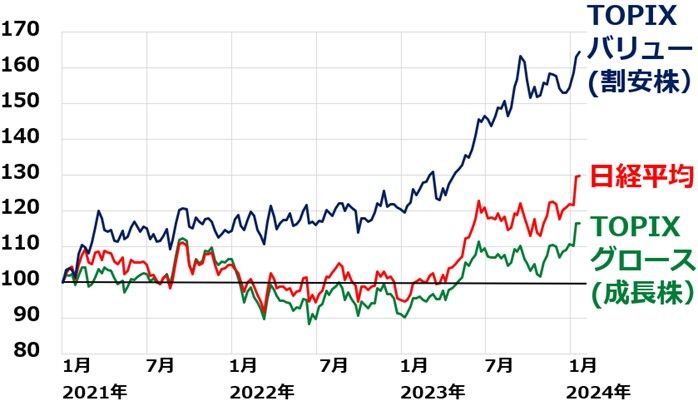

2021年以降、バリュー株優位が続いています。それが、以下TOPIX(東証株価指数)バリュー指数、TOPIXグロース指数の動きからわかります。日経平均は、2000年以降の銘柄入れ替えで、一貫して大型グロース株の比率を高めてきたことから、今は、グロース指数と似た動きをするようになっています(日経平均の性質についての解釈は筆者意見)。

TOPIXバリュー指数・TOPIXグロース指数・日経平均推移:2020年12月末~2024年1月17日

バリュー株とは、PER(株価収益率)やPBR(株価純資産倍率)が低い、配当利回りが高いなど、株価指標で見て割安な株のことです。金融株・資源関連株にバリュー株が多数あります。一方、グロース株は、成長性が相対的に高めで、株価指標で高めの評価となっている株のことです。IT・ネット関連株やバイオ関連株が含まれます。

2021年から2024年1月まで、日本株ではバリュー株の上昇率が高く、グロース株がさえない展開が続いています。これは、2016~2020年までの5年間と正反対の流れです。

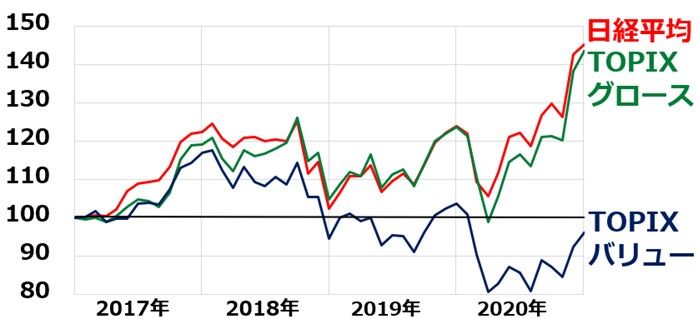

2016~2020年までは、今と正反対、つまりグロース株好調・バリュー株不振が際立つ展開が続きました。特にコロナ禍に見舞われた2020年は、リアル経済の崩壊でバリュー株が下がる中、コロナ禍でも好調だったネット関連などグロース株の上昇が続いたため、極端な二極化となりました。

TOPIXバリュー指数・TOPIXグロース指数・日経平均推移:2016年12月末~2020年末

バリュー指数・グロース指数の動きを、2010~2024年1月17日までつなげてみると、以下の通りとなっています。

TOPIXバリュー指数・TOPIXグロース指数月次推移:2009年12月末~2024年1月17日

インフレ・金利上昇が懸念される間、バリュー優位が続く傾向がある

過去40年以上、日本株の物色動向で、バリュー優位とグロース優位は交互に繰り返してきましたが、日本株ではバリュー優位の期間の方が長いと言えます。

インフレ・金利上昇が続く時は、バリュー優位となる傾向が強いことがわかります。バリュー株に分類される銘柄の多い、金融株が金利上昇で買われました。また、バリュー株の多い資源関連株や、素材市況株も、インフレ下で上昇が目立ちました。

一方、インフレ鎮静・金利低下が続く間は、グロース株が優位となる傾向が強く出ていました。1999年と2020年は、グロース株ばかりが買われる極端な二極化の年となりました。

2024年も日本株では当面バリュー優位と予想

2024年も日本株ではバリュー優位が続く可能性があります。その理由は、「20世紀に逆戻り」の経済環境がしばらく続くと予想するからです。モノが不足して深刻なインフレが起こるのは、古く20世紀の経済環境です。米国は2021年以降、モノ不足による深刻なインフレが続きました。日本も遅れて、2023年からインフレが深刻になりつつあります。

このように、世界中で、経済環境が一時的に20世紀に逆戻りしていることが、バリュー株復権の重要な要因となっています。

21世紀、特にリーマンショック後は、モノの値段も資源価格も金利も下がるのが当たり前となっていました。製造業では稼げない時代となる中、ネット関連やIT関連だけが成長する時代となっていました。そうした環境の中で、IT・ネット関連の成長株だけが買い上げられ、オールドバリュー株(金融株・資源関連株・製造業)は低迷し続けました。

今、一時的に20世紀の投資環境に戻ったことで、バリュー株の業績が拡大し、株価が見直される局面に入っています。

過去に、日本株でバリュー株優位が長く続いた時は、いずれもインフレや金利が上昇した時でした。代表的なものに以下があります。

1980年代後半のバリュー相場

円高と貿易戦争でグロース株(ハイテク株)がさえない中、内需中心にバブル景気が盛り上がり、バリュー株が活躍。

2000年代前半のバリュー相場

金融株や重厚長大産業が、構造改革で復活。ブリックス(中国・インド・ブラジル・ロシア・南アフリカ)といわれる新興国の成長加速で、資源価格が急騰、世界的にインフレ懸念が強まり、金利が上昇。

米国ではインフレの鎮静化がようやく見られています。ただし、日本は異なります。遅れてリオープンが進む日本で、なお大規模金融緩和が続けられています。米国とは周回遅れの流れです。日本では、これからしぶとくインフレが高止まりする可能性があると考えています。それが、バリュー株優位を長引かせる要因になると予想しています。

米国株はグロース優位が長い

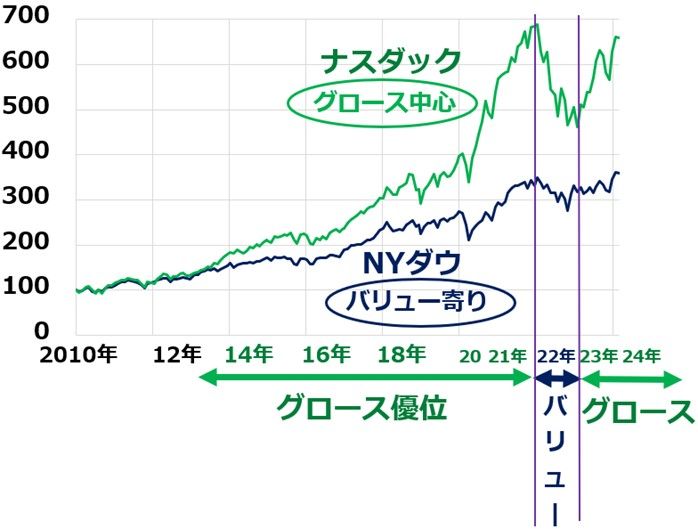

日本株と米国株では、バリュー・グロースの物色動向が異なります。日本株はバリュー優位になる期間が長いのですが、米国株ではグロース優位の期間の方が圧倒的に長くなっています。それが、大型グロース株が中心のナスダック(ナスダック総合指数)と、オールド・バリュー株が相対的に多いNYダウ(ダウ工業株30種平均)の値動きの違いに表れています。

米国ナスダック総合指数とNYダウの動き比較:2009年末~2024年1月17日

▼著者おすすめのバックナンバー

2024年1月15日:新NISAでイオン!2月優待人気トップ、総合小売業の勝ち組として成長期待(窪田真之)

2023年12月26日:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

2023年11月21日:新NISAでJ-REIT!平均分配金利回り4.2%(窪田真之)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。