先週末19日(金)の日経平均株価は3万5,963円で取引を終え、前週末終値(3万5,577円)からは386円高、週足ベースでも2週連続の上昇となりました。TOPIX(東証株価指数)も6週連続で上昇を続けています。

終わってみれば堅調な展開でしたが、前回のレポートでも指摘した通り、「前週に大きく上昇した後だけに、意外と難しい相場局面」という要素も感じさせています。まずは、この点について足元のチャートを確認し、今後に想定されるシナリオ等について考えて行きたいと思います。

先週の日経平均は3万6,000円台を意識した攻防

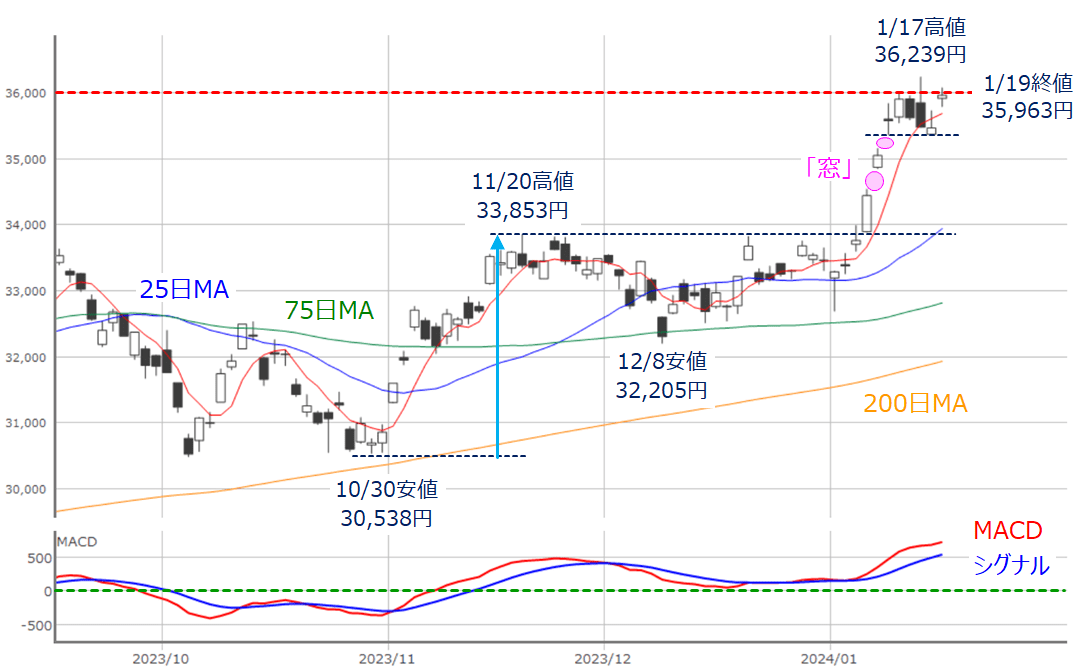

図1 日経平均(日足)とMACDの動き(2023年1月19日時点)

あらためて、先週の日経平均の動きを振り返ると、上の図1を見ても分かるように、節目の3万6,000円台をうかがう展開となりました。ローソク足の「ヒゲ」の部分ではこの節目を超えるものの、「実体」の部分では超えきれない状況が続いています。

上値が重たい印象ではありますが、下値に注目すると、週間の安値(3万5,371円)は、前週末12日の「十字足」の安値(3万5,362円)を下回らず、11日~12日に空けた「窓」も埋めに行く動きにならなかったことで、この3万6,000円の節目は、今のところ、「買いの限界点」ではなく、「突破すべき壁」になっていたと思われます。

下段のMACDも上向きを続けており、相場の基調は上方向への意識を継続していると言えそうですが、節目の株価を意識したもみ合いが続いていること自体に変わりがないこと、株価と移動平均線(25日・75日・200日)との乖離もかなり進んでいることもあり、前週に続いて今週も、株価の上昇と下落の両方の動きを想定しておく必要がありそうです。

当面の日経平均の想定レンジと、上値の目標は?

そこで、当面の日経平均の想定レンジと、上値の目標値について考えて行きたいと思います。

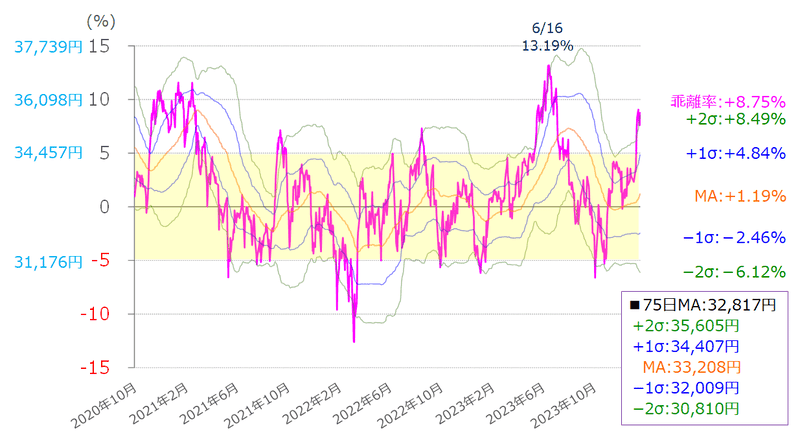

図2 日経平均(日足)75日移動平均線乖離率のボリンジャーバンド(2023年1月19日時点)

上の図2は、日経平均の75日移動平均線乖離率の推移とボリンジャーバンドです。

先週末19日(金)の乖離率はプラス8.75%で、ボリンジャーバンドのプラス2σ(シグマ)よりも上に位置しているほか、ここ3年間のメインレンジであるプラスマイナス5%の範囲からも大きく上放れしています。

現在の株価が、約3カ月間の値動きの中心線である75日移動平均線から大きく離れていることで、「相場の行き過ぎ」感があり、普通に考えれば株価が下落して行くのがセオリーではあるのですが、足元の相場は「株価が高いか安いか」よりも、「相場が強いか弱いか」で動いている面もあるため、さらに乖離が進むことも想定されます。

実際に、図2ではプラス10%を超える場面がいくつか確認でき、昨年6月16日にはプラス13.19%まで乖離が進んでいます。

これらを踏まえて、19日(金)時点の75日移動平均線の値(3万2,817円)で計算していくと、プラス10%乖離で3万6,098円、プラス13.19%乖離で3万7,145円、プラス15%乖離で3万7,739円となります。

反対に、株価が下落していく展開になった場合には、ボリンジャーバンドのプラス2σやプラス5%、プラス1σなどを意識しながら、0%に向かって乖離の修正が行われることになります。

もちろん、今後の株価の動きによって値は変化して行きますが、現時点でのざっくりとした目安にはなりそうです。

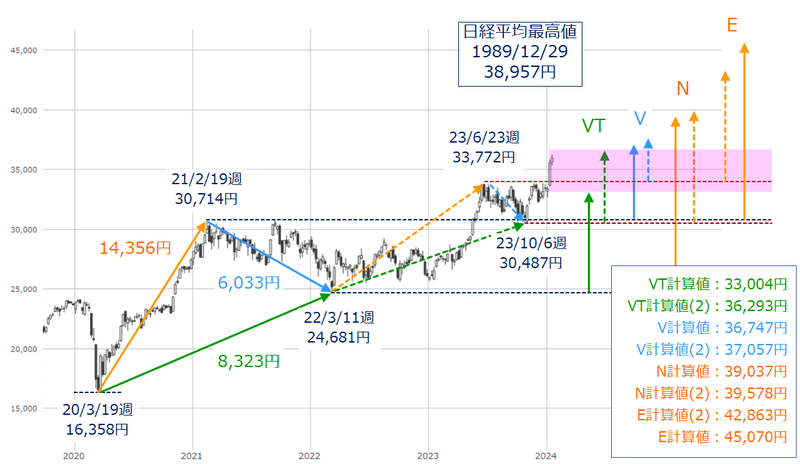

図3 日経平均(週足)の値幅計算(2024年1月19日時点)

続いて、日経平均が上昇した場合の目標値計算でも見て行きます(上の図3)。

先週末の日経225先物取引が大阪取引所で3万6,300円まで上昇して終えているため、今週の日経平均がこれに近い値段をつけるのであれば、超えるべき壁である3万6,000円の節目や、図3のVT計算値(2)の3万6,293円をクリアすることになります。

ここで達成感が出ないのであれば、次の目標として、V計算値の3万6,747円、V計算値(2)の3万7,057円が意識されることになります。

米国株市場の強さと微妙な変化に注意

これまで見てきたように、先週の日経平均は、大きく上値を伸ばすことはできなかったものの、高値圏での推移を維持してきたわけですが、その背景には米国株市場の上昇が影響している面があります。

図4 日米の株価指数比較 (2023年10月末を100として計算)

上の図4は、昨年10月末の株価を100として、日米の株価指数(日経平均・TOPIX・NYダウ・S&P500・NASDAQ)の推移を比較したものですが、週末にかけて米国の株価指数の伸びが目立っていることが分かります。

実際に、19日(金)の取引では、NYダウとS&P500が史上最高値を更新したほか、NASDAQも前日比で1.7%の上昇を見せています。

ただし、先週の米国株市場での出来事を整理すると、微妙な変化がいくつか生じています。

まず、先週はFRB(米連邦準備制度理事会)の要人から「利下げを急ぐ必要がない」という発言があったことや、12月小売売上高などの経済指標の結果が強いものとなったことなどから、「3月のFOMC(米連邦公開市場委員会)で利下げを実施する」という期待が後退したことです。

インフレ見通しについても、地政学リスクの高まりによる供給網や資源高懸念なども燻っています。

次に、早期の利下げ見通しが後退したことと、米国経済のソフトランディング見通しが強まったことで、米国の金利が上昇したことです。米10年債利回りが再び4%台に乗ったほか、為替市場で円安/ドル高が進み、これは日本株の追い風にもなりました。

そして、台湾の半導体製造企業TSMC(TSM)の好決算をきっかけに、半導体を中心とする米国のハイテク株が大きく上昇し、グロース株が優位の展開となりました。

AI投資や半導体需要への期待感を背景に、フィラデルフィア半導体株指数(SOX)が過去最高値を更新したほか、関連銘柄への物色の拡大、さらに、下落基調が続いていたアップル(AAPL)も、金融機関の投資判断の引き上げをきっかけに反発する動きを見せました。

本来であれば、金利の上昇によってグロース株は買われにくくなるのですが、先週は大きく買われたことになります。その一方で、ソフトランディング見通しが強まっているにも関わらず、一部の景気敏感株が伸び悩みを見せたほか、景気や金利の影響を受けやすい中小型の企業で構成されるRussell2000も軟調気味で推移しています(下の図5)。

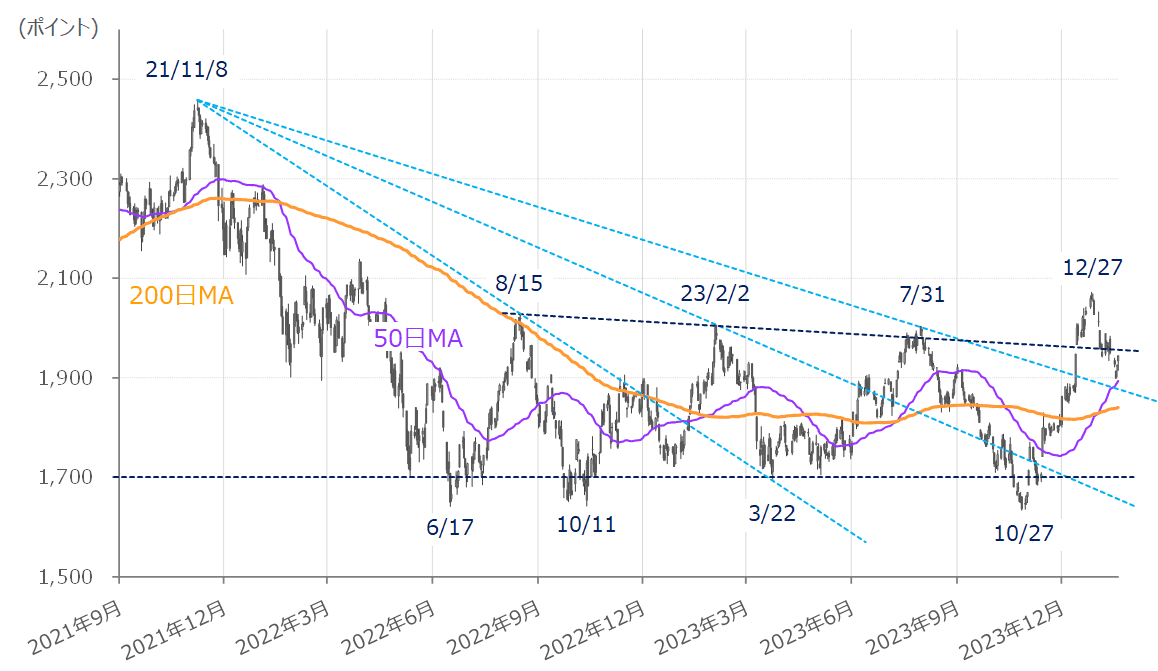

図5 米Russell200(日足)の動き(2023年1月19日時点)

つまり、昨年11月から上昇トレンドが続いている米国株市場ですが、その中身を見ると、これまでの「グロース株・景気敏感株・ディフェンシブ株が併存して上昇」する米国株の構図に変化が生じ始めているかもしれない点には注意が必要かもしれません。

「相場が強いか弱いか」で動いている局面というのは、予想以上に株価が上昇する展開があり得る反面、現実とのギャップが修正される局面に転じた際には大きく下落してしまう可能性があります。

今週の株式市場のスケジュールを確認すると、日銀の金融政策決定会合が週初の22日~23日に開催されるほか、米10-12月期GDP(国内総生産)速報値や米12月個人消費支出といった、米国の経済指標の発表が控えているのと同時に、日米の企業決算が増え始めるタイミングを迎えます。

主な決算銘柄としては、国内ではディスコ(6146)やニデック(6594) 、ファナック(6954) 、信越化学工業(4063)、米国ではテスラ(TSLA)やインテル(INTC)、ウエスタンデジタル(WDC)、プロクター・アンド・ギャンブル(PG)、ジョンソン・エンド・ジョンソン(JNJ)などの注目度が高そうです。

そのため、今週は企業業績を中心に、株価がさらなる上値を追っていくのか、それとも、ひとまず調整局面を迎えるのかの分岐点になりそうですが、前回のレポートでも触れたように、引き続き「市場が織り込んでいる想定」の時間軸と変化に注意しつつ、波乱含みの強気相場に挑むことになりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。