※この記事は2021年11月23日に掲載されたものです。

Q2 給与から天引きされている社会保険料、どんな時にメリットがあるの?

A2 老齢、障害、万が一といった際に保険金が給付される力強い制度です!

お給料をもらっている会社員や公務員の方、ご自分でビジネスをされている個人事業主の方と、いろいろな方がいらっしゃるかと思いますが、ご自身で年間いくらの社会保険料を支払っているかご存じですか?

また、所得税や住民税の方はどうでしょうか?

これらの数字を±5万円くらいの精度で把握できていたら素晴らしいと思います。

ただ、ほとんどの方は、数字のイメージすらあまりわかないのではないでしょうか。

ここでは、収入の中から天引きされている(もしくは自分で払うことになる)社会保険料について確認していきます。

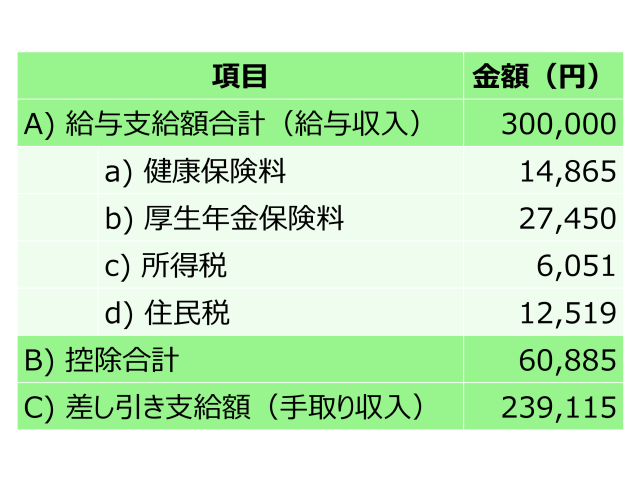

一般的な給与明細

一般的な給与明細から、社会保険と税金の部分だけ抜き出してくると、以下のような形になります。こちらは月収30万円の例で、社会保険料、税金が控除された結果、手取りが約24万円となっています。

給与は、基本給、各種手当、残業代などを合計した給与支給額から、社会保険料や税金などが控除されて、みなさんの銀行口座に振り込まれます。

健康保険料

日本は国民皆保険の国ですので、原則として全員が公的な医療保険に加入することになっています。

病院に行った時に保険証を見せると、3割負担で済むのは、健康保険に加入しているからです。

これは代表的な給付の例ですが、他にも法律で定められている法定給付というものがあり、どの公的医療保険に加入していたとしても必ず給付されるものが法律で定められています。

主な給付は、次のようなものです。民間の医療保険などへの加入を検討する際には、前提として公的な医療保険で給付される内容を事前に確認し、理解しておきましょう。

そして、それでも足りないと考える時には、必要な分だけ加入するようにしましょう。

病気やけがをした時

- 療養の給付:診察や投薬などの医療行為が受けられるもので、病院に行った時に3割負担で済むものです。

- 高額療養費:月間の医療費の自己負担額が一定額を超えた場合、請求することにより、超過分が返還されるものです。

- 傷病手当金:病気やけがのために、仕事を3日以上休んだ場合に、4日目から最長1年6カ月支給されます。

出産した時

- 出産育児一時金:被保険者もしくは被扶養者(扶養されている配偶者)が出産した時に、一人につき42万円支給されます。

- 出産手当金:被保険者が出産のため仕事を休み、その間に給与の支払いを受けなかった場合、一定期間については、標準報酬日額の3分の2相当額が支給されます。

死亡した時

- 埋葬料:被保険者が死亡した時、5万円が支給されます。

厚生年金保険料

医療保険同様、日本は国民皆年金の国ですので、20歳から60歳の人は原則として国民年金に加入することになります。

国民年金は、

- 第1号被保険者(主に自営業者の方)

- 第2号被保険者(主に会社員・公務員の方)

- 第3号被保険者(第2号被保険者に扶養されている配偶者)

の3つのいずれかになります。さらに、会社員や公務員などの第2号被保険者の方は、さらに厚生年金にも加入することになります。

国民年金/厚生年金に加入していると、以下の3つの給付を受けることができます。

- 老齢年金

- 遺族年金

- 障害年金

老齢年金

老齢年金は、基本的に65歳から受給を開始するいわゆる”年金”で、長生きのリスクに備えるものです。

生きている限りは一生涯受け取り続けることができますので、老齢年金の範囲内で生活していくことができればお金の面で老後に困ることはないでしょう(もちろん老齢年金だけだと足りないという場合には、ご自身で老後資金を準備していく必要があります)。

遺族年金

2つ目の遺族年金ですが、これは被保険者の方が死亡した場合に遺族に給付されるものです。

生命保険でいうと、収入保障保険や死亡保険のような位置付けです。民間の生命保険への加入を検討する際には、遺族年金をいくら受給できそうかを事前に確認しておくことが重要です。

障害年金

最後に障害年金ですが、これは障害になった時に給付されるものです。

このように厚生年金保険料は毎月の給与から天引されているものですが、そのかわり、何かあった時にはこういった給付が受けられるということをしっかり理解しておきましょう。

それぞれの給付の具体的な内容については、あらためて「リスクに備える」のところでご説明致します。

個人事業主(国民年金第1号被保険者)の人は?

これまでは会社員や公務員の方をイメージしてご説明してきましたが、個人事業主のような国民年金第1号被保険者の方についてもご説明しておきます。

この場合、国民皆保険、国民皆年金ですから、医療保険、年金保険のいずれにも加入しているのですが、ほとんどの方は、医療保険は国民健康保険に、年金保険は国民年金に、それぞれ加入することになります。

公的医療保険は国民健康保険

公的医療保険は国民健康保険に加入するわけですが、会社員や公務員の方が加入されている公的医療保険(協会けんぽ、組合健保、共済組合など)と法定給付の部分は同じですので、上でご説明した内容と基本的に同じです(ただし、傷病手当金はありません)。

公的年金は国民年金(第1号被保険者)

一方、年金は、国民年金への加入のみとなります。

厚生年金に加入されている会社員や公務員の方と比べると、保険料負担は月額1万6,610円(令和3年度)と一定であるかわりに、給付内容は年額約78万円と老後の生活を支えていくには物足りないかもしれません。

令和3年度の保険料 1万6,610円(月額)

令和3年4月分からの年金額 78万900円(満額)

必要に応じて、上乗せ年金である付加保険、国民年金基金、小規模企業共済、そして確定拠出年金(個人型、iDeCo)などを組み合わせて加入することを検討するとよいでしょう。

所得税と住民税

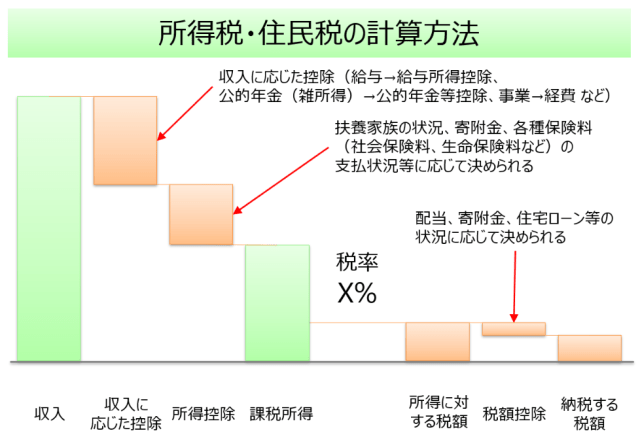

所得税は所得額に応じて税率が変わり、所得額が高いほど税率が高くなり、最高で45%となります。

また、住民税は、所得額に対して一律10%の税率となります。

いずれも(課税)所得に対して税率をかけて税額が計算されるわけですが、所得というのは収入からその所得に関連する経費(給与所得控除含む)を、そして基礎控除、配偶者控除といった所得控除と呼ばれる金額を差し引いたものになります。

給与明細の中では「手取り金額しか興味がない」という方も多いかと思いますが、ご自分が毎月どのくらいの社会保険料や税金を支払い、その結果、どのような給付が受けられるのか、基本的なところはしっかり理解しておきましょう。

|

ファイナンシャルプランナー。株式会社ウェルスペント 横田健一さん Twitter @ken1yokota でも情報発信中! |

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。