今週の株式市場ですが、いよいよ2023年相場の最終週を迎えます。

米株市場をはじめとする海外市場の多くが週初の25日(月)にクリスマスで休場になるなど、年末モードも漂う相場地合いの中で、週末29日(金)の大納会に向けて株価が上昇し、「イイ感じ」で年越しを迎えられるかが焦点になります。

また、先週は注目の日本銀行金融政策決定会合の結果を織り込む週でしたが、週末22日(金)の日経平均株価は3万3,169円で取引を終え、前週末終値(3万2,970円)からは約199円の小幅高、週足でも2週連続の上昇となりました。

単純な週末の終値比較だけで見ると、イベントを無難に乗り切った格好といえますが、まずは、いつものように、足元の状況から確認して、今回の日銀会合の結果を受けて、相場の方向感などに変化が生じたかなどについて見て行きたいと思います。

日銀会合で何が変わったか?

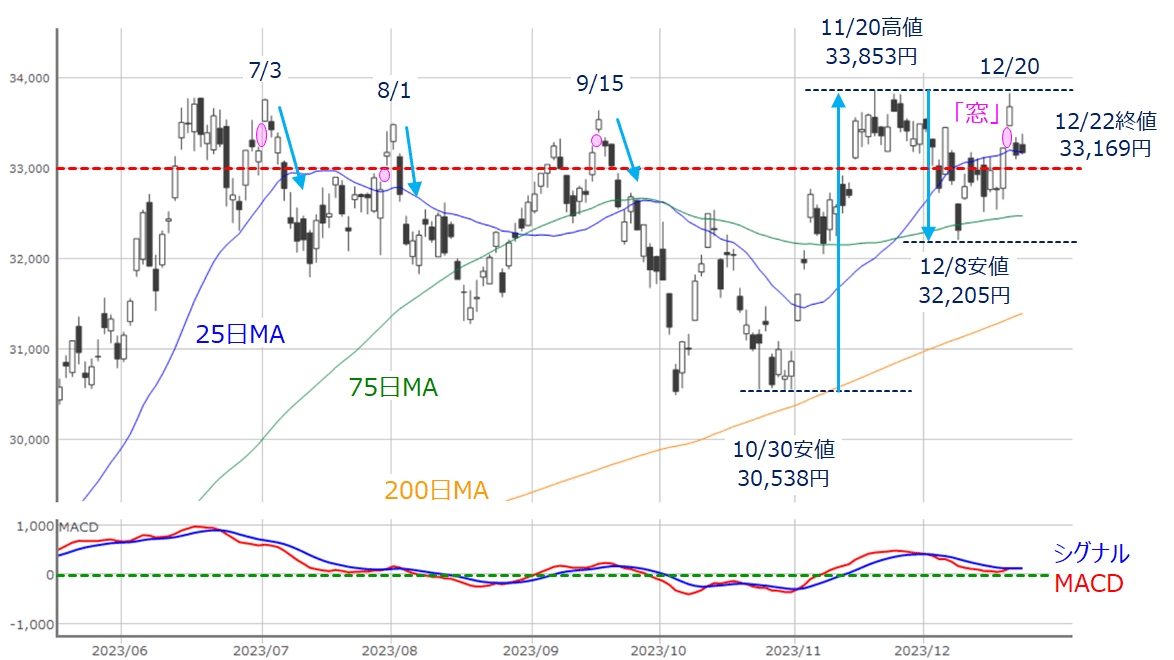

図1 日経平均(日足)とMACDの動き(2023年12月22日時点)

あらためて上の図1で先週の日経平均の値動きを振り返ると、18日(月)~19日(火)にかけて開催された日銀会合の結果を受けて株価が大きく反発したものの、年初来高値は更新できず、週末にかけては25日移動平均線を意識しながら失速していく展開でした。

確かに、日銀金融政策決定会合の結果が現状維持だったことを受けて、19日(火)と20日(水)の日経平均は900円を超える上げ幅を見せたわけですが、その後の展開を見る限りでは、相場の流れがガラリと変わったわけではなさそうです。

もっとも、日経225先物取引が大阪取引所で3万3,280円、シカゴCME(シカゴ・マーカンタイル取引所)で3万3,220円と上昇して終えているため、週初の日経平均は上昇スタートが見込まれます。スタート後の日経平均が上値を伸ばせるかが注目されます。

その一方で、20日(水)の上昇で空けた「窓」に注目しつつ、チャートを過去にさかのぼると、7月、8月、9月の戻り高値をつけた場面でも「窓空け」が出現し、その後の株価が下落していったことを踏まえると、株価が下落して行く展開にも配慮する必要があります。

続いてTOPIX(東証株価指数)についても確認してきます。

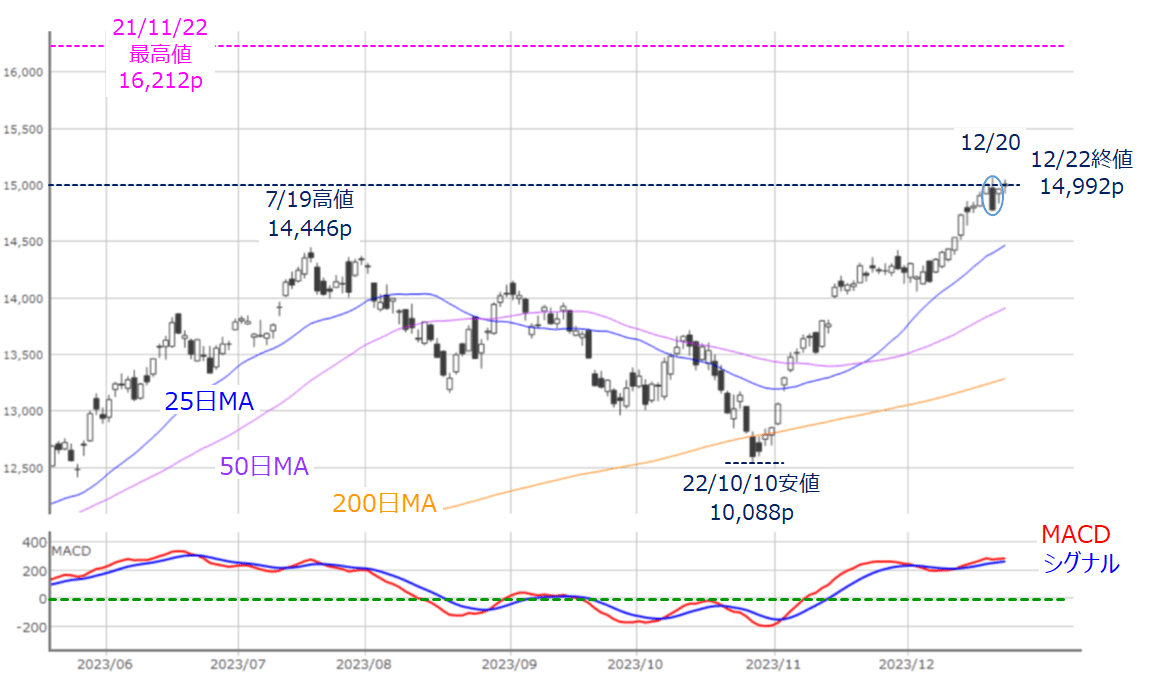

図2 TOPIX(日足)とMACDの動き(2023年12月22日時点)

TOPIXも、日銀会合後に株価が上昇する場面がありましたが、日経平均ほどの強さはなく、20日(水)につけた高値が25日移動平均線に抑えられ、高値更新をトライする動きにならず、その後の株価も75日移動平均線のところにとどまっています。下段のMACDも「0p」ラインを下抜けており、下落基調が続いています。

そのため、日銀会合後の日本株市場は、「持ち直す動きは見せたものの、株価再上昇の流れを作るには至らなかった」と言えます。

その日銀会合の内容について簡単にまとめると、金融政策の現状維持が決定されたことをはじめ、会合後の植田和男日銀総裁の記者会見においても、早期の政策修正に踏み込んだ言及がありませんでした。

また、市場が警戒していた、「年末年始の政策運営がチャレンジングなものになる」といった発言についても、「仕事への姿勢一般についての答弁」という見解を示したことで、結果的に金融政策の修正観測が遠のいた格好です。

ただし、今後の市場との対話という面で捉えると、日銀からのメッセージが読みにくくなってしまったことや、今回の会合で新藤義孝経済財政相が出席していたことが政策判断に影響したのではという臆測も不透明感を強めています。

いずれにしても、次の日銀の一手が金融政策の正常化であることには変わりはなく、為替市場もある程度まで円安が進んだところで一服すると思われ、イベント通過による株高が限定的になる可能性があります。

ちなみに、為替市場についても確認すると、日銀会合を経ても、足元の円高トレンドが転換するサインが出現することなく週末を迎えています(下の図3)。

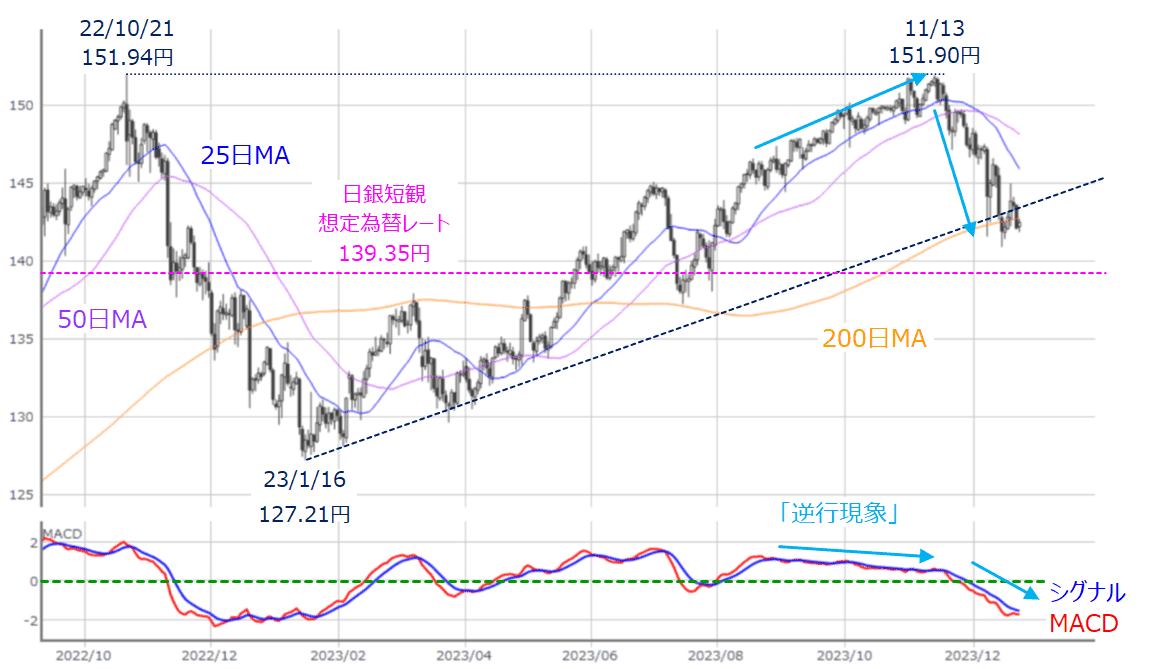

図3 米ドル/円(日足)とMACDの動き(2023年12月22日時点)

日足のドル/円チャートを見ると、直近の円安トレンドのピークを付けた11月13日のタイミングでMACDとの「逆行現象」が出現し、足元の円高トレンドへと転換しています。

目先については、1月16日の円高水準を起点とするトレンドライン上の攻防が想定され、円高基調が一服するかが注目されることになりそうです。

年末株高に向けてのチェックポイント

このように日経平均、TOPIX、為替(ドル/円)のチャートを見てきましたが、いずれも強気の印象ではないものの、見通しが目立って悪化したわけでもないため、薄商いの中で売り圧力が限定的となれば、株価がスルスルと上昇していく展開も十分にあり得ます。

そこで、年末株高に向けてのチェックポイントについても考えて行きます。

まず、国内に目を向けると、引き続き日銀の金融政策をめぐる思惑が働くことになります。週初の25日(月)には、植田日銀総裁が日本経済団体連合会審議員会で講演する予定となっていて、金融政策の修正に関する言及があるかどうかが注目されます。27日(水)には先週の会合で交わされた意見の内容も公表されます。

また、利益確定やポジション整理など、ある程度の売りが出てくることも想定される中で、高島屋やJフロント、しまむら、スギHDなどといった国内消費関連企業の決算も予定されているほか、NISA(ニーサ:少額投資非課税制度)絡みの駆け込み需要の動向も影響しそうです。

12月権利落ち日である28日(木)を無難に乗り切れれば、年末株高もあり得ると思われます。

そのため、国内要因については堅調な展開が見込める材料が多そうですが、気を付けておきたいのは米国株市場の動きの方かもしれません。

先週の米国株市場は主要株価指数(NYダウ・S&P500・ナスダック)が10月半ばからの週足ベースでの連騰記録を8週連続まで更新するなど好調を維持していますが、そろそろ相場の過熱感が意識されるタイミングでもあります。

好調を維持する米国株も気掛かりな点が出現

そこで、米国株市場の動きについても確認していきます。

前回のレポートでも指摘したように、足元の米国株市場は、すでに最高値を更新している「先行組」のNYダウ(ダウ・ジョーンズ工業株平均株価)、これから最高値の更新を目指す「トライ組」S&P500(S&P500種指数)とナスダック(ナスダック総合指数)、そして、ようやく底値圏を脱した「出遅れ組」のRussell2000など、株価指数の間で温度差がありますが、先週の米主要株価指数は、週足ベースで、NYダウが80ドル高、S&P500が35p高、NASDAQが179p高と、揃って上昇しています(下の図4~図6)。

図4 米NYダウ(日足)とMACDの動き(2023年12月22日時点)

図5 米S&P500指数(日足)とMACDの動き(2023年12月22日時点)

図6 米ナスダック指数(日足)とMACDの動き(2023年12月22日時点)

ただし、そんな中で気になるサインも出始めています。一つ目は、20日(水)にローソク足の陰線がNYダウ・S&P500・ナスダックの全てで出現し、週末にかけて株価上昇の勢いが一服していることです。

とりわけ、S&P500については、前回の年初来高値をつけた時(7月27日)も、同じように大きな陰線が出現した後に、下落基調に転じた経緯があるため注意しておく必要があります。

目先の米株市場は牽引役が必要?

また、「出遅れ組」のRussell2000も先週は48p高となっています(下の図7)。

図7 米Russell2000指数(日足)とMACDの動き(2023年12月22日時点)

Russell2000は景気や金利の影響を受けやすい中小型株で構成されることもあり、景況感の先行指標として注目されるのですが、上の図7が示すように、株価が順調に底値感からの脱出が見えつつあるのは、景況感への警戒感が後退していることの表れと言えます。

ただ、その一方で、景況感については相反する状況も出現しています。それが二つ目の気掛かりなサインです。

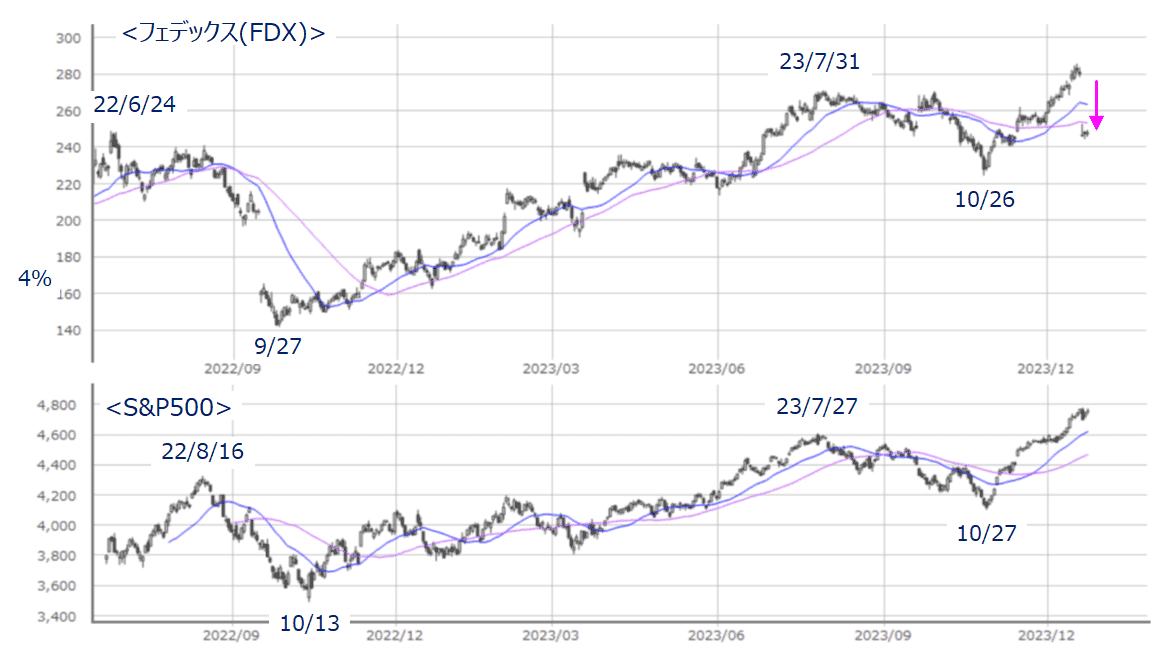

図8 米フェデックスとS&P500の動き(日足)(2023年12月22日時点)

上の図8は、米物流大手企業のフェデックス(FDX)とS&P500の日足チャートを上下に並べたものです。

フェデックス株は、先週発表された決算で利益が予想を下回ったほか、通期の売上高見通しも下方修正されたことで大きく下落しました。

景気動向を測るバロメーターとして、「カネ」・「モノ」の流れが注目されますが、フェデックス社は「モノ」の流れに大きく携わっていることもあり、Russell2000と同様に景気動向を知る上での先行指標とされることの多い銘柄です。ともに景況感の先行指標とされるRussell2000とフェデックス株とのあいだでズレと揺らぎが生じている点には注意が必要です。

したがって、足元の米国株市場は株価の推移が示すほど強くはなく、年末年始のタイミングで株価が調整局面を迎える可能性は意外と高いため、緊張感の中で迎える年末相場となりそうです。

【追記】

2014年5月からスタートした『テクニカル風林火山』ですが、今回のレポートで500回目を迎えることができました。ほぼ10年にわたって連載を続けられたのは読者の皆様のご支援の賜物です。この場を借りて感謝申し上げます。今後も連載は続きますので、引き続きよろしくお願い致します。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。