※この記事は2021年8月3日に掲載されたものです。

FIREという新しいライフスタイルに憧れはするものの、今の暮らしに慣れてしまい、現実的なイメージがわかない人も多いのではないかと思います。

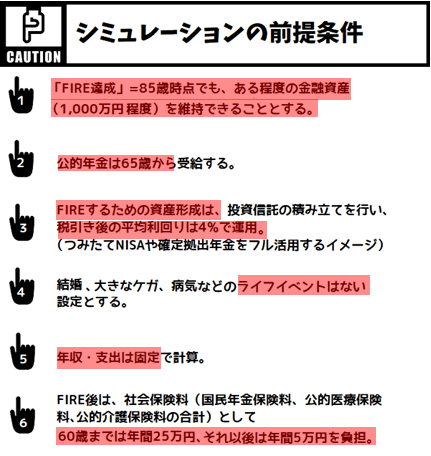

そこで、世間によくありがちな、25歳シングル、30歳既婚子供なし、35歳既婚子供ありの、3人の人物像を設定。FIRE後から老後まで、資金不足にならずにやっていけるのかを、ファイナンシャルプランナーの横田健一さんに試算してもらいました。

FIREした後、ぜいたく三昧で暮らせば、あっという間に資金が尽きてしまいます。今回は、あくまでも現時点での生活水準をベースにして、「自由な生き方を模索する」ということを意識して、試算していただきました。

どのようにライフプランを組めば、より長く、より不安なく、FIRE後の生活を送ることができるのかが、よく分かるシミュレーションとなっています。無理しすぎることなく、実現できるFIRE方法と、FIRE後、安心して暮らす資金プランニングをなぞってみてください。夢をかなえた後の生活費、収入、暮らし方などが、よりリアルに見えてくるはずです。

|

▼試算してくれた人 株式会社ウェルスペント 横田健一さん ファイナンシャルプランナー。大手証券会社にてデリバティブ商品の開発やトレーディング、フィンテックの企画・調査などを経験後、2018年1月に独立。「フツーの人にフツーの資産形成を!」というコンセプトで情報サイト「資産形成ハンドブック」を運営。YouTube「資産形成ハンドブック」 も人気上昇中。Twitter @ken1yokota でも情報発信中! |

横田さんより補足

4:結婚などのライフイベントや、大きなケガ、病気などはない、という仮定で試算しています。人生の途中で大きなイベントや方向転換があった場合、その時点で、変わった条件に合わせてシミュレーションをし直すことが必要なため、いったんはスタート時の条件で試算しています。

5:年収・支出は固定としていますが、年収が上がるにつれ、支出も増える可能性が高く、どれくらい支出がアップするかは環境や個人的趣向により変わるため、いったん今回は、収入・支出ともに将来も一定という仮定で試算しました。実際、私が相談者のシミュレーションを行う際も、その時点での収入・支出額で、固定して試算することが多いです。

※実際の人生はそんなにシンプルなものではありませんが、あくまでシミュレーションのためということでご理解いただければと思います。

|

Aさん  年齢25歳 |

B夫妻  年齢:30歳 |

C一家  年齢:35歳 |

|

家族:シングル

|

家族:既婚 |

家族:既婚、子供あり(5歳) |

●社会人3年目、中小企業で働くAさんの場合

|

Aさん  |

年齢25歳 |

このAさんが、「トウシル版・FIRE3タイプを分析。HappyになれるFIRE型はどれ?」で分類した「リッチ型」、「サイド型」、「節約型」それぞれのFIREを目指す場合、どのように実践していけばよいのかシミュレーションしてみます。

では、計算してみましょう。

リッチ型の場合、57歳、総資産額は2,600万円でFIRE達成

Aさんのリッチ型FIREライフプラン

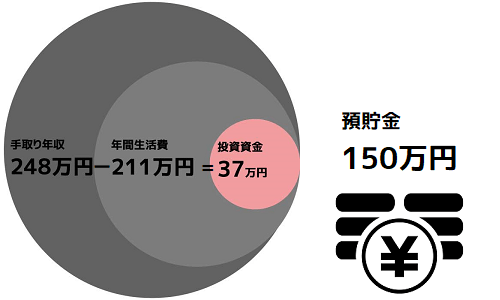

FIRE達成方法:収入(248万円)-支出(211万円)=37万円(年間)のすべてを利回り4%の商品で運用。57歳時点で資産が2,600万円となり、リッチ型FIREが達成できる見込み。

何歳でFIRE達成?:57歳

FIRE達成時の資産は?:2,600万円

FIRE後の暮らしは?:現在の生活水準をキープ

FIRE後の収入は?:働かず、財産収入で暮らす

老後は?:85歳時点で、金融資産が850万円残っている。

まずリッチ型FIRE=FIRE前と同じレベルの生活水準をキープするというケースでは、現在の年間生活費211万円を維持する必要があります。Aさんの手取り年収は248万円ですから、年間の黒字は37万円となります。

この場合、資産収入だけで生活していっても、85歳でも約850万円の資産維持が可能になるFIRE達成は57歳で、その後は生活水準を落とすことなく、働く必要はなくなります。

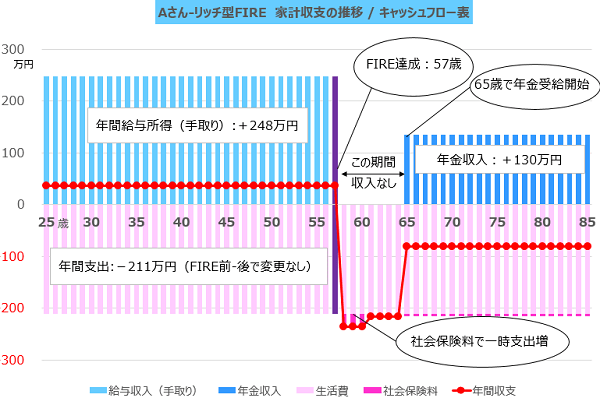

家計収支は次のグラフのようになり、収入が支出を上回るため、生活の不安はありません。57歳でFIREした後は生活費に加えて社会保険料負担もありますので大きな赤字になりますが、65歳からは公的年金収入135万円/年を受給しますので、赤字幅は小さくなります。

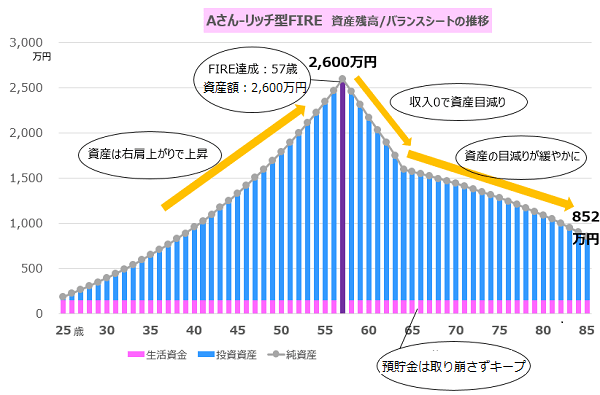

そして資産残高の推移を確認すると次のようになります。

資産残高のピークはFIRE達成時点の57歳で、約2,600万円となり、その後、金融資産を取り崩しながら生活していくことになりますが、85歳時点においても金融資産は852万円残る見込みです。

Aさんがリッチ型でFIREする場合は、57歳で2,600万円の資産を保有することで達成できるわけです。すごくEarlyというわけではありませんが、そこは生活水準とのバランスということになります。

次にサイド型FIREを達成する場合を考えてみたいと思います。

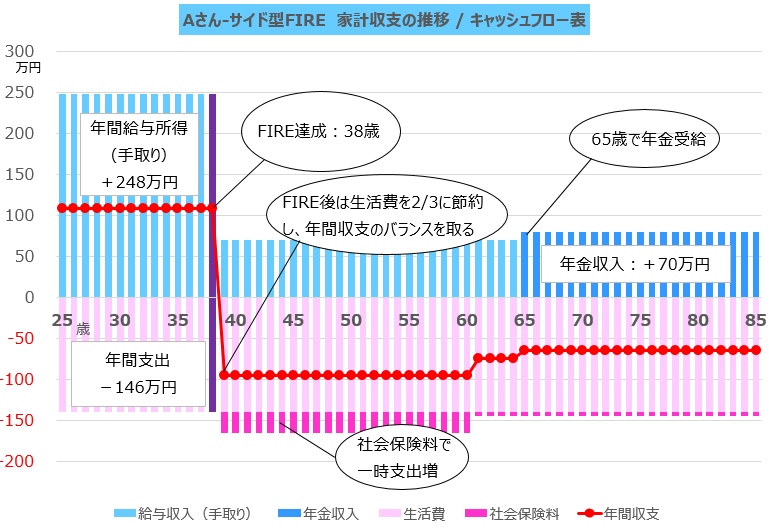

サイド型の場合、38歳、総資産額は2,126万円でFIRE達成

Aさんのサイド型FIREライフプラン

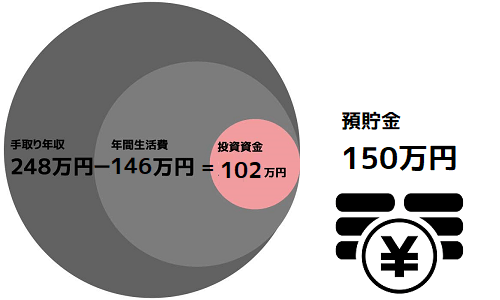

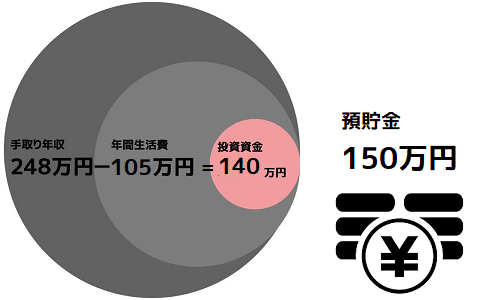

FIRE達成方法:収入(248万円)-支出(146万円)=102万円(年間)のすべてを利回り4%の商品で運用。38歳で資産が約2,126万円となり、サイドFIREが達成できる見込み。

何歳でFIRE達成?:38歳

FIRE達成時の資産は?:2,126万円

FIRE後の暮らしは?:FIRE後は現在の2/3(約140万円)の生活水準で生活する

FIRE後の収入は?:FIRE後は生活費140万円の1/2の70万円を勤労収入で、残りの70万円を財産収入で賄う。

老後は?:85歳でも約1,150万円の資産が残っている。

サイド型の場合、現在の生活水準の2/3、つまり今回は約140万円での生活をしていくわけですが、そのうち半分、つまり年間70万円分はアルバイトやパートなどの勤労収入(個人事業も含みます)で確保していくことになります(今回は64歳まで働くと仮定)。

この場合も厚生年金保険には未加入となりますので、ご自身で国民年金保険料などを支払っていくことになります。

収支の推移は次のようになります。生活費の半分を働いて稼ぎ、残り半分を資産収入で暮らしながら85歳でも約1,150万円の資産維持が可能になるFIRE達成は38歳となり、リッチ型と比較して19年ほど早く達成することが可能です。

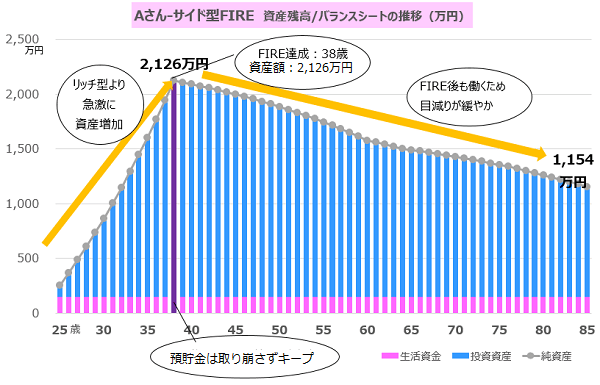

資産残高のピークは、次のグラフのように38歳で約2,126万円と、リッチ型よりかなり低くなります。

リッチ型と比較すると、そもそも生活水準が低めであること、サイド型の場合、資産収入でカバーする必要があるのは生活費の半分であることから、このように少ない金額でもFIRE達成が可能になっています。

この場合、高齢期における資産の減少も緩やかで、85歳時点で金融資産が約1,154万円となっています。

最後に節約型FIREについて確認していきます。

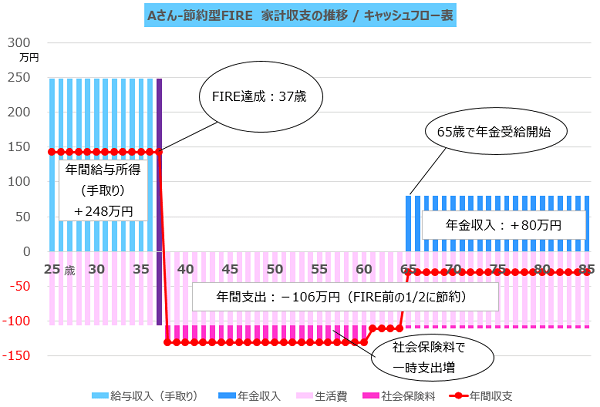

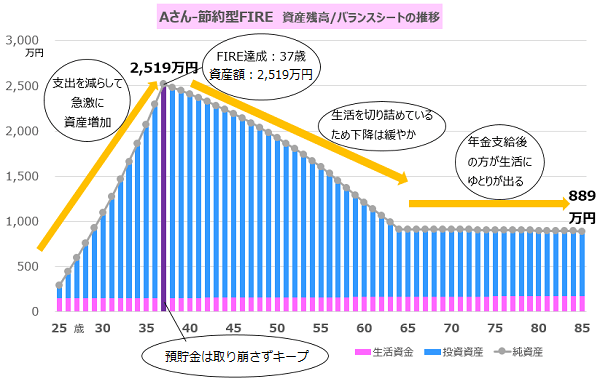

節約型の場合、37歳、総資産額は2,519万円でFIRE達成

Aさんの節約型FIREライフプラン

FIRE達成方法:現在の支出を半分(211万円の半分。約105万円)に切り詰め、残った全額(248万円-105万円=140万円)を利回り4%の商品で運用。37歳で資産が約2,519万円となり、節約型FIREが達成できる見込み。

何歳でFIRE達成?:37歳

FIRE達成時の資産は?:2,519万円

FIRE後の暮らしは?:FIRE後は現在の時点の生活水準の半分(211万円の1/2=約105万円)で生活する。

FIRE後の収入は?:生活費の全額を、財産収入を取り崩して生活。

老後は?:85歳でも約890万円の資産が残っている。

節約型は現在の生活費をトコトン見直して、生活費を半分にしますので、今後の生活費は約106万円となります。特に住居費をいかに低く抑えられるかがポイントでしょう。

生活費を現在の半分にし、それを全額資産収入で賄いながら85歳でも約890万円の資産維持が可能になる節約型のFIRE達成は37歳と、サイド型とほぼ同じ時期となります。達成後は社会保険料負担が増えますが、60歳以降は国民年金保険料負担がなくなります。

資産残高のピークは37歳で約2,519万円となり、リッチ型のピーク金額に近いものとなります。

ただし、リッチ型と異なり生活費が半分ですので、資産形成に向けた「入金力」つまり、投じられる投資額が多いため、資産形成のスピードが非常に速く、37歳でFIRE達成できることになります。

37歳でFIRE達成後は、資産運用を継続しながら生活費分を取り崩し、65歳から公的年金を受給し始めると、公的年金受給金額(約80万円)と生活費(約106万円)の差が小さいことから、資産はほとんど減少しなくなります。その結果、85歳時点で889万円となっています。

最後に

25歳シングルのAさんがFIREを目指すとしたら、FIRE後の生活費や収入減がどう変化するのかをシミュレーションしてみました。しっかりと生活費や収入減を管理し、計画的に過ごしていけば、会社は辞めたものの、数年も持たずに資金不足になる…というケースは防げそうです。

FIREはあくまでライフスタイルの1つですが、必ずしも非現実的な話ではないということがご理解いただけたのではないでしょうか。

今回は大きなケガなどのトラブルや高齢期において要介護になるといった負担は発生しないという少し楽観的な前提になっているところもある一方、今後の勤労収入も上昇しないという保守的な前提にしている部分もあります。

実際にこのようなライフプランを立てて実行していく場合には、このようなシミュレーションを年に1回など定期的にアップデートしながら確認していくことが重要です。

他の2例のライフプランシミュレーションをチェック!

|

Aさん

年齢25歳 |

B夫妻  年齢:30歳 |

C一家  年齢:35歳 |

|

家族:シングル

|

家族:既婚 |

家族:既婚、子供あり(5歳) |

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。