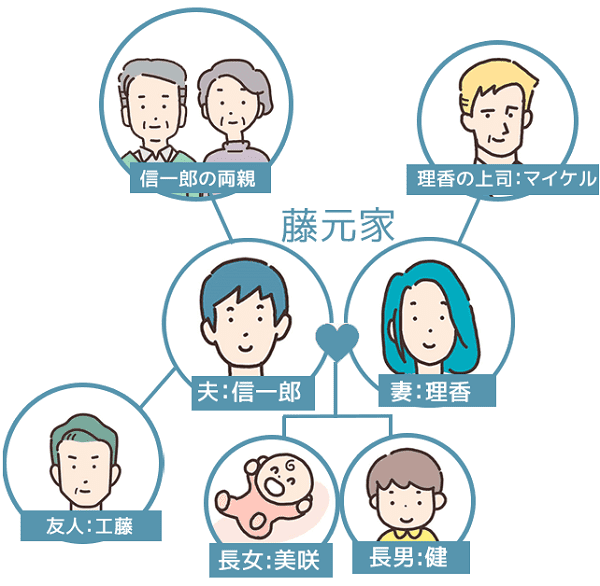

これまでのあらすじ

信一郎と理香は小学生と0歳児の子どもを持つ夫婦。第二子の長女誕生と、長男の中学進学問題で、教育費の負担が気になり始めた。毎週金曜夜にマネー会議をすることになった二人。いよいよ投資を始めた矢先、海外で大きな紛争が起こり、株も投資信託も価格が大暴落。動揺夫婦はなんとか落ち着きを取り戻すが…。

目的と手段を取り違えてはいけない

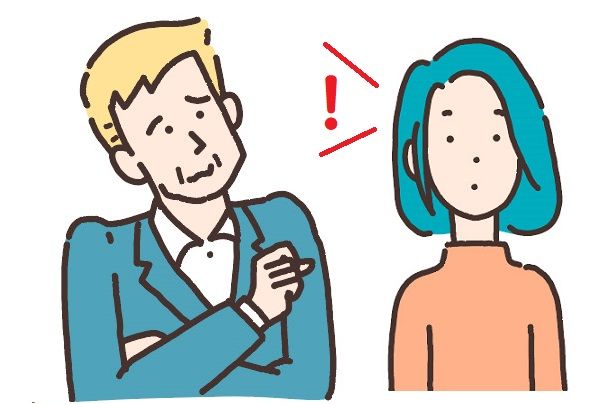

「うーん、僕は理香のパートナーの言い分が分かるな」

理香と、上司であるマイケルは、月に1度、30分ほどのマンツーマン会議をしている。今の仕事の課題や、今後のキャリアなどについて話し合う場なのだが、聞き上手のマイケルに話を引き出され、理香はうっかり「投資が原因の夫婦喧嘩」のことまで話してしまった。

信一郎の肩を持つようなマイケルの言葉に、やっぱり…と肩をすくめて理香はぼやく。

「ほんのちょっと、話を聞いてくれるだけでいいんですけど、男の人ってホントに話を聞いてくれないですよね…」

CMの好感度や新商品のコンセプト、SNSを使った広告展開など、企業からのマーケティング部門のディレクターである理香は、もちろん「女性は共感を求める、男性は結論を求める」という心理をよく理解しているつもりだ。ただし、自分のこととなるとどうしても感情が先に立ってしまう。

「理香のパートナーは話を聞いてくれているほうだと思うよ。翌日、自分からちゃんと謝るって、なかなかできるもんじゃないよ」

そこは評価してあげないと、とマイケルは笑い、「そんなもんですかね…」と理香はがっくりと首を垂れた。

「で、結局どうしたんだい?」

「ストレスになるので、お互い、株価や価格をしばらく[見ない]ってことにしました」

がくんと下がった翌日以降、投資信託はほんの少しだけ持ち直したり、また下がったりを繰り返している。信一郎の投資先の企業は下がりっぱなしでずっと横ばいだ。しかし、過去のリーマンショックやコロナショック時のチャートを見ても、株価や市況はランダムに乱高下しているのを見て、二人は「毎日見ても胃が痛くなるだけ」という結論に達したのだ。

自分たちが目指すのはあくまでも「長期」分散投資。今日明日の短期決戦ではない。自分たちの選択を信じてみよう、と言い合って先週の家族マネー会議は終了した。

自分が投資した先だけが下がっているなら、原因を探って選択しなおすのも手だが、紛争や天災などで、マーケット全体が下向きだ。自分の選択眼が悪かったせいではない、という点は救いである。

「長期的には、企業業績や株価は経済全体の動向に連動するけれど、短期的には投資家心理で動くことが多い。この暴落で狼狽売りしている人も少なくないはずなのに、二人とも[軸]がブレなかったことは、とてもいいことだよ」

投資歴が浅いのに、突然の暴落をなんとかやり過ごした夫婦に、マイケルは正直なところ、少し感心していた。

「軸?」

「そう。どこに、何のために、いつまでに、投資する、という自分軸がしっかりしている人は不況に強い」

「えっと…。私たち、そこまで考えてなかったです。余ったお金で、どこに投資するかっていうことぐらいしか考えてなくて…」

そうなのかい、とマイケルは驚いた。

「株式か、投資信託か、どこに投資するか、っていうのはあくまでも手段だよ。まずは何のために、いつまでに、いくら達成したいか、まずは目的を考えるのが先じゃないかな」

「…その通りですね」

理香はギクッとしてマイケルを見上げた。

「目的と手段を取り違えていたから、私はあんなに動揺したんですね」

「そうかもしれないね」

「次のマネー会議では、まず、何のために、いつまでに、いくら達成したいか、っていう目的についても話してみます」と言い、理香は席を立つ。資産形成の第一歩に立ち返り、ライフプランとマネープランを合致・構築することができれば、夫婦喧嘩も減るだろう、とマイケルは苦笑してその背を見送った。

米国人のマイケルから見ると、日本人はかなりストイックだ。勤勉に働き、倹約して勝ち取った収入は清廉なもの、投資で稼いだお金は汚いもの、と思っている節があると感じる。しかし、投資するだけの価値のある企業は、ガバナンスがしっかりしていて、企業倫理もまっとうな企業が多い。

米国でも、かつて、大企業と言われた有名企業が、不正会計や不祥事で倒産、廃業に追い込まれたことがあった。リーマンショックなど、その好例だ。「高い金利+住宅を担保」にして、普通であれば返済能力の低い人でも金融会社からお金を借りることができる商品に大勢の人が群がり、結局は破綻して経済が崩壊した。倫理観より利益を追求しすぎると、こういうことが起こる。

資本主義=利益追求と思われがちだが、実は、利益と併せて、社会貢献や企業倫理を兼ね備えている企業こそが、得た利益をもとに新たなサービスを提供し、成長し続けるという好サイクルを実現できるのだ、とマイケルは改めて思った。

理香たち夫婦は、今回の暴落で得難い経験を積んだと言える。利益を目的とせず、自分たちの人生の目的を改めて話し合えば、高騰目当てに手当たり次第に株を買いあさったり、怪しげな企業と共倒れすることもないだろう。

次に話す機会があれば、ESGやSDGsなど、自社の成長が社会への貢献とリンクしている企業に投資することの意義についても話してあげよう。マイケルはそう思い、仕事に戻った。

株価が暴落した時は 飛行機に乗っているイメージを持つ

長期投資というのは、「言うは易く、行うは難し」の典型例であり、皆さんの周りで長期投資で お金持ちになった人が少ないのは 長期投資への理解が進んでいないからではないでしょうか。

飛行機が実用化された当初は、まだその安全性に疑問があり乗るのを躊躇った人も多かったと 思いますが、今ではその安全性は高く認められ、誰もが最も早い移動手段として利用しています。長期投資に関しても、学術的な研究や金融商品の開発、上場会社に対するガバナンスも進み、さらには柔軟な中央銀行の政策により、一昔前より長期投資への安定性は増しました。

ただ飛行機も、時には乱気流に巻き込まれることがあります。しかし飛行機のリスクと投資のリスクの違いは、「落ち着いてそのまま乗り続けていれば、いずれ目的地に到着する」という点です。

長期投資とはいえ、10年に一度ぐらいの割合で、大きく揺れることがあります。その時は、「過去にもこのような下落はあったが、必ず乗り越えて、代表的な株価指数は最高値を更新してきた」という事実を思い出してください。

また、すぐには使わないお金を投資に回しているはずで、今、投資しているお金を使うのは、もっと先であることを確認して、目先の上下を気にしないようにしてください。

乱気流の中、「現状どうなっており、なぜ揺れているのか、どれくらい続くのか」を説明してくれる機長アナウンスを聞くと安心するように、みなさんの近くにマイケルのような信頼できる専門家がいることを願います。

POINT

1 長期投資の「長期」とは、数年ではなく、数十年単位と考えよう

2 目先の乱高下に動揺しすぎない

3 プロの目線も含めて情報収集し、現状を正しく理解・把握しよう

中桐 啓貴

(なかぎり ひろき) |

IFA法人GAIA代表 ファイナンシャルプランナー |

第4章:夫婦、教育費を考える「インフレの昨今、学費も上昇中」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。