先週末23日(金)の日経平均株価は3万2,781円で取引を終えました。節目の3万3,000円台を下回り、前週末終値(3万3,706円)からの下げ幅も925円と大きくなったほか、週間ベースでも11週ぶりの下落に転じ、連騰記録が10週連続でストップしています。

それでは早速、いつものように足元の日経平均の動きから確認していきます。

先週末の株価下落が示す「後味の悪さ」

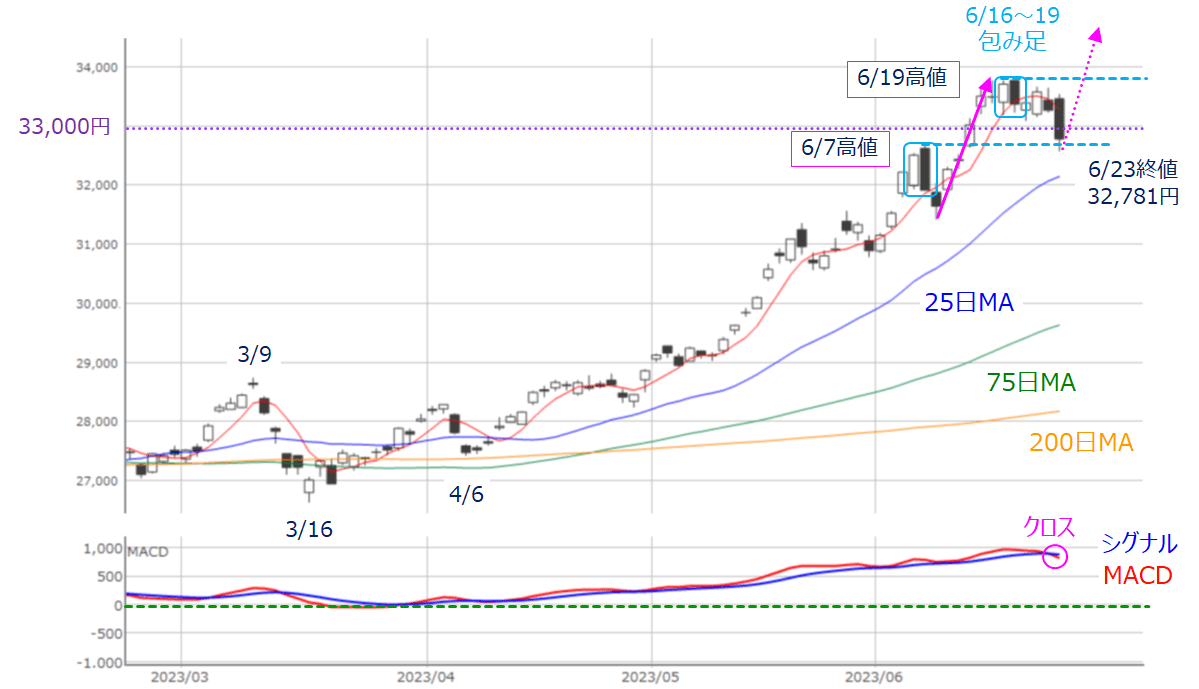

図1 日経平均(日足)とMACD(2023年6月23日取引終了時点)

あらためて、先週の日経平均の値動きを振り返ると、週初の19日(月)は、年初来高値を更新するなど続伸でスタートするもその後に失速してしまい、この日は大きな陰線を形成しました。

翌20日(火)以降については、上値が伸ばせないながらも、3万3,000円台はしっかりキープするという、比較的堅調な展開が続いていたのですが、それを台無しにしてしまったのが週末23日(金)の大幅下落で、「後味の悪さ」を残す展開だったといえます。

こうした値動きを踏まえて目先で焦点となるのは、「日経平均は再び早い段階で3万3,000円台を回復できるのか?」と、「このまま下落が続いた場合、どこで下げ止まりそうか?」の2点になりそうです。

まず、前者について上の図1だけで判断すると、下段のMACDがシグナルを下抜ける「クロス」が出現して下向きの意識を強めつつあることや、先ほども述べたように、週初19日(月)のローソク足が大きな陰線だったことで、前営業日16日(金)の陽線を包み込む、「包み足(抱き線)」も出現していることもあり、株価が反発して上値をトライするシナリオの実現は、ちょっと難しいようにも見えます。

包み足(抱き線)については、以前(6月12日付)のレポートでも紹介しましたが、一般的に高値圏で出現すると天井サインになりやすいとされています。そして、6月6日~7日に包み足が出現した際、「上昇基調を維持するには7日の高値を超える必要がある」と指摘しました。

この時は早い段階で7日の高値を超えたことで天井サインを打ち消し、3万3,000円台乗せを達成する強い上昇につながりましたが、足元で出現した包み足については、週末23日(金)の下落によって、超えなければならない19日(月)の高値(3万3,772円)から距離を空けてしまったことで、前回よりも難易度が上がってしまったと言えます。

目先の日経平均の想定レンジは3万3,750円~3万500円

とはいえ、前回の包み足を退けたように、今回も株価が上昇していくシナリオが完全否定されたわけではありませんので、上昇も含めた目先の日経平均の想定レンジについても考えて行きます。

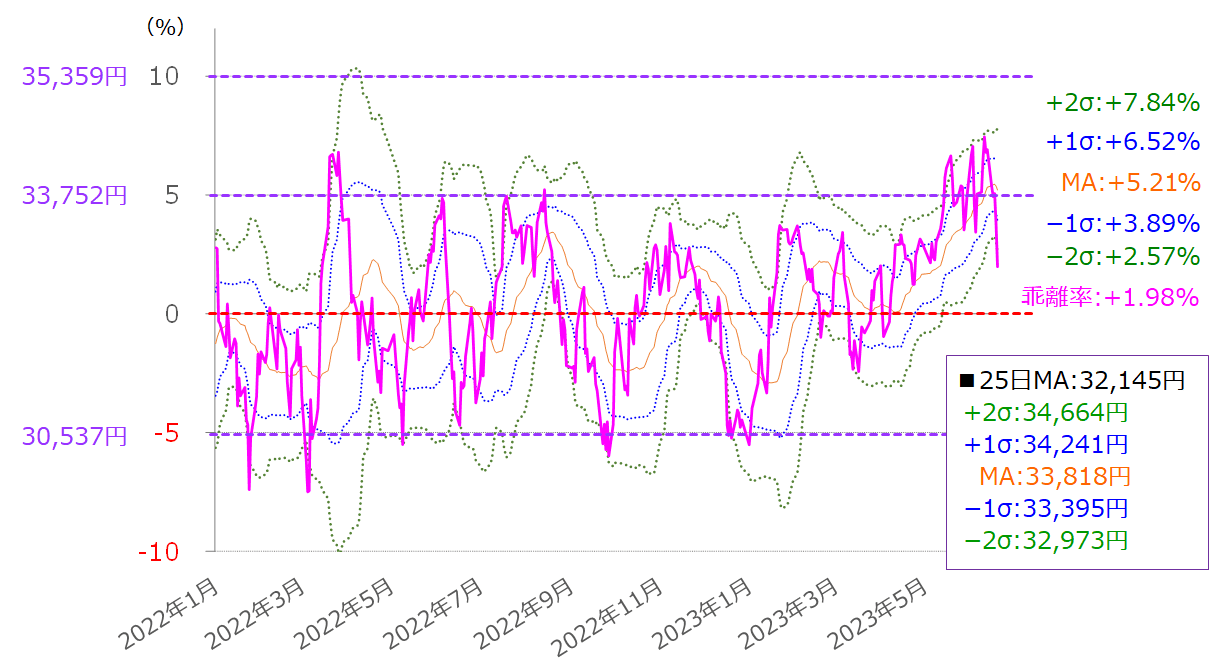

こちらも前回と同じく、25日移動平均線乖離(かいり)率の推移をボリンジャーバンド化したものを参考にします(下の図2)。

図2 日経平均の移動平均線乖離率(25日)のボリンジャーバンド(2023年6月23日取引終了時点)

先週の株価下落によって、23日(金)時点の25日移動平均線乖離率は、前週末のプラス6.91%からプラス1.98%へと大きく縮小し、マイナス2σ(プラス2.57%)よりも下に位置している状況です。

仮に、株価が反発していった場合、ボリンジャーバンドの中心線(MA)を目指していくことになりますが、大体プラス5%乖離の水準(3万3,752円)あたりとなりますので、ちょうど、先ほどの包み足を打ち消すために必要な19日(月)の高値(3万3,772円)ともほぼ一致します。

反対に、株価の下落が続いた場合には、25日移動平均線そのもの(乖離率0%)や、マイナス5%乖離までの下落が想定されます。23日(金)時点ではそれぞれ、3万2,145円、3万537円となります。

もちろん、移動平均線の値自体は今後の値動きによって変動しますので、あくまでも23日(金)時点の参考値となりますが、目先の日経平均の予想レンジは3万3,750円~3万500円あたりになりそうです。

上昇シナリオでも長く続かない可能性

また、警戒しておきたいのが、上昇シナリオとなった場合の持続性です。

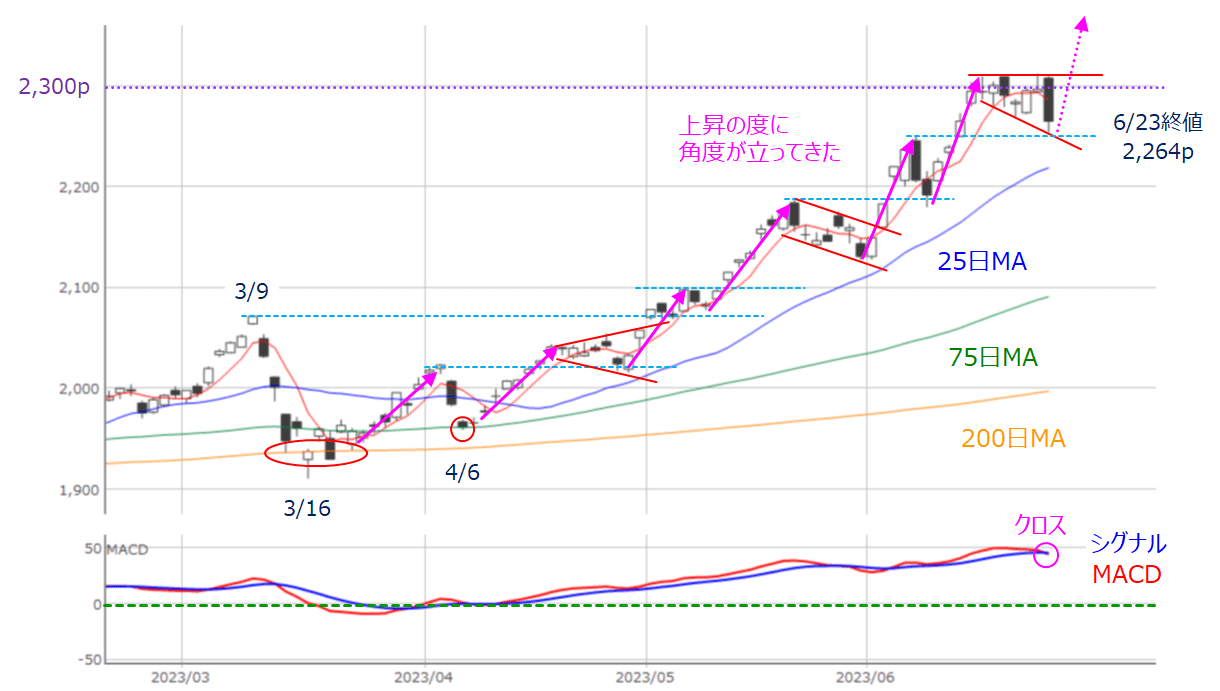

図3 TOPIX(日足)の動き(2023年6月23日取引終了時点)

上の図3はTOPIX(日足)とMACDの推移です。

東証株価指数(TOPIX)も日経平均と同様に右肩上がりの基調を描いてきましたが、足元では節目の2,300pを少し超えたあたりで上値が抑えられていることが分かります。そして、週末23日(金)の下落で、株価のもみ合いの幅が拡大するような格好となっているほか、下段のMACDもシグナルを下抜けるクロスが出現しています。

そのため、TOPIXも上昇基調を維持するには、2,300pより少し上に位置する上値を結んだ線を上抜けてくことが必要になってきます。

そこで注目するのが、これまでTOPIXが歩んできた株価上昇の道のりです。上の図3を見ても、移動平均線や、キリの良い株価水準、直近高値などの節目をサポートにしたり、または突破を繰り返したりして株価を上昇させてきたことがわかりますが、その度に上昇の角度が立ってきています。

とりわけ、その傾向が5月以降に顕著になっているほか、株価自体も25日移動平均線からの乖離が進んできており、株価上昇の勢いと同時に、ちょっと「無理している」、「過熱している」印象も感じ取れます。

よって、目先で株価が急騰する場面があったとしても、一時的にとどまってしまう可能性があり、短期のトレードで徹するのでなければ、少し様子を見ても良いかもしれません。

先週末の大幅下落は循環物色にも水を差した?

次に考えておきたいのが、株価の上昇基調を維持するためのカギとなる「循環物色」についてです。実は、先週の22日(木)までは、この循環物色がうまく機能しているような展開となっていました。

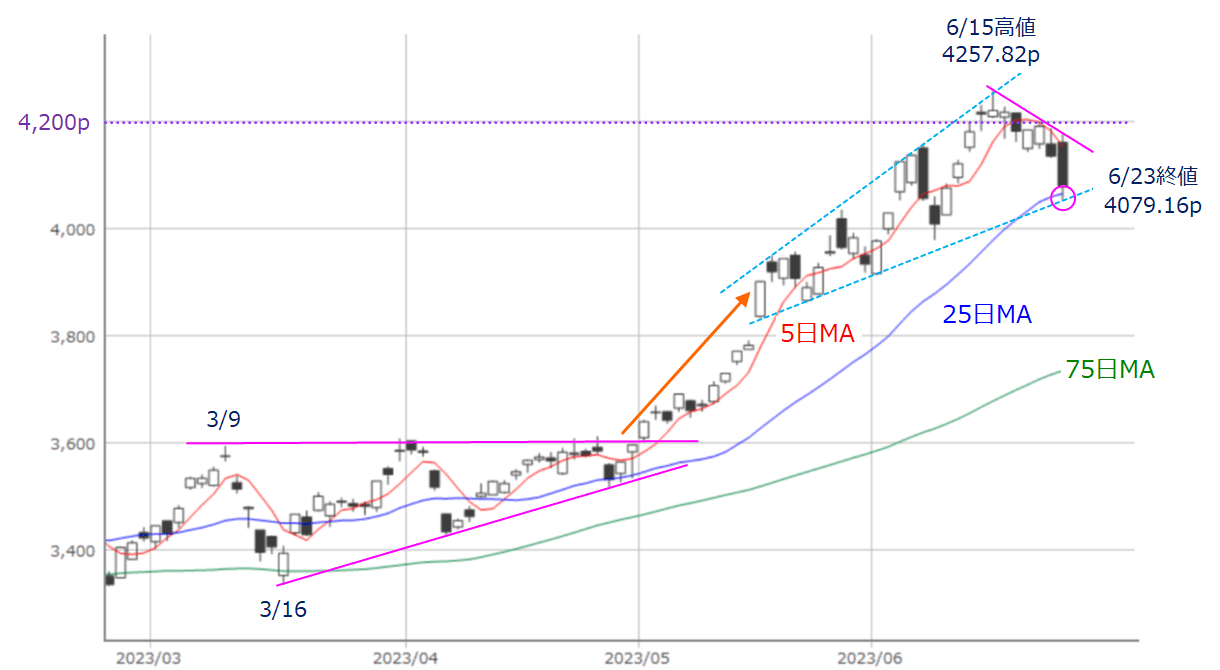

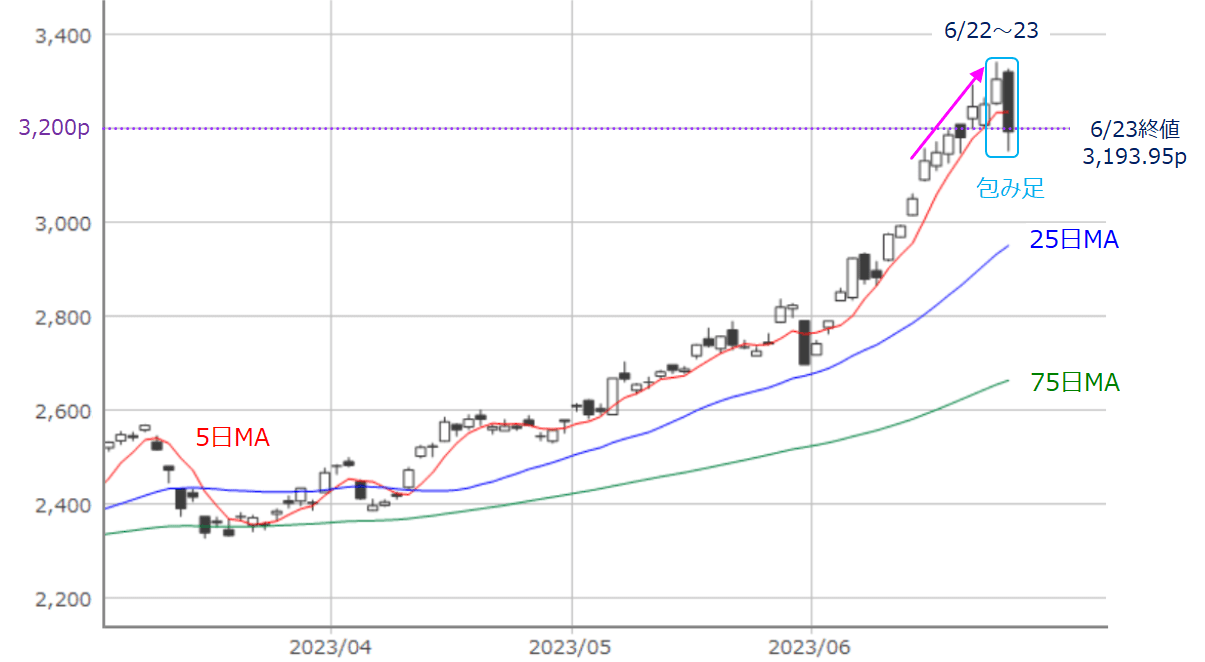

図4 業種別株価指数:電気機器(日足)(2023年6月23日取引終了時点)

上の図4は、東証のセクター(業種)別株価指数における電気機器セクターの日足チャートです。ここには、直近までの株価上昇のけん引役だった、レーザーテックや、東京エレクトロン、アドバンテストといった、半導体・ハイテク関連銘柄が含まれています。

電気機器の株価指数は6月15日をピークにして上値が切り下がっていたほか、週末23日(金)の下落によって、25日移動平均線水準まで株価の調整が進んでいたことが分かります。

こうした電気機器の弱さをカバーしていたのが、以下で見ていく他のセクターです。

図5 業種別株価指数:卸売業(日足)(2023年6月23日取引終了時点)

その筆頭となるセクターが卸売業で、5大商社などを中心とする業種になります。

先週の商社株は、米著名投資家ウォーレン・バフェット氏傘下の投資会社が国内商社株を買い増し、保有比率を拡大していたことが報じられ、いわゆる「バフェット効果」が再び脚光を浴びる格好で連日の高値更新を演じていました。

ただし、週末23日(金)に大きく下落する展開となり、この下落によって、先ほどから何度も登場している包み足が出現しているため、上昇基調の変化に注意が必要となっています。

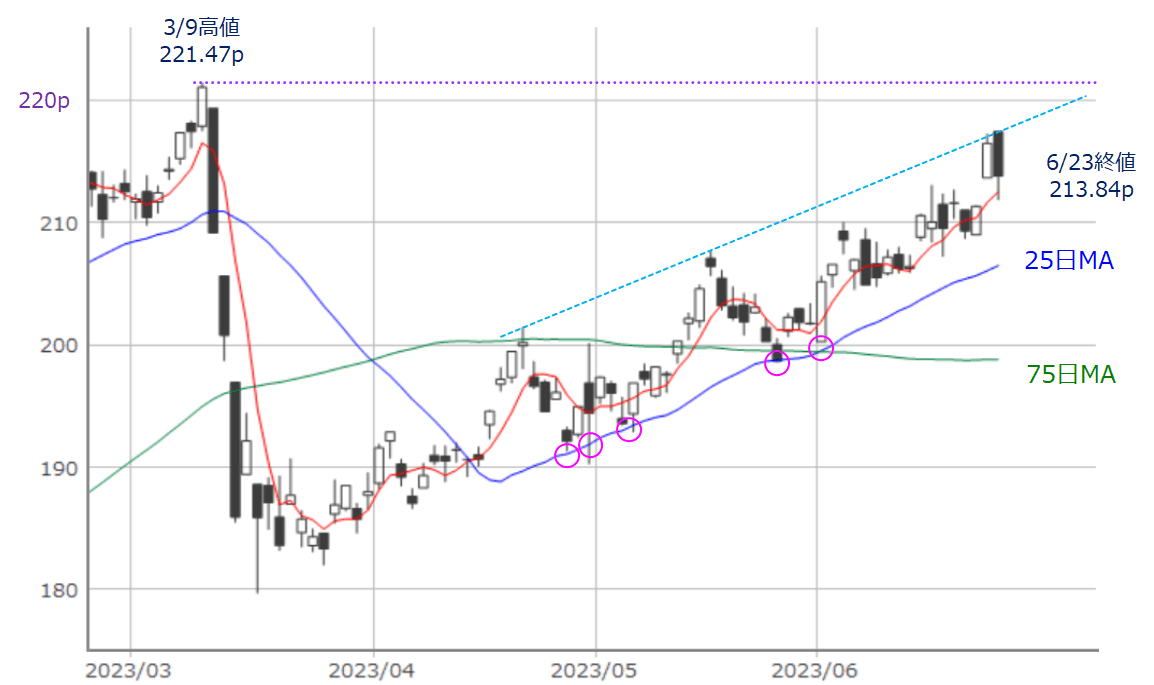

図6 業種別株価指数:銀行業(日足)(2023年6月23日取引終了時点)

銀行株も直近で株価水準を切り上げてきたセクターです。

22日(木)の大幅上昇後、翌23日(金)に下落していますが、5日移動平均線をサポートに、下げ幅を縮小させ、このまま金融不安前の3月9日の水準を回復できるかどうかが焦点となっています。

また、中期的なトレンドは、戻り高値を結んだ上値ラインと、25日移動平均線のあいだを上下しながら推移してきているようにも見えますが、25日移動平均線がサポートとなったところに注目すると、月末と月初に集中している傾向があるため、今後、25日移動平均線に向けて株価の修正が入るかもしれません。

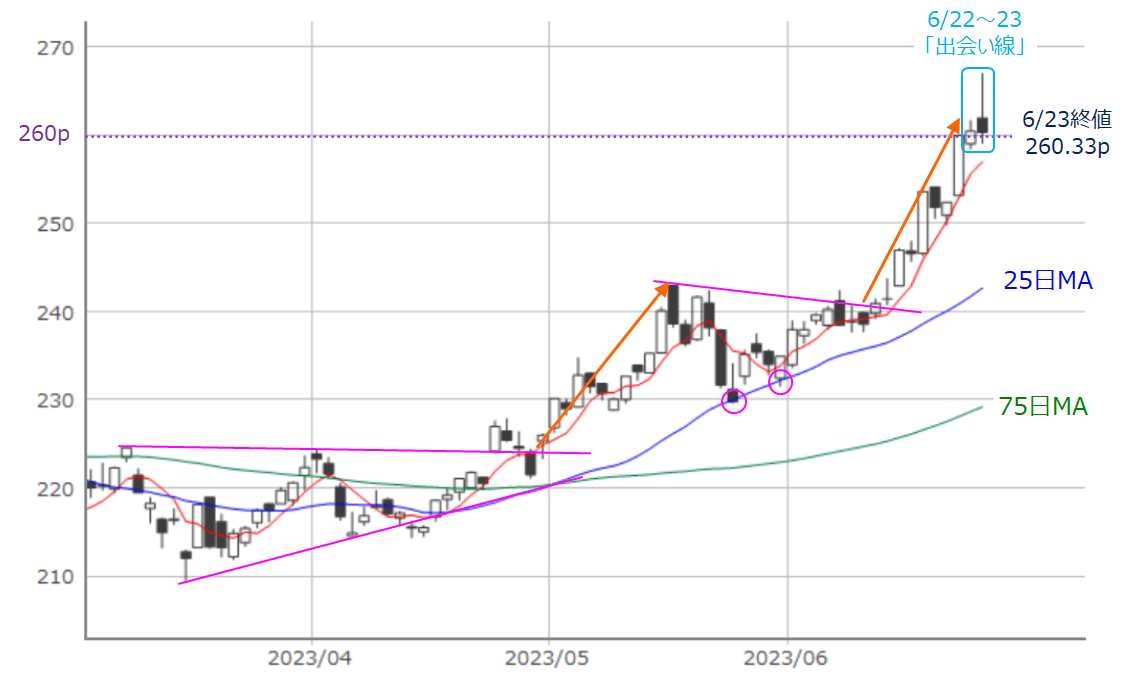

図7 業種別株価指数:空運業(日足)(2023年6月23日取引終了時点)

そして、次に見ていくセクターはインバウンド関連銘柄の一角である空運です。こちらも順調に高値を更新してきましたが、23日(金)に上げ幅を急速に縮小させて、上ヒゲの長い陰線となったほか、前日22日(木)の終値とほぼ同じ株価で取引が終了する「出会い線」となっていて、トレンド転換のサインの一つとされる格好になっています。

なお、今週はインバウンド関連銘柄とされる、百貨店(J.フロントや高島屋)の決算が予定されています。

以上のように、下落基調だった電気機器セクターの一方で買われてきた卸売・銀行・空運なども、チャート上に上昇基調の変化を示す兆候が出現し始めており、あらためて先週末の株価下落の後味の悪さと、循環物色の流れに水を差す格好となっている様子がうかがえます。

需給面でも上値が重たい?

さらに、チャート上のサイン以外にも、今週と来週は需給面での重石も意識されそうです。

具体的には、年金基金などの基本ポートフォリオを設定している機関投資家が、最近までの株価上昇を受けて、リバランス(資産の再配分)による日本株の売りを6月末にかけて出してくるのではという観測があることと、日本株を対象とするETFの決算が集中する 7月上旬にかけては、分配金を捻出するための売りが想定されていることです。

したがって、日本株が上昇基調を維持するには、テクニカル分析面での上値目標超えだけでなく、需給の売り圧力をこなす必要があり、今週は日本株の買いの強さがあらためて問われる展開となりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。