世界市場の中でインド株式の復調が目立っている

米国市場では、地方銀行の経営破綻に端を発した金融不安やワシントンでの公的債務上限問題を巡る不確実性などで、株価の上値が重い展開となっています。本稿では、こうした中でも復調傾向のインド株式に注目したいと思います。

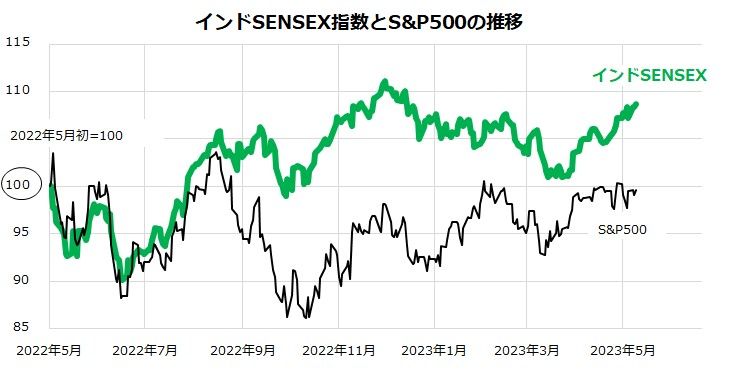

図表1は、約1年前(2022年5月初)を100とした場合のインドSENSEX指数とS&P500種指数の推移を示したものです。この間、インド株式が米国株式に対して優勢であったことがわかります。

ただ、インドの大手財閥アダニ・グループが不正会計疑惑の指摘を受けて窮地に立たされた2月以降の「アダニ・ショック」では、その影響が市場全体に波及しインド株式は軟調に推移しました。

インド市場はこうした不安材料をいったん消化。あらためてファンダメンタルズの改善に目を向けているようです。実際、S&Pグローバルが5月3日に発表したインドの4月のサービス部門PMI(購買担当者景気指数)は62.0で、2010年6月以来約13年ぶりの高水準となりました。

また、製造業とサービス部門を合わせた総合PMIも61.6となり、2010年7月以来の高水準を示しました。

本稿では、「国際分散投資」を拡充していく観点でインド株式の中長期的な動向を支える成長期待と個人投資家にとっての分散投資ツールについて解説したいと思います。

<図表1>インド株式の相対的な復調が目立ってきた

インド株式復調の背景にある高い成長期待

そもそもインドには潜在的に高い経済成長が見込まれています。その背景に中国を追い抜く人口の増勢が挙げられます。UNFPA(国連人口基金)は4月19日、インドの人口が2023年半ばに14億2,860万人となり、中国の14億2,570万人を超えて世界最多となるとの予想を公表しました。インドの総人口は2060年代に17億人程度まで増える見通しです。

総人口の増加と生産年齢人口(15歳以上64歳以下の人口)の増加は、経済の潜在成長率の上昇に寄与します(「人口ボーナス」と呼ばれる局面)。

実際、2022年におけるインドの名目GDP(国内総生産)規模は旧宗主国の英国を抜いて世界5位となっていますが、2027年にはドイツ、日本を抜き、米国と中国に次ぐ「GDP世界3位」に浮上するとの見通しが有力です(IMF)。今後の世界経済の「成長ドライバー」が中国からインドへと移るとの見方も強くなっています。

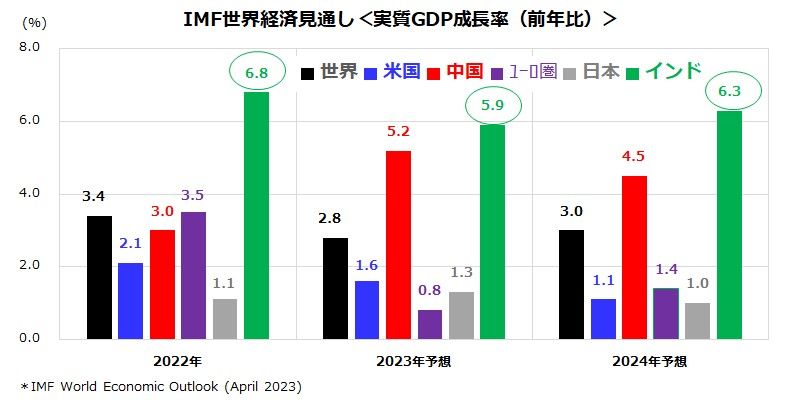

<図表2>インドの成長率予想は相対的に高い

インド株式に堅調が見込める要因として、経済成長期待が相対的に高いことが挙げられます。IMF(国際通貨基金)が4月に公表した最新の世界経済見通し(図表2)によると、インドの実質GDP成長率は2022年の+6.8%に続き、2023年は+5.9%、2024年は+6.3%と高い水準が見込まれています(World Economic Outlook of April 2023)。

コロナ禍からの回復に加え、労働人口増加、平均所得(収入)増加、個人消費拡大、インフラ整備に伴う外資企業の進出増加、生産性改善という好循環をエンジンとする高成長が期待されています。

インドのモディ首相は昨年8月、「25年後までに(英国からの独立後100年となる2047年までに)先進国入りを目指す」と表明しました。同首相は、「インドは世界の製造業の拠点に成長しつつある」と述べ、デジタル化や若者・女性の労働参加を促すことで、ものづくり国家を目指す「メイク・イン・インディア」構想を推進していく方針をあらためて強調しました。

インド株式への分散投資を資産形成に取り込む方法

インドへの投資を検討するにあたっては、個別銘柄のリスクや比較的高い取引コストの壁があります。そこで、具体的な投資ツールとしてインド株式全体の成長に沿う投資成果を目指すインデックスファンド(ETF[上場投資信託]や公募投信)をご紹介します。

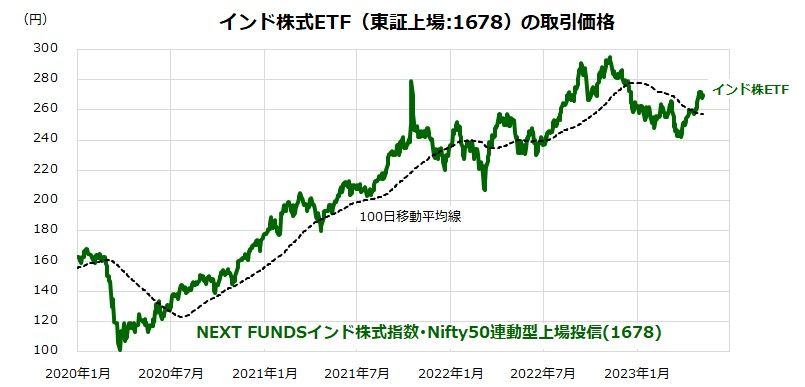

東証上場ETF「Next Fundsインド株式指数・Nifty50連動型上場投信」(東証コード:1678)のベンチマークはインドのCNX Nifty 50指数(円換算)で、ナショナル証券取引所に上場する企業のうち時価総額、流動性、浮動株比率などで選定された主要50銘柄で構成されています。

同ETFは売買コストが高い現物株式に投資をせず、シンガポールで取引されているNifty50指数先物に投資している点が特徴です。同ETFの運用純資産は約233億円となっています(運用:野村アセットマネジメント)。

売買単位は100口単位で、直近の単価268.5円(11日終値)をもとに試算すると、買付金額として2万7,000円程度からインド株式に分散投資するのと同じ効果が期待できます。

また、追加型公募投信としては「iFreeNext インド株インデックス」があります。同ファンドもCNX Nifty 50指数(円換算)をベンチマークにしています(運用:大和アセットマネジメント)。これらのファンドを保有することで、インド株式に分散投資するポートフォリオ効果を資産形成に取り込むことが期待できます。

長期目線に立った国際分散投資の「コア・サテライト戦略」におけるサテライト部分(新興国株式への投資)の役割を担う手軽なツールとして注目したいと思います。

<図表3>インド株式への分散投資を目指すファンドに注目

▼著者おすすめのバックナンバー

2023年4月28日:世界で「ラグジュアリー株」が強い!米国市場の業種別動向を見ると?

2023年4月21日:なぜ米国株は底堅い?利上げ打ち止め時期に注目を

2023年4月14日:米国株式に復調のサイン?30年で7倍!長期積立投資のチカラ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。