FOMC結果発表へ

3月22日(日本時間では23日午前3時)、FRB(米連邦準備制度理事会)が、FOMC(米連邦公開市場委員会)結果を発表します。【1】0.25%の利上げ実施、または【2】利上げ見送り、のどちらかと考えられます。利上げ停止ならば好感されますが、0.25%の利上げ実施ならば金融不安がさらに深まる不安が残るでしょう。

発表後の記者会見でパウエルFRB議長がどういうメッセージを出すかも重要です。早期の利上げ停止、年後半に利下げも織り込む金融市場にショックを与えるのか否か、今晩の発表が注目されます。

「豹変」を繰り返してきたパウエルFRB議長

利上げ停止ならばパウエルFRB議長の「豹変(ひょうへん)」となります。3月7日の議会証言で「必要ならば利上げ幅拡大もあり得る」と発言したばかりだからです。その時点では利上げ幅を0.5%に拡大することを考えていたようです。最近のパウエル発言はタカ派色が強く、インフレ退治のために拳を振り上げた状態です。

ただ、振り返ってみると、パウエルFRB議長は就任以来「豹変」を繰り返してきました。就任直後の2018年はタカ派色を前面に出して、利上げ停止を求めるトランプ元大統領と対決しつつ4回利上げを実施しました。

2019年になってからは、世界景気減速が鮮明になると「豹変」して急激な利下げに転じました。2020年にコロナショックが起こると、量的緩和の大盤ぶるまいを実施して、強烈にハト派色を出しました。2021年にインフレが深刻になっても「インフレは一時的」と主張してハト派議長を続けました。

2022年にインフレが深刻になると再び「豹変」して強硬タカ派に転じました。そして、今もタカ派色を強く出しています。

私はパウエル議長がいずれまた「豹変」してハト派になることもあり得ると思っています。ただし、いつそうなるか全くわかりません。22日FOMCでは、0.25%の利上げを強行する可能性もあります。FOMC結果とパウエル議長の会見の内容次第で、金融市場に波乱が起こる可能性もあり、目が離せません。

米利上げに関するコメントは以上です。ここから先は、日経平均先物の見方について解説します。

結論:これだけ覚えておいてください

ここから先の内容は、中・上級向けです。日経平均先物についてあまり詳しくない方は、以下の結論だけお読みください。

<結論>

◆3月29日までの日経平均先物(6月限)は、日経平均より約270円低い水準で推移する

先物が270円低くても、それは先安感を表すものではなく、理論値通りに値がついているだけです。例えば、「前日のシカゴ(CME)日経平均先物の終値が2万7,000円」だったとすると、新しい相場変動要因がその後何も出なければ、「今日の日経平均は2万7,270円くらいでスタートする」と考えることができます。

◆3月30日以降、日経平均先物(6月限)は、日経平均とほぼ同値で推移するようになる

「前日のシカゴ日経平均先物の終値が2万7,000円」だったとすると、新しい相場変動要因がその後何も出なければ、「今日の日経平均は2万7,000円くらいでスタートする」と考えることができます。

今日は、先物の値動きが上記のようになる理由を解説します。「なぜ、そうなる?」まで、きちんと勉強したい方は、以下をお読みください。

日経平均先物の夜間取引は、翌日の日経平均を先取りすることもある

朝、東京証券取引所が開く前に、「シカゴ日経平均先物が(前日の日経平均終値と比べて)大幅安」というニュースを聞くと、ヒヤリとします。その日の日経平均が大幅に下がって始まることが多いからです。

逆に、「シカゴ日経平均先物が大幅高」と聞くと、期待が高まります。その日の日経平均が大幅に上昇して始まることが多いからです。

通常、日経平均先物(期近)の理論値は、日経平均とほぼ同値です。したがって、「CME日経平均先物が、(前日の日経平均終値より)270円安い」と聞くと、「今日の日経平均は270円くらい下がって始まる可能性がある」と解釈する人が増えます。普通は、その解釈でOKです。

例外として、3月10日(3月のSQ)から3月29日(3月の権利つき最終売買日)の間に日経平均先物(6月限)を見る場合だけ、見方が異なります。「約270円下でCME日経平均先物(6月限)の値がついていれば、当日の日経平均は上がりも下がりもしないで始まる可能性が高い」と解釈されます。

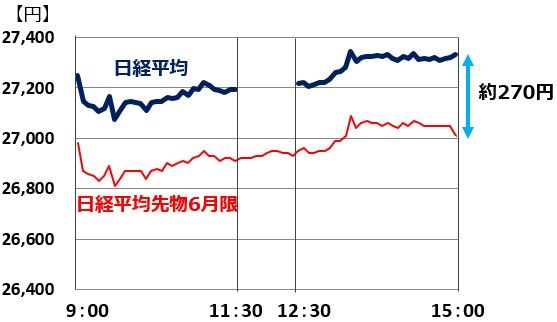

3月17日の日経平均先物(6月限)は、日経平均より約270円低い水準で推移

百聞は一見にしかず。それでは、実際に3月17日の日経平均先物(6月限)の値動きを、日経平均と一緒にご覧ください。

日経平均と日経平均先物(6月限)の日中足:2023年3月17日9:00~15:00

ご覧いただくとわかる通り、株式現物と日経平均先物の売買が両方ともできる時間帯(9時~11時30分、12時30分~15時)、日経平均先物(6月限)は日経平均よりも常に約270円低い値がついています。

これを見て、「日経平均先物(6月限)に日経平均の先安感が表れている」という誤った解釈をしないようにしてください。先物(6月限)は、理論値通りに値がついているだけです。

3月の配当金の権利つき最終売買日である3月29日まで、この状況が続きます。ただし、配当金の権利落ち日である3月30日以降は、日経平均先物(6月限)は、日経平均とほぼ同値で推移するようになります。

これだけ覚えてください!二つのポイント

少し難しくて、わかりにくい話になっているかもしれません。すみません。とにかく、以下二つのポイントだけ頭に入れていただければ、後半の説明はやや難解ですが、わからなくても問題ありません。

<ポイント1>

日経平均先物6月限の理論値は、3月29日までは、日経平均の値を約270円下回る。その間、先物が日経平均より270円低い水準にあっても、それは、先安感を表しているのではない。理論値通りに値がついているだけである。

<ポイント2>

日経平均先物6月限の理論値は、3月30日以降は、日経平均とほぼ同値となる。3月30日以降は、先物と日経平均は、ほぼ同じ価格で取引されることになる。

3月決算の配当金の権利落ち(予想額)は270円

3月29日まで、日経平均先物(6月限)は、日経平均よりも約270円価値が低いわけです。その理由は、3月決算での配当金にあります。

日経平均(現物)を保有していると、3月決算の配当金の権利落ち日(今年は3月30日)に、配当金を受け取る権利が確定します。ところが、日経平均先物(6月限)を買い建てしていても、3月配当金を受け取る権利は得られません。

3月末基準の配当金は、約270円と予想されています。したがって、日経平均先物(6月限)は、日経平均(現物)よりも、270円低い値段が付くのです。

ところが、3月30日以降は、日経平均と先物(6月限)は、ほぼ同値で売買されることになります。3月29日までに日経平均(現物)を買えば、3月末基準の配当金が得られますが、権利落ち日の3月30日以降に買っても、配当金は得られないからです。先物を持っていても、現物を持っていても、3月末基準の配当が得られないのは、同じです。

したがって、3月30日から6月8日(先物6月限の最終売買日)まで、日経平均先物(6月限)を保有しても、日経平均を保有しても、どちらも3月配当金が得られないという点で、同じです。したがって、3月30日以降は、両者はほぼ同値で推移することになります。

<参考>日経平均先物(6月限)の理論値の計算方法

詳しい説明は割愛します。概算値を出す計算式を掲載します。

(日経平均先物6月限理論値)=(日経平均の値)-(6月8日まで日経平均現物を保有することで得られる配当金予想額)+(日経平均現物を購入するのに必要な現金を6月8日まで短期金融市場で運用した時に得られる利息)

現在、短期金利はほぼゼロなので、金利要因は無視して大丈夫です。配当落ちは、3月が特に大きいですが、9月や12月にもあります。

東京市場の取引時間中は、日経平均先物が理論値から大きくかい離することはありません。かい離すれば、裁定取引が入り、先物は常に理論値の近くに維持されます。

ただし、東京市場の現物取引時間が終了すると(15時以降)、日経平均先物は理論値からかい離して動くようになります。裁定取引が入らないので、大引け後のニュースに反応して、日経平均の理論値から離れて動くわけです。

今日の説明は、わかりにくくてすみません。途中に掲載した「これだけ覚えてください!二つのポイント」だけ、頭に入れていただければOKです。

▼著者おすすめのバックナンバー

2023年3月20日:米シリコンバレー銀行破綻がクレディ・スイスなどに飛び火、日経平均へ影響は?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。