保有する投資信託が値下がりしてしまったら…?

※本記事は2021年9月5日に初回公開しました。最新マーケットに合わせ情報を更新しています。

金融商品に「絶対」はありません。どんな投資信託にも、必ず「値下がり」のリスクがあります。そこで今回は、保有している投資信託が値下がりを続けてしまった場合の考え方と対処法について解説します。

そもそも、投資信託の運用成績は、市場要因とファンド固有の要因によって決まります。

例えば、株式に投資する投資信託の場合、先物などでリスクヘッジをする一部の商品を除けば、株式市場全体が下落し続ける中で、投資信託の基準価額も一定水準下落するというのはごく自然な流れです。重要なのは、市場平均と比べたときの「下落幅の大きさ」です。

インデックスファンドの下落幅の見方

インデックスファンドの運用成績は、ベンチマークとして掲げた指数と同程度のリスク、リターンを目指すので、例えば、日経平均株価が前日比で3%下落すれば、日経平均連動型のインデックスファンドも同程度下落します。

ただし、米国株をはじめ、外貨建て資産の場合は事情が少し異なります。株価に加え、為替変動も加味されるため、円安方向に振れれば為替差益がリターンに上乗せされる一方、円高方向に振れると為替差損によりリターンが目減りします。

アクティブファンドの下落幅の見方

一方、アクティブファンドはというと、ファンドによって投資方針も、負っているリスクも異なります。実は、運用が上手なファンドほど、適切なタイミングでリスク調整を行い、相場の急変時に市場平均以上の損失が出ないよう工夫しています。このように、ファンド固有の要因とは、つまりファンドマネジャーの運用手腕を意味します。

裏を返せば、市場平均、あるいは、類似カテゴリーのインデックスファンドを大幅に上回る損失を出しているアクティブファンドについては、注意深く見守る必要があります。なぜなら、基準価額が大きく下落してしまうと、再び同じ水準まで戻すには多大なエネルギーを要するためです。一時的に下げることはあっても、「下げ過ぎない」ことが重要なのです。

(※詳しくは「値下がりした投資信託、回復までの目安は?(2022年7月版)」をご参照)

これらの前提を踏まえた上で、ご自身が保有する投資信託をいま一度確認してください。

では、保有ファンドの種類と、購入方法の組み合わせ別に、値下がり時の対処法をご紹介します。

インデックスファンド中心の積み立ては下がっても継続が鉄則

積み立てをしている場合は、市場変動に動じずにそのまま続けるのが鉄則です。

特に、ベンチマークに掲げた指数と「運命共同体」のインデックスファンドは、市場リスクの回避こそできませんが、買い方を工夫することで時間分散効果が期待できます。資金的に余裕がある場合は、無理のない範囲で積立額を増額するのも一つの手です。

ここでいう「増額」とは、毎月の積立額を増やすということです。基準価額が下がったからといって、後述するスポット(一括)購入に切り替えて、一度に大きな金額を投じることはおすすめできません。

インデックスファンドのスポット買いは下がったタイミングで追加

スポット購入でインデックスファンドを保有し続けている場合は、基準価額が大きく下がったタイミングで追加購入し、平均買付単価を下げましょう。

一方、資金的に余裕がないという方は、今後のために、購入方法を見直すことをおすすめします。

例えば、ある程度まとまった資金で投資信託を購入する際、「投資可能資金の6〜7割をスポット購入に充てて、残りの3〜4割を、もっと下がったときに追加購入できるよう取っておく」という方法を取ると良いでしょう。数回に分けてスポット購入することで、時間分散効果に期待しながらも、多額の資金が投資機会を奪われた状態にならないようにします。

購入のタイミングを自分で判断することにどうしても不安を覚えるという場合は、積み立てを取り入れましょう。積み立てなら、自動的に時間分散を実現できます。

ただし、ある程度まとまった資金がある場合は、毎月の積立額を少額にし過ぎないように注意してください。運用に充てられる時間を長く取れた方が、収益を獲得できる可能性は高まるからです。繰り返しになりますが、多額の資金が投資機会を奪われた状態にならないよう注意しましょう。

アクティブファンドは同分類のインデックスファンドと比較

一時的に基準価額が大きく下がったとしても、即座に積み立てをやめたり、ファンドを解約したりすることはおすすめしません。ひとまず、ファンドの運用経過を見守り、おおむね3カ月単位で「市場平均・類似カテゴリーのインデックスファンドと同程度、または、それを上回る運用ができているか」を確認します。

以下、国内外の株式を投資対象とする2本のアクティブファンドAとBを例に挙げ、保有継続の判断基準についてご説明しましょう。

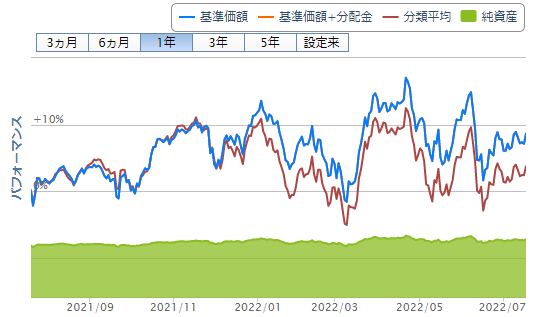

【Aファンド】保有の継続、または、追加購入もアリ

基準価額(水色)が一時的に分類平均(えんじ色)を下回る局面もあったものの、大きく下回ることはなかった。結果、2022年1月以降は分類平均を恒常的に上回る成績を収めている。

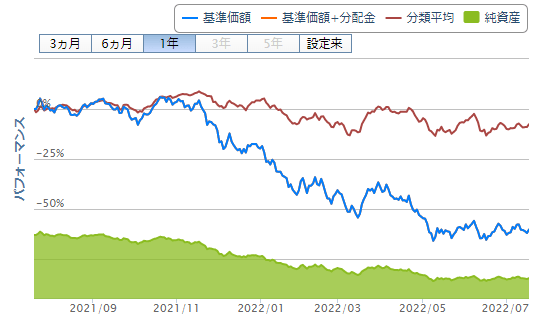

【Bファンド】手放す覚悟も必要

2021年10月以降、約半年にわたり基準価額が低下し続け、ピーク時の半値以下になってしまった。足元では下げ止まりの兆しが見えるが、ピーク時の水準まで戻すには相応の時間がかかる可能性も否定できない。ファンドの運用力に期待して保有を継続するなら、後述の追加購入は必須。

アクティブファンドのスポット買いも下がったタイミングで追加

アクティブファンドの場合も、基準価額の低下時に追加購入し、平均買付単価を下げるという基本的な対処法はインデックスファンドと同じです。ここでの大きなポイントは、あくまでも同じ銘柄を追加で購入するということ。

先述したBファンドのように基準価額が大きく毀損していても、運用力に期待して保有し続けたいなら、同じ銘柄を追加購入し、平均買付単価を下げることが必須です。反対に、追加購入をちゅうちょするなら、手放した方が賢明です。

なお、資金の性格によっては、商品を選ぶ段階から「低リスク」、つまり基準価額のブレ幅を一定水準に抑えた商品を取り入れた方が良いケースもあります。代表的なのは、退職金や教育資金など、数年以内に取り崩すことを決めている資金です。

あるいは、相続によって受け取った資金など、「減らしたくない」という明確なニーズがある場合も、最初から「減らさない」ように設計されたアクティブファンドを選んだほうがよいでしょう。

市場環境が悪化して含み損が発生すると、あせったり、気分が重くなったりして、冷静さを失いがちになります。「長期投資にはこういうときもある」と受け止められれば、再び前向きに資産運用に取り組めるはずです。まずは、ご自身が保有している投資信託を冷静に見直すところから始めましょう。

著者の新刊「【2024年新制度対応版】NISA&iDeCo完全ガイド」(SBクリエイティブ出版)が4月、全国の書店で発売されました。詳細はこちらから。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。