黒田総裁退任まであと2カ月、雨宮副総裁に後任打診か

黒田東彦・日本銀行総裁の任期は4月8日までで、残りあと2カ月となりました。2月中には後任の総裁・副総裁人事案が国会に提示されます。

2月6日、政府が雨宮正佳(あまみや・まさよし)日銀副総裁に総裁就任を打診したと報道が出ると、金融市場は「円安・株高」で反応しました。

後任候補として、雨宮氏の他に、中曽宏・前副総裁や山口廣秀・元副総裁の名が挙がっていました。雨宮氏は、黒田総裁とともに異次元緩和を推進してきた経緯から、金融市場でリフレ派(金融緩和に積極的)と考えられています。

雨宮氏が後任なら「日銀の緩和修正が急に行われることはない」「長期(10年)金利の上限を0.5%に押さえるイールドカーブコントロール(YCC)は当面続けられる」と解釈が広がり、8日の東京市場で円安(ドル高)・株高(日経平均株価上昇)が進みました。

私は、後任総裁が誰になろうと、「緩和修正を急激にやる」「長期金利をいきなり引き上げる」ことは、事実上不可能と思っています。急な政策変更は、「円高・株安」ショックを招くからです。さらに言うと、長期金利の引き上げを急激にやると、日銀が「実質債務超過」になる副作用もあります(この問題は後段で詳しく解説します)。

したがって、誰が後任総裁でも、黒田総裁がしてきた「異次元緩和」を急にやめることはないと思います。雨宮氏が後任総裁に指名されれば、それがより明確になると思います。

イールドカーブは「さらなる利上げを織り込んだ」形のまま

雨宮氏が後任総裁となる可能性が高くなったものの、それでも、金融市場が日銀の緩和修正を織り込んだ状態であることは変わりません。日銀は今、長期(10年)金利を0.5%以下に押さえ込むYCCを行っていますが、それが撤廃される可能性が、国債のイールドカーブ(利回り曲線)に表れています。

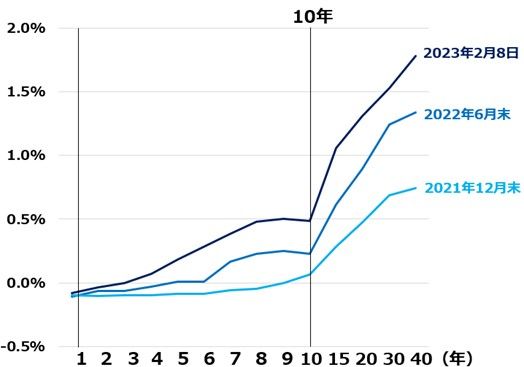

日本国債のイールドカーブ:2021年12月末~2023年2月8日までの変化

ご覧いただくと分かる通り、日銀のYCCによって10年金利は0.5%以下に抑え込まれていますが、周辺年限の金利は上昇しており、10年金利だけが低くへこんだいびつな形になっています。金融市場は、日銀が10年金利を0.75%以上に引き上げることを許容せざるを得なくなることを織り込んでいると言えます。

日銀は10年金利の上昇を許容せざるを得なくなる?

日銀が利上げ(10年金利の上限引き上げ)に追い込まれるか否か、それは今後の日本のインフレ率がどうなるかによって決まります。

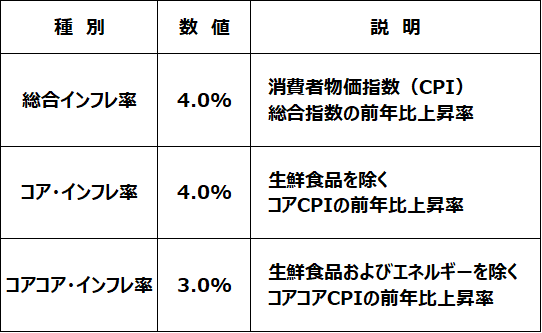

日本のインフレ率:2022年12月時点

2022年は世界的に深刻なインフレが起こり、金利が世界的に急上昇した1年でした。日本もその波に飲み込まれ、総合インフレ率(消費者物価指数の前年比上昇率)が昨年12月には4.0%まで上昇しました。コア・インフレ率(生鮮食品を除くコア指数の前年比上昇率)も4.0%となり、日銀が政策のターゲットとしていた2%を大きく超えました。

普通に考えれば、日銀の「異次元緩和」は予想以上の効果を上げたとして、緩和を終了すべきタイミングです。長期金利がもっと上昇することを許容せざるを得ないと思われます。

ところが、黒田総裁は、金融政策のターゲットは「2%以上のインフレが持続的・安定的に実現すること」としており、それが実現できていないので緩和を続ける必要があると説明しています。

日本のインフレは2022年に一時的に上振れしたものの、2023年後半には2%を割れるというのが、日銀の見通しです。日本のインフレはほとんどエネルギー・穀物など輸入物価の上昇によって引き起こされたものであり、国内にインフレ要因はほとんど無いと、日銀は判断しています。

海外で原油や天然ガス先物は既に大きく下がっており、それを反映して日本のインフレも急速に低下するという考えです。

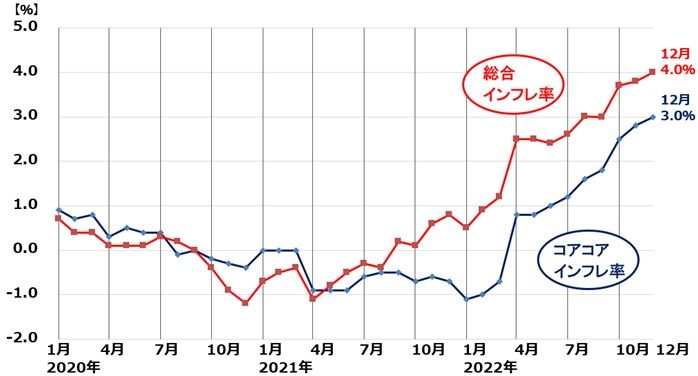

日本国内にインフレがどれだけ定着しているか判断するのに重要なのが、コアコア・インフレ率です。それは以下の通り、昨年12月に3.0%まで上昇しています。コアコアも今年後半に2%を割れていくのか、あるいは、しぶとく3%前後を維持するかが、今後の日銀の金融政策の道筋を決める鍵となると考えています。

日本のインフレ率推移:2020年1月~2022年12月

私は今、日本のインフレは「そんな簡単に2%以下に低下しない」と考えています。エネルギー価格の低下によって、今後総合インフレ率の低下が見込まれますが、それでもコアコア・インフレ率は高止まりする可能性があります。今年後半もコアコアが3%前後を維持するならば、日銀がさらなる長期金利の上昇を容認せざるを得なくなると考えています。

黒田総裁の後任が誰になるかにかかわらず、年後半の日本のインフレ率がどうなるか見極めるまで「異次元緩和」は続けられると予想されます。年後半、日銀の見立て通り、インフレ率が2%以下に低下すれば、異次元緩和がさらに長期化する可能性があります。

ただし、年後半もコアコア・インフレで3%前後が続けば、「異次元緩和」は終了せざるを得なくなることも考えられます。

日銀が「実質債務超過」になったら、どうなる?

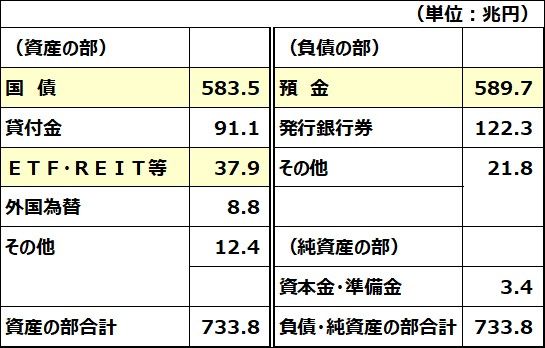

日銀は2023年1月末時点で、日本国債を583.5兆円保有しています。以下、日銀のバランスシートをご覧ください。

日本銀行のバランスシート:2023年1月末時点

日銀は「異次元金融緩和」を続けてきた結果、バランスシートが異常に膨れ上がっています。残高が異常に大きいところを、黄色で表示しています。資産の部で国債583.5兆円、日本株ETF・REITなど37.9兆円とリスク資産保有が膨れ上がっています。

負債の部では、預金589.7兆円が異常に膨らんでいます。預金のほとんどを占めるのが524.8兆円にのぼる当座預金です。民間銀行が日銀に預けている当座預金がここまで膨らんでいるのは異常です。

こうなった経緯を簡単に説明すると、【1】政府が国債を大量に発行、【2】民間銀行が引き受け、【3】民間銀行が保有する国債を日銀が購入、【4】民間銀行は国債の売却代金をそのまま当座預金として日銀に預け入れ、ということです。

日銀としては、【4】のところで、民間銀行が国債の売却代金を使ってどんどん貸付を拡大することを期待しているわけですが、そうならず、金融政策が空回りしていることが分かります。

さて、ここで問題があります。今、突然、長期国債の利回りが1%上昇したらどうなるでしょう。日銀はこれまで利回り0%前後の10年国債を大量に買い付けています。もし、10年国債利回りが1%上昇すれば、そこに巨額の含み損が発生します。

保有国債の詳細が公開されていないので正確に計算することはできませんが、保有国債583.5兆円のデュレーション(平均残存期間)を5年と仮定すると、1%の金利上昇で29兆円近い含み損が発生する可能性があります。そうなると、日銀は実質債務超過となります。

ただし、そうなっても日銀の財務に不安が出ることはないと思います。なぜならば、日銀は保有国債を簿価で評価して満期まで持ち切るので、損失が実現することはないからです。

平均残存期間が5年ならば、5年経過する内に利回りが低すぎる保有国債はほとんど償還されます。償還資金で、新たに利回りの高くなった国債を購入していけば、日銀の収益はどんどん拡大していくことになります。

当面、利回りゼロで買った国債を大量に保有し続けなければなりませんが、調達金利もゼロに近いので、逆ザヤが発生する可能性が低い【注】ことが、日銀の強みです。

【注】金利1%上昇で逆ザヤが発生する可能性について

日銀券は常に無利息です。日銀券による調達で逆ザヤは生じません。問題は、民間銀行から預けられている当座預金です。現在、0.1%・0%・▲0.1%の3種類の付利を行っています(詳細割愛)。この当座預金への付利がいきなり1%上昇すれば、保有国債の利回りと比較して、逆ザヤが発生します。ただし、何年かかけて上昇していくならば逆ザヤは発生しない可能性もあります。何年か経過するならば、その間、満期を迎える保有国債で利回りの高い新規国債を購入すれば、保有国債の利回りは少しずつ上昇していきます。保有国債の利回り上昇に合わせて、当座預金への付利を少しずつ引き上げていけば逆ザヤが発生しないことも考えられます。

▼著者おすすめのバックナンバー

2023年1月25日:日銀、債務超過の危機。巨額の政府債務解消にインフレが必要?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。