※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「少し温まってきた世界景気。日本株「買い場」」

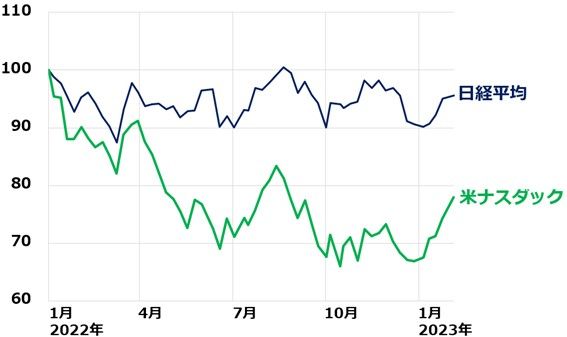

米景気ソフトランディング期待からナスダック反発続き、日経平均も上昇

先週(1月30日~2月3日)の日経平均株価は、前週1月27日(金)終値と比較し、1週間で127円上昇して2万7,509円となりました。4週連続の上昇です。

米景気ソフトランディング期待からナスダック総合指数の反発が続き、日本株も上昇しています。先週のナスダックは、1週間で3.31%上昇、5週連続の上昇となりました。

日経平均とナスダック総合指数の動き比較:2021年末~2023年2月3日

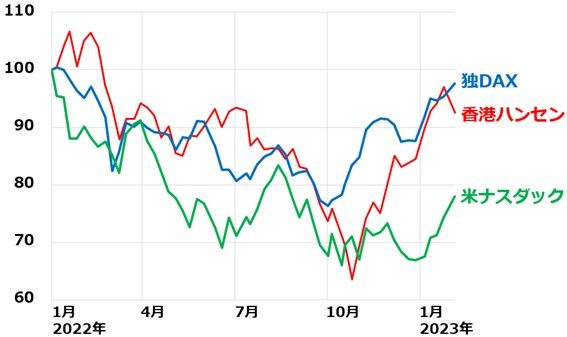

昨年10月以降、米国株だけでなく中国株や欧州株の上昇も続いています。リセッション(景気後退)の不安が高まっていた中国・欧州景気に回復の兆しが強まっていることが背景です。以下のチャートをご覧ください。

独DAX指数・香港ハンセン指数・ナスダック総合指数の動き比較:2021年末~2023年2月3日

欧州景気に回復の兆し

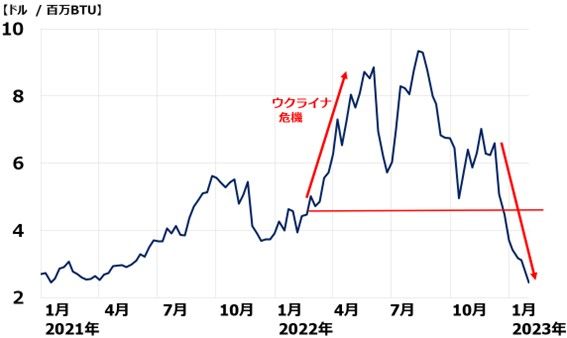

欧州では昨年、ロシア産エネルギー輸入が急減したことによるガス価格急騰で、深刻なインフレが起こりました。一時スタグフレーション(インフレを伴う景気後退)に陥る懸念が高まっていました。

ところが、足元、天然ガス価格がウクライナ侵攻以前の水準に急落すると、ドイツを中心に景気が持ち直す兆しが強まっています。

欧州では、ロシア以外からのエネルギー供給が増えたこと、記録的暖冬で暖房需要が減ったことから、天然ガス市況がウクライナ危機以前の水準に急落しています。

NYMEX天然ガス先物(期近)週次推移:2021年1月4日~2023年2月3日

WTI(ウエスト・テキサス・インターミディエート)原油先物も同様に、ウクライナ危機以前の水準に低下しています。欧米では、景気減速とエネルギー価格急落によって、今年は「脱インフレ」が進むと考えられます。

WTI原油先物(期近)日次推移:2021年1月4日~2023年2月3日

中国景気にも回復の兆し

感染を徹底して抑え込む「ゼロコロナ政策」を解除した中国も、急速に景気回復の波に乗りつつあります。

ゼロコロナ政策解除直後には、感染の急拡大で景気が悪化する不安も出ましたが、国民の大半が感染することで自然免疫が拡大し、行動制限なく活動できるようになってきていると推定されます。

欧米で「脱インフレ」が進む中、中国および日本では「脱コロナ」または「ウィズコロナ」が進む見込みです。世界景気回復期待の高まりを背景に、「世界景気敏感株」である日本株の反発が続くと考えています。

IMFが2023年の世界経済見通しを上方修正

世界景気が少し温まってきたことを受けて、IMF(国際通貨基金)は、2023年の世界のGDP(国内総生産)成長率予測を、2.7%から2.9%へ0.2ポイント上方修正しました。

IMF世界経済見通し(GDP成長率):2023年1月

昨年10月時点の予測では、2023年は米国および欧州が景気後退ぎりぎりまで悪化すると予測されていました。

今回、米国を0.4ポイント上方修正して1.4%成長に、ユーロ圏を0.2ポイント上方修正して0.7%成長の予測としました。

また、ゼロコロナ政策の解除を受けて、中国の成長率見通しを大幅に上方修正し、5.2%成長の予測としました。

強すぎる米雇用、FRBの引き締め長期化の懸念

世界景気が温まってきたことは、日本株・米国株に取って強材料です。一方、米景気が強すぎると、FRB(米連邦準備制度理事会)による引き締めが長期化するリスクが高まります。

先週2月1日(水)、FRBは0.25%の利上げを実施して、FF金利の誘導目標を4.50%から4.75%まで引き上げました。米国の長期(10年)金利(3.5%)と比べて、長短金利の逆ザヤが1%以上に拡大しています。

にもかかわらず、パウエルFRB議長は、さらに利上げをあと2回続けると示唆しています。利上げはあと1回だけで、今年後半には利下げもあり得ると期待している株式市場と明確に温度差があります。

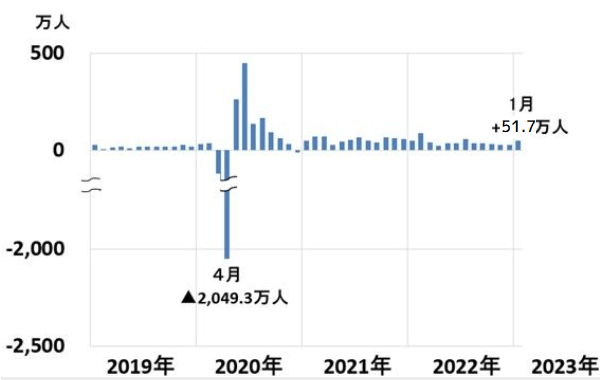

そうした中、2月3日(金)に発表された1月の米雇用統計は強すぎて、引き締めが長期化するリスクを意識させるものでした。

非農業者部門の雇用者増加数は前月比51.7万人と大幅増でした。完全失業率は0.1ポイント低下して3.4%となり、コロナ前よりも低い水準となりました。強すぎる雇用が、インフレ・利上げに与える影響を今後注視する必要があります。

米雇用統計:非農業部門の雇用者増加数(前月比):2019年1月~2023年1月

米雇用統計:完全失業率:2014年1月~2023年1月

日本株の投資判断

日本株の投資判断は変わりません。日本株は割安で長期的に良い買い場を迎えていると考えています。世界景気が少し温まってきたことを受け、上値への期待が少しずつ高まってきています。

一方、米利上げが続くことによる、短期的なショック安はまだ続く可能性もあります。時間分散しながら割安な日本株を少しずつ買い増ししていくことが長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2023年1月27日:クオリティ高配当株!配当貴族を超える?米国株投資の新戦略

2023年1月12日:「株主優待」のトリセツ。長期投資にふさわしいと考える優待銘柄4選

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。