※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「【日本株】円高が日本株に逆風、日銀がさらなる金利上昇を容認する思惑で円高進む」

円高が日本株の上値抑える

先週(1月10~13日)の日経平均株価は、1週間で145円(0.6%)上昇して2万6,119円で終了しました。先週は米国株を代表する株価指数であるナスダック(ナスダック総合指数)が1週間で4.8%上昇しましたが、日経平均は上値の重い展開でした。

円高が日本株の上値を抑えています。先週、一時1ドル=127円台まで円高が進んだために、日経平均の上値が抑えられています。

昨年12月20日に日本銀行が事実上の利上げ(長期金利上限を0.25%から0.5%に引き上げ)を行ってから、円高が進んでいます。円高が進むたびに日本株が売られる展開が続いています。

円高だとなぜ日本株は弱くなるのでしょうか? それを理解する鍵となるのが、「ドル建て日経平均」の動きです。まず、以下のチャートをご覧ください。

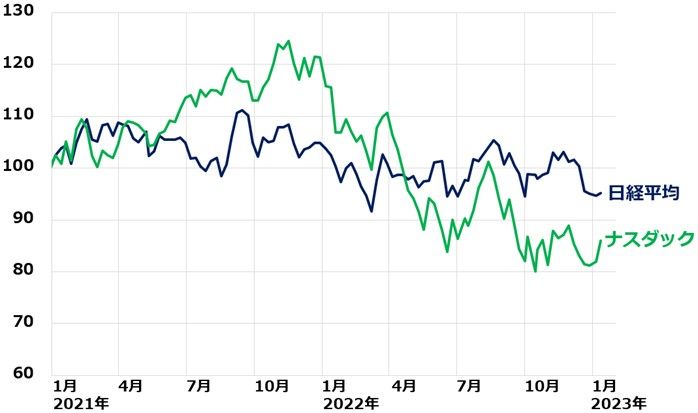

ナスダック・日経平均の動き比較:2020年末~2023年1月13日

上のチャートをご覧いただくとわかる通り、ナスダックと日経平均は異なる動きをしています。2021年10月以降、ナスダックが急落する中で、日経平均はあまり下がりませんでした。今年に入ってからは、ナスダックが反発する中で、日経平均は下がっています。

このチャートに、ドル建て日経平均を加えると、おもしろいことがわかります。

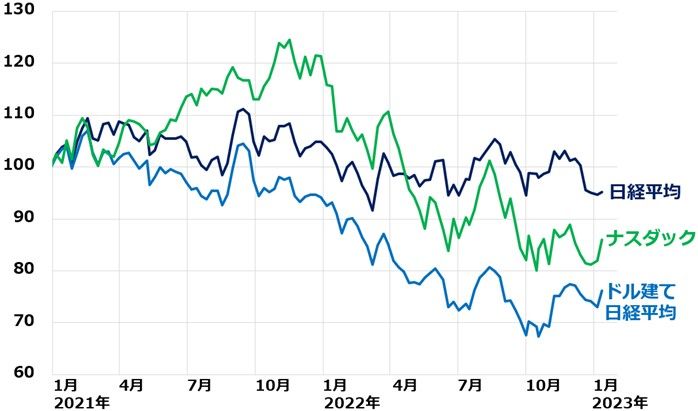

ナスダック・日経平均・ドル建て日経平均の動き比較:2020年末~2023年1月13日

ナスダックとドル建て日経平均にはかなり連動性があることがわかります。ドル/円為替レートの動きが、日経平均に大きな影響を与えていることがわかります。

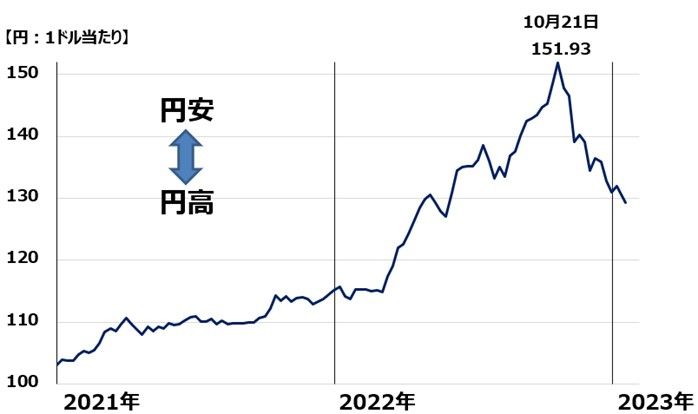

ドル/円為替レートの動き:2020年末~2023年1月13日

2021年末~2022年10月まで、急な円安が進んでいました。この間は、ナスダックが急落しても日経平均はあまり大きくは下げませんでした。これには二つの理由があります。

【1】円安が日本の企業業績にプラスに働く

【2】円安によってドル建て日経平均が下落。ドルで投資する外国人投資家から見て、日本株が安く買えるようになるので、外国人の売りが出にくくなる

2022年10月以降、急な円高が進んでいます。この間は、ナスダックよりも、日経平均の方が弱い動きとなりました。これにも、同じく二つの理由があります。

【1】円高が日本の企業業績にマイナスに働く

【2】円高によってドル建て日経平均が上昇。ドルで投資する外国人投資家から見て、日本株の買い値が上昇しているので、外国人の売りが出やすくなる

このように、今は円高が日本株の上値を抑える要因となっています。

今週の注目:17~18日の日銀金融政策決定会合

円高が進む背景に、日銀(日本銀行)による金融政策修正があります。昨年12月20日、日銀は長期(10年)金利の上限を0.25%から0.5%に引き上げました。事実上の利上げです。

その後、日銀はさらなる金利上昇を抑えようと、必死で巨額の10年国債買い付けを行っていますが、それでもさらなる金利上昇を要求する(10年国債を売る)市場からの圧力は止まりません。

イールドカーブを見ると、日銀が買い続けている10年国債だけ利回りが人為的に低く抑えられていますが、周辺(8年や15年)の利回りは先んじて上昇しています。

日本の国債のイールドカーブ(利回り曲線):2021年末~2022年1月13日までの変化

ゆがんだイールドカーブを見る限り、日本の10年金利は0.75~1.00%に向けてさらに上昇してもおかしくない状況と考えられます。

そこで、注目が高まっているのが、1月17~18日に実施される日銀の金融政策決定会合です。

日本のインフレ率の上昇と、市場からの圧力を受けて、日銀が10年金利の上限を、さらに引き上げて0.75%にせざるを得ないとの思惑が広がっています。

実際にそうなるか、会合結果が発表される予定の1月18日(水)の昼にならないとわかりません。

日銀が10年金利のさらなる上昇を容認すれば、さらなる円高の要因となります。日銀が政策を変更しなければ、一時的に円安に戻る可能性もあります。

金融政策の変更があってもなくても、会合結果発表後となる見込みの1月18日(水)午後は、為替や株が大きく動く可能性があります。

円高は日本株にマイナスか?

円高は、日本の企業業績にマイナスです。日本企業は海外で巨額の利益をあげています。

円高が進むと、海外のドル建て利益を円に換算する際に、目減りします。円高だけを議論するならば、日本株には明らかにマイナスです。

ただし、円高が進んでいる背景にも、注目する必要があります。

【1】米利上げ停止が近づいているとの思惑

米景気減速が鮮明で米インフレはこれから低下が加速すると考えられています。そうなると、米利上げはいずれ停止されることになるでしょう。

年後半には利下げがあるとの予想も出ています。ドル金利の先高感が低下していることが、円高(ドル安)が進む背景の一つです。

【2】日本の長期金利上昇が続くとの思惑

欧米に遅れて、日本にやっとインフレ率上昇・長期金利上昇の波が押し寄せています。日本の長期金利上昇の思惑が広がっていることが、円高が進むもう一つの背景です。

ここで注目すべきは、日本のインフレ率が市場の想定以上に高まっていることです。昨年11月時点で、総合インフレ率は3.8%、生鮮食品およびエネルギーを除くインフレ率(コアコア・インフレ率)は2.8%上昇しています。

日本のインフレは、日本が輸入に依存しているエネルギーや食料品の価格上昇だけが原因で、日本国内にはほとんどインフレ要因がないと言われてきましたが、コアコア・インフレ率の上昇を見ると、国内要因のインフレも高まってきていることがわかります。

インフレは、国民生活にマイナスですが、企業収益・株価・税収を押し上げる要因となります。インフレの影響で、2022年11月の一般会計税収は、前年同月比21.9%増の9兆9,950億円でした。

円高だけを捉えると、企業業績・株価にマイナスですが、その背景にあるインフレは、企業業績・株価にプラスです。

総合的に見て、日本株にとって大きなマイナスとはならないと考えています。円高で日経平均がさらに売り込まれるようならば、買い場となると思います。

日本株・米国株、時間分散しつつ買い増し方針

日本株・米国株の投資判断は変わりません。日本株は割安で長期的に良い買い場を迎えていると考えています。

時間分散しながら少しずつ買い増ししていくことが、長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2023年1月12日:「株主優待」のトリセツ。長期投資にふさわしいと考える優待銘柄4選

2023年1月4日:2023年の日経平均:年初安・年末高を予想する理由

2022年12月27日:2024年新NISAまでに現行NISAを最大活用!注目は「ジュニアNISA」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。