読者の方から、「やってみたいが何していいかわからない」との質問が今でもあります。今日は改めて「ふるさと納税」の基礎を解説いたします。

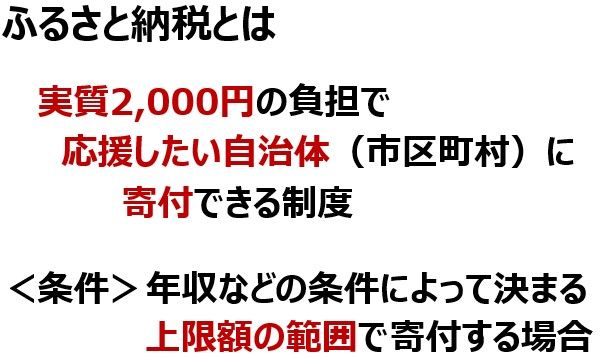

「ふるさと納税」とは

ふるさと納税は、自分が応援したい市町村に、実質2,000円の負担で、寄付ができる制度のことです。寄付した自治体から、返礼品が贈られてくる魅力もあります。

年収などの条件によって決まる上限額の範囲内で寄付をすれば、寄付額から2,000円を差し引いた金額だけ、ご自身の納税額(所得税および住民税)が減ります。

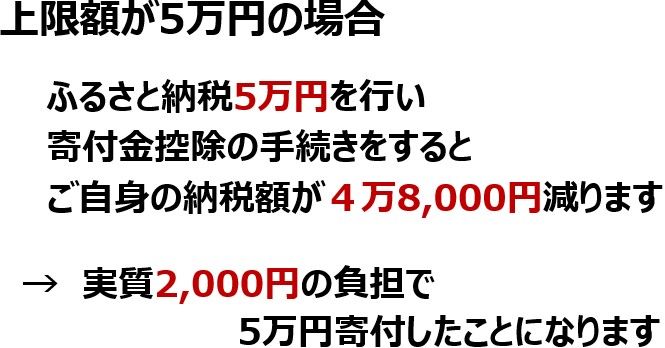

例えば、実質2,000円の負担で5万円まで寄付できる方の場合、5万円を応援したい市区町村に寄付し、寄付金控除の手続きをすると、2,000円を差し引いた4万8,000円【注】だけ、ご自身が納めるべき税金が減ります。

5万円寄付すると、4万8,000円分、納税額が減るわけですから、実質2,000円の負担で5万円の寄付を行ったことになります。

【注】「ふるさと納税」を実施し、確定申告を行うと、所得税、住民税(都道府県民税および市町村民税)の納税額が減ります。5万円を寄付した場合、(1)所得税・(2)都道府県民税・(3)市町村民税の納付額の減少額を合計すると、ちょうど4万8,000円となります。

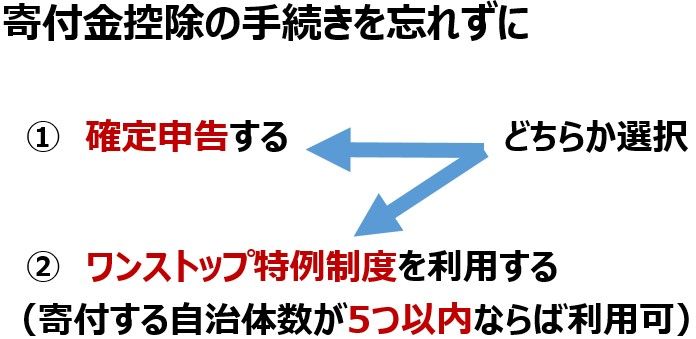

確定申告なしで、税額控除を受ける方法もあります。

ふるさと納税で寄付を行う自治体の数が五つ以内ならば、ワンストップ特例制度が使える

「確定申告で寄付金控除の手続きをしてください」と言われても、確定申告した経験のない方には、とても難しいことです。でも、あきらめる必要はありません。

確定申告しなくても、ふるさと納税の寄付金控除を受ける方法があるからです。それが、「ワンストップ特例制度」です。

1年間に「ふるさと納税」で寄付する自治体の数が五つ以内ならば、確定申告をしないでも、ふるさと納税の寄付金控除を受けることができます。

それが、「ふるさと納税ワンストップ特例制度」です。ふるさと納税を行う際に、寄付を行う自治体に、「ワンストップ特例の適用を受ける申請書」を提出する必要があります。

ワンストップ特例を使う場合は、所得税は減りません。住民税だけで、「ふるさと納税額-2,000円」分、納税額が減ります。

先に例に挙げた、5万円まで実質2,000円負担で寄付できる方の場合、5万円をワンストップ特例で寄付すると、確定申告しないでも、4万8,000円だけ、ご自身が納める住民税が減ることになります。

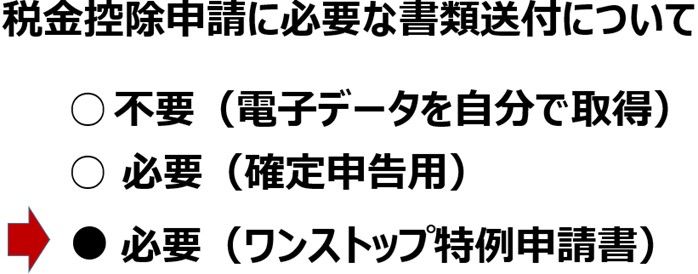

「楽天ふるさと納税サイト」 などを通じて、ふるさと納税(寄付)を行う際、「税金控除申請に必要な書類送付」について、「必要(ワンストップ特例申請書)」を選択すれば、後で寄付をした自治体から、申請書が送付されてきます。

送られてきた申請書に必要事項を書き込み、「マイナンバー」関連の必要書類を添付して返送すれば手続き完了です。

返送用封筒は入っている場合と入っていない場合があります(自治体により異なります)。入っていない場合は、自分で返送用封筒を作成して返送してください。

申請書を自治体から送付してもらわずに、ご自身で作成することもできます。以下サイト内の「特例申請書をダウンロードする」からも作成できます。自治体から申請書が送付されてこない場合も、ご自身で作成する必要があります。

【楽天市場】ふるさと納税|ふるさと納税はじめてガイド - ワンストップ特例制度について

ご自身でダウンロードして作成する場合は、上の「税金控除に必要な書類送付」については、「不要(電子データで自分で取得)」を選択します。

大切なことは、ワンストップ特例申請書は、寄付する都度送る必要があることです。一つの自治体に1年間に2回寄付する場合も寄付する都度送る必要があります。

寄付した翌年の1月10日までに、申請書が自治体に着かなければならないことに注意してください。2022年のふるさと納税ならば、2023年1月10日までに必着で提出してください。間に合いそうにない場合は、寄付する自治体に相談してください。

「ワンストップ特例申請書」を締め切り前に提出できなかったときでも、「確定申告」すれば、寄付金控除を受けることができます。手間はかかりますが、確定申告で寄付金控除を受けるようにしましょう。

また、間違えて「ワンストップ特例申請書」を1年以内に六つの自治体に送ってしまった場合、全て無効になるので注意が必要です。それでも、「確定申告」すれば、寄付金控除が受けられます。

「ふるさと納税」最初の一歩!何はともあれ、まず、ご自身の「寄付上限額」を知ろう

年収、家族構成、扶養家族の人数などの条件により、ふるさと納税で自己負担額が2,000円を超えずに寄付できる「寄付上限額」が決まります。その上限額を知らないことには、ふるさと納税は始められません。

まず、以下の楽天ふるさと納税サイトの「かんたんシミュレーター」から、ご自身がふるさと納税の寄付金控除を受けられる「寄付上限額」の目安を、調べる必要があります。

ここで、「年収(2022年の見込み額)」「家族構成」「扶養家族」に関する情報を入力していただくと、寄付上限額(目安)が表示されます。

そこで表示される金額の上限いっぱいではなく、まず一部を使って、ふるさと納税を始めるのが、良いと思います。

確定申告する予定ならば、何件に寄付してもOKです。ワンストップ特例制度を使うならば、寄付する自治体の数が年間で5件以内となるように考えて、1自治体への寄付額を決める必要があります。

12月に入り、2022年の年収額もほぼわかるようになり、寄付上限いっぱいまでふるさと納税を行う際には、「かんたんシミュレーター」ではなく、「詳細版シミュレーター」で、正確に計算する必要があります。

次に、寄付する自治体を選びましょう。ワンストップ特例を使うならば5自治体まで

返礼品が魅力的な自治体、応援したい自治体から選ぶのが良いと思います。楽天ふるさと納税サイトを使えば、気に入った返礼品を、自由自在に検索できます。

同時に、ふるさと納税の寄付金控除を受ける方法を、決める必要もあります。確定申告を行うか、確定申告不要の「ワンストップ特例制度」を利用するか、どちらかです。

確定申告をしたことがない人は、確定申告が不要の「ワンストップ特例制度」を利用したら良いと思います。そのためには、1年間に寄付する自治体を5件以内にする必要があります。

医療費控除や寄付金控除などを受けるために、確定申告をしたことがある人は、確定申告によって、ふるさと納税の寄付金控除を受ければ良いと思います。

確定申告するならば、寄付する自治体の件数はいくつでも問題ありません。今年は、確定申告する予定がなく、「わざわざ確定申告するのは面倒」ならば、ワンストップ特例から始めたら良いと思います。

次に、寄付する時期を考えましょう

次に考えるべきは、寄付する時期です。例年、年末近くになってから、ばたばたとふるさと納税をする方が多いですが、理想的には、1~3月、4~6月、7~9月、10~12月に分散して寄付する方が良いです。

なぜならば、寄付する時期によって、受け取れる返礼品が異なるからです。季節に応じた、さまざまな特産品を楽しむことができます。

多数の自治体に、時期を分散しないで寄付すると、返礼品が一時期に集中する問題もあります。お米のように、保存の効くものならばいいですが、生鮮食料品などは、冷蔵庫に入りきれなくなることもあります。旬のものを、旬のときにいただくには、時期の分散が望ましいといえます。

とはいっても、ふるさと納税は、1年単位(1月から12月まで)で、寄付上限額を使わなければなりません。今年まだ、ふるさと納税をやっていない方は、今年は11~12月に集中してやらざるを得ません。

年末近くは、ふるさと納税が集中する時期です。寄付上限までの枠を残したままの人が、駆け込みでふるさと納税をするからです。

そのため、人気の返礼品は、早めに品切れになってしまいます。12月にふるさと納税するならば、早めにやったほうが得策です。

今年、ふるさと納税を11~12月に集中させてしまうことになる人は、来年からは、ぜひ1~3月・4~6月・7~9月・10~12月に分散して、寄付するように計画しましょう。

▼著者おすすめのバックナンバー

2022年9月27日:ふるさと納税「ワンストップ特例制度」の4大失敗、「確定申告」の方が楽?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。