※この記事は、2022年5月に最新情報を更新しました。

iDeCoの関連記事はこちら

・節税効果がすごい!「iDeCo(イデコ)」の仕組み。メリット、デメリットは?2022年5月版

・30年で14万円の差!?iDeCoのコストは金融機関によって違う!2022年5月版

・定期預金でも節税できる!iDeCoで何を選べばいいの?【基礎編】2022年5月版

今さら聞けない!?節税ができる年金制度、iDeCoって?

個人型確定拠出年金(愛称:iDeCo=イデコ、以下iDeCo)とは、国民年金や厚生年金といった公的年金に上乗せして、個人が任意で加入できる私的年金です。証券会社や銀行など、iDeCoを取り扱っている金融機関(運営管理機関)で加入申し込みを行った上で、毎月一定額を積み立て(これを拠出といいます)、投資信託などの金融商品で運用します。

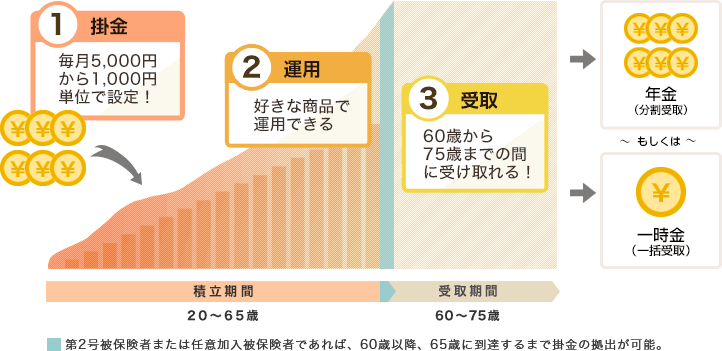

積み立てた資金は、60歳から75歳までの間に一時金として一括、もしくは年金として分割で受け取りを開始します。老後のために自分で積み立て貯金をし、そこに資産運用の要素が加わるようなイメージです。

積み立てから受け取りまで:iDeCoってどんな仕組み?

iDeCoの毎月の掛け金は1,000円単位で、5,000円から選ぶことができ(楽天証券の場合)、国民年金の種類(第1号、第2号、第3号)によって上限金額が設けられています。加入対象者ごとの毎月の掛け金の上限額は、次のように決まっています。

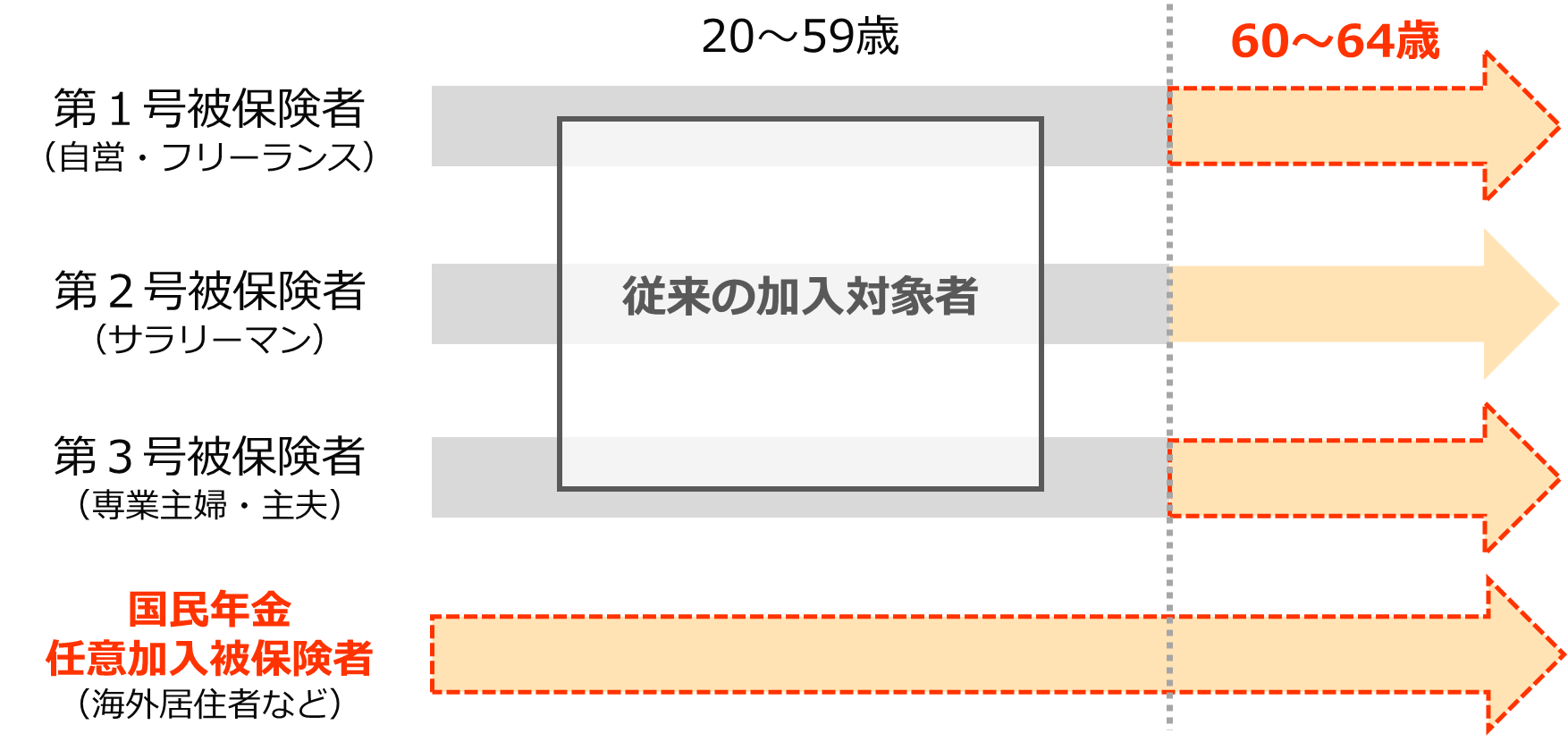

実は2022年5月から、これまで60歳未満であることが条件だったiDeCoの加入可能年齢が、65歳未満(64歳まで)に引き上げられました。さらに、海外居住者など、20歳以上65歳未満で国民年金に任意加入している方も、iDeCoに加入できるようになりました。

※国民年金の任意加入とは?

60歳までに老齢基礎年金の受給資格を満たしていない場合や、40年の納付済期間がないため老齢基礎年金を満額受給できない場合などで年金額の増額を希望するときに利用できる制度

今回の加入対象者の拡大に伴い、掛金の拠出も65歳まで継続できるようになりました。また、拠出して積み立てた年金資金は従来通り60歳から受け取れますが、この受け取り開始年齢を75歳まで遅らせることも可能になりました。

60歳以降も定期的な収入があるなど生活費に余裕がある場合は、65歳まで拠出を続けて年金資産を増やし、さらに最大で75歳まで運用を継続して非課税メリットを最大限に享受する、という選択が可能になります。

このようにiDeCoは、「毎月の積立金額はいくらにするか」「何で運用するか」「貯めた資金をいつ、どのように受け取るか」を全て自分で決めることができる、とても柔軟性の高い制度です。なお、年金資金の受け取り開始年齢と受け取り方法は、60歳以降、実際に受け取る際に決めればよいので、加入時に迷う必要はありません。

1年間で8万2,800円もトク?iDeCo最大の魅力は3段階の節税効果

iDeCoの最大のメリットは、資金の拠出、運用、受け取りの3段階にわたって税制優遇を受けられる点にあります。

1:拠出時=掛け金は全額所得控除

iDeCoの掛け金は原則全額が所得控除となります。例えば、掛け金を毎月2万3,000円×12カ月で年27万6,000円支払うと、その全額が所得控除され、結果として所得税・住民税の負担が減ります。

企業年金制度のない会社員で年収650万円の方であれば、年間8万2,800円もの節税メリットが期待できます。この節税効果は、年収(課税所得)に応じて変わり、課税所得が高い方ほど節税メリットが大きくなります。具体的には、掛け金×15~55%の節税効果(※2)を得ることが可能です。

所得控除を受けるための手続きはとても簡単で、確定申告の必要がない会社員や公務員の方であれば、年末調整だけで終了します。

※2:55%は所得税率の最高税率45%に住民税率10%を合計したもの。復興特別所得税は考慮していない。税率は加入者の適用税率によって異なる。

2:運用時=運用益は非課税

iDeCo口座内の売買で得られた投資信託の売却益や配当(分配)の他、定期預金の利息は全額非課税(通常は税率20.315%)になります。運用益に対する非課税措置という面ではNISA(ニーサ:少額投資非課税制度)と共通していますが、NISAが預金を対象外としているのに対し、iDeCoでは預金の利息も非課税になります。

3:受取時=一時金または年金どちらを選択しても控除あり

iDeCoで積み立てた資金を一時金として受け取る場合は退職所得控除、年金として受け取る場合は公的年金等控除を使うことができます。先述した通り、受け取り方法は60歳以降、実際に受け取る際に決めればよいので、加入時に迷う必要はありません。

退職金や公的年金の給付予定額がある程度分かった段階で、受け取り方法と受給開始のタイミングを決めるということだけ覚えておいてください。

具体的な節税効果をシミュレーションしてみよう!

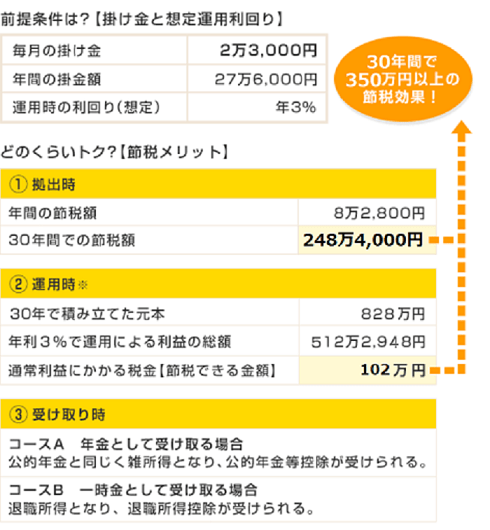

35歳会社員、30年間でトータル248万円以上の節税効果!さらに、運用益分の節税と合わせて350万円以上!

ではここでもう一度、モデルケースとして、前述の「年収650万円の会社員」が期待できる節税効果について見てみましょう。この会社員の年齢が35歳として、毎月2万3,000円の掛け金でiDeCoを65歳まで継続した場合、30年間の節税メリットは果たしてどのぐらいになるのでしょうか。

【拠出時】節税効果は年間8万2,800円。30年間だと248万4,000円。

【運用時】年率3%で運用した場合、30年間で得られる運用益は計512万2,948円。通常の課税口座で利益が出た場合は、税率20%(復興特別所得税除く)で約102万円が課税されるのに対し、iDeCoならこれが全額非課税に。

【受取時】退職金の有無によっても異なるため、明確な金額を算出することはできないが、一時金として受け取る場合は退職所得控除、年金として分割で受け取る場合は公的年金等控除が適用される。

注:課税所得はご年収から必要経費や保険料などの各種控除を差し引いた金額であり、個人によってその額は大きく異なってきます。あくまで一例としてご参考ください

注:通常、運用益に対して20%の税金が課税される前提で計算しています

注:税率は令和2年3月1日現在の税率にて試算しています。税率が変更となった場合には結果も異なりますので、ご了承ください

注:復興特別所得税は考慮していません

iDeCoのデメリットは?はじめるときの注意点はあるの?

節税メリットが豊富なiDeCoですが、気をつけておきたいこともあります。

それは、60歳まで資金の引き出しができないということです。

iDeCoは、公的年金の加入を前提とした私的年金制度です。「結婚費用が必要だから」「住宅購入資金が必要だから」などの理由で国民年金や厚生年金を取り崩すことができないのと同じように、iDeCoも、加入者の個人的な事情で資金を引き出すことは認められていません。

iDeCoは、老後の所得保障を目的とした制度のため、手厚い税優遇を認める代わりに、流動性に制約が設けられているのです。「iDeCo=超長期運用」と割り切ったほうが、腰を据えて資産形成ができます。

公的年金に上乗せして老後に備えるiDeCoのような私的年金制度は、日本や欧米だけでなく、アジア各国でも類似の制度が導入されており、今やグローバルスタンダードになりつつあります。節税しながら効率的に運用ができるiDeCoで、スマートに将来のお金の備えをされてはいかがでしょうか。

まとめ

- iDeCoは、掛け金、運用方法、受け取り方など、柔軟に決められる

- 最大のメリットは、3段階にわたって受けられる節税効果

- 60歳までは原則引き出せない

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。