米長期金利の上昇で、ドル高(円安)進む

為替市場でドル高(円安)が急速に進み、1ドル=123円台をつけています。その主因は、日米金利差の拡大です。

原油などエネルギー価格の急騰を受けて、日本の経常収支が1月にはマイナス1兆1,887億円と2カ月連続で赤字となったことを材料視する向きもあります。ただし、貿易収支や経常収支の赤字よりも、規模が大きいのは金融収支です。内外金利差の拡大を受けて国際間を飛び回る投機マネーが、為替の動きを決めています。

ドル/円の長期的な動きは、ほとんど日米金利差で説明できます。もっとも良く動きを説明できるのは、2年金利差です。

ドル/円は2年金利で動くことが多かった

リーマンショックが起こる前、米金利の水準がもっと高かった頃、ドル/円の動きは、日米2年金利の差で、説明できる時期が多かったと言えます。2年金利差というのは、米国と日本の2年国債利回りの差です。

日米の2年金利(残存2年の国債利回り)と日米金利差(2年金利の差):2008年1月~2022年4月(5日)

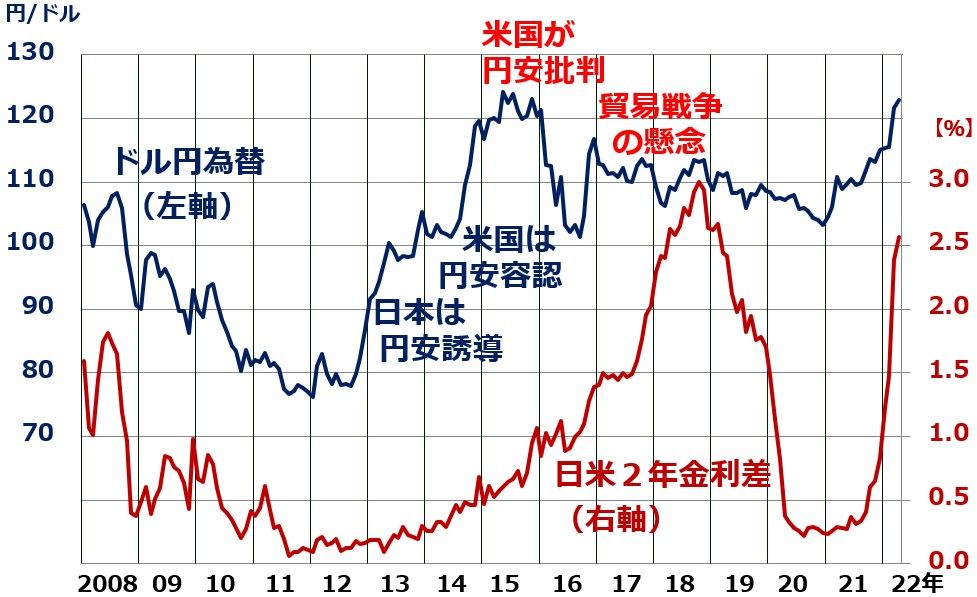

それでは、ドル/円の動きと日米2年金利の差を比較しましょう。

ドル/円レートと日米2年債利回りの差:2008年1月~2022年4月(5日)

2008年以降の動きを見ると、おおむね日米2年金利差とドル/円は連動していることがわかります。ただ、厳密にいうと、以下のように細かい相違があります。

【1】2008~2011年

日米金利差の縮小にしたがって、円高(ドル安)が進みました。

【2】2012~2014年

日米金利差が少ししか拡大していないのに、大幅な円安(ドル高)が進みました。2年金利の差では説明できない程、円安の進行が大きかったということです。

【3】2015~2018年

日米金利差が拡大する中で、円高が進みました。2012~2014年に行き過ぎた円安に修正が起こったと見ることができます。

【4】2019~2020年

日米金利差が縮小するにしたがって、円高が進みました。

【5】2021-2022年

日米金利差が拡大するにしたがって、円安が進みました。

ただ、為替は金利差だけで動いているわけではありません。2013~2018年のドル/円の動きに大きく影響したのが、政治圧力でした。

政治も、為替を動かす重要な要因である

ドル/円は、日米金利差だけで動いているわけではありません。政治圧力にも振り回されます。

米国が円安を容認している間は、円安が進みやすい一方、米国から円安批判が出ると、円高が進みやすくなります。

2012~2014年、金利差の拡大で説明できないほど円安が進み、2015~2016年にその反動で金利差が拡大する中で円高が進んだ背景に、政治圧力があります。その部分の説明を加えたのが、以下のチャートです。

(再掲)ドル/円レートと、日米2年債利回りの差:2008年1月~2022年4月(5日)

【1】2012~2014年

日本が異次元緩和で事実上の円安誘導をする中、米国は円安を容認していたので、日米金利差では説明できないほど、大幅な円安が進みました。

【2】2015~2016年

2016年には、米大統領選キャンペーンで共和党候補だったドナルド・トランプ氏(前大統領)と、民主党候補だったヒラリー・クリントン氏が、ともに円安を批判したことをきっかけに、円高が進みました。トランプ前大統領が、日本の対米黒字を問題視していたことも、潜在的な円高圧力となりました。

円安は日本株にマイナスか?

日銀が異次元緩和を継続する中、FRB(米連邦準備制度理事会)が利上げ・金融引き締めを続ければ、円安(ドル高)がさらに進む可能性もあります。

そこで気になるのは、今進んでいる円安が日本経済に悪影響を及ぼすという「悪い円安」説です。日本の製造業は海外現地生産を高めたので、円安が進んでも日本の輸出が増える効果はありません。一方、円安が進むことでエネルギー輸入コストが上昇し、1月の経常収支が1兆1,887億円の赤字となり、日本経済に悪影響を及ぼす「悪い円安」という声が高まっています。

私は、「悪い円安」説は、やや誇張されていると考えています。日本からの輸出は確かに減りましたが、日本企業は海外現地生産・現地販売で高い利益を上げています。円安が進むことによって、海外利益(ドル建て)の円換算額が膨らむ効果は大きいので、プラスマイナス合わせて、円安は日本の企業業績にプラスと考えています。

▼著者おすすめのバックナンバー

2022年4月4日:雇用回復で米利上げ加速の不安高まる。日本株「買い場」の見方変わらず

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。