※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「東証マザーズ急落、買い場はいつ?」

年初から極端な二極化

2022年に入ってから、東京証券取引所で、バリュー上昇グロース下落の極端な二極化が起こっています。これは日本だけではなく、世界中の株式市場に共通の流れです。

主なバリュー株・グロース株の2022年の騰落率

景気敏感バリュー株

| コード | 銘柄 | 上昇率 |

|---|---|---|

| 5713 | 住友金属鉱山 | +30.7% |

| 1605 | INPEX | +21.6% |

| 8306 | 三菱UFJ FG | +20.6% |

| 9101 | 郵 船 | +11.4% |

| 8058 | 三菱商事 | +11.1% |

| 5401 | 日本製鉄 | +8.8% |

値がさグロース株

| コード | 銘柄 | 下落率 |

|---|---|---|

| 6954 | ファナック | ▲6.3% |

| 8035 | 東京エレクトロン | ▲14.6% |

| 6857 | アドバンテスト | ▲15.1% |

| 6098 | リクルートHD | ▲17.3% |

| 6594 | 日本電産 | ▲25.6% |

| 4385 | メルカリ | ▲38.2% |

| 出所:QUICKより楽天証券経済研究所が作成 | ||

主な株価指数の2022年の騰落率

| 銘柄 | 騰落率 |

|---|---|

| 東証バリュー指数 | +3.7% |

| TOPIX | ▲3.1% |

| 日経平均 | ▲5.9% |

| 東証グロース指数 | ▲9.7% |

| 東証マザーズ指数 | ▲25.1% |

| 出所:QUICKより作成 | |

東証グロース株指数が▲9.7%下落していることをみると、大型グロース株の下げがきついことが分かります。小型グロース株によって構成される東証マザーズ指数はさらに下落率が大きく、年初来▲25.1%の暴落となっています。

東京証券取引所は、4月4日から市場再編を予定しています。東証は、プレミアム・スタンダード・グロースの3市場に別れます。東証マザーズ上場銘柄は、ほぼそのまま東証グロース市場に移行します。1999年11月に開設された「東証マザーズ市場」は、あと1カ月半くらいで消滅します。再編直前、マザーズとして取引される最終局面での暴落となっています。

今日は、値動きの荒い東証マザーズ株(4月4日からは東証グロース株)と、どうつきあっていったら良いか、私のファンドマネジャー時代の経験を踏まえた上で得た「鉄則」を、お話しします。

鉄則1:波に乗る

東証マザーズ市場(4月よりグロース市場)は、東京証券取引所が1999年11月に開設した「新興企業向けの株式市場」です。他の株式市場との違いは、上場基準が大幅にゆるいことです。赤字のままでも上場することができます。創業して間もない新興企業でも、マザーズの上場基準を満たせば、上場できることがあります。新興企業に早く上場させて、成長するための資金を調達する道を開くことが目的でした。

こうした背景から、東証マザーズ・グロース株への投資は、高リスク高リターンです。期待された成長が実現せず、暴落して上場廃止になる銘柄もあるし、急成長して株価が何倍にも跳ね上がる銘柄もあります。

さて、このようなマザーズ・グロース株に投資する時、一番大切なことは何でしょうか?

ほんものの成長株をみきわめる銘柄選択力?……違います。銘柄選択力は重要に違いありませんが、それは一番大切なことではありません。一番大切なことは、波に乗ることです。私がファンドマネジャーをやっていた2013年までのマザーズ市場はそうでした。2014年以降もその傾向は変わっていません。以下、東証マザーズ市場の2016年以降の推移をご覧ください。

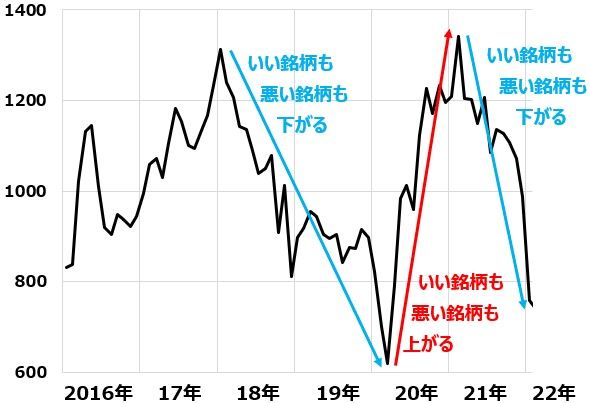

東証マザーズ指数の月次推移:2016年1月末~2022年2月14日

ご覧いただくと分かるとおり、マザーズ市場には、大きな波があります。2018年1月から2020年2月にかけて、東証マザーズ指数は半値以下に下がっています。ひたすら下げまくる市場でした。このような時は、どんなに一所懸命いい銘柄を見つけて投資してもダメです。いい銘柄も悪い銘柄も、なんでも売られるからです。下げが加速してきたら「三十六計、逃げるにしかず」。ホンモノの成長株かニセモノの成長株かを考える前に、いったん売って頭を冷やした方が良いです。

逆に、上昇の波に乗るとおもしろいように儲かるのも東証マザーズ株です。2020年3月から2021年2月までご覧ください。マザーズ指数は2倍以上になっています。こんな時は、いい銘柄も悪い銘柄も上がります。買った途端に、株価が急騰してあっという間に2倍になっても、それがホンモノの成長株かどうかは分かりません。ただ波に乗っただけかもしれません。

そして、2021年2月以降、再び、なんでもかんでも売られる流れに戻っています。昨日(2月14日)マザーズ指数は1日で4.5%下げました。マザーズ株を売って、東証一部の大型バリュー株へ乗り換える動きが加速していると考えられます。

波をどう読む?

それでは、東証マザーズの波をどう読んだら良いのでしょう? マザーズに上場するITサービスやバイオ新興企業に追い風が吹くかどうか、材料を読むことが必要です。

2020年3月以降、コロナ禍でリモート勤務・リモート会議・巣ごもり消費が拡大した追い風を受けて、マザーズITサービス企業には、業績が大きく伸びた企業が多数でました。東証一部の大企業がコロナ禍で大赤字を出す中、マザーズ企業に追い風が吹いたので、個人や機関投資家の投資資金が小さなマザーズ市場に集中し、マザーズ指数を急騰させました。

ところが、2021年3月以降は、再び調整局面に入っています。世界景気の回復によって東証一部大型株の業績が急回復したことを受けて、投資家は一斉にマザーズから資金をひきあげて東証一部に戻しつつあります。

コロナ禍が去って経済が再開されると、人々はもっと外出するようになり、巣ごもり需要で潤ったマザーズ株の一部にとっては、逆風になる可能性もあります。それを見越して、業績好調な東証一部に資金を移していると考えられます。

このように、マザーズに吹いている風が追い風なのか、逆風なのか、流れを読むことが大切です。流れを読むのが苦手という方には、次善の策として、東証マザーズ指数の13週移動平均線の傾きを見るという方法もあります。

13週移動平均線が上向きの時だけトレーディングすると決めておけば、大きな流れの読みで間違うことは少なくなります。

東証マザーズ指数(週次推移)と、13週移動平均線:2016年末~2022年2月14日

鉄則2:事業内容をきちんと理解できる銘柄に投資

鉄則2は銘柄選択力、といいたいところですが、そんなに簡単に銘柄を見抜く力はつきません。たとえ、一所懸命、アナリストとして精進して自信を持って買った銘柄でも、突然ビジネス環境が変わって成長できなくなることもあります。

鉄則2には、「事業内容を知ってから投資する」を挙げます。これならば、誰でも努力すればできます。投資しようと思っている企業のウエブサイトを見て、製品サービス内容やIR(投資家情報)をしっかり読んでください。専門家でなくても分かるように、丁寧に説明してあることがほとんどです。

何をやっているかを十分に理解した上で投資しましょう。そうすれば、身の回りの変化や、新聞のニュースなどを見ているうちに、「すごい追い風が吹いている」とか、「成長ストーリーが崩壊した」とか理解できることもあります。

以上、今日の話をまとめると、マザーズに投資するためには、「流れを読んで、流れに乗りましょう」。そして、「企業内容をきちんと理解して」から投資しましょう。

波は来ていない

東証マザーズ指数は年初から暴落しています。13週移動平均線を見ると、下向きです。マザーズ株に本格的に資金を投入するのは時期尚早と思われます。

経験則では、大型の景気敏感株の上昇が一服して上値が重くなってくるころから、小型グロース株の上昇が目立ってくることがあります。それまでまだしばらく時間がかかるかもしれません。

ただし、これから第四次産業革命という構造変化が起こる中、マザーズから成長企業がたくさん出るという見方を変える必要はないと思います。成長株候補の株価が大きく下がってきているのをみると、少し買いを入れてみたくなります。流れを見つつ、投資タイミングを考えていきたいと思います。

2000億円超を運用した伝説のファンドマネジャーの株トレ

最後に、著書のご紹介です。昨年12月16日、ダイヤモンド社より拙著「2000億円超を運用した伝説のファンドマネジャーの株トレ」が出版されました。

私が25年間の日本株ファンドマネジャー時代に得たテクニカル分析のノウハウを初心者にも分かりやすく解説しています。クイズ60問を解いてトレーニングすることで、私がファンドマネジャー時代に実際に行った、何万回というトレードを疑似体験できるように作られています。

東証マザーズ株に投資する時には、ファンダメンタルズはもちろん、チャートを見てのテクニカル分析も大切です。株価チャートの見方が分からなくて困っている個人投資家に、ぜひお読みいただきたい内容をまとめています。

▼著者おすすめのバックナンバー

2022年1月17日:値がさグロース下落・景気敏感バリュー上昇:日本株で二極化が続く理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。