価格下落の要因は?

市場環境が不安定になり、保有する投資信託の基準価額が軒並み下落し続けると、「もう投資なんてやめた方が良いのか…?」と心に迷いが生じるものです。しかし、こういうときこそ冷静な対応が必要です。

前回「積立投資のテクニック(3)投資信託の積立日、いつに設定すればいい?」でも解説した通り、投資信託の基準価額は基本的に、受給要因では変動しません。あくまでもその投資信託固有の要因と、市場環境によって変動します。

そこで今回は、投資信託のタイプ別に、リスクとの向き合い方と対処法について見ていきます。

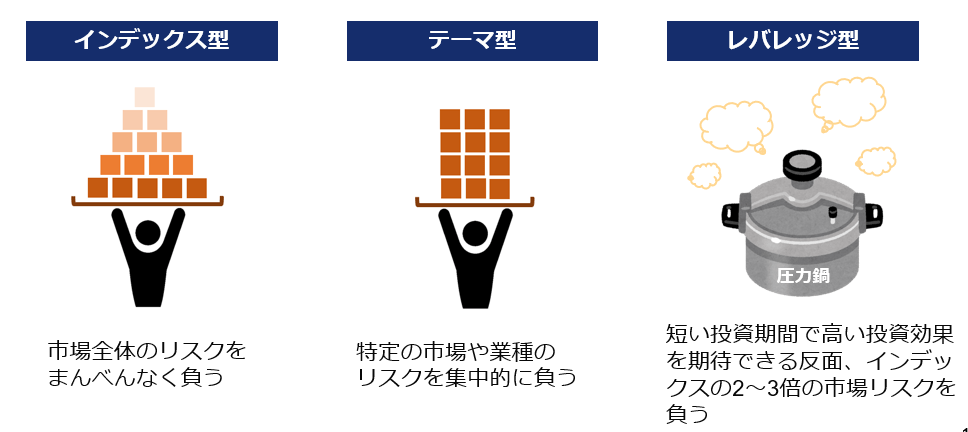

(1)指数と連動「インデックス型」の場合

インデックス型ファンド(投資信託)は、ベンチマークとして掲げた指数と同程度のリスクやリターンを目指して運用されます。例えば、日経平均株価が前日比で2%下落すれば、日経平均連動型のインデックスファンドも同程度下落します。インデックスファンドは決してリスクが低いわけではなく、あくまでも満遍なく市場のリスクを負っているにすぎないのです。

インデックスファンドを積み立てている場合は、市場変動に動じずにそのまま続けるのが鉄則です。ベンチマークに掲げた指数と「運命共同体」のインデックスファンドは、市場リスクこそ回避できませんが、買い方を工夫することで時間分散効果が期待できます。

資金的に余裕がある場合は、無理のない範囲で積立額を増額するのも一つの手です。ここでいう「増額」とは、毎月の積立額を増やすということです。基準価額が下がったからといって、スポット(一括)購入に切り替えて、一度に大きな金額を投じることはお勧めできません。

(2)指数を上回る運用が目標「アクティブ型」の場合

一方、アクティブ型ファンドはというと、ファンドによって投資方針も、負っているリスクの大きさも異なります。実は、運用が上手なファンドほど、適切なタイミングでリスク調整を行い、相場の急変時に市場平均以上の損失が出ないよう工夫しています。

このように、ファンド固有の要因とはつまり、ファンドマネジャーの運用手腕を意味します。裏を返せば、市場平均、あるいは類似カテゴリーのインデックスファンドを大幅に上回る損失を出しているアクティブファンドについては、注意深く見守る必要があります。

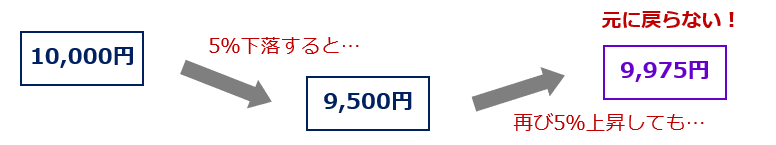

なぜなら、過度にリスクを取っているファンドの基準価額が大きく下落してしまうと、再び同じ水準まで戻すには多大なエネルギーを要するためです。一時的に下げることはあっても、「下げ過ぎない」ことが重要なのです。

【図1】基準価額の下落と上昇は一対ではない

アクティブファンドについても、一時的に基準価額が大きく下がったからといって即座に積み立てをやめたり、ファンドを解約したりすることはやはりお勧めしません。ひとまず、ファンドの運用経過を見守り、おおむね3カ月単位で「市場平均、あるいは、類似カテゴリーのインデックスファンドを上回る運用ができているか」を確認します。

このとき、各銘柄の詳細ページに掲載されている「楽天証券ファンドスコア」を参考にすると良いでしょう。スコアの数値が高いファンドほど、「同じ分類に属するファンドと比較して、より効率の良い運用を行ってきた」優良な銘柄であることを意味します。

(3)AI、ESGなど「テーマ型」の場合

AI(人工知能)やESG(環境・社会・企業統治)など何らかの投資テーマを掲げて運用する「テーマ型」ファンドについては、少し注意が必要です。その業種全体が好況なときは一般的なアクティブファンドよりも大きなリターンを期待できますが、逆もまたしかり。近年人気の商品ですが、特定の市場や業種に集中投資するリスクを負っています。

こうした特徴を考慮すると、テーマ型はあくまでもポートフォリオの一部(多くても30%程度)にとどめた上で、市場環境の移り変わりにもアンテナを張った方がよいでしょう。

(4)指数の数倍を目指す「レバレッジ型」の場合

また、対象指数に対して数倍の値動きを目指す「レバレッジ型」ファンドについても、注意深く運用経過を見守る必要があります。

レバレッジ型は、短い投資期間で高い投資効果を期待できる半面、相場が思わぬ方向に動いたときの損失が大きくなります。この「思わぬ方向」の中には、株価指数が上昇と下落を繰り返す、いわゆる「ボックス圏」の相場も含まれます。

レバレッジ型は、ボックス圏相場だと「負の複利効果」が働いてしまい、基準価額が日々少しずつ下落してしまうのです。値動きの大きさを逆手に取って積み立てにするという選択肢もありますが、レバレッジ型自体は、株式市場が一方向に動かないとリターンが出にくいということを覚えておいてください。

※レバレッジ型ファンドについて詳しくは以下の記事をご参照

【図2】リスクの大小だけではなく、リスクの取り方にも注目する

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。